Аналитическое агентство «АВТОСТАТ» подготовило очередной выпуск маркетингового отчета «Структура и прогноз парка коммерческих автомобилей», посвященный итогам 2015 года. Статистические данные в отчете традиционно приводятся в разбивке по легкой коммерческой технике, грузовым автомобилям и автобусам. Такой подход позволяет иметь более целостную картину по парку коммерческой техники в России. Также он обусловлен тем, что в структуре парка, как грузовиков, так и автобусов, значительную долю занимают легкие коммерческие грузовики и микроавтобусы, которые причисляются нами к категории LCV в соответствии с европейской классификацией.

По состоянию на 1 января 2016 года на территории Российской Федерации в общей сложности было зарегистрировано немногим более 8 млн единиц коммерческой техники. Почти половина парка (49,2%) принадлежит легким коммерческим автомобилям, которых насчитывается в количестве около 4 млн машин. Чуть меньше (45,9%) в стране числится грузовиков – 3,69 млн экземпляров. Оставшиеся 4,9% парка занимают автобусы (примерно 400 тыс. шт.).

Наиболее молодой парк в стране по-прежнему имеют легкие коммерческие автомобили – 40,5% из них имеют возраст старше 15 лет. У автобусов данный показатель составляет почти 45%, в то время как самым возрастным парком в России располагают грузовики, более 65% которых было выпущено до 2001 года. Кроме того, в сегменте LCV зафиксирована и самая высокая доля иномарок, которым принадлежит около 37% этого парка. Среди автобусов доля зарубежной техники составляет 22%, а в грузовом сегменте она достигает 20%.

Представленный маркетинговый отчет позволяет увидеть как полную картину парка коммерческой техники в России, так и его отличительные региональные особенности. Структура данных по каждому региону включает наиболее популярные марки, сгруппированные по возрастным категориям. Используя накопленные ранее базы данных по парку и регистрациям автомобилей, специалисты агентства «АВТОСТАТ» также подготовили прогноз формирования парка коммерческих автомобилей в России до 2020 года включительно. При прогнозировании дальнейшего изменения структуры парка учитывались оценки объемов продаж новых автомобилей, динамика ввоза подержанной техники в течение последних лет, а также текущая ситуация в экономике.

Отчет подготовлен методом кабинетного исследования. Все данные, представленные в маркетинговом отчете, структурированы и собраны в таблицы, а при необходимости проиллюстрированы графиками и диаграммами. Структура данных по каждому региону включает наиболее популярные марки, сгруппированных по четырем возрастным категориям и в разбивке по основным сегментам (LCV, грузовые автомобили, автобусы).

Парк коммерческих автомобилей в России

Легкие коммерческие автомобили (LCV)

Возрастная структура парка LCV

Марочная структура парка LCV

Структура парка LCV

Прогноз формирования парка LCV

Грузовые автомобили (CV – HCV)

Возрастная структура парка грузовых автомобилей

Марочная структура парка грузовых автомобилей

Структура парка грузовых автомобилей

Прогноз формирования парка грузовых автомобилей

Автобусы (BUS)

Возрастная структура парка автобусов

Марочная структура парка автобусов

Структура парка автобусов

Прогноз формирования парка автобусов

Российская Федерация

Центральный федеральный округ

г. Москва

Московская область

Белгородская область

Брянская область

Владимирская область

Воронежская область

Ивановская область

Калужская область

Костромская область

Курская область

Липецкая область

Орловская область

Рязанская область

Смоленская область

Тамбовская область

Тверская область

Тульская область

Ярославская область

Северо-Западный федеральный округ

г. Санкт-Петербург

Ленинградская область

Архангельская область

Вологодская область

Калининградская область

Республика Карелия

Республика Коми

Мурманская область

Ненецкий автономный округ

Новгородская область

Псковская область

Южный федеральный округ

Республика Адыгея

Астраханская область

Волгоградская область

Республика Калмыкия

Краснодарский край

Ростовская область

Северо-Кавказский федеральный округ

Республика Дагестан

Республика Ингушетия

Кабардино-Балкарская Республика

Карачаево-Черкесская Республика

Республика Северная Осетия – Алания

Ставропольский край

Чеченская Республика

Приволжский федеральный округ

Республика Башкортостан

Кировская область

Республика Марий Эл

Республика Мордовия

Нижегородская область

Оренбургская область

Пензенская область

Пермский край

Самарская область

Саратовская область

Республика Татарстан

Удмуртская Республика

Ульяновская область

Чувашская Республика

Уральский федеральный округ

Курганская область

Свердловская область

Тюменская область

Ханты-Мансийский автономный округ – Югра

Челябинская область

Ямало-Ненецкий автономный округ

Сибирский федеральный округ

Республика Алтай

Алтайский край

Республика Бурятия

Забайкальский край

Иркутская область

Кемеровская область

Красноярский край

Новосибирская область

Омская область

Томская область

Республика Тыва

Республика Хакасия

Дальневосточный федеральный округ

Амурская область

Еврейская автономная область

Камчатский край

Магаданская область

Приморский край

Республика Саха (Якутия)

Сахалинская область

Хабаровский край

Чукотский автономный округ

Российский рынок коммерческих автомобильных грузоперевозок

РБК Исследования рынков

170 000 ₽

Российский рынок коммерческих автомобильных грузоперевозок

РБК Исследования рынков

170 000 ₽

Рынок легких коммерческих автомобилей. Итоги, тенденции, перспективы

Автомобильная статистика

15 750 ₽

Рынок легких коммерческих автомобилей. Итоги, тенденции, перспективы

Автомобильная статистика

15 750 ₽

Рынок коммерческих автомобилей в России. Итоги 2018 года, тенденции, перспективы

Автомобильная статистика

32 000 ₽

Рынок коммерческих автомобилей в России. Итоги 2018 года, тенденции, перспективы

Автомобильная статистика

32 000 ₽

Рынок коммерческих автомобилей в России. Вып. 3. Итоги 2006 г.: автобусы, микроавтобусы, грузовые автомобили

DISCOVERY Research Group

9 000 ₽

Рынок коммерческих автомобилей в России. Вып. 3. Итоги 2006 г.: автобусы, микроавтобусы, грузовые автомобили

DISCOVERY Research Group

9 000 ₽

― Как Вы можете охарактеризовать 2024 год? Это успешный, неудачный, сложный или простой год для вас? Какую динамику показали продажи компании в России и к каким финансовым результатам удалось выйти по итогам 2024 года?

Статья, 9 июля 2025

РБК Исследования рынков

Мобильный шопинг популярнее web

Одним из самых заметных трендов последних лет стал стремительный рост доли покупок, совершаемых при помощи смартфонов.

Статья, 9 июля 2025

РБК Исследования рынков

Мобильный шопинг популярнее web

Одним из самых заметных трендов последних лет стал стремительный рост доли покупок, совершаемых при помощи смартфонов.

По данным, приведенным в обзоре «Ключевые тренды одежного ретейла 2025», в марте 2025 года уже 72% респондентов 18–54 лет указали, что покупают одежду с таких устройств. Это на 11 п.п. больше, чем годом ранее, и почти втрое опережает показатель 2019 года, когда покупки со смартфонов совершали около четверти опрошенных.

Статья, 8 июля 2025

BusinesStat

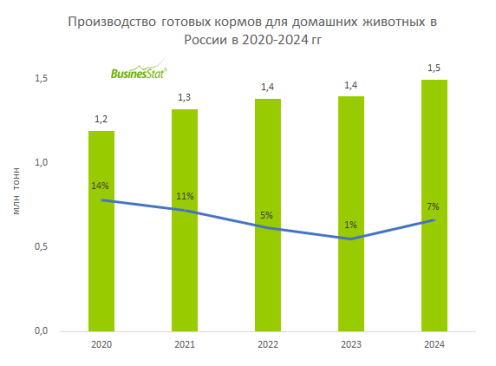

В 2020-2024 гг производство готовых кормов для домашних животных в России увеличилось на 25%: с 1,2 до 1,5 млн т.

Производство росло на фоне значительного сокращения импортных поставок.

Статья, 8 июля 2025

BusinesStat

В 2020-2024 гг производство готовых кормов для домашних животных в России увеличилось на 25%: с 1,2 до 1,5 млн т.

Производство росло на фоне значительного сокращения импортных поставок.

По данным «Анализа рынка готовых кормов для домашних животных в России», подготовленного BusinesStat в 2025 г, в 2020-2024 гг их производство в стране увеличилось на 25%: с 1,2 до 1,5 млн т.