Обзор «Российский рынок коммерческих автомобильных грузоперевозок 2023» посвящен описанию основных показателей, текущего состояния и перспектив развития российского рынка автомобильных грузоперевозок в 2022–2024 гг.

В исследовании анализируются основные факторы, определяющие развитие российского рынка автомобильных грузоперевозок, включая последствия антироссийских санкций и геополитического кризиса после начала СВО на Украине. Оценивается масштаб и влияние ухода западных брендов из России, анализируются показатели параллельного импорта в 2022–2023 гг., а также изменения, произошедшие в цепочках поставок при осуществлении экспортно-импортных операций.

В обзоре подробно рассмотрены процессы цифровой трансформации в российской логистике. Рассматриваются основные проблемы импортозамещения западного ПО, включая решения в области информационной безопасности. Приводятся основные государственные меры по импортозамещению ПО и IT-оборудования, а также описываются государственные инициативы по цифровой трансформация в логистике. Кроме того, проанализированы основные проблемы кадрового голода в условиях СВО, санкций и начавшегося экономического роста в сегменте российской промышленности.

В исследовании также содержится подробный анализ влияния ухода иностранных автоконцернов из России. Рассмотрены действия Правительства РФ, направленные на смягчение последствий данных процессов, а также составлен дайджест новых законодательных инициатив и мер государственной поддержки на рынок коммерческих автомобильных перевозок.

Проведен подробный анализ конкурентой среды на рынке автомобильных грузоперевозок и в сегменте сборных грузоперевозок. Составлены рейтинги:

• крупнейших логистических операторов в сегменте автомобильных грузоперевозок;

• ведущих логистических операторов, предоставляющих услуги перевозки сборных грузов;

• лидирующих логистических операторов по скорости межтерминальной перевозки;

• ведущих российских логистических операторов по уровню цифровизации.

Наконец, в отчете представлены эксклюзивные интервью топ-менеджмента ведущих транспортно-логистических компаний. В исследовании 2023 года в роли экспертов выступили: Владимир Толкачев, генеральный директор ООО «Байкал-Сервис ТК»; Павел Горбунов, глава группы компаний ГЛТ; Дмитрий Хрущалев, заместитель генерального директора по развитию ГК «Деловые Линии»; Вадим Филатов, совладелец и заместитель директора ПЭК; Леонид Гольдорт, генеральный директор СДЭК; Александр Семенцов, операционный директор ООО «Светлана»-К; Иван Гайченя, руководитель ФГУП «Главный центр специальной связи»; Илья Лазарев, генеральный директор Atlas Chain; Альбина Дронова, коммерческий директор Dentro; Алексей Мерзляков, директор по маркетингу DPD в России; Валерия Селедкова, генеральный директор GEFCO Россия (ООО «Жефко»); Сергей Левченко, директор по транспортной логистике Tablogix; Олег Германович, исполнительный директор TELS GLOBAL; Алексей Чиняков, коммерческий директор международной транспортно-логистической компании TRASKO; Елена Костенина, СЕО Vectura.

| Краткое оглавление | 3 |

| Полное оглавление | 4 |

| Мнения игроков | 7 |

| Байкал Сервис | 7 |

| ГЛТ (Глобальная логистика и транспорт) | 11 |

| Деловые Линии | 13 |

| ПЭК | 16 |

| СДЭК | 22 |

| Светлана-К | 25 |

| ФГУП «Главный центр специальной связи» | 27 |

| Atlas Chain | 29 |

| Dentro | 32 |

| DPD | 34 |

| GEFCO Россия | 38 |

| TABLOGIX | 40 |

| TELS GLOBAL | 43 |

| TRASKO | 46 |

| Vectura | 49 |

| Факторы, определяющие развитие российского рынка автомобильных грузоперевозок | 52 |

| Последствия антироссийских санкций и геополитического кризиса для рынка автомобильных грузоперевозок | 52 |

| Антироссийские санкции, введенные после СВО на Украине | 52 |

| Масштаб ухода западных брендов из России | 54 |

| Параллельный импорт | 56 |

| Перестройка цепочек поставок | 59 |

| Экспорт России | 63 |

| Импорт России | 65 |

| Влияние сложившейся экономической конъюнктуры и отдельных отраслей РФ на рынок автомобильных грузоперевозок | 68 |

| Общее состояние российской экономики | 68 |

| Влияние роста производства на рынок автомобильных грузоперевозок | 71 |

| Рост объемов строительства за счет реализации национальных проектов | 74 |

| Рост товарооборота с дружественными странами | 79 |

| Оживление в сегменте розничной торговли | 80 |

| E-commerce как драйвер рынка автомобильных грузоперевозок | 84 |

| Цифровая трансформация в логистике | 92 |

| Импортозамещение западного ПО | 93 |

| Импортозамещение в области решений информационной безопасности | 93 |

| Государственные меры по импортозамещению ПО и IT-оборудования | 94 |

| Цифровая трансформация в логистике | 94 |

| Переход на ЭДО | 95 |

| Беспилотный транспорт | 97 |

| Роботизация | 99 |

| Кадровый голод | 99 |

| Влияние дефицита кадров на рынок автомобильных грузоперевозок | 99 |

| Предпринимаемые меры по повышению привлекательности отрасли на рынке труда | 101 |

| Привлечение иностранных кадров: динамика миграционного потока, законодательное регулирование | 104 |

| Влияние ухода иностранных автоконцернов на грузовой парк | 109 |

| Влияние новых законодательных инициатив и мер государственной поддержки на рынок коммерческих автомобильных перевозок | 114 |

| Цифровая трансформация транспортной отрасли | 115 |

| Льготный лизинг тягачей | 116 |

| Механизм хеджирования процентных ставок для бизнеса | 116 |

| Субсидирование кредитов системообразующим предприятиям | 116 |

| Запрет на внеплановые проверки | 116 |

| Нацпроект по развитию малого и среднего предпринимательства (МСП) | 117 |

| Сокращение сроков выдачи спецразрешений для движения грузовиков по автодорогам | 118 |

| Введение электронных очередей на границе | 118 |

| «Платон» | 119 |

| Повышение тарифов на платных трассах | 119 |

| Доходы от платных автодорог | 119 |

| ОСАГО | 119 |

| Переход на электронный документооборот | 120 |

| Путевой лист: новые правила оформления | 120 |

| Новый перечень неисправностей автомобилей, запрещающих их эксплуатацию | 120 |

| Установление лимита на необлагаемую налогами выплату суточных | 121 |

| Финансирование дорожного строительства | 121 |

| Продление запрета на грузовые автоперевозки по РФ для ряда стран до 30 декабря 2023 года | 122 |

| Штрафы за превышение габаритов для иностранных перевозчиков | 122 |

| Закон о блокировке машин иностранных перевозчиков за любые нарушения ПДД | 122 |

| Законодательные ограничения на работу для иностранцев | 122 |

| Допустимая доля иностранных работников в организациях | 123 |

| Китайские визы для российских грузоперевозчиков | 124 |

| Создание единой логистической экосистемы | 124 |

| Упрощение процедуры транзита из третьих стран в государства ЕАЭС | 124 |

| Новая система тахографии в странах ЕАЭС | 125 |

| Каботажные перевозки | 125 |

| Состояние и перспективы развития российского рынка автомобильных грузоперевозок | 126 |

| Объем и динамика рынка автомобильных грузоперевозок в 2022 г. | 126 |

| Итоги 2022 года в разрезе отдельных сегментов рынка автомобильных грузоперевозок | 128 |

| Последствия ухода западных транспортно-логистических операторов из России для рынка автомобильных грузоперевозок | 136 |

| Ситуация на рынке в 2023 | 139 |

| Перспективы рынка на 2024–2025 гг. | 147 |

| Обеление рынка | 147 |

| Продолжение цифровизации отрасли | 147 |

| Анализ конкурентной среды | 150 |

| Рейтинг логистических операторов в сегменте автомобильных грузоперевозок | 150 |

| Рейтинг ведущих логистических операторов, предоставляющих услуги перевозки сборных грузов | 156 |

| Рейтинг логистических операторов по скорости межтерминальной перевозки | 161 |

| Методология составления рейтинга | 161 |

| Лидеры и аутсайдеры по скорости межтерминальной перевозки (разработка спец предложений, усовершенствование сервиса и др.) | 163 |

| Рейтинг цифровизации российских логистических операторов | 169 |

| Методология составления рейтинга | 169 |

| Результаты построения рейтинга | 171 |

| Список диаграмм | 174 |

| Список таблиц | 178 |

| Рис. 1. Страны-лидеры по количеству введенных против них санкций | 52 |

| Рис. 2. Количество санкции, введенных против России после 22.02.2022 г., в разрезе по странам | 53 |

| Рис. 3. Ограничения, введенные странами ЕС, на импорт и экспорт в Россию | 54 |

| Рис. 4. Доля иностранных и российских компаний, продолживших работу в России после 22 февраля 2022 года (по данным на 25.11.2023 года), % | 55 |

| Рис. 5. Суммарный оборот иностранных компаний, ликвидированных или находящихся в процессе ликвидации после 22 февраля 2022 года, 2021–2022 гг., ₽ млрд (без НДС) | 56 |

| Рис. 6. Доля товаров, ввезенных через механизм параллельного импорта, в структуре импорта России, 2022 г., % (от импорта РФ в денежном выражении) | 58 |

| Рис. 7. Структура товарооборота Российской Федерации по группам стран, 2018-2021 гг., 9 мес. 2022 г. — 9 мес. 2023 г., % (от общего товарооборота в денежном выражении) | 60 |

| Рис. 8. Динамика товарооборота России и ЕС посредством автомобильного транспорта, 2016–2022 гг., 9 мес. 2022 г. — 9 мес. 2023 г., тыс. тонн, % | 61 |

| Рис. 9. Динамика экспорта России, 2018–2022 гг., 9 мес. 2022 г. — 9 мес. 2023 г., $ млрд, % | 63 |

| Рис. 10. Структура экспорта Российской Федерации по группам стран, 2019–2021 гг., 9 мес. 2022 г. — 9 мес. 2023 г., % от экспортных поставок в денежном выражении | 64 |

| Рис. 11. Ежемесячная динамика объема экспорта из России в ЕС посредством автотранспорта, январь 2021 г. — сентябрь 2023 г., тыс. тонн | 65 |

| Рис. 12. Динамика импорта России, 2018–2022 гг., 9 мес. 2022 г. — 9 мес. 2023 г., $ млрд, % | 65 |

| Рис. 13. Структура импорта Российской Федерации по группам стран, 2019–2021 гг., 9 мес. 2022 г. — 9 мес. 2023 г., % от экспортных поставок в денежном выражении | 67 |

| Рис. 14. Ежемесячная динамика объема импорта в Россию из ЕС посредством автотранспорта, январь 2021 г. — сентябрь 2023 г., тыс. тонн | 68 |

| Рис. 15. Динамика ВВП России в текущих ценах, 2017–2026 гг., ₽ млрд, % | 70 |

| Рис. 16. ВВП России с учетом новых субъектов, 2022–2026 гг., ₽ млрд, % | 70 |

| Рис. 17. Темпы роста ВВП в текущих ценах по данным МВФ, 2017–2026 гг., % | 71 |

| Рис. 18. Рейтинг наиболее динамичных отраслей обрабатывающей промышленности РФ по уровню ожидаемого роста за 2022–2026 гг., % | 73 |

| Рис. 19. Объем работ, выполненных по виду экономической деятельности «Строительство» в текущих ценах, 2017–2022 гг., 10 месяцев 2023 года, ₽ млрд, % | 75 |

| Рис. 20. Площадь введенных в действие жилых и нежилых зданий, 2017–2022 гг., январь–сентябрь 2023 г., млн м2 | 75 |

| Рис. 21. Прогноз доли строительства в структуре ВВП России, 2022–2026 гг., % к от ВВП | 76 |

| Рис. 22. Ежемесячная динамика количества предоставленных ипотечных жилищных кредитов физлицам, январь 2021 г. — октябрь 2023 г., тыс. штук | 76 |

| Рис. 23. Федеральные вложения в Нацпроект «Комплексный план модернизации и расширения магистральной инфраструктуры», 2021–2026 гг., ₽ млрд | 77 |

| Рис. 24. Расходы бюджета на федеральные проекты в рамках «Комплексного плана модернизации и расширения магистральной инфраструктуры», 2024–2026 гг., ₽ млрд | 77 |

| Рис. 25. Федеральные вложения в Нацпроект «Безопасные качественные дороги», 2021–2026 гг., ₽ млрд | 78 |

| Рис. 26. Расходы бюджета на федеральные проекты в рамках Нацпроекта «Безопасные качественные дороги», 2024–2026 гг., ₽ млрд | 78 |

| Рис. 27. Динамика экспорта из России, 2022–2026 гг., $ млрд, % | 79 |

| Рис. 28. Структура экспорта России, 2022–2026 гг., $ млрд, % | 80 |

| Рис. 29. Динамика импорта России, 2022–2026 гг., $ млрд, % | 80 |

| Рис. 30. Динамика оборота розничной торговли продовольственными и непродовольственными товарами, 2016–2022 гг., 9 месяцев 2022 г. — 9 месяцев 2023 г., ₽ млрд, % | 81 |

| Рис. 31. Индекс реальных потребительских расходов на продовольственные и непродовольственные товары, январь 2022 — ноябрь 2023 года, значение 100 соответствует показателю декабря 2018 года | 82 |

| Рис. 32. Динамика инфляции за 2017–2026 гг., % к предыдущему году | 82 |

| Рис. 33. Квартальная динамика инфляции, I кв. 2021 г. — III кв. 2023 гг., % к соответствующему периоду предыдущего года | 83 |

| Рис. 34. Годовая динамика темпов прироста реальных располагаемых доходов населения РФ, 2017–2026 гг., % | 83 |

| Рис. 35. Квартальная динамика темпов прироста реальных располагаемых доходов населения, I кв. 2021 г. — III кв. 2023 гг., % к соответствующему периоду предыдущего года | 84 |

| Рис. 36. Динамика оборота розничной торговли, 2017–2026 гг., ₽ млрд, % | 84 |

| Рис. 37. Динамика российского рынка e-commerce, 2018 г. — 9 мес. 2023 г., ₽ млрд, % | 85 |

| Рис. 38. Динамика оборота российской розницы в разрезе по каналам продаж, 2018 — 9 мес. 2023 гг., ₽ млрд*, % относительно аналогичного периода предыдущего года — переделать график в сопоставимых ценах | 86 |

| Рис. 39. Динамика роста цен в рознице, 2018 г. — 9 мес. 2023 г., % | 87 |

| Рис. 40. Динамика роста количества онлайн-заказов в России (без учета трансграничной торговли), сентябрь 2021 г. — август 2023 г., % (год к году) | 87 |

| Рис. 41. Динамика объема трансграничной и внутренней онлайн-торговли, 2018 г. — 9 мес. 2023 г., ₽ млрд, % | 88 |

| Рис. 42. Динамика оборота российского рынка e-commerce, 2019–2027 гг., ₽ млрд, % | 89 |

| Рис. 43. Доля e-commerce от оборота розничной торговли, 2021 — 2027 гг., % | 89 |

| Рис. 44. Динамика количества онлайн-заказов, 2019–2027 гг., млн шт., % | 90 |

| Рис. 45. Динамика доли маркетплейсов на рынке e-commerce, 2018–2022 гг., % от количества онлайн-заказов (% от объема российского рынка e-commerce) | 90 |

| Рис. 46. Динамика количества онлайн-заказов на рынке логистики для электронной торговли, 2019–2023 гг., млн шт., % | 91 |

| Рис. 47. Динамика отправлений по типам исполнителей, 2020 г. — 2Q 2023 г., % от всех отправлений на российском рынке e-commerce | 92 |

| Рис. 48. Схема работы ГИС ЭПД при оформлении электронных транспортных накладных | 95 |

| Рис. 49. Динамика численности мужского населения в возрасте 15–84 лет, январь 2012 г. — январь 2023 г., млн человек | 100 |

| Рис. 50. Изменение возрастной структуры мужского населения (15–84 лет) в России, январь 2012 г. — январь 2023 г., млн человек, % от общего числа мужчин в возрасте 15-84 лет | 101 |

| Рис. 51. Заработная плата работников компаний из сферы автомобильных грузоперевозок, 2017 г. — сентябрь 2023 г., ₽ тыс. (%) | 102 |

| Рис. 52. Количество сотрудников, занятых в сфере автомобильных грузоперевозок, 2017 г. — сентябрь 2023 г., человек, % | 103 |

| Рис. 53. Количество выданных водительских прав на вождение транспортных средств категорий С, С1, СЕ, С1E, 2018–2022 гг., тыс. ед. | 104 |

| Рис. 54. Количество прибывших иностранных граждан в Российскую Федерацию с целью работы, 2019–2023 гг., тыс., % | 105 |

| Рис. 55. Количество выданных патентов иностранным гражданам на работу в России, 2017–2023 гг., тыс. патентов, % | 105 |

| Рис. 56. Квоты на выдачу разрешений на работу для иностранных граждан, | 106 |

| Рис. 57. Количество выданных иностранным гражданам разрешений на работу в России, 2017–2023 гг., тыс., % | 106 |

| Рис. 58. Динамика допустимой доли иностранных работников в организациях отрасли автомобильного грузового транспорта (ОКВЭД 49.41), 2015 — 2024 гг., % | 107 |

| Рис. 59. Динамика продаж новых грузовых автомобилей (MCV+HCV), 2017–2023 гг., тыс. ед., %* | 112 |

| Рис. 60. Возрастная структура грузового автомобильного парка России, 2005–2021 гг., % к итогу на конец года | 113 |

| Рис. 61. ТОП-10 марок грузовых автомобилей (MCV+HCV) по объему продаж в России, 2021 – 2022 гг., шт. | 114 |

| Рис. 62. ТОП-10 марок грузовых автомобилей (MCV+HCV), проданных в России за январь-июнь 2023 г., шт., % относительно аналогичного периода предыдущего года | 114 |

| Рис. 63. Динамика допустимой доли иностранных работников в организациях отрасли автомобильного грузового транспорта (ОКВЭД 49.41), 2015 — 2024 гг., % | 124 |

| Рис. 64. Динамика объема рынка коммерческих автомобильных грузоперевозок 2018–2022 гг., ₽ млрд (без НДС), % | 126 |

| Рис. 65. Динамика совокупной рублевой выручка 20 крупнейших коммерческих автомобильных грузоперевозчиков, 2019–2022 гг. | 127 |

| Рис. 66. Динамика количества ликвидированных и зарегистрированных предприятий с ОКВЭД 49.4 (Деятельность автомобильного грузового транспорта и услуги по перевозкам), 2017–2023 гг. | 127 |

| Рис. 67. Динамика пробега российских и иностранных автоперевозчиков, ноябрь 2021 г. — апрель 2022 г., млн км | 128 |

| Рис. 68. Ежемесячная динамика объема экспортных и импортных поставок товаров между ЕС и РФ, выполненных автомобильным транспортом, январь 2021 г. — сентябрь 2023 г., % (год к году) | 130 |

| Рис. 69. Динамика объема экспортных и импортных поставок товаров между ЕС и РФ, выполненный автомобильным транспортом, 2017–20022 гг., 9 мес. 2022 г. — 9 мес. 2023 г., тыс. тонн, % | 131 |

| Рис. 70. ТОП-10 игроков на мировом рынке морских контейнерных перевозок по размеру парка контейнеров в управлении, декабрь 2023 г., млн TEU | 132 |

| Рис. 71. Отправления и прибытия грузов отдельными видами транспорта для дальнейшего отправления морем, 2022 г., млн тонн (% - прирост по сравнению с предыдущим годом) | 134 |

| Рис. 72. Динамика объема грузов, перевезенных автотранспортом, 2018–2023 гг., млн тонн, % | 140 |

| Рис. 73. Динамика объема грузов, доставляемых автомобильными перевозчиками в и из портов РФ, 2018–2023 гг., млн тонн, % | 141 |

| Рис. 74. Отправления и прибытия грузов отдельными видами транспорта для дальнейшего отправления морем, 2022 г., млн тонн (% - прирост по сравнению с предыдущим годом) | 142 |

| Рис. 75. Динамика объема рынка коммерческих автомобильных грузоперевозок 2018–2023 гг., ₽ млрд (без НДС), % | 145 |

| Рис. 76. Динамика количества крупных, средних и малых предприятий с ОКВЭД 49.4 (Деятельность автомобильного грузового транспорта и услуги по перевозкам), 2018–2022 гг. | 150 |

| Рис. 77. Количество и доля микро-, малых, средних и крупных компаний, зарегистрированных по ОКВЭД «Деятельность автомобильного грузового транспорта и услуги по перевозкам (49.4)» в России, 2022 г., ед. (%) | 151 |

| Рис. 78. Суммарная выручка ТОП-30 операторов российского рынка автомобильных грузоперевозок 2018–2022 гг., ₽ млрд (без НДС), % | 152 |

| Рис. 79. ТОП-30 игроков российского рынка коммерческих автомобильных грузоперевозок по выручке, 2022 г., ₽ млн (% — прирост выручки за 2021–2022 гг.) | 153 |

| Рис. 80. Суммарная выручка ТОП-10 операторов российского рынка перевозок сборных грузов, 2018–2022 гг., ₽ млрд (без НДС), % | 156 |

| Рис. 81. ТОП-10 игроков российского рынка сборных автомобильных грузоперевозок по выручке, 2022 г., ₽ млн (% — прирост выручки за 2021–2022 гг.) | 157 |

| Рис. 82. Итоговый рейтинг российских логистических операторов по скорости доставки, средние сроки доставки грузов из Москвы и Санкт-Петербурга (дни) | 164 |

| Рис. 83. Рейтинг ведущих российских логистических операторов по скорости доставки из Москвы и Санкт-Петербурга, средние сроки доставки грузов (дни) | 165 |

| Рис. 84. Рейтинг цифровизации логистических операторов, оказывающих услуги сборных грузоперевозок, баллы от 0 до 100 | 171 |

| Рис. 85. Рейтинг цифровизации российских логистических операторов, оказывающих услуги как LTL-, так и FTL-грузоперевозок, баллы от 0 до 100* | 172 |

| Табл. 1. Товарооборот Российской Федерации по группам стран, 2016–2021 гг., 9 мес. 2022 г. — 9 мес. 2023 г., $ млрд | 60 |

| Табл. 2. Экспорт Российской Федерации по группам стран, 2016–2021 гг., 9 мес. 2022 г. — 9 мес. 2023 г., $ млрд | 64 |

| Табл. 3. Импорт Российской Федерации по группам стран, 2016–2021 гг., 9 мес. 2022 г. — 9 мес. 2023 г., $ млрд | 67 |

| Табл. 4. Текущий объем и динамика промышленного производства в 2022–2026 гг. | 72 |

| Табл. 5. Динамика доставки онлайн-заказов по типам игроков и способам доставки, 2021–2022 гг. | 92 |

| Табл. 6. Целевые показатели проекта «Бесшовная грузовая логистика», согласно приложению № 5 к стратегическому направлению в области цифровой трансформации транспортной отрасли Российской Федерации до 2030 года | 97 |

| Табл. 7. Марочный состав парка грузовых автомобилей (MCV+HCV) в 2017 – 2023 гг., тыс. штук | 113 |

| Табл. 8. Судоходные компании, ограничившие или полностью приостановившие деятельность в России | 132 |

| Табл. 9. Динамика объема перегрузки контейнеров в морских портах РФ, 2021–2022 гг., тыс. TEU | 133 |

| Табл. 10. Динамика отправления и прибытия грузов отдельными видами транспорта для дальнейшего отправления морем, 2017–2023 гг., тыс. тонн | 134 |

| Табл. 11. Обороты зарубежных логистических компаний в России, 2018–2022 гг., ₽ млн (без НДС), % | 137 |

| Табл. 12. Логистические компании, ограничившие или полностью приостановившие деятельность в России, в 2022–2023 гг. | 138 |

| Табл. 13. Динамика объема перегрузки контейнеров в морских портах РФ, 2021–2022 гг., 9 мес. 2022 г. – 9 мес. 2023 г., тыс. TEU | 143 |

| Табл. 14. Динамика отправления и прибытия грузов отдельными видами транспорта для дальнейшего отправления морем, 2017–2023 гг., тыс. тонн | 144 |

| Табл. 15. Выручки ведущих транспортно-логистических компаний России в сегменте автомобильных грузоперевозок по обороту, ₽ млн (без НДС), % | 153 |

| Табл. 16. Динамика оборота ведущих транспортно-логистических компаний России в сегменте перевозок сборных грузов и экспресс-доставки, ₽ млн (без НДС), % | 159 |

| Табл. 17. География отправлений грузов из Москвы и Санкт-Петербурга и средние сроки их доставки | 162 |

| Табл. 18. Средние сроки доставки грузов из Москвы и Санкт-Петербурга, дни | 163 |

| Табл. 19. Итоговый рейтинг российских логистических операторов по скорости доставки, средние сроки доставки грузов из Москвы и Санкт-Петербурга (дни) | 164 |

| Табл. 20. Рейтинг логистических операторов по скорости доставки из Москвы и Санкт-Петербурга, средние сроки доставки грузов из Москвы и Санкт-Петербурга (дни) | 165 |

| Табл. 21. Сроки доставки грузов из Москвы в разрезе по операторам, дни | 165 |

| Табл. 22. Насколько компании работают быстрее рынка при обработке отправлений из Москвы в разрезе по городам, дни | 166 |

| Табл. 23. Сроки доставки грузов из Санкт-Петербурга в разрезе по операторам, дни | 166 |

| Табл. 24. Насколько компании работают быстрее рынка при обработке отправлений из Санкт-Петербурга в разрезе по городам, дни | 167 |

| Табл. 25. Сроки доставки грузов из Москвы и Санкт-Петербурга в разрезе по операторам | 167 |

| Табл. 26. Список критериев для составления рейтинга цифровизации российских логистических операторов, декабрь 2023 г. | 169 |

| Табл. 27. Рейтинг цифровизации логистических операторов, оказывающих услуги сборных грузоперевозок (среди лидирующих по объему выручки операторов), баллы от 0 до 100 | 171 |

| Табл. 28. Рейтинг цифровизации российских логистических операторов, оказывающих услуги как LTL-, так и FTL-грузоперевозок, баллы от 0 до 100 | 173 |

Рынок автомобильных грузоперевозок

Ресурс Мониторинг

70 000 ₽

Рынок автомобильных грузоперевозок

Ресурс Мониторинг

70 000 ₽

Автомобильный рынок России-2025

АВТОСТАТ

98 595 ₽

Автомобильный рынок России-2025

АВТОСТАТ

98 595 ₽

Анализ рынка морских грузоперевозок в России в 2020-2024 гг, прогноз на 2025-2029 гг

BusinesStat

134 400 ₽

Анализ рынка морских грузоперевозок в России в 2020-2024 гг, прогноз на 2025-2029 гг

BusinesStat

134 400 ₽

Маркетинговое исследование рынка транспортно-логистических услуг в России 2020-2024 гг., с прогнозом до 2029 г.

Компания Гидмаркет

60 000 ₽

Маркетинговое исследование рынка транспортно-логистических услуг в России 2020-2024 гг., с прогнозом до 2029 г.

Компания Гидмаркет

60 000 ₽

Статья, 3 октября 2025

Компания Гидмаркет

Анализ потребления транспортно-логистических услуг в России: объем, насыщенность рынка и предпочтения клиентов

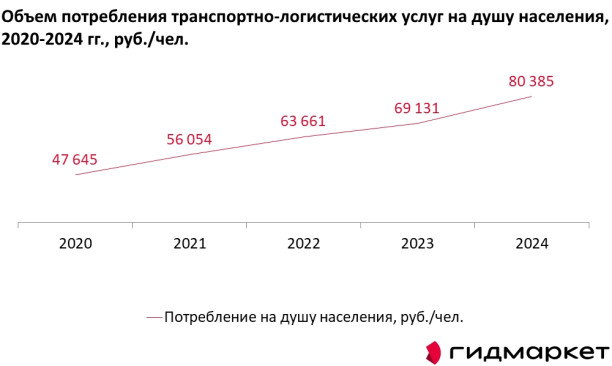

В 2024 году объем потребления транспортно-логистических услуг достиг 80,4 тыс. рублей на человека, что на 68,7% выше показателя 2020 года

Статья, 3 октября 2025

Компания Гидмаркет

Анализ потребления транспортно-логистических услуг в России: объем, насыщенность рынка и предпочтения клиентов

В 2024 году объем потребления транспортно-логистических услуг достиг 80,4 тыс. рублей на человека, что на 68,7% выше показателя 2020 года

Транспортно-логистическая отрасль России продолжает развиваться не только в части инфраструктуры и цифровизации, но и в направлении изменения спроса.

Статья, 23 сентября 2025

Компания Гидмаркет

Объем потребления и насыщенность рынка транспортно-логистических услуг в России

Потребление логистических услуг в России выросло на 16% за год и почти на 70% с 2020-го

Статья, 23 сентября 2025

Компания Гидмаркет

Объем потребления и насыщенность рынка транспортно-логистических услуг в России

Потребление логистических услуг в России выросло на 16% за год и почти на 70% с 2020-го

Транспортно-логистическая отрасль России продолжает развиваться не только в части инфраструктуры и цифровизации, но и в направлении изменения спроса.

Статья, 1 сентября 2025

BusinesStat

В 2020-2024 гг объем грузов, перевезенных российским морским транспортом, вырос на 35% и достиг 33 млн т.

При этом в заграничном плавании рост составил всего 6%.

Статья, 1 сентября 2025

BusinesStat

В 2020-2024 гг объем грузов, перевезенных российским морским транспортом, вырос на 35% и достиг 33 млн т.

При этом в заграничном плавании рост составил всего 6%.

По данным «Анализа рынка морских грузоперевозок в России», подготовленного BusinesStat в 2025 г, в 2020-2024 гг объем грузов, перевезенных российским морским транспортом, вырос в целом на 35% и составил 33 млн т в 2024 г.