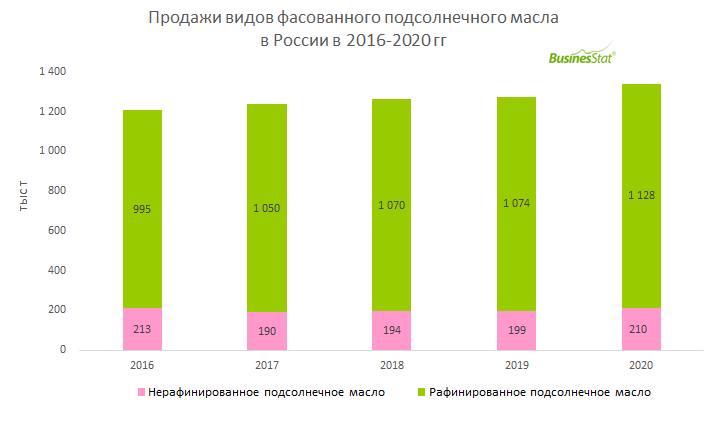

По данным «Анализа рынка фасованного подсолнечного масла в России», подготовленного BusinesStat в 2021 г, в 2016-2020 гг его продажи в стране выросли на 10,7%: с 1,21 до 1,34 млн т. Основной причиной роста послужила низкая цена подсолнечного масла по сравнению с основным растительным конкурентом – оливковым маслом. Из-за рекордных урожаев подсолнечника удавалось сдерживать рост цен на подсолнечное масло в 2017-2019 гг. При этом стоимость оливкового масла напрямую зависит от курса доллара, растущего в последние годы. В условиях невысокой покупательской способности россиян разница в цене является ключевым фактором роста продаж фасованного подсолнечного масла.

Спрос на подсолнечное масло предъявляют в первую очередь частные домохозяйства, поскольку оно относится к продуктам первой необходимости и традиционно применяется для приготовления блюд. Кроме того, подсолнечное масло широко используется в кондитерской, молочной, хлебопекарной отраслях и в направлениях, связанных с производством продукции быстрого приготовления, а также майонеза и маргарина. Однако крупные производственные компании чаще приобретают масло наливом ввиду больших объемов закупок с целью экономии на упаковке. Спрос на подсолнечное масло предъявляют мелкие производители или крестьянско-фермерские хозяйства, выпускающие небольшие объемы продукции (выпечка и пр.) и закупающие сырье мелкими партиями, в том числе и в фасованной таре.

Наибольший прирост продаж подсолнечного масла за 2016-2020 гг зафиксирован в 2020 г (+5,1% относительно 2019 г). Снижение доходов россиян в период кризиса повлияло на выбор покупателями всех категорий более дешевой продукции: вместо дорогих альтернатив (оливковое, кокосовое, льняное масло) они отдавали предпочтение подсолнечному маслу. Кроме того, до введения режима повышенной готовности из-за пандемии коронавируса россияне массово скупали товары первой необходимости, продукты питания длительного срока хранения.

В структуре продаж в России наибольшая доля принадлежит рафинированному подсолнечному маслу – в среднем 84,1% в 2016-2020 гг. Рост совокупных продаж был обусловлен увеличением объема реализации рафинированного подсолнечного масла, продажи нерафинированной продукции за исследуемое пятилетие изменились незначительно.

В 2021 г ожидается сокращение продаж на 4,0% после резкого роста в предыдущем году. В 2022-2025 гг показатель будет расти убывающими темпами на 2,1-1,0% в год. Прогнозируемое сокращение численности россиян и близость рынка к насыщению будут ограничивать рост продаж. В 2025 г в России будет реализовано 1,37 млн т фасованного подсолнечного масла.