По данным «Анализа рынка медицинских услуг в Московской области», подготовленного BusinesStat в 2019 г, в 2018 г оборот медицинского рынка Московской области составил 127,9 млрд руб, что на 10,3% больше уровня 2014 г. На коммерческие медуслуги пришлось 23,5% от общего оборота медицинского рынка региона (20,2% занял легальный сектор, 2,9% - теневой, 0,4% - сектор ДМС).

Московская область находится в непосредственной близости от столицы. Данный фактор двояко влияет на оборот медицинского рынка в регионе. С одной стороны, Московская область входит в топ-5 регионов по численности населения и уровню среднедушевых доходов, что создает относительно высокий потенциал спроса на коммерческую медицину. С другой стороны, часть населения области предпочитает получать медицинские услуги непосредственно в Москве.

В 2018 г оборот всех коммерческих секторов увеличился по сравнению с 2017 г. Среди факторов, повлиявших на рост оборота частной медицины, можно выделить: рост заболеваемости населения и дефицит врачей в государственных медучреждениях, постепенное восстановление платежеспособного спроса и замедление темпов роста цен на услуги, появление на рынке телемедицинских услуг, которые дают возможность для пациентов получать медицинские услуги удаленно.

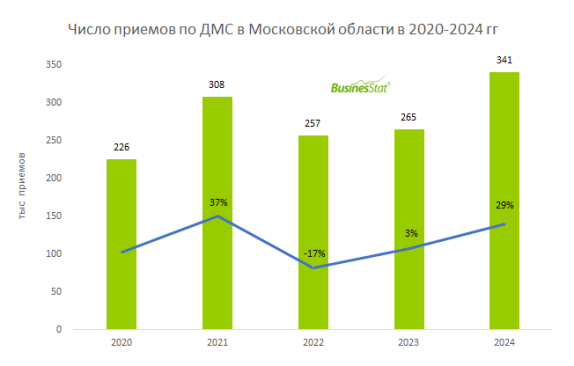

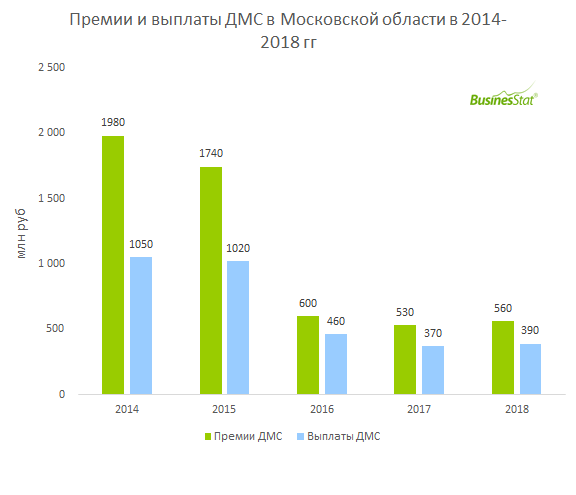

В 2018 г впервые за пять лет оборот сектора ДМС в Московской области продемонстрировал рост на 5,7% и составил 560 млн руб. Адаптируясь под новые условия рынка, предприятия начали возвращаться к практике страхования персонала. При этом страховые компании расширили свой ассортимент и предложили клиентам экономичные варианты страховок ДМС, в том числе, с механизмами софинансирования. Как правило, механизм софинансирования предлагается для оплаты стоматологических услуг и стационарного лечения.