Адаптация данного бизнес-плана возможна под любой проект на территории России, Украины и стран СНГ

К данному бизнес-плану прилагается финансовая модель в отдельном файле, которая позволяет с легкостью выстроить новый финансовый план методом ввода соответствующих данных

***

Идея проекта: создание пенько-перерабатывающего предприятия (переработка технической конопли).

Продукция:

Рыночная ситуация:

1. Валовый сбор технической конопли в России в 2020 году в хозяйствах всех категорий составил *** тыс. ц, урожайность – *** ц/га, посевные площади – *** тыс. га.

2. Техническую коноплю выращивают в 9 областях. Лидерами по валовому сбору являются Брянская обл. (***%), Пензенская обл. (***%), Республика Мордовия (***%) и Ивановская обл. (***%).

3. Валовый сбор технической конопли в *** области в 2020 году в хозяйствах всех категорий составил *** тыс. ц, посевные площади увеличились до *** тыс. га, а урожайность – до *** ц/га.

4. Объем производства конопляного волокна в 2019 году составил *** тонн. Производственные мощности расположены в Южном и Приволжском федеральных округах. ***% объемов производства приходится на ПФО.

5. Объем производства конопляного масла в 2019 году составил *** тонн. Конопляное масло производится в 3 федеральных округах: Приволжском (***%), Сибирском (***%) и Южном (***%).

6. Одним из заданий проекта является импортозамещение, включая замещение импортного хлопка для нужд текстильной промышленности и кокосового волокна. В 2020 году в Россию было импортировано *** тонн хлопкового волокна на сумму $*** млн., в том числе в *** область – *** тонн (***%). Объем импорта кокосового волокна составил *** тонну на сумму $*** млн.

7. Объем производства тарных картонов в России достиг в 2019 г. *** млн. тонн. В том числе крафт-лайнера было выпущено *** млн. тонн (*** млн. м2), тест-лайнера – *** млн. тонн (*** млн. м2), бумаги для гофрирования – *** млн. тонн (из которых *** млн. тонн – бумага из полуцеллюлозы). Производство макулатурных картонов ориентировано на потребности внутреннего рынка, в то время как целлюлозные картоны востребованы также на внешних рынках и значительная их часть экспортируется. В структуре экспорта доля тест-лайнера не превышает ***%, основной объем (более ***% поставок) приходится на коричневый крафт-лайнер.

Конкурентное окружение: ООО «Нижегородские волокна конопли», ООО «Мордовские пенькозаводы», ЗАО Агрофирма «Южная», ГК «Коноплекс». Доля проекта на всероссийском рынке составляет ***%, что превышает доли конкурентных проектов, кроме ГК «Коноплекс».

Показатели эффективности проекта:

|

Показатель |

Ед. изм. |

Значение |

|

Необходимые инвестиции |

тыс. руб. |

428 420 |

|

NPV |

тыс. руб. |

*** |

|

Индекс прибыльности |

раз |

31,95 |

|

IRR |

% |

*** |

|

Срок окупаемости |

мес. |

35 |

|

Дисконтированный срок окупаемости |

мес. |

*** |

Выдержки из исследования

Рынок технической конопли

В раздел представлен анализ следующих видов продукции (в соответствии с ОКПД2):

Валовый сбор технической конопли в России в 2020 году в хозяйствах всех категорий составил *** тыс. ц, а урожайность – ***ц/га.

Урожай 2020 стал самым высоким за последнее пятилетие, по сравнению с 2019 годом валовой сбор конопли увеличился на ***%, а в сравнении с 2016 годом – в *** раз.

Диаграмма 1. Валовый сбор технической конопли, Россия, 2016-2020 гг., тыс. ц

***

Основными факторами, повлиявшими на высокий объем урожая, стали значительное увеличение посевных площадей и урожайности данной культуры в 2020 году.

Средняя урожайность технической конопли с 2018 по 2020 года увеличилась с *** ц/га до *** ц/га.

Диаграмма 2. Урожайность технической конопли в хозяйствах всех категорий, Россия, 2018-2020 гг., ц/га

***

Посевные площади технической конопли в хозяйствах всех категорий в 2020 году составили *** тыс. га, что выше показателя 2019 года на ***%. Площадь посевов выросла во всех регионах, кроме ПФО, где посевные площади сократились на ***%.

Диаграмма 3. Посевные технической конопли в хозяйствах всех категорий, Россия, 2016-2020 гг., тыс. га

***

Посевные площади технической конопли расположены в 4 федеральных округах: Центральном, Северо-Западном, Приволжском и Сибирском.

В 2020 году по ***% валового сбора технической конопли пришлось на ЦФО и ПФО.

Диаграмма 4. Структура валового сбора технической конопли по федеральным округам, Россия, 2020 г., %

***

Техническую коноплю выращивают в 9 областях. Лидерами по валовому сбору являются Брянская обл. (***%), Пензенская обл. (***%), Республика Мордовия (***%) и Ивановская обл. (***%).

Диаграмма 5. Валовый сбор технической конопли по областям, Россия, 2020 г., тыс. ц

***

Валовый сбор технической конопли в **** области в 2020 году в хозяйствах всех категорий составил *** тыс. ц, что в *** раз выше уровня 2019 года (*** тыс. ц). Как и в целом по России на увеличение валового сбора технической конопли в Ивановской области повлияло два фактора: высокая урожайность и увеличение посевных площадей. Посевные площади увеличились с *** тыс. га в 2019 году до *** тыс. га в 2020 году, а урожайность с *** ц/га до *** ц/га.

Объем производства конопляного волокна в 2019 году составил *** тонн, что на ***% выше уровня 2018 года.

Диаграмма 6. Объем производства конопляного волокна, Россия, 2017-2019 гг., тонн

***

Мощности по производству конопляного волокна расположены в Южном и Приволжском федеральных округах. ***% объемов производства приходится на ПФО.

Диаграмма 7. Структура производства конопляного волокна по федеральным округам, Россия, 2019 гг., %

***

Объем производства конопляного масла в 2019 году составил *** тонн, что в *** раза выше уровня 2017 года (*** тонн).

Диаграмма 8. Объем производства конопляного масла, Россия, 2017-2019 гг., тонн

***

Конопляное масло производится в 3 федеральных округах: Приволжском (***%), Сибирском (***%) и Южном (***%).

Диаграмма 9. Структура производства конопляного масла по федеральным округам, Россия, 2019 гг., %

***

Импортозамещение

Одним из заданий проекта является импортозамещение, включая замещение импортного хлопка для нужд текстильной промышленности и кокосового волокна.

Ниже проведен анализ импорта в Россию в 2020 году следующей продукции:

В 2020 году в Россию было импортировано *** тонн хлопкового волокна на сумму $*** млн. Импортерами выступают 5 стран: Кыргызстан, Казахстан, Таджикистан, Турция и Узбекистан. Лидером по поставкам является Таджикистан – 52% (*** тонн). Также ***% (*** тонн) приходится на Кыргызстан и ***% (*** тонн) – на Казахстан. Поставки из Узбекистана и Турции являются незначительными.

Диаграмма 10. Структура импорта «Волокно хлопковое, нечесаное» в натуральном выражении, Россия, 2020 г., %

***

В Центральный федеральный округ было импортировано **** тонн (***%) хлопкового волокна, а непосредственно в **** область – *** тонн (***%).

Хлопковое волокно в *** область импортируется из Таджикистана (***%) и Кыргызстана (***%).

В 2020 году в Россию было импортировано *** тонн кокосового волокна на сумму $*** млн. Основными импортерами выступают 3 страны: Индия, Шри-Ланка и Бразилия. Лидером по поставкам является Индия – ***% (*** тонн).

Диаграмма 11. Структура импорта «Волокно кокосового ореха, абаки, рами и другие растительные текстильные волокна» в натуральном выражении, Россия, 2020 г., %

***

В Центральный федеральный округ (Брянская, Владимирская, Московская и Смоленская области) было импортировано *** тонн (***%) кокосового волокна.

Рынок тарного картона

Объем производства тарных картонов в России достиг в 2019 г. *** млн. тонн. В том числе крафт-лайнера было выпущено *** млн. тонн (*** млн. м2), тест-лайнера – *** млн. тонн (*** млн. м2), бумаги для гофрирования – *** млн. тонн (из которых *** млн. тонн – бумага из полуцеллюлозы). Объемы производства белого, мелованного крафт-лайнера в России малы (около *** тонн в год). Темпы роста производства тарных картонов в 2019 г. снизились до ***%, что было связано с отрицательной динамикой выпуска целлюлозного тарного картона.

Диаграмма 12. Объем производства тарных картонов, Россия, 2017-2019 гг., тыс. тонн

***

Производство макулатурных картонов ориентировано на потребности внутреннего рынка, в то время как целлюлозные картоны востребованы также на внешних рынках и значительная их часть экспортируется. Макулатурные картоны российского производства не имеют спроса на внешних рынках в связи с высоким уровнем предложения таких картонов со стороны других стран, а также относительно невысокого качества. В структуре экспорта доля тест-лайнера не превышает ***%, основной объем (более ***% поставок) приходится на коричневый крафт-лайнер.

Китай – основной рынок сбыта крафт-лайнера (около ***% экспорта в 2020 г.). Около ***% крафт-лайнера поставляется в европейские страны. Важными направлениями поставок являются страны ЮВА (крупнейшие – Филиппины, Вьетнам), Ближний Восток (в первую очередь ОАЭ). В 2020 г. ключевые точки роста – Филиппины, Турция, ОАЭ. Крупнейшие внешние рынки сбыта белого лайнера – страны ЕС, Латинской Америки. Традиционные рынки сбыта тест-лайнера – страны СНГ (Казахстан, Узбекистан, Беларусь, Азербайджан), а также Украина. В 2020 г. рост экспортных отгрузок произошел за счет Китая, куда была отгружена почти половина экспортированного объема.

Рынок продуктов питания на основе конопли

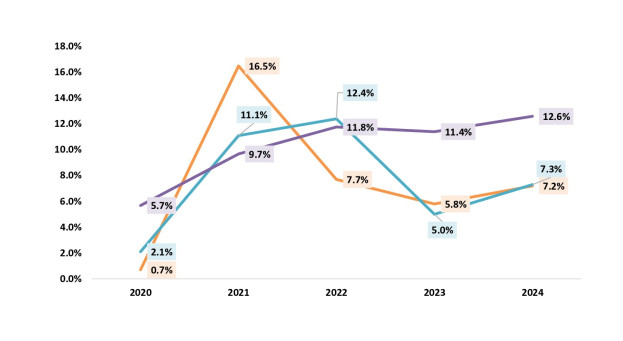

Мировой рынок продуктов питания на основе конопли вырастет до $*** млрд. в течении 2020-2024 гг., при этом среднегодовой темп роста составит почти ***% за прогнозируемый период.

Продовольственный рынок конопли обусловлен ростом веганского населения и глютеновой болезнью. В таких странах, как США, около ***% населения придерживаются вегетарианской диеты. Растущий спрос на органические продукты на основе конопли – это новая тенденция в пищевой промышленности. Спрос на экологически чистые продукты питания стремительно растет.

Для анализа предложения на рынке продуктов питания на основе конопли, проанализирован ассортимент и ценовая политика онлайн-магазинов Cannadorra (https://www.cannadorra.ru/), KBD-Shop (https://kbd-shop.ru/) и Дом конопли (https://domkonopli.ru/).

Таблица 1. Ассортимент продукции в онлайн-магазинах

***

В ассортименте онлайн-магазинов преобладает предложение CBD масла и конопляного масла. Протеиновые батончики, экстракт CBD, чай в пакетиках представлены по одной ассортиментной позиции. Воды, лимонады, холодные напитки с терпенами конопли не представлены.

|

Перечень таблиц, диаграмм, рисунков |

4 |

|

Резюме проекта |

8 |

|

Раздел 1. Описание проекта |

11 |

|

1.1. Идея проекта |

11 |

|

1.2. Продукция проекта |

12 |

|

1.3. Технология производства |

16 |

|

Раздел 2. Анализ рынка |

20 |

|

2.1. Рынок технической конопли |

20 |

|

2.2. Импортозамещение |

26 |

|

2.3. Рынок тарного картона |

27 |

|

2.4. Рынок продуктов питания на основе конопли |

29 |

|

Выводы |

30 |

|

Раздел 3. Конкурентное окружение |

32 |

|

Раздел 4. Маркетинговый план |

41 |

|

4.1. Анализ каналов маркетинговых коммуникаций |

41 |

|

4.2. SEO и контекстная реклама |

42 |

|

4.3. Бюджет на маркетинговые инициативы |

44 |

|

Раздел 5. Организационно-производственный план |

46 |

|

5.1. Оборудование |

46 |

|

5.1.1. Технологическая линия по переработке промышленной конопли Construction Armani |

46 |

|

5.1.2. Линия розлива воды, лимонадов, холодных чаев с терпенами конопли на 3000 бутылок в час объёмом от 0,1 литра до 2 литров |

56 |

|

5.1.3. Маслопресс |

61 |

|

5.1.4. Супер-критический экстрактор CО2 конопли для производства масла CBD |

62 |

|

5.1.5. Оборудование для производства модифицированного пенькового волокна |

63 |

|

5.1.6. Оборудование для производства целлюлозы из пеньки |

67 |

|

5.1.7. Конвейерная сушилка CD50300 |

69 |

|

5.1.8. Линия по первичной переработке конопляной тресты на базе дезинтегратора ДКВ-1 |

71 |

|

5.1.9. Сушилка для конопли вариант с напольными контейнерами тип: HKS-12/60 |

72 |

|

5.1.10. Линия упаковки чая в фильтр-пакет (пирамидка) с индивидуальной металлизированной упаковкой для каждой пирамидки |

74 |

|

5.1.11. Линия батончиков мюсли |

76 |

|

5.2. Персонал |

80 |

|

Раздел 6. Финансовый план |

81 |

|

6.1. Допущения, принятые для расчета финансовой модели |

81 |

|

6.2. Сезонность |

84 |

|

6.3. Цены |

85 |

|

6.4. Объемы реализации |

86 |

|

6.5. Выручка |

87 |

|

6.6. Персонал |

89 |

|

6.7. Затраты |

91 |

|

6.8. Налоги |

93 |

|

6.9. СОК |

93 |

|

6.10. Инвестиции |

95 |

|

6.11. Капитальные вложения |

96 |

|

6.12. Амортизация |

97 |

|

6.13. Отчет о прибыли и убытках |

98 |

|

6.14. Отчет о движении денежных средств |

100 |

|

6.15. Баланс |

102 |

|

6.16. Расчет ставки дисконтирования по методу WACC |

104 |

|

6.17. Показатели экономической эффективности |

105 |

|

Раздел 7. Анализ рисков проекта |

110 |

|

7.1. Анализ чувствительности |

110 |

|

7.2. Анализ безубыточности |

118 |

|

ИНФОРМАЦИЯ О КОМПАНИИ «VTSConsulting» |

122 |

|

Диаграммы |

|

|

Диаграмма 1. Валовый сбор технической конопли, Россия, 2016-2020 гг., тыс. ц |

20 |

|

Диаграмма 2. Урожайность технической конопли в хозяйствах всех категорий, Россия, 2018-2020 гг., ц/га |

21 |

|

Диаграмма 3. Посевные технической конопли в хозяйствах всех категорий, Россия, 2016-2020 гг., тыс. га |

22 |

|

Диаграмма 4. Структура валового сбора технической конопли по федеральным округам, Россия, 2020 г., % |

22 |

|

Диаграмма 5. Валовый сбор технической конопли по областям, Россия, 2020 г., тыс. ц |

23 |

|

Диаграмма 6. Объем производства конопляного волокна, Россия, 2017-2019 гг., тонн |

24 |

|

Диаграмма 7. Структура производства конопляного волокна по федеральным округам, Россия, 2019 гг., % |

24 |

|

Диаграмма 8. Объем производства конопляного масла, Россия, 2017-2019 гг., тонн |

25 |

|

Диаграмма 9. Структура производства конопляного масла по федеральным округам, Россия, 2019 гг., % |

25 |

|

Диаграмма 10. Структура импорта «Волокно хлопковое, нечесаное» в натуральном выражении, Россия, 2020 г., % |

26 |

|

Диаграмма 11. Структура импорта «Волокно кокосового ореха, абаки, рами и другие растительные текстильные волокна» в натуральном выражении, Россия, 2020 г., % |

27 |

|

Диаграмма 12. Объем производства тарных картонов, Россия, 2017-2019 гг., тыс. тонн |

28 |

|

Диаграмма 13. Структура рынка технической конопли по площади посевов, % |

39 |

|

Диаграмма 14. Доля проекта на рынке, % |

40 |

|

|

|

|

Рисунки |

|

|

Рисунок 1. Внешний вид волокон конопли |

19 |

|

Рисунок 2. Структура используемых каналов маркетинговых коммуникаций |

42 |

|

Рисунок 3. Агрегат отделения конопли от стебля |

47 |

|

Рисунок 4. Наклонный ленточный транспортер |

47 |

|

Рисунок 5. Вибрационное одноуровневое сито |

48 |

|

Рисунок 6. Наклонный винтовой конвейер |

49 |

|

Рисунок 7. Сепаратор цветка пеньки |

50 |

|

Рисунок 8. Система сухого фильтра с трубопроводом |

51 |

|

Рисунок 9. Вибрационное одноуровневое сито |

52 |

|

Рисунок 10. Шнековый транспортер с бункером и системой наполнения мешков |

53 |

|

Рисунок 11. Вибрационное сито |

54 |

|

Рисунок 12. Пневматический сепаратор с циклонным сепаратором |

55 |

|

Рисунок 13. Blower |

56 |

|

Рисунок 14. Triblock |

57 |

|

Рисунок 15. Washer |

58 |

|

Рисунок 16. Fastener |

59 |

|

Рисунок 17. Label |

60 |

|

Рисунок 18. Packer with heat-shrinkable foil |

61 |

|

Рисунок 19. Маслопроесс |

62 |

|

Рисунок 20. Супер-критический экстрактор CО2 конопли для производства масла CBD |

63 |

|

Рисунок 21. Вид электротехнического блока модуля |

65 |

|

Рисунок 22. Вид технологического блока модуля (цикличный вариант) |

66 |

|

Рисунок 23. Вид технологического блока модуля (поточный мембранный вариант) |

66 |

|

Рисунок 24. Конвейерная сушилка CD50300 |

70 |

|

Рисунок 25. Линия по первичной переработке конопляной тресты на базе дезинтегратора ДКВ-1 |

71 |

|

Рисунок 26. Сушильная камера |

73 |

|

Рисунок 27. Теплогенератор, тип: HTG-160, на газе LPG |

73 |

|

Рисунок 28. Упаковочная машина |

74 |

|

Рисунок 29. Дозирующая машина |

75 |

|

Рисунок 30. Линия упаковки чая в фильтр-пакет (пирамидка) с индивидуальной металлизированной упаковкой для каждой пирамидки |

75 |

|

Рисунок 31. Котел для приготовления сиропа |

76 |

|

Рисунок 32. Миксер для смешивания ингредиентов |

76 |

|

Рисунок 33. Транспортер подачи |

77 |

|

Рисунок 34. Чиллер |

77 |

|

Рисунок 35. Охладительный туннель |

78 |

|

Рисунок 36. Группа нарезки продукта |

79 |

|

Таблица 1. Исходные базовые характеристики волокон (усредненные значения) |

17 |

|

Таблица 2. Характеристики волокон (усредненные значения) |

17 |

|

Таблица 3. Описание ударно-волновой технологии |

18 |

|

Таблица 4. Исходные базовые характеристики волокон технической конопли (усредненные значения) при использовании ударно-волновой технологии |

18 |

|

Таблица 5. Показатели качества целлюлозы технической конопли при использовании ударно-волновой технологии |

18 |

|

Таблица 6. Ассортимент продукции в онлайн-магазинах |

29 |

|

Таблица 7. Профиль конкурентного проекта ООО «Нижегородские волокна конопли» |

32 |

|

Таблица 8. Профиль конкурентного проекта ООО «Мордовские пенькозаводы» |

33 |

|

Таблица 9. Профиль конкурентного проекта ЗАО Агрофирма «Южная» |

34 |

|

Таблица 10. Профиль конкурентного проекта ГК «Коноплекс» |

35 |

|

Таблица 11. Основные каналы маркетинговых коммуникаций |

41 |

|

Таблица 12. Оценочная стоимость маркетинговых мероприятий |

44 |

|

Таблица 13. Стоимость конвейерной сушилки CD50300 |

70 |

|

Таблица 14. Стоимость сушилки для конопли вариант с напольными контейнерами тип: HKS-12/60 |

74 |

|

Таблица 15. Штат персонала |

80 |

Маркетинговое исследование рынка конопли и конопляного масла в РФ и Мире, 2023 г.

АИПР (Агентство исследований промышленных и потребительских рынков)

150 000 ₽

Маркетинговое исследование рынка конопли и конопляного масла в РФ и Мире, 2023 г.

АИПР (Агентство исследований промышленных и потребительских рынков)

150 000 ₽

Российский рынок промышленной конопли: итоги 2022г., прогноз до 2026 г.

NeoAnalytics

60 000 ₽

Российский рынок промышленной конопли: итоги 2022г., прогноз до 2026 г.

NeoAnalytics

60 000 ₽

Анализ рынка органической косметики на основе продуктов переработки технической конопли

SmartConsult

35 000 ₽

Анализ рынка органической косметики на основе продуктов переработки технической конопли

SmartConsult

35 000 ₽

Бизнес-план создания предприятия по переработке технической конопли

VTSConsulting

30 000 ₽

Бизнес-план создания предприятия по переработке технической конопли

VTSConsulting

30 000 ₽

― Давайте начнем с дефиниций. Кто такие представители «серебряного поколения»? Какие возрастные категории в России можно отнести к нему?

Статья, 18 июня 2025

РБК Исследования рынков

Проблемы при покупке одежды сместились от ассортимента и дизайна к ценовому фактору

Представители ретейла замечают смещение потребительского фокуса в сторону более взвешенных покупок и повышенную чувствительность к ценам

Статья, 18 июня 2025

РБК Исследования рынков

Проблемы при покупке одежды сместились от ассортимента и дизайна к ценовому фактору

Представители ретейла замечают смещение потребительского фокуса в сторону более взвешенных покупок и повышенную чувствительность к ценам

Это в большой степени обусловлено инфляционным фактором, находящим отражение во всех сегментах fashion-ретейла. Такая тенденция четко отражена и в результатах потребительского опроса «РБК Исследований рынков». В марте 2025 года более половины россиянок 18–64 лет говорили о том, что сталкиваются с определенными сложностями при выборе и покупке одежды. При этом ключевым трендом за прошедший год стало существенное смещение фокуса в ответах респонденток с ассортимента и дизайна на ценовой фактор.

Статья, 17 июня 2025

NeoAnalytics

Анализ российского рынка деревянного домостроения: итоги 2024 г., прогноз до 2028 г.

В мае-июне 2025 года исследовательская компания NeoAnalytics завершила проведение маркетингового исследования российского рынка деревянного домостроения.

Статья, 17 июня 2025

NeoAnalytics

Анализ российского рынка деревянного домостроения: итоги 2024 г., прогноз до 2028 г.

В мае-июне 2025 года исследовательская компания NeoAnalytics завершила проведение маркетингового исследования российского рынка деревянного домостроения.

В ходе исследования, проведенного NeoAnalytics на тему «Российский рынок деревянного домостроения: итоги 2024 г., прогноз до 2028 г.», выяснилось, что в 2024 г. наблюдался рост ввода в действие деревянных домов, как в количественном, так и в стоимостном выражении. Ежегодно в России строится около 1200-1500 тыс. кв. м. деревянных домов.