Цель исследования:

Анализ рынка услуг дистанционного банковского обслуживания физических лиц в сегментах интернет-банкинга, мобильного и телефонного банкинга в 2010 году - 1-м квартале 2011 года.

Задачи исследования:

- интернет-банкинг;

- мобильный банкинг;

- SMS-банкинг;

- телефонный банкинг.

- Абсолют банк, Авангард банк, Альфа-Банк, АК Барс, Банк24.ру, Банк Москвы, Банк Санкт- Петербург, Банк Союз, ВТБ 24, МБРР, МДМ Банк, Московский кредитный банк, НБ Траст, Номос-банк, Нордеа банк, ОТП банк, Промсвязьбанк, Райффайзенбанк, Росбанк, Русский Стандарт, Сбербанк, Ситибанк, Уралсиб банк, ХКФБ, ЮниКредит Банк; Bank of America, HSBC, Citi.

Методы исследования:

1. Описание исследования

2. Выводы

3. Развитие рынка дистанционного банковского обслуживания в России

3.1 Интернет-банкинг

3.2 Мобильный банкинг

3.3 SMS-банкинг

3.4 Телефонный банкинг

4. Развитие рынка дистанционного банковского обслуживания в Европе и США

4.1 Интернет-банкинг

4.2 Мобильный и SMS-банкинг

4.3 Телефонный банкинг

5. Анализ предложения услуг дистанционного банковского обслуживания в российских и иностранных банках

5.1. Абсолют Банк

5.2. Авангард банк

5.3. Альфа-Банк

5.4. АК Барс

5.5. Банк24.ру

5.6. Банк Москвы

5.7. Банк Санкт-Петербург

5.8. Банк Союз

5.9. ВТБ 24

5.10. Московский банк реконструкции и развития

5.11. МДМ Банк

5.12. Московский кредитный банк

5.13. НБ Траст

5.14. Номос-банк

5.15. Нордеа банк

5.16. ОТП банк

5.17. Промсвязьбанк

5.18. Райффайзенбанк

5.19. Росбанк

5.20. Русский Стандарт

5.21. Сбербанк

5.22. Ситибанк

5.23. Уралсиб банк

5.24. Хоум Кредит энд Финанс Банк

5.25. ЮниКредит Банк

5.26. Bank of America

5.27. HSBC

5.28. Citi

6. Продвижение услуг ДБО на российском рынке

7. Программное обеспечение ДБО и безопасность сервисов

8. Описание портрета потребителя услуг ДБО для физических лиц

8.1 Характеристики пользователей сети Интернет в России

8.2 Применение финансовых инструментов интернет-пользователями

8.3 Характеристики пользователей мобильного интернета

8.4 Отношение потребителей к услуге интернет-банкинга

9. Тенденции и перспективы развития российского рынка ДБО

10. Приложения

10.1 Продвижение банками услуг ДБО

10.2 Динамика количества счетов с дистанционным доступом

10.3 Динамика количества и объема дистанционных платежей

10.4 Список таблиц и диаграмм

Потребительское поведение на российском рынке дистанционных банковских услуг 2014

РБК Исследования рынков

49 000 ₽

Потребительское поведение на российском рынке дистанционных банковских услуг 2014

РБК Исследования рынков

49 000 ₽

Обзор рынка ДБО для физических лиц

AnalyticResearchGroup (ARG)

39 000 ₽

Обзор рынка ДБО для физических лиц

AnalyticResearchGroup (ARG)

39 000 ₽

Интернет-банкинг в России

Эксперт РА

Бесплатно

Интернет-банкинг в России

Эксперт РА

Бесплатно

«Интернет-банкинг в России: безопасность по требованию»

Эксперт РА

Бесплатно

«Интернет-банкинг в России: безопасность по требованию»

Эксперт РА

Бесплатно

Статья, 17 июля 2025

BusinesStat

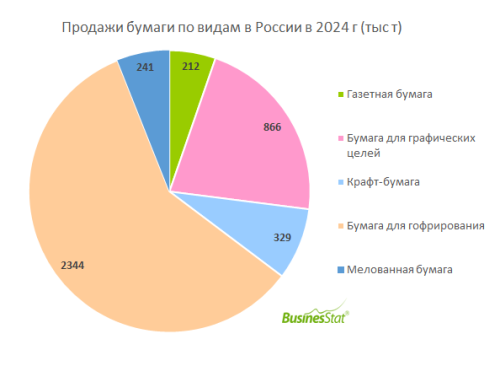

За 2020-2024 гг продажи бумаги в России увеличились на 7%: с 4,1 до 4,3 млн т.

Рынок растет за счет сегментов бумаги для гофрирования и крафт-бумаги.

Статья, 17 июля 2025

BusinesStat

За 2020-2024 гг продажи бумаги в России увеличились на 7%: с 4,1 до 4,3 млн т.

Рынок растет за счет сегментов бумаги для гофрирования и крафт-бумаги.

По данным «Анализа рынка бумаги в России», подготовленного BusinesStat в 2025 г, за 2020-2024 гг ее продажи в стране увеличились на 7%: с 4,1 до 4,3 млн т. Наибольшую долю в структуре продаж занимает бумага для гофрирования, используемая преимущественно при производстве гофрированного картона. Бумага для гофрирования и крафт-бумага являются основным растущим сегментами рынка.

Статья, 17 июля 2025

BusinesStat

За 2020-2024 гг в России выручка клиник от дистанционных врачебных консультаций выросла в 3 раза: с 5,6 до 15,8 млрд руб.

Пациенты оценили удобство онлайн-консультаций по полисам ДМС.

Статья, 17 июля 2025

BusinesStat

За 2020-2024 гг в России выручка клиник от дистанционных врачебных консультаций выросла в 3 раза: с 5,6 до 15,8 млрд руб.

Пациенты оценили удобство онлайн-консультаций по полисам ДМС.

По данным «Анализа рынка телемедицины в России», подготовленного BusinesStat в 2025 г, за 2020-2024 гг в стране выручка клиник от дистанционных врачебных консультаций выросла в 3 раза: с 5,6 до 15,8 млрд руб. Рост обеспечивался как за счет увеличения количества консультаций, так и в результате повышения средней цены. В 2023-2024 гг телемедицина активно применялась в полисах ДМС. Страховщики увеличили количество дистанционных консультаций в корпоративных программах, что поддержало спрос на телемедицину со стороны физлиц. Пациенты оценили удобство онлайн-консультаций по полисам ДМС и готовы самостоятельно оплачивать телемедицинские услуги для себя и своих близких независимо от работодателя. Развитию рынка способствовал также экспериментальный правовой режим, установленный в августе 2023 г. В результате, врачи получили возможность корректировать лечение и диагноз, выписывать рецепты посредством дистанционных технологий.

Интерес к порошковым покрытиям в последние 10 лет сильно возрос как на мировом рынке, так и на российском. Несмотря на многие преимущества порошковых ЛКМ по сравнению с жидкими (технические, экономические, экологические), их доля в общем объеме производства лакокрасочной продукции в среднем в мире не превышает 10%, а в России — ~5% (для сравнения: в странах ЕС этот показатель достигает 15-18%). В период 2021-2022 гг. рынок порошковых красок демонстрировал положительную динамику. В 2024 г. имело место снижение на уровне 2,5-3% в тоннаже.