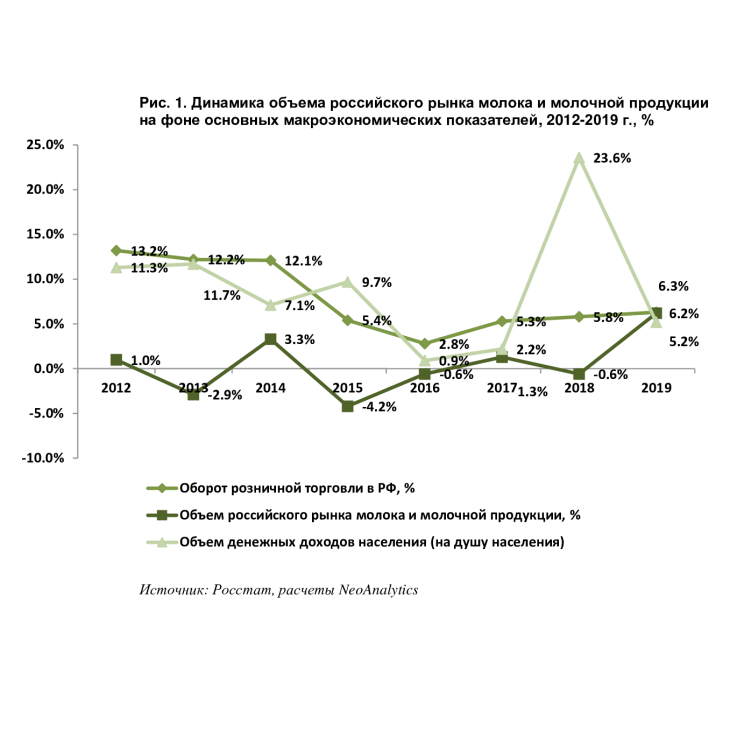

В ходе исследования, проведенного NeoAnalytics на тему “Российский рынок молока и молочной продукции: итоги 2019 г., прогноз до 2022 г.», выяснилось, что в 2019 г на рынке молочной продукции России наблюдалась положительная динамика. Необходимо отметить, что 2019 г. был намного продуктивнее прошлого года, когда по итогам года было зафиксировано значительное сокращение объема. В 2019 г. показатели прироста подросли и в целом шли практически вровень с объемом розничной торговли. Средний показатель прироста рынка опережал прирост объема денежных доходов населения.

Кроме того, объем валового производства молока вырос на 2,4% и составил 31,3 млн. тонн. Производство сыра увеличилось за год на 4,7% и составило 697,7 тыс. тонн. Производства сухого молока и сливок увеличилось на 21,5% и составило 171 тыс. тонн.

В 2019 году импорт цельномолочной продукции составил 250,7 тыс. тонн и снизился на 3,8%, импорт сухого молока увеличился на 7,4% и составил 177,5 тыс. тонн, импорт сливочного масла увеличился на 32,1% и составил 105,3 тыс.тонн., импорт сыра и творога составил 272,8 тыс. тонн и вырос на 2,3%.

Самая высокая доля самообеспеченности РФ в сегменте цельномолочной продукции (питьевое молоко и питьевые кисломолочные продукты и т.п.), на производство которой уходит 70% сырого товарного молока. Импорт данной продукции крайне затруднен (малый срок хранения, большие транспортные издержки на единицу товара и пр.). В отсутствии конкуренции со стороны импорта цельномолочный сегмент успешно развивается.

Остальные 30% сырого молока распределяются между производителями сыров, масла, сухого и концентрированного молока. Поскольку эти молочные продукты легко транспортируются и имеют длительный срок хранения, в данных сегментах доля импорта сравнительно высокая.

На развитие рынка оказывают влияние глобальные тренды, такие, как популяризация здорового образа жизни, занятия спортом и активный образ жизни.

Потребители все больше реагируют на различные новинки и выбирают натуральные продукты. Наибольшим спросом пользуются функциональные продукты, в составе которых, в том числе, молочнокислые бактерии, пробиотики, витамины, пищевые волокна, биологически значимые элементы и др. Потребители также обращают внимание на количества белка в продукции.

Молочный рынок России характеризуется низкой консолидированностью участников рынка. Доля двух крупных участников рынка составляет 6,7% и 4 % соответственно. Доля остальных игроков не более 2%. На рынке сохраняются большие возможности для развития.