Объектом исследования является глютен пшеничный.

Клейковина (глютен) — это группа белков, обнаруженных в запасах ячменя, ржи, пшеницы, овса.

Полезные свойства пшеничной клейковины заключаются в наличии в ней 18 видов аминокислот, необходимых для жизнедеятельности человека (метионин, лизин, треонин и др.). Также в глютене много витаминов группы В, А, Е, кальция, фосфора. Клейковина содержит большое количество углеводов, а также кислорода со следами серы, азота и водорода.

Пшеничный глютен нашел свое применение в пищевой промышленности, в изготовлении кормов, косметологии, фармацевтике и прочих отраслях.

Исследование включает следующие данные:

География исследования: Россия

Хронология:

В отчете представлена информация по следующим компаниям:

Для кого предназначено исследование:

1. Российское производство

1.1. Основные производители

1.2. Объем и динамика производства в 2015-2019 гг

2. Импорт.

2.1. Объем и динамика импорта в 2015-2018 гг. 2.2. Структура импорта в разрезе стран-отправителей, производителей, получателей в 2017-2018 гг.

2017 год

2018 год

3. Экспорт.

3.1. Объем и динамика экспорта в 2015-2018 гг.

3.2. Структура экспорта в разрезе стран-получателей, компанийполучателей, производителей в 2017-2018 гг...

2017 год

2018 год

4.Рынок.

4.1. Объем и динамика рынка в 2015-2019 гг...

4.2. Баланс рынка..

4.3. Крупнейшие производители.

АминоСиб, АО (Агрохолдинг «Юбилейный»)

Биотех Росва, АО

Завод Премиксов №1, ЗАО (Приосколье, ЗАО)

Каргилл, ООО

Миранда, ООО

4.4. Тенденции рынка, факторы, влияющие на рынок

4.4.1. Тенденции

Новаторский характер отрасли.

Экспортно-ориентированная индустрия

Снижение доли импорта в балансе рынка

Стабилизация рыночных цен на продукцию в 2017-2019 гг

Факторы

4.4.2. PEST-анализ

Рост социально-экономических показателей

Государственное регулирование цен на социально значимые товары

Государственная поддержка отрасли по глубокой переработке зерн

Укрепление рубля, снижение индекса инфляции

Рост урожая зерновых культур в России в 2015-2017 гг

Развитие отрасли глубокой переработки зерна

Рост потребления безглютеновой продукции

4.5. Прогноз развития рынка

5. Потребление.

5.1. Сегменты-потребителей

Мука из зерновых культур

Хлеб и хлебобулочные изделия

Макаронные изделия

Мясные изделия

Корма для СХЖ

6. Ценовой анализ

6.1. Ценовая политика основных участников рынка

Особенности ценовой политики основных игроков

Текущие рыночные предложения

Динамика изменения средних цены рынка, производства, импорта и экспорта в 2015-2019 гг.

Выводы

Рисунок 1. Объем и динамика производства пшеничного глютена в России в 2015-2019 гг., тыс. тонн, млрд руб., %.

Рисунок 2. Структура внутреннего производства пшеничного глютена по направлениям потребления в 2015-2019 (оценка) гг., % от общего объема в натуральном выражении.

Рисунок 3. Объем импорта глютена пшеничного в Россию в 2015-2018 гг., тыс. тонн, млн руб., %.

Рисунок 4. Структура импорта глютена пшеничного в разрезе странполучателей в январе-ноябре 2017 года, % от общего объема в натуральном выражении.

Рисунок 5. Структура импорта глютена пшеничного в разрезе производителей в январе-ноябре 2017 года, % от общего объема в натуральном выражении.

Рисунок 6. Структура импорта глютена пшеничного в разрезе компанийполучателей за период январь-ноябрь 2017 года, % от общего объема в натуральном выражении.

Рисунок 7. Структура импорта глютена пшеничного в разрезе странполучателей в 2018 году, % от общего объема в натуральном выражении.

Рисунок 8. Структура импорта глютена пшеничного в разрезе производителей в 2018 году, % от общего объема в натуральном выражении.

Рисунок 9. Структура импорта глютена пшеничного в разрезе компанийполучателей в 2018 году, % от общего объема в натуральном выражении.

Рисунок 10. Объем экспорта глютена пшеничного из России в 2015-2018 гг., тыс. тонн., млн руб., %.

Рисунок 11. Структура экспорта глютена пшеничного в разрезе странполучателей в январе-ноябре 2017 года, % от общего объема в натуральном выражении.

Рисунок 12. Структура экспорта глютена пшеничного в разрезе производителей в январе-ноябре 2017 года, % от общего объема в натуральном выражении.

Рисунок 13. Структура экспорта глютена пшеничного в разрезе компанийполучателей за период январь-ноябрь 2017 года, % от общего объема в натуральном выражении.

Рисунок 14. Структура экспорта глютена пшеничного в разрезе странполучателей в 2018 году, % от общего объема в натуральном выражении.

Рисунок 15. Структура экспорта глютена пшеничного в разрезе производителей в 2018 году, % от общего объема в натуральном выражении .

Рисунок 16. Структура экспорта глютена пшеничного в разрезе компанийполучателей в 2018 году, % от общего объема в натуральном выражении.

Рисунок 17. Объем и динамика рынка пшеничного глютена в России в 2015-2019 гг., тыс. тонн, млрд руб., %.

Рисунок 18. Объем и динамика потребительских расходов, среднедушевых доходов, потребления хлебных и мясных продуктов на душу населения в 2012-2019 гг.

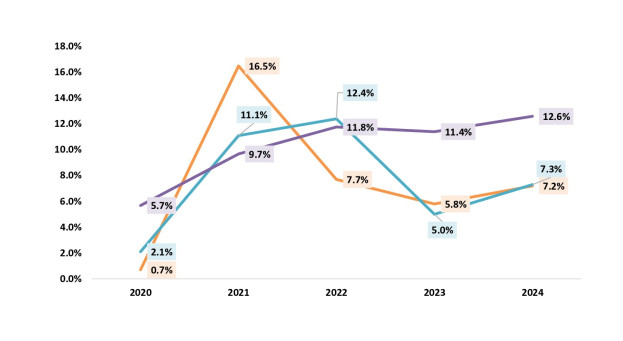

Рисунок 19. Средний годовой уровень инфляции и курс доллара по отношению к рублю, %, руб./долл.

Рисунок 20. Валовой сбор зерновых культур, в т.ч. пшеницы, ее доля от общего объема произведенных зерновых культур в России в 2015-2019 гг.

Рисунок 21. Прогноз развития рынка пшеничного глютена в 2018-2025 гг., тыс. тонн, %.

Рисунок 22. Объем и динамика производства муки из зерновых и зернобобовых культур в 2015-2019 гг., тыс. тонн, %.

Рисунок 23. Региональная структура производства муки из зерновых культур (ОКВЭД 2: 10.61.2) в 2018 году, % от общего объема в тоннаже.

Рисунок 24. Объем и динамика производства хлеба и хлебобулочных изделий недлительного хранения в 2015-2019 гг., тыс. тонн.

Рисунок 25. Региональная структура производства муки из зерновых культур (ОКВЭД 2: 10.71) в 2018 году, % от общего объема в стоимостном выражении .

Рисунок 26. Объем и динамика производства макаронных изделий в 20152019 гг., тыс. тонн, %.

Рисунок 27. Региональная структура производства макаронных изделий (ОКВЭД 2: 10.73.1) в 2018 году, % от общего объема в тоннаже.

28. Объем и динамика производства мясных и колбасных изделий в 2015-2019(оценка) гг., млрд руб., тыс. тонн, %.

Рисунок 29. Региональная структура производства мясных и колбасных изделий (ОКВЭД 2: 10.13) в 2018 году, % от общего объема в стоимостном выражении.

Рисунок 30. Объем и динамика производства кормов для фермерских животных в 2017-2019 гг., млрд руб., тыс. тонн, %.

Рисунок 31. Региональная структура производства кормов для СХЖ (ОКВЭД 2: 10.91) в 2018 году, % от общего объема в стоимостном выражении.

Рисунок 32. Средняя стоимость пшеничного глютена в 2015-2019 (оценка) гг., тыс. руб./тонн

Таблица 1. Основные производители пшеничного глютена в России: выручка и технологические возможности

Таблица 2. Баланс рынка пшеничного глютена в России в 2015-2019 гг., тыс. тонн, млн руб.

Таблица 3. PEST-анализ рынка пшеничного глютена

Таблица 4. Основные производители муки из зерновых культур в России (ОКВЭД 2: 10.61.2), их выручка, тыс. руб.

Таблица 5. Крупнейшие производители хлеба и мучных кондитерских изделий (ОКВЭД 2: 10.71), их выручка, тыс. руб.

Таблица 6. Основные производители макаронных изделий (ОКВЭД 2: 10.73.1), их выручка в 2018 году. тыс. руб.

Таблица 7. ТОП-15 производителей мясной продукции (ОКВЭД 2: 10.13), их выручка в 2018 году, тыс. руб.

Таблица 8. ТОП-15 производителей кормов для фермерских животных (ОКВЭД 2: 10.91)

Таблица 9. Ценовые предложения на рынке пшеничного глютена

Готовый бизнес план выращивания пшеницы и гречихи (с фин. расчетами)

ЭКЦ "ИнвестПроект"

42 900 ₽

Готовый бизнес план выращивания пшеницы и гречихи (с фин. расчетами)

ЭКЦ "ИнвестПроект"

42 900 ₽

Рынок пшеничных, гречневых, рисовых и других злаковых хлопьев, мюсли 2022: анализ спроса в России и регионах

Экспресс-Обзор

55 000 ₽

Рынок пшеничных, гречневых, рисовых и других злаковых хлопьев, мюсли 2022: анализ спроса в России и регионах

Экспресс-Обзор

55 000 ₽

Анализ рынка пшеничной клетчатки в России - 2021 год

DISCOVERY Research Group

60 000 ₽

Анализ рынка пшеничной клетчатки в России - 2021 год

DISCOVERY Research Group

60 000 ₽

Маркетинговое исследование рынка пшеницы в Казахстане 2016-2020 гг., прогноз до 2025 г. (с обновлением)

Компания Гидмаркет

89 000 ₽

Маркетинговое исследование рынка пшеницы в Казахстане 2016-2020 гг., прогноз до 2025 г. (с обновлением)

Компания Гидмаркет

89 000 ₽

― Давайте начнем с дефиниций. Кто такие представители «серебряного поколения»? Какие возрастные категории в России можно отнести к нему?

Статья, 18 июня 2025

РБК Исследования рынков

Проблемы при покупке одежды сместились от ассортимента и дизайна к ценовому фактору

Представители ретейла замечают смещение потребительского фокуса в сторону более взвешенных покупок и повышенную чувствительность к ценам

Статья, 18 июня 2025

РБК Исследования рынков

Проблемы при покупке одежды сместились от ассортимента и дизайна к ценовому фактору

Представители ретейла замечают смещение потребительского фокуса в сторону более взвешенных покупок и повышенную чувствительность к ценам

Это в большой степени обусловлено инфляционным фактором, находящим отражение во всех сегментах fashion-ретейла. Такая тенденция четко отражена и в результатах потребительского опроса «РБК Исследований рынков». В марте 2025 года более половины россиянок 18–64 лет говорили о том, что сталкиваются с определенными сложностями при выборе и покупке одежды. При этом ключевым трендом за прошедший год стало существенное смещение фокуса в ответах респонденток с ассортимента и дизайна на ценовой фактор.

Статья, 17 июня 2025

NeoAnalytics

Анализ российского рынка деревянного домостроения: итоги 2024 г., прогноз до 2028 г.

В мае-июне 2025 года исследовательская компания NeoAnalytics завершила проведение маркетингового исследования российского рынка деревянного домостроения.

Статья, 17 июня 2025

NeoAnalytics

Анализ российского рынка деревянного домостроения: итоги 2024 г., прогноз до 2028 г.

В мае-июне 2025 года исследовательская компания NeoAnalytics завершила проведение маркетингового исследования российского рынка деревянного домостроения.

В ходе исследования, проведенного NeoAnalytics на тему «Российский рынок деревянного домостроения: итоги 2024 г., прогноз до 2028 г.», выяснилось, что в 2024 г. наблюдался рост ввода в действие деревянных домов, как в количественном, так и в стоимостном выражении. Ежегодно в России строится около 1200-1500 тыс. кв. м. деревянных домов.