В работе дается подробный обзор ситуации на мировом и российском рынках логистического аутсорсинга, приводятся важнейшие показатели работы отрасли в 2013 г. и первом полугодии 2014 г., содержатся оценки на 2014 г. и прогноз развития основных сегментов рынка ТЛУ до 2017 г.

В разделе «Мировой транспортно-логистический рынок» представлен анализ развития основных сегментов глобального логистического рынка в 2012-2013 гг. Более детально рассмотрены рынки США и ЕС, дана хронология слияний и поглощений, приведены финансовые результаты деятельности ведущих 3PL провайдеров в 2013 г.

Исследование российского рынка ТЛУ носит комплексный характер и содержит подробный анализ развития основных сегментов в 2013 г. и первой половине 2014 г.: грузоперевозки и экспедирование (включая перевозки железнодорожным, автомобильным, морским, внутренним водным и воздушным транспортом, перевалку грузов в портах), складские и управленческие услуги. В обзоре приводятся оценки объема рынка логистики в натуральном и стоимостном выражении, в том числе сегментов 2PL и 3PL услуг.

В разделах, посвященных международным грузоперевозкам РФ, приведены данные по динамике и структуре внешнеторговых грузопотоков. Проанализированы изменения, произошедшие на российском рынке контейнерных перевозок, включая перевалку контейнеров в портах и перевозку железнодорожным транспортом.

В разделе «Рынок складских услуг» анализируется спрос и предложение на рынке коммерческой складской недвижимости в 2013-2014 гг., динамика и структура рынка услуг по хранению и дистрибуции, тенденции развития. Дается подробный анализ логистического рынка столичных регионов и других субъектов федерации. Представлены данные по проектам строительства качественных складов по состоянию на сентябрь 2014 г.

Отдельный раздел включает анализ конкурентной среды, финансовых результатов работы российских и зарубежных транспортно-логистических компаний, сделок по слияниям и поглощениям в 2013-2014 гг.

Раздел «Потенциал роста российского рынка транспортно-логистических услуг в 2015-2017 гг.» содержит среднесрочный прогноз развития российской экономики и внешней торговли. Приведены оценки РБК.research относительно динамики натуральных и стоимостных показателей развития сегментов рынка логистики до 2017 г.

В отчете дается характеристика крупнейших российских и зарубежных участников рынка ТЛУ - перевозчиков, операторов подвижного состава, стивидоров, экспедиторских компаний и логистических провайдеров, а также региональных игроков (всего 38 компаний). Профили включают краткое описание компании (группы компаний), показатели ее работы в 2013 гг., перспективы развития.

Исследование проведено в мае-сентябре 2014 года.

Отчет содержит 94 таблицы и 139 графиков и диаграмм (графики, диаграммы и таблицы в профилях компаний не индексировались).Список диаграмм | 19 | ||

Список таблиц | 25 | ||

Резюме | 30 | ||

Мировой транспортно-логистический рынок | 33 | ||

Мировая экономика в 2013 г. и прогноз до 2016 г. | 33 | ||

Динамика основных сегментов рынка ТЛУ | 36 | ||

Динамика и структура мирового рынка транспортно-логистических услуг | 36 | ||

Международные грузоперевозки | 39 | ||

Таможенно-брокерские услуги | 43 | ||

Контрактная логистика | 44 | ||

Географическая структура мирового рынка 3PL услуг | 45 | ||

Рынок США | 47 | ||

Динамика и структура | 47 | ||

Крупнейшие игроки | 50 | ||

Рынок Европы | 52 | ||

Динамика и структура | 52 | ||

Крупнейшие игроки | 53 | ||

Слияния и поглощения | 55 | ||

Рынок Китая | 61 | ||

Динамика и структура | 61 | ||

Государственное стимулирование | 63 | ||

Российский рынок транспортно-логистических услуг | 65 | ||

Экономика РФ в 2013 г. и оценки на 2014 г. | 65 | ||

Объем и структура рынка логистического аутсорсинга | 67 | ||

Рынок транспортных услуг | 74 | ||

Динамика и структура грузоперевозок | 74 | ||

Стоимостной объем рынка транспортных услуг | 80 | ||

Железнодорожные грузоперевозки | 82 | ||

Автомобильные грузоперевозки | 90 | ||

Грузоперевозки морским транспортом | 96 | ||

Перевалка грузов в портах | 99 | ||

Внутренний водный транспорт | 106 | ||

Воздушные грузоперевозки | 111 | ||

Рынок международных грузоперевозок | 115 | ||

Динамика внешнеторговых грузопотоков | 115 | ||

Структура экспортного грузопотока | 117 | ||

Структура импортного грузопотока | 121 | ||

Структура грузоперевозок по видам транспорта | 124 | ||

Перевозки внешнеторговых грузов железнодорожным транспортом | 127 | ||

Перевалка грузов ВЭД в портах | 128 | ||

Международные автомобильные перевозки | 129 | ||

Международные контейнерные перевозки | 134 | ||

Структура экспортного контейнерного грузопотока | 135 | ||

Структура импортного контейнерного грузопотока | 140 | ||

Перевалка контейнеров в портах | 144 | ||

Перевозки контейнеров железнодорожным транспортом | 149 | ||

Объем рынка контейнерных перевозок | 150 | ||

Рынок складских услуг | 153 | ||

Спрос на складские услуги | 153 | ||

Предложение складских площадей | 157 | ||

Баланс спроса и предложения, уровень арендных ставок | 158 | ||

Объем и структура рынка складской недвижимости и складских услуг | 160 | ||

Московский регион | 168 | ||

Санкт-Петербург и Ленинградская область | 174 | ||

Региональные рынки | 180 | ||

Конкурентная среда | 188 | ||

Основные игроки | 188 | ||

Слияния и поглощения | 196 | ||

Потенциал роста российского рынка транспортно-логистических услуг в 2015-2017 гг. | 207 | ||

Прогноз развития российской экономики и рынка ТЛУ в 2015-2017 гг. | 207 | ||

Рынок транспортных услуг | 215 | ||

Рынок складских услуг | 222 | ||

Профили участников рынка | 229 | ||

Deutsche Post DHL | 229 | ||

DPD | 235 | ||

DSV | 239 | ||

FESCO | 245 | ||

FM Logistic | 251 | ||

GEFCO | 256 | ||

GEODIS | 261 | ||

ItellaNLC | 265 | ||

Kuehne+Nagel | 270 | ||

Maersk | 275 | ||

Major | 279 | ||

M&M | 284 | ||

Panalpina | 287 | ||

PONY EXPRESS | 291 | ||

Rhenus | 293 | ||

Schenker | 298 | ||

SLG | 302 | ||

STS Logistics | 305 | ||

Tablogix | 308 | ||

TNT Express | 310 | ||

UCL Holding | 313 | ||

UPS | 318 | ||

АЛИДИ | 322 | ||

ГК Волга-Днепр | 326 | ||

ГК Дело | 330 | ||

Деловые Линии | 334 | ||

Евросиб | 336 | ||

Лорри | 340 | ||

Логистическая компания МОЛКОМ | 343 | ||

Новороссийский морской торговый порт | 345 | ||

Н-Транс | 352 | ||

РЖД Логистика | 358 | ||

Совкомфлот | 361 | ||

Совтрансавто | 364 | ||

Совфрахт-Совмортранс | 367 | ||

СПСР-ЭКСПРЕСС | 369 | ||

Средневолжская логистическая компания | 372 | ||

ТрансКонтейнер | 374 | ||

| Рис. 1. Динамика мировой экономики в 2008-2013 гг., прогноз на 2014-2016 гг., % | 27 |

| Рис. 2. Динамика мировой торговли (товары и услуги) в 2008-2015 гг., % | 28 |

| Рис. 3. Динамика объема мирового транспортно-логистического рынка, 2008-2014 гг., $млрд | 30 |

| Рис. 4. Структура мирового рынка транспортно-логистических услуг, 2006-2013 гг., % | 31 |

| Рис. 5. Индекс роста сегментов мирового рынка ТЛУ, 2013 г. к 2012 г., % | 31 |

| Рис. 6. Объем мирового рынка логистического аутсорсинга и сегмента 3PL услуг, 2006-2013 гг., $млрд | 32 |

| Рис. 7. Динамика мирового рынка морских контейнерных перевозок, 2008-2015 гг., млн TEU | 33 |

| Рис. 8. Крупнейшие контейнерные операторы мира, декабрь 2013 г., % | 33 |

| Рис. 9. Динамика мирового рынка авиаперевозок грузов и почты, 2008-2014 гг., $млрд | 36 |

| Рис. 10. Динамика объема мирового рынка таможенно-брокерских услуг, 2008-2014 гг., $млрд, % | 37 |

| Рис. 11. Динамика объема мирового рынка контрактной логистики, 2005-2014 гг., €млрд, % | 38 |

| Рис. 12. Географическая структура мирового рынка 3PL услуг, в 2010- 2012 гг., % | 39 |

| Рис. 13. Индекс роста сегмета сегмента 3PL услуг в распределении по регионам, 2012 г. к 2011 г., % | 39 |

| Рис. 14. Динамика объема рынка 3PL услуг США 2007-2014 гг., $млрд, % | 41 |

| Рис. 15. ТОП-3 логистических компаний США по размеру выручки, 2010-2013гг., $млрд | 44 |

| Рис. 16. Динамика выручки ТОП-3 логистических компаний США, 2009-2013 гг., % | 44 |

| Рис. 17. Объем выручки ТОП-12 логистических компаний Европы, 2007-2013 гг., €млрд, % | 46 |

| Рис. 18. Динамика выручки ведущих европейских 3PL компаний, 2012-2013 гг., % | 47 |

| Рис. 19. ТОП-12 логистических компаний Европы по объему выручки, 2010-2013 гг., €млрд | 48 |

| Рис. 20. Структура логистических затрат в Китае, 2005-2012 гг., % | 55 |

| Рис. 20. Динамика российского рынка транспортно-логистических услуг (логистического аутсорсинга), 2008-2014 гг., млрд руб. и % | 62 |

| Рис. 21. Динамика российского рынка транспортно-логистических услуг (логистического аутсорсинга), 2008-2014 гг., $млрд и % | 62 |

| Рис. 22. Структура российского транспортно-логистического рынка по видам услуг, 2013 г., % | 63 |

| Рис. 23. Динамика роста сегментов российского рынка транспортно-логистических услуг, 2012-2013 гг., % | 64 |

| Рис. 24. Объем сегментов российского рынка транспортно-логистических услуг, 2013-2014 гг., млрд руб. | 65 |

| Рис. 25. Динамика роста сегментов российского рынка транспортно-логистических услуг, 2013-2014 гг., % | 65 |

| Рис. 26. Динамика коммерческих перевозок грузов и грузооборота транспорта всех отраслей экономики РФ, 2008-2014 гг., % | 68 |

| Рис. 27. Помесячная динамика коммерческих грузоперевозок транспортом всех отраслей экономики РФ, январь 2011 - июнь 2014 г., млн т | 68 |

| Рис. 28. Помесячная динамика коммерческого грузооборота транспорта всех отраслей экономики РФ, январь 20011 - июнь 2014 г., млрд т-км | 69 |

| Рис. 29. Динамика коммерческих перевозок грузов и грузооборота по видам транспорта всех отраслей экономики, 2012-2013 гг., % | 69 |

| Рис. 30. Структура коммерческих перевозок грузов по видам транспорта РФ, 2013 г., % | 70 |

| Рис. 31. Структура коммерческого грузооборота по видам транспорта РФ, 2013 г., % | 71 |

| Рис. 32. Динамика коммерческих перевозок грузов и грузооборота по видам транспорта всех отраслей экономики, январь-июнь 2013-2014, % | 73 |

| Рис. 33. Помесячная динамика грузоперевозок железнодорожным транспортом (коммерческие перевозки, кроме промышленного железнодорожного), январь 2011 - июнь 2014 г., млн т75 | |

| Рис. 34. Помесячная динамика грузооборота на железнодорожном транспорте (коммерческие перевозки, кроме промышленного железнодорожного), январь 2011 - июнь 2014 г., млрд т-км 76 | |

| Рис. 35. Структура грузов, перевезенных по сети РЖД, 2013 г., % | 77 |

| Рис. 36. Динамика погрузки на сети ОАО «РЖД» по основным видам грузов, январь-июнь 2013-2014гг., % | 78 |

| Рис. 37. Объем рынка железнодорожных перевозок в распределении по основным сегментам (холдинг ОАО «РЖД» и частные операторы), 2008-2013 гг., млрд руб. | 79 |

| Рис. 38. Структура российского парка грузовых вагонов, 2009-2013 г., % | 80 |

| Рис. 39. Крупнейшие частные операторы грузовых вагонов России (собственные и арендованные), 2013 г., тыс. ед. | 81 |

| Рис. 40. Структура российского рынка оперирования грузовыми вагонами по объемам грузооборота, 2008-2013 гг., % | 81 |

| Рис. 41. Крупнейшие частные операторы грузовых вагонов России по объему перевозки грузов в собственных и арендованных вагонах, 2013 г., млн т | 82 |

| Рис. 42. Структура российского рынка оперирования грузовыми вагонами по объемам перевозок, 2008-2013 гг., % | 82 |

| Рис. 43. Крупнейшие частные операторы грузовых вагонов России по размеру выручки, 2013 г., млн руб. | 83 |

| Рис. 44. Помесячная динамика коммерческих грузоперевозок автомобильным транспортом всех отраслей экономики РФ, январь 2011 - июнь 2014 г., млн т | 84 |

| Рис. 45. Помесячная динамика коммерческого грузооборота автомобильного транспорта всех отраслей экономики РФ, январь 2011- июнь 2014 г., млрд т-км | 84 |

| Рис. 46. Динамика коммерческих грузоперевозок и грузооборота автомобильным транспортом всех отраслей экономики РФ, 2008-2014 гг., млн т, млрд т-км | 85 |

| Рис. 47. Индексы тарифов на грузовые перевозки автомобильным транспортом РФ, январь 2011 - июнь 2014 г., % к декабрю предыдущего года | 87 |

| Рис. 48. Динамика стоимостного объема рынка коммерческих автомобильных грузоперевозок РФ, 2008-2014 гг., млрд руб. | 88 |

| Рис. 49. Динамика стоимостного объема рынка автомобильных грузоперевозок автотранспортными организациями РФ, 2008-2014 гг., млрд руб. | 89 |

| Рис. 50. Динамика коммерческих грузоперевозок и грузооборота морским транспортом РФ, 2008-2014 гг., млн т, млрд т-км | 90 |

| Рис. 51. Индексы тарифов на грузовые перевозки морским транспортом РФ, январь 2011 - июнь 2014 г., в % к декабрю предыдущего года | 91 |

| Рис. 52. Динамика стоимостного объема рынка грузоперевозок морским транспортом РФ, 2008-2014 гг., млрд руб. | 91 |

| Рис. 53. Динамика объема перевалки грузов в портах РФ, 2007-2014 гг., млн т , % | 92 |

| Рис. 54. Динамика объема перевалки грузов в портах РФ в распределении по видам грузов, 2012-2013 гг., % | 92 |

| Рис. 55. Структура переработки сухих грузов в морских портах РФ, 2013 г., % | 94 |

| Рис. 56. Структура перевалки грузов в морских портах РФ по направлениям, 2013 г., млн т и % | 94 |

| Рис. 57. Структура переработки грузов в морских портах РФ по бассейнам, 2013 г., % | 95 |

| Рис. 58. Динамика объема перевалки грузов в портах РФ в распределении по основным бассейнам, 2012-2013 гг., % | 95 |

| Рис. 59. Объем перевалки грузов в портах РФ в распределении по основным бассейнам, 2011-2013 гг., млн т | 96 |

| Рис. 60. Динамика стоимостного объема рынка стивидорных услуг в морских портах РФ, 2008-2014 гг., млрд руб. | 98 |

| Рис. 61. Объем коммерческих грузоперевозок и грузооборота внутренним водным транспортом РФ, 2008-2014 гг., млн т, млрд т-км | 100 |

| Рис. 62. Динамика перевалки грузов в речных портах РФ, 2008-2013 гг., млн т и % | 102 |

| Рис. 63. Индексы тарифов на грузовые перевозки внутренним водным транспортом РФ, январь 2011 - июнь 2014 г., в % к декабрю предыдущего года | 102 |

| Рис. 64. Динамика стоимостного объема рынка грузоперевозок внутренним водным транспортом РФ, 2008-2014 гг., млрд руб. | 103 |

| Рис. 65. Объем грузоперевозок и грузооборота воздушным транспортом РФ, 2008-2014 гг., тыс. т, млн т-км | 104 |

| Рис. 66. Доли российских авиакомпаний в общем объеме перевозок грузов и почты в РФ, 2013 г., % | 105 |

| Рис. 67. Динамика перевозок грузов и почты ТОП-5 российскими авиакомпаниями, 2012-2013 гг. % | 106 |

| Рис. 68. Динамика грузооборота ТОП-5 российскими авиакомпаниями, 2012-2013 гг. % | 106 |

| Рис. 69. Индексы тарифов на грузовые перевозки авиатранспортом РФ, январь 2011 - июнь 2014 г., в % к декабрю предыдущего года | 108 |

| Рис. 70. Динамика ВВП и внешнеторгового грузопотока России, 2007-2014 гг., % | 109 |

| Рис. 71. Динамика экспортного и импортного грузопотока России, 2008-2014 гг., % | 109 |

| Рис. 72. Экспортный и импортный грузопоток РФ, 2008-2014 гг., млн т | 110 |

| Рис. 73. Распределение экспортного грузопотока РФ по странам-получателям, 2013 г., % | 112 |

| Рис. 74. Доля Китая в экспортном грузопотоке РФ по группам товаров, 2013 г., % | 112 |

| Рис. 75. Индекс роста экспортного грузопотока РФ в основные страны-получатели, 2013 г. к 2012 г., % | 113 |

| Рис. 76. Индекс роста грузопотока по основным группам товаров, экспортируемых РФ, январь-июнь 2013-2014 гг., % | 114 |

| Рис. 77. Распределение импортного грузопотока в РФ по странам-партнерам, 2013 г., % | 115 |

| Рис. 78. Доля стран ЕС (28) в импорте продовольствия в РФ, 2013 г., % | 116 |

| Рис. 79. Индекс роста импортного грузопотока РФ из основных стран-партнеров, 2013 г. к 2012 г., % | 116 |

| Рис. 80. Индекс роста импортного грузопотока по основным группам товаров, январь-июнь 2013-2014 гг., % | 117 |

| Рис. 81. Распределение внешнеторгового грузопотока РФ по видам транспорта, 2013 г., млн т и % | 118 |

| Рис. 82. Распределение внешнеторговых грузов, перевозимых российскими транспортными компаниями, по видам транспорта, 2013 г., млн т и % | 118 |

| Рис. 83. Структура экспорта транспортных услуг (грузоперевозки), по видам транспорта, 2013 г., % | 119 |

| Рис. 84. Объем перевозок внешнеторговых грузов железнодорожным транспортом РФ в экспортном, импортном и транзитном сообщениях, 2007-2013 гг., млн т | 120 |

| Рис. 85. Структура перевалки грузов ВЭД в морских портах России, январь-июль 2014 г., млн т и % | 122 |

| Рис. 86. Динамика объемов перевозок грузов ВЭД автомобильным транспортом, 2007-2014 гг., млн т и % | 123 |

| Рис. 87. Распределение рынка международных автомобильных перевозок грузов России по основным направлениям, 2010-2013 гг., % | 123 |

| Рис. 88. Объем международных автомобильных перевозок грузов России по основным направлениям, 2013 г., млн т | 124 |

| Рис. 89. Распределение рынка международных автомобильных перевозок грузов России по основным перевозчикам, 2013 г., % | 124 |

| Рис. 90. Объем перевозок российскими перевозчиками по приоритетным странам, 2012-2013 гг., тыс. т | 126 |

| Рис. 91. Международные контейнерные перевозки РФ, 2007-2013 гг., млн т | 127 |

| Рис. 92. Структура контейнерного экспорта России, 2013 г., % | 129 |

| Рис. 93. Распределение экспортного контейнерного потока РФ по ТОП-10 странам-получателям товаров в 2012-2013 гг., % | 132 |

| Рис. 94. Динамика экспортного контейнерного потока РФ в ТОП-10 стран-получателей товаров, 2013 г. к 2012 г., % | 133 |

| Рис. 95. Структура контейнерного импорта России, 2013 г., % | 133 |

| Рис. 96. Распределение импортного контейнерного потока в РФ по странам-производителям товаров, 2012-2013 гг., % | 136 |

| Рис. 97. Динамика перевалки российских внешнеторговых контейнерных грузов через порты, 2006-2013 гг., млн TEU | 137 |

| Рис. 98. Динамика перевалки российских внешнеторговых контейнерных грузов через порты России и зарубежных стран, 2007-2013 гг., млн TEU | 138 |

| Рис. 99. Объем переработки экспортных, импортных и транзитных грузов в контейнерах в морских портах России, 2008-2013 гг., тыс. TEU | 138 |

| Рис. 100. Объем перевалки контейнерных внешнеторговых и транзитных грузов в морских портах России в распределении по бассейнам, 2011-2013 гг. тыс. TEU и % | 139 |

| Рис. 101. Распределение перевалки контейнерных внешнеторговых и транзитных грузов по морским бассейнам России, 2013 г., % | 140 |

| Рис. 102. Структура перевозок крупнотоннажных контейнеров железнодорожным транспортом в международном сообщении, 2010-2013 гг., % | 142 |

| Рис. 103. Структура стоимостного объема российского рынка контейнерных перевозок по видам транспорта, 2013 г., % | 145 |

| Рис. 104. Динамика объема качественных складских площадей в РФ, 2008-2014 гг., млн кв. м | 154 |

| Рис. 105. Региональная структура качественных складских площадей в РФ, 2013 г., % | 154 |

| Рис. 106. Объем качественных складских площадей в Москве, Санкт-Петербурге и российских регионах, 2012-2014 гг., млн кв. м | 155 |

| Рис. 107. Динамика объема качественных коммерческих складских площадей в РФ, 2008-2014 гг., млн кв. м | 156 |

| Рис. 108. Объем качественных коммерческих складских площадей в Москве, Санкт-Петербурге и российских регионах, 2011-2014 гг., млн кв. м | 156 |

| Рис. 109. Уровень вакантности качественных коммерческих складских площадей в Москве, Санкт-Петербурге и российских регионах, 2012-2014 гг., % | 157 |

| Рис. 110. Динамики стоимостного объема рынка складских услуг, 2008-2014 гг., млрд руб., % | 158 |

| Рис. 111. Стоимостной объем российского рынка складских услуг, 2008-2014 гг., $млрд | 158 |

| Рис. 112. Динамика стоимостного объема рынка складских услуг, 2008-2014 гг., $млрд, % | 159 |

| Рис. 113. Региональная структура рынка услуг, предоставляемых на качественных складах в Москве, Санкт-Петербурге и российских регионах, 2013 г., % | 160 |

| Рис. 114. Стоимостной объем рынка услуг, предоставляемых на качественных складах в Москве, Санкт-Петербурге и российских регионах, 2012-2014 гг., $млрд | 160 |

| Рис. 115. Динамика стоимостного объема рынка услуг, предоставляемых на качественных складах в Москве, Санкт-Петербурге и российских регионах, 2010-2012 гг., % к предыдущему году | 161 |

| Рис. 116. Объем качественных складских помещений в Москве и Московской области, 2008-2014 гг., млн кв. м | 162 |

| Рис. 117. Объем качественных коммерческих складских площадей в Москве и МО, 2008-2014 гг., млн кв. м | 167 |

| Рис. 118. Объем качественных складских помещений в Санкт-Петербурге и ЛО, 2008-2014 гг., млн кв. м | 168 |

| Рис. 119. Объем качественных коммерческих складских площадей в Санкт-Петербурге и ЛО, 2008-2014 гг., млн кв. м | 173 |

| Рис. 120. Объем качественных складских помещений в регионах РФ, 2008-2014 гг., млн кв. м | 174 |

| Рис. 121. Объем качественных коммерческих складских площадей в регионах РФ, 2008-2014 гг., млн кв. м | 175 |

| Рис. 122. Распределение качественных складских площадей по регионам РФ, 2013 г., % | 175 |

| Рис. 123. Динамика объема выручки крупнейших транспортных групп в России (Топ-10), 2009-2013 гг., $млрд и % | 181 |

| Рис. 124. Динамика объема выручки крупнейших транспортных групп в России (Топ-10), 2009-2013 гг., млрд руб. и % | 182 |

| Рис. 125. Динамика объема выручки крупнейших 3PL операторов в России (Топ-25), 2009-2013 гг., млрд руб. и % | 186 |

| Рис. 126. Динамика объема выручки крупнейших 3PL операторов в России (Топ-25), 2009-2013 гг., $млрд и % | 186 |

| Рис. 127. Динамика выручки в рублях российских и зарубежных логистических операторов, работающих в России, 2013 к 2012 г., % | 187 |

| Рис. 128. Прогноз динамики российского рынка транспортно-логистических услуг, 2009-2017 гг., млрд руб. и % | 204 |

| Рис. 129. Прогноз динамики российского рынка ТЛУ, 2008-2017 гг., $млрд и % | 204 |

| Рис. 130. Прогноз роста сегментов российского рынка транспортно-логистических услуг, 2013-2017 гг., млрд руб. | 206 |

| Рис. 131. Прогноз структуры российского рынка ТЛУ в 2017 г., % | 206 |

| Рис. 132. Структура стоимостного объема российского рынка грузоперевозок по видам транспорта, 2017 г. (прогноз), % | 215 |

| Рис. 133. Прогноз ввода качественных складских площадей в РФ, 2010-2017 гг., млн кв. м | 217 |

| Рис. 134. Прогноз динамики объема качественных складских площадей в РФ, 2010-2017 гг., млн кв. м | 217 |

| Рис. 135. Прогноз роста качественных коммерческих складских площадей в Москве, Санкт-Петербурге и российских регионах, 2013-2017 гг., млн кв. м | 219 |

| Рис. 136. Уровень вакантности качественных коммерческих складских площадей в Москве, Санкт-Петербурге и российских регионах, 2013-2017 гг., % | 219 |

| Рис. 137. Прогноз динамики стоимостного объема рынка складских услуг, 2010-2017 гг., млрд руб. | 220 |

| Рис. 138. Прогноз динамики стоимостного объема рынка складских услуг, 2008-2015 гг., $млрд | 220 |

| Рис. 139. Прогноз рынка складских услуг на качественных площадях в Москве, Санкт-Петербурге и российских регионах, 2013-2017 гг., млн кв. м | 221 |

| Табл. 1. Глобальные логистические затраты и оборот сегмента 3PL услуг в распределении по регионам, 2012 г., $млрд, % | 39 |

| Табл. 2. Сегментация 3PL провайдеров США | 39 |

| Табл. 3. Динамика рынка 3PL услуг США по основным сегментам, 2009-2013 гг., $млрд, % | 41 |

| Табл. 4. Чистая выручка в сегментах 3PL услуг США , 2012-2013 гг., $млрд, % | 41 |

| Табл. 5. Объем и структура европейского рынка транспортно-логистических услуг (логистический аутсорсинг) по странам, 2010-2012 г., €млрд, % | 44 |

| Табл. 6. Объем и структура европейского рынка 3PL услуг по странам, 2010-2012 г., €млрд, % | 44 |

| Табл. 7. Хронология слияний и поглощений на европейском логистическом рынке, 2006-2014 гг. | 49 |

| Табл. 8. Объем и динамика китайского рынка логистического аутсорсинга, 2008-2013 г., US$ млрд и % | 54 |

| Табл. 9. Основные показатели развития российской экономики, 2009-2014 гг., % к соответствующему периоду предыдущего года | 57 |

| Табл. 10. Основные показатели развития экономики РФ в январе-июне 2014 г., в % к соответствующему периоду предыдущего года | 59 |

| Табл. 11. Сравнение ВВП, логистических затрат и основных показателей транспортно-логистического рынка США, Европы, Китая и России, 2012 г., $млрд | 60 |

| Табл. 12. Среднегодовой курс доллара, 2008-2014 гг., рублей за US$ | 62 |

| Табл. 13. Объем 2PL и 3PL сегментов российского рынка транспортно-логистических услуг, 2013 г., $млрд, % | 65 |

| Табл. 14. Объем российского рынка 3PL услуг (выручка 3PL провайдеров), 2008-2013 гг., $млрд и % | 65 |

| Табл. 15. Динамика коммерческих перевозок грузов по видам транспорта всех отраслей экономики, 2009-2014 гг., млн т, % | 68 |

| Табл. 16. Динамика коммерческого грузооборота по видам транспорта всех отраслей экономики, 2009-2014 гг., млрд т-км, % | 69 |

| Табл. 17. Динамика коммерческих перевозок грузов и грузооборота по видам транспорта общего пользования, 2012-2013 гг., млн т, млрд т-км, % | 71 |

| Табл. 18. Индекс тарифов на перевозки грузов в России по видам транспорта, 2008-2014 гг., % | 72 |

| Табл. 19. Динамика российского рынка транспортных услуг в распределении по основным сегментам (включая доходы от перевалки грузов в портах и аэропортах), 2008-2014 гг., млрд руб. и % | 73 |

| Табл. 20. Основные производственные показатели ОАО «РЖД», 2008-2013 гг. | 74 |

| Табл. 21. Объемы погрузки на сети ОАО «РЖД» по основным видам грузов, 2008-2013 гг., млн т | 75 |

| Табл. 22. Индексы тарифов на железнодорожные грузоперевозки, 2008-2014 гг., % | 77 |

| Табл. 23. Динамика основных сегментов рынка железнодорожных грузоперевозок, 2008-2013 гг., млрд руб. и % | 82 |

| Табл. 24. Доля автомобильного транспорта в коммерческих перевозках и грузообороте транспорта всех отраслей экономики, 2010-2013 гг., % | 84 |

| Табл. 25. Объем перевозок грузов и грузооборот автомобильного транспорта РФ, 2008-2013 гг., млн т, млрд т-км | 84 |

| Табл. 26. Индексы тарифов на автомобильные грузоперевозки, 2010-2014 гг., % | 86 |

| Табл. 27. Стоимостной объем рынка коммерческих автомобильных перевозок, 2008-2014 гг., млрд руб. | 87 |

| Табл. 28. Объем перевозок грузов морским транспортом РФ, 2008-2013 гг., млн т | 89 |

| Табл. 29. Объем перевалки основных видов сухих и наливных грузов в портах РФ , 2010-2013 гг., млн т и % | 92 |

| Табл. 30. Объем перевалки грузов в морских портах РФ (основные порты и бассейны), 2010-2013 гг., млн т, % | 95 |

| Табл. 31. Стоимостной объем российского рынка морских перевозок и стивидорных услуг, 2008-2014 гг., млрд руб., % | 97 |

| Табл. 32. Объем перевозок грузов и грузооборот внутренним водным транспортом РФ, 2008-2013 гг., млн т и млрд т-км | 100 |

| Табл. 33. Стоимостной объем российского рынка грузоперевозок внутренним водным транспортом и стивидорных услуг в речных портах, 2008-2014 гг., млрд руб., % | 102 |

| Табл. 34. Грузооборот и перевозки грузов и почты гражданской авиацией РФ, 2009-2013 гг. (международные и внутренние перевозки), тыс. т, млн т-км | 103 |

| Табл. 35. Рейтинг 15 ведущих авиакомпаний РФ по грузообороту и объему перевозок грузов и почты, 2012-2013 гг. (международные и внутренние перевозки), млн т-км, тыс. т | 106 |

| Табл. 36. Стоимостной объем основных сегментов рынка авиалогистики (грузовые авиаперевозки), 2009-2014 гг., млрд руб. и % | 107 |

| Табл. 37. Объем экспортного грузопотока в распределении по основным товарным группам, 2012-2013 гг., млн т и % | 110 |

| Табл. 38. Объем импортного грузопотока в распределении по укрупненным товарным группам, 2012-2013 гг., млн т, % | 113 |

| Табл. 39. Объем внешней торговли транспортными услугами (грузоперевозки) в отраслях транспортного комплекса, 2013 г., $млн | 118 |

| Табл. 40. Распределение перевозок экспортных, импортных и транзитных грузов железнодорожным транспортом РФ по направлениям, 2010-2013 гг., млн т | 119 |

| Табл. 41. Объем переработки российских внешнеторговых грузов в морских портах России, Балтии и Украины, 2009-2013 гг., млн т | 120 |

| Табл. 42. Номенклатура грузов, перевозимых автотранспортом в международном сообщении, тыс. т, 2012 г. | 124 |

| Табл. 43. Объем и уровень контейнеризации внешнеторгового потока РФ, 2008-2013 гг., млн т, % | 126 |

| Табл. 44. Динамика контейнерного потока в экспортном сообщении РФ по укрупненным товарным группам, 2010-2013 гг., тыс. т, % | 128 |

| Табл. 45. Динамика потоков контейнерных грузов в экспортном сообщении РФ по основным товарным группам, 2010-2013 гг., тыс. т, % | 129 |

| Табл. 46. Уровень контейнеризации экспортных грузов РФ по основным товарным группам, 2010-2013 гг., % | 130 |

| Табл. 47. Динамика потоков контейнерных грузов в импортном сообщении РФ по основным товарным группам, 2010-2013 гг., тыс. т, % | 133 |

| Табл. 48. Уровень контейнеризации импортных грузов РФ по основным товарным группам, 2010-2013 гг., % | 134 |

| Табл. 49. Динамика контейнерного импорта РФ по основным странам-производителям, 2010-2013 гг., тыс. т, % | 135 |

| Табл. 50. Динамика перевалки контейнерных внешнеторговых и транзитных грузов в морских портах России, 2011-2013 гг. тыс. TEU и % | 139 |

| Табл. 51. Структура российского контейнерного рынка по объему переработанных внешнеторговых и транзитных грузов в портах, 2010-2013 гг., тыс. TEU, % | 139 |

| Табл. 52. Перевозки контейнеров железнодорожным транспортом в международном сообщении, 2010-2013 гг., тыс. TEU | 141 |

| Табл. 53. Динамика объема рынка контейнерных перевозок в распределении по основным сегментам, 2008-2013 гг., млн TEU и % | 143 |

| Табл. 54. Способы доставки контейнерных грузов ВЭД в/из портов РФ в распределение по бассейнам, 2013 г., тыс. TEU и % | 143 |

| Табл. 55. Оценка уровня вакантности качественных коммерческих складских площадей в Москве, Санкт-Петербурге и российских регионах, 2012-2014 гг. | 156 |

| Табл. 56. Объем российского рынка складских услуг на качественных площадях, 2008-2014 гг., млн кв. м, млрд руб., $млрд | 158 |

| Табл. 57. Основные объекты складской недвижимости, введенные в эксплуатацию в Москве и МО в 2013 г. | 161 |

| Табл. 58. Основные объекты складской недвижимости, введенные в эксплуатацию в Москве и МО в 1-м полугодии 2014 г. | 162 |

| Табл. 59. Основные объекты складской недвижимости, запланированные к вводу в эксплуатацию в Москве и МО во 2-м полугодии 2014 г. | 163 |

| Табл. 60. Основные сделки на рынке качественной складской недвижимости в Москве и МО в 2013 г. | 164 |

| Табл. 61. Основные сделки на рынке качественной складской недвижимости в Москве и МО в 1-м полугодии 2014 г. | 165 |

| Табл. 62. Основные объекты складской недвижимости, введенные в эксплуатацию в Санкт-Петербурге и ЛО в 2013 г. | 167 |

| Табл. 63. Основные объекты складской недвижимости, введенные в эксплуатацию в Санкт-Петербурге и ЛО в 1-м полугодии 2014 г. | 168 |

| Табл. 64. Основные объекты складской недвижимости, запланированные к вводу в Санкт-Петербурге и ЛО во 2-м полугодии 2014 г. и в 2015 г. | 169 |

| Табл. 65. Основные сделки на рынке качественной складской недвижимости в Санкт-Петербурге и ЛО 2013 г. | 170 |

| Табл. 66. Основные сделки на рынке качественной складской недвижимости в Санкт-Петербурге и ЛО в 1-м полугодии 2014 г. | 171 |

| Табл. 67. Площадь складов категорий А и В в крупнейших регионах РФ в 2013-2014 гг., тыс. кв. м | 175 |

| Табл. 68. Объем ввода качественных складов в крупнейших регионах РФ в 2013-2014 гг., тыс. кв. м | 175 |

| Табл. 69. Основные объекты складской недвижимости, введенные в эксплуатацию в регионах РФ в 2013 г. | 176 |

| Табл. 70. Основные объекты складской недвижимости, введенные в эксплуатацию в регионах РФ в 1-м полугодии 2014 г. | 176 |

| Табл. 71. Основные объекты складской недвижимости, запланированные к вводу в регионах РФ во 2-м полугодии 2014 г. и в 2015 г. | 177 |

| Табл. 72. Основные сделки на рынке качественной складской недвижимости в регионах РФ в 2013 г. | 178 |

| Табл. 73. Основные сделки на рынке качественной складской недвижимости в регионах РФ в 1-м полугодии 2014 г. | 178 |

| Табл. 74. Средние заявленные ставки аренды складов класса А в регионах РФ по состоянию на 2-й квартал 2012-2014 гг., $/кв. м в год (triple net) | 179 |

| Табл. 75. Объем выручки крупнейших транспортных групп в России, 2009-2013 гг., $млн | 181 |

| Табл. 76. Объем выручки крупнейших транспортных групп в России, 2009-2013 гг., млрд руб. | 182 |

| Табл. 77. Объем выручки крупнейших транспортно-экспедиторских компаний России, работающих в сегменте перевозок автотранспортом, 2009-2013 гг., млн руб. | 183 |

| Табл. 78. Объем выручки крупнейших транспортно-экспедиторских компаний Росиии, работающих в сегменте перевозок автотранспортом, 2009-2013 гг., $млн | 184 |

| Табл. 79. Объем выручки российских и зарубежных логистических операторов, 2009-2013 гг., млн руб. | 186 |

| Табл. 80. Объем выручки российских и зарубежных логистических операторов, 2009-2013 гг., $млн | 187 |

| Табл. 81. Сделки M&A на российском рынке транспортно-логистических услуг, 2008-2013 гг. | 194 |

| Табл. 82. Основные показатели прогноза социально-экономического развития Российской Федерации на 2013-2017 гг. (сентябрь 2014 г., с учетом поправок) | 200 |

| Табл. 83. Индексы роста показателей российского рынка ТЛУ, 2013-2017 гг., % | 202 |

| Табл. 84. Среднегодовой курс доллара, 2013-2017 гг., рублей за US$ | 203 |

| Табл. 85. Прогноз динамики стоимостного объема сегментов российского рынка транспортно-логистических услуг, 2010-2017 гг., млрд руб., % | 204 |

| Табл. 86. Прогноз объема российского рынка ТЛУ и сегмента 3PL услуг (валовая выручка 3PL провайдеров), 2010-2017 гг., $млрд и % | 206 |

| Табл. 87. Прогноз динамики российского рынка ТЛУ и сегмента 3PL услуг (валовая выручка 3PL провайдеров), 2010-2017 гг., млрд руб. и % | 206 |

| Табл. 88. Факторы роста рынка транспортных услуг в 2014-2017 гг. | 207 |

| Табл. 89. Основные прогнозные показатели развития транспортного комплекса РФ, 2013-2017 гг. | 209 |

| Табл. 90. Прогноз динамики коммерческого грузооборота по видам транспорта всех отраслей экономики, 2010-2017 гг., млрд т-км, % | 209 |

| Табл. 91. Стоимостной объем рынка коммерческих автомобильных грузоперевозок, включая первозки транспортными организациями и предприятиями, работающими по найму, 2012-2017 гг., млрд руб. | 211 |

| Табл. 92. Прогноз динамики и структуры стоимостного объема рынка транспортных услуг, 2010-2017 гг., млрд руб., % | 212 |

| Табл. 93. Прогноз изменения структуры российского рынка транспортных услуг (включая доходы от перевалки грузов в портах и аэропортах), 2013-2017 гг., млрд руб., % | 214 |

| Табл. 94.Прогноз роста качественных коммерческих складских площадей в Москве, Санкт-Петербурге и российских регионах, 2013-2017 гг., тыс. кв. м | 217 |

Крупнейшие логистические компании в России. База ТОП-1000 компаний

Компания Гидмаркет

99 000 ₽

Крупнейшие логистические компании в России. База ТОП-1000 компаний

Компания Гидмаркет

99 000 ₽

Анализ розничных цен на месячный проездной (комбинированный) билет на городской пассажирский транспорт 2024: динамика в рознице и инфляция 2006 – май 2024. Россия, федеральные округа, регионы

Экспресс-Обзор

45 000 ₽

Анализ розничных цен на месячный проездной (комбинированный) билет на городской пассажирский транспорт 2024: динамика в рознице и инфляция 2006 – май 2024. Россия, федеральные округа, регионы

Экспресс-Обзор

45 000 ₽

Готовый бизнес-план логистического центра (с фин. расчетами)

ЭКЦ "ИнвестПроект"

45 900 ₽

Готовый бизнес-план логистического центра (с фин. расчетами)

ЭКЦ "ИнвестПроект"

45 900 ₽

Российский рынок коммерческих автомобильных грузоперевозок

РБК Исследования рынков

170 000 ₽

Российский рынок коммерческих автомобильных грузоперевозок

РБК Исследования рынков

170 000 ₽

― Как Вы можете охарактеризовать итоги 2023 года для рынка кейтеринга? Насколько ситуация изменилась по сравнению с 2022 годом?

При снижении рыбных ресурсов источником восполнения рыбных потерь может стать аквакультура. Предметом аквакультуры (товарного рыбоводства) является технология производства рыбы, беспозвоночных и водорослей с использованием пресных и морских вод.

Статья, 17 декабря 2024

BusinesStat

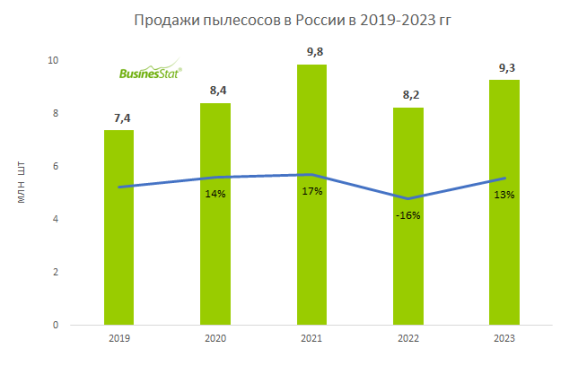

В 2023 г продажи пылесосов в России выросли на 13%: с 8,2 до 9,3 млн шт.

На роботы-пылесосы приходится почти четверть продаж.

Статья, 17 декабря 2024

BusinesStat

В 2023 г продажи пылесосов в России выросли на 13%: с 8,2 до 9,3 млн шт.

На роботы-пылесосы приходится почти четверть продаж.

По данным «Анализа рынка пылесосов в России», подготовленного BusinesStat в 2024 г, в 2023 г их продажи в стране выросли на 13%: с 8,2 до 9,3 млн шт. Необходимость замены и покупки новой техники, отложенные в предыдущем году, рост доходов и потребительской активности выступили основными факторами.