Целью полевого исследования посредством mystery shopping является объективная оценка качества обслуживания в аптечных сетях в г. Москва.

Настоящее исследование проводится исследовательской компанией NeoAnalytics и является инициированными. Данный аналитический отчет является интеллектуальной собственностью исследовательской компании NeoAnalytics.

В России метод mystery shopping стали применять сравнительно недавно, однако на сегодняшний день он пользуется большой популярностью как у компаний - заказчиков исследований, так и у компаний - поставщиков исследовательских услуг.

Данный отчет состоит из двух частей. В первой описывается конъюнктура рынка услуг mystery shopping в России, уровень потребительского спроса на данную услугу, структура потребителей и т.д. Выявлена доля российского рынка mystery shopping в общей мировой структуре.

Вторая часть посвящена результатам исследования, проведенного исследовательской компанией NeoAnalytics в аптечных сетях в г. Москва.

Сотрудники компании посетили 100 аптек в г. Москва. В каждой аптечной сети проверялось по 10 аптек, таким образом, в поле зрения попали 10 аптечных сетей:

Оценка проводилась по 5-ти основным показателям:

Исследование проведено в феврале-марте 2011 г. в г. Москва.

Объем отчета - 34 стр.

Отчет содержит 10 таблиц и 13 графиков.

Язык отчета - русский.Полное оглавление

Полное оглавление | 2 |

Список диаграмм | 3 |

Список таблиц | 4 |

Аннотация | 5 |

Российский рынок Mystery shopping | 7 |

Конъюнктура рынка услуг mystery shopping | 7 |

Региональная структура рынка mystery shopping | 9 |

Характеристика методики | 10 |

Потребители услуги mystery shopping | 14 |

Mystery shopping: аптечные сети в г. Москва | 16 |

Критерий оценки «доброжелательность» | 17 |

Критерий оценки «компетентность» | 19 |

Критерий оценки «скорость обслуживания» | 21 |

Критерий оценки «внешний вид» | 23 |

Критерий оценки «профессионализм продаж» | 25 |

Общий рейтинг | 27 |

О компании NeoAnalytics | 33 |

Готовый бизнес-план аптеки по франшизе (с фин.расчетами)

ЭКЦ "ИнвестПроект"

29 900 ₽

Готовый бизнес-план аптеки по франшизе (с фин.расчетами)

ЭКЦ "ИнвестПроект"

29 900 ₽

Анализ рынка йода в России

DISCOVERY Research Group

80 000 ₽

Анализ рынка йода в России

DISCOVERY Research Group

80 000 ₽

Маркетинговое исследование рынка болеутоляющих (анальгетиков) в России 2015-2019гг., прогноз до 2024г.(с обновлением)

Компания Гидмаркет

199 000 ₽

Маркетинговое исследование рынка болеутоляющих (анальгетиков) в России 2015-2019гг., прогноз до 2024г.(с обновлением)

Компания Гидмаркет

199 000 ₽

Прогноз рынка аптечного ритейла до 2020 года

РБК Исследования рынков

19 000 ₽

Прогноз рынка аптечного ритейла до 2020 года

РБК Исследования рынков

19 000 ₽

Статья, 14 октября 2025

BusinesStat

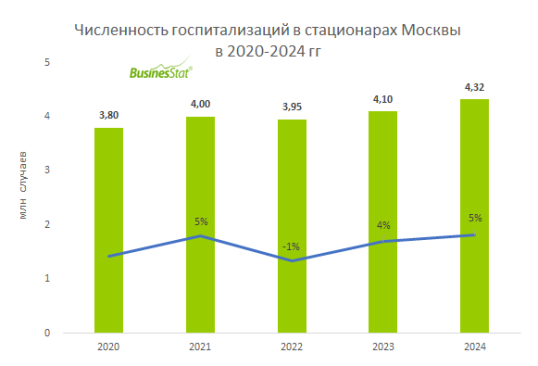

В 2020-2024 гг численность госпитализаций в стационары Москвы увеличилась с 3,8 до 4,3 млн случаев.

Рост рынка поддерживается за счет активного строительства и модернизации столичных объектов здравоохранения.

Статья, 14 октября 2025

BusinesStat

В 2020-2024 гг численность госпитализаций в стационары Москвы увеличилась с 3,8 до 4,3 млн случаев.

Рост рынка поддерживается за счет активного строительства и модернизации столичных объектов здравоохранения.

По данным «Анализа рынка стационарных медицинских услуг в Москве», подготовленного BusinesStat в 2025 г, в 2020-2024 гг численность госпитализаций в стационары города увеличилась с 3,8 до 4,3 млн случаев. В среднем за 5 лет доля госсектора составила 84% объема рынка стационарных медуслуг. Рост рынка поддерживается за счет активного строительства и модернизации столичных объектов здравоохранения.

Статья, 13 октября 2025

BusinesStat

За 2020-2024 гг в Москве число специализированных клиник эстетической медицины увеличилось на 25%: со 101 до 126.

Столица генерирует максимальный спрос на сложные и высококачественные эстетические услуги.

Статья, 13 октября 2025

BusinesStat

За 2020-2024 гг в Москве число специализированных клиник эстетической медицины увеличилось на 25%: со 101 до 126.

Столица генерирует максимальный спрос на сложные и высококачественные эстетические услуги.

По данным «Анализа рынка эстетической медицины в Москве и Московской области», подготовленного BusinesStat в 2025 г, за 2020-2024 гг в Москве число специализированных клиник эстетической медицины увеличилось на 25%: со 101 до 126. Москва, будучи крупнейшим экономическим и деловым центром страны с высокой концентрацией платежеспособного населения, формирует максимальный спрос на сложные и высококачественные эстетические услуги. Именно здесь сфокусированы наиболее требовательные клиенты, что создает идеальные условия для развития узкоспециализированных частных клиник, ориентированных на глубокую экспертизу, а не на массовость.

Статья, 6 октября 2025

Компания Гидмаркет

Россияне выбирают удобство, скорость и качество на рынке доставки цветов

Доставка цветов становится неотъемлемой частью повседневной жизни занятых и мобильных людей

Статья, 6 октября 2025

Компания Гидмаркет

Россияне выбирают удобство, скорость и качество на рынке доставки цветов

Доставка цветов становится неотъемлемой частью повседневной жизни занятых и мобильных людей

Рынок доставки цветов в России продолжает демонстрировать устойчивый рост. Все больше покупателей переходят от традиционных визитов в цветочные магазины к онлайн-заказу букетов и композиций с доставкой. По данным аналитической компании ГидМаркет, популярность интернет-сервисов по продаже цветов обусловлена изменением образа жизни, развитием цифровых технологий и растущими требованиями к уровню сервиса.