Срок предоставления отчета 10 рабочих дней. База продается с обновлением.

В настоящем обзоре представлена база ТОП-100 по выручке юридических лиц[1], зарегистрированных в ОКВЭД2 79.1 «Деятельность туристических агентств и туроператоров», без объединения их в холдинги или группы компаний.

Период исследования: 2022 г. (в тех случаях, когда данные опубликованы статистической службой на момент обновления)

Объект исследования: крупнейшие юридические лица по выручке, зарегистрированные в ОКВЭД2 79.1 «Деятельность туристических агентств и туроператоров».

Предмет исследования: географическое распределение предприятий отрасли, выручка, темпы прироста выручки участников базы, контактные данные юридических лиц, краткое описание деятельности, оценка конкурентной концентрации

Цель исследования: составление рейтинга предприятий в отрасли по критерию «выручка».

Задачи исследования:

Основные блоки исследования:

База ТОП-100[2] предприятий отрасли «Деятельность туристических агентств и туроператоров»: профили участников базы предприятий ТОП-100

Контактная информация ТОП-100 предприятий отрасли «Деятельность туристических агентств и туроператоров»

Региональное распределение ТОП-100 предприятий отрасли «Деятельность туристических агентств и туроператоров»

Оценка степени конкурентной концентрации

Краткие выводы

Источники информации:

Методы:

[1] Без учета ИП

[2] По выручке юр.лиц по ОКВЭД2 79.1, без учета ИП.

Аннотация

1. База ТОП-100 предприятий отрасли «Деятельность туристических агентств и туроператоров»

1.1. Профили участников базы предприятий ТОП-100

1.2. Контактная информация ТОП-100 предприятий отрасли «Деятельность туристических агентств и туроператоров»

1.3. Региональное распределение ТОП-100 предприятий отрасли «Деятельность туристических агентств и туроператоров»

1.4. Оценка степени конкурентной концентрации

2. Краткие выводы

Диаграмма 1. Распределение базы предприятий ТОП-100 отрасли «Деятельность туристических агентств и туроператоров» по федеральным округам по количеству, %

Диаграмма 2. Распределение базы предприятий ТОП-100 отрасли «Деятельность туристических агентств и туроператоров» по федеральным округам по объему выручки, %

Диаграмма 3. Доля выручки ТОП-10 в структуре выручки ТОП-100 предприятий отрасли «Деятельность туристических агентств и туроператоров», %

Диаграмма 4. Доля выручки ТОП-20 в структуре выручки ТОП-100 предприятий отрасли «Деятельность туристических агентств и туроператоров», %

Таблица 1. Профили ТОП-100 предприятий отрасли «Деятельность туристических агентств и туроператоров»

Таблица 2. Контактная информация базы предприятий ТОП-100 отрасли «Деятельность туристических агентств и туроператоров»

Таблица 3. Распределение ТОП-100 предприятий отрасли «Деятельность туристических агентств и туроператоров» по субъектам РФ по количеству, %

Таблица 4. Распределение ТОП-100 предприятий отрасли «Деятельность туристических агентств и туроператоров» по субъектам РФ по выручке, %

Бизнес-план всесезонного туристско-рекреационного комплекса по концепции Halal Friendly

VTSConsulting

35 000 ₽

Бизнес-план всесезонного туристско-рекреационного комплекса по концепции Halal Friendly

VTSConsulting

35 000 ₽

Анализ розничных цен на поездку на отдых в Турцию 2024: динамика в рознице и инфляция 2001 – апрель 2024. Россия, федеральные округа, регионы

Экспресс-Обзор

45 000 ₽

Анализ розничных цен на поездку на отдых в Турцию 2024: динамика в рознице и инфляция 2001 – апрель 2024. Россия, федеральные округа, регионы

Экспресс-Обзор

45 000 ₽

Готовый бизнес-план турагентства (с фин. расчетами)

ЭКЦ "ИнвестПроект"

31 900 ₽

Готовый бизнес-план турагентства (с фин. расчетами)

ЭКЦ "ИнвестПроект"

31 900 ₽

Рынок туристических услуг РФ - 2017-2035 гг.

ЭКЦ "ИнвестПроект"

64 900 ₽

Рынок туристических услуг РФ - 2017-2035 гг.

ЭКЦ "ИнвестПроект"

64 900 ₽

― Каким был 2024 год для вашей компании? Удалось ли достичь намеченных финансовых показателей и реализовать планы по развитию?

Статья, 3 июля 2025

РБК Исследования рынков

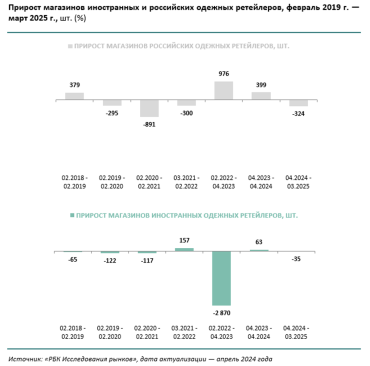

На российском рынке одежды наблюдается кризис сетевого ретейла

Представленность сетевых магазинов одежды в России снижается. По оценкам «РБК Исследований рынков», приведенным в обзоре «Одежный ретейл 2025», за апрель 2024 — март 2025 года их число сократилось на 1,7%.

Статья, 3 июля 2025

РБК Исследования рынков

На российском рынке одежды наблюдается кризис сетевого ретейла

Представленность сетевых магазинов одежды в России снижается. По оценкам «РБК Исследований рынков», приведенным в обзоре «Одежный ретейл 2025», за апрель 2024 — март 2025 года их число сократилось на 1,7%.

В абсолютном выражение офлайн-розница за этот период потеряла 358 магазинов одежды. Тем самым, сетевой ретейл практически вернулся к историческому минимуму апреля 2023 года, когда был зафиксирован рекордный спад после ухода ряда крупных зарубежных сетей.

Статья, 3 июля 2025

BusinesStat

За 2020-2024 гг импорт луковиц цветов в Россию сократился на 40%: с 445 до 267 млн шт.

Российский рынок более чем на 80% состоит из импортной продукции.

Статья, 3 июля 2025

BusinesStat

За 2020-2024 гг импорт луковиц цветов в Россию сократился на 40%: с 445 до 267 млн шт.

Российский рынок более чем на 80% состоит из импортной продукции.

По данным «Анализа рынка луковиц цветов в России», подготовленного BusinesStat в 2025 г, за 2020-2024 гг их импорт в страну сократился на 40%: с 445 до 267 млн шт.