По оценкам BusinenStat, в 2022 г объем рынка лабораторной диагностики в Казахстане составил 114,1 млн исследований. По сравнению с рекордным за 5 лет значением 2021 г (126,2 млн исследований) рынок сократился на 10%. По мере стабилизации эпидемической ситуации объемы диагностики коронавируса снижались. Массовая вакцинация, стартовавшая в Казахстане в феврале 2022 г, позволила сдержать рост инфицирования, что снизило спрос на диагностику COVID-19 и сопутствующие исследования в госсекторе. На фоне ускорившейся инфляции и снижения курса тенге по отношению к доллару в 2022 г произошло удорожание импортных диагностических реагентов, увеличилась стоимость обслуживания и комплектации лабораторного оборудования. Это привело к росту цен на исследования и снижению их доступности для потребителей в коммерческих лабораториях.

В 2018-2021 гг рынок лабораторной диагностики Казахстана активно развивался. За 4 года численность исследований выросла на 75%: с 72 до 126,2 млн. Наибольшее влияние оказала пандемия – проведение многочисленных исследований для выявления и контроля лечения коронавируса. Объем рынка увеличился на фоне роста численности жителей страны, централизации и автоматизации государственной лабораторной службы, внедрения системы обязательного социального медицинского страхования и расширения объемов финансирования здравоохранения. Росту рынка способствовало также активное развитие частного сегмента лабдиагностики: приход международных сетей, открытие новых офисов крупными локальными операторами, расширение ассортимента анализов.

«Анализ рынка лабораторной диагностики в Казахстане», подготовленный BusinesStat, включает важнейшие данные, необходимые для понимания текущей конъюнктуры и оценки перспектив развития рынка:

В обзоре приводится детализация в разрезе секторов рынка:

Приведена информация по операторам рынка лабораторной диагностики: DiaMed, Invivo, Меdси-lab, MedLab Express, Medilab Immune, SAPA, Гемотест, Инвитро, Олимп, Хеликс.

По каждой компании представлены следующие данные: общее описание, численность и адреса филиалов, объем ассортимента, цены на базовые услуги.

При подготовке обзора используется официальная статистика и собранные данные.

Информация профильных ведомств:

Информация, собранная BusinesStat:

МЕТОДИКА ПОДГОТОВКИ ОБЗОРА РЫНКА

ГОСУДАРСТВЕННОЕ РЕГУЛИРОВАНИЕ

ИНФРАСТРУКТУРА

Учреждения лабораторной диагностики

Персонал лабораторной диагностики

КРУПНЕЙШИЕ ОПЕРАТОРЫ ОТРАСЛИ

Олимп

Invivo

Инвитро

Гемотест

SAPA

Medilab Immune

MedLab Express

Меdси-lab

Хеликс

DiaMed

ОБЪЕМ РЫНКА ЛАБОРАТОРНОЙ ДИАГНОСТИКИ

Сектора рынка

ОБОРОТ РЫНКА ЛАБОРАТОРНОЙ ДИАГНОСТИКИ

Сектора рынка

ЦЕНА УСЛУГ ЛАБОРАТОРНОЙ ДИАГНОСТИКИ

Сектора рынка

СОСТОЯНИЕ ЭКОНОМИКИ КАЗАХСТАНА

Таблица 1. Перечень основных регулирующих госорганов в области здравоохранения

Таблица 2. Перечень основных законов, постановлений и приказов государственных органов Казахстана в области здравоохранения

Таблица 3. Перечень национальных программ в области здравоохранения

Таблица 4. Численность учреждений лабораторной диагностики в Казахстане в 2022 г

Таблица 5. Численность учреждений лабораторной диагностики по формам собственности в Казахстане в 2022 г

Таблица 6. Структура численности учреждений лабораторной диагностики по формам собственности в Казахстане в 2022 г (%)

Таблица 7. Численность персонала лабораторий в Казахстане в 2018-2022 гг (тыс чел)

Таблица 8. Численность персонала лабораторий по уровням квалификации: врачи лабораторной службы, фельдшеры-лаборанты в Казахстане в 2018-2022 гг (тыс чел)

Таблица 9. Структура численности персонала лабораторий по уровням квалификации в Казахстане в 2018-2022 гг (%)

Таблица 10. Офисы Инвитро в Казахстане в 2023 г

Таблица 11. Офисы Гемотест в Казахстане в 2023 г

Таблица 12. Офисы SAPA в Казахстане в 2023 г

Таблица 13. Офисы Medilab Immune в Казахстане в 2023 г

Таблица 14. Офисы MedLab Express в Казахстане в 2023 г

Таблица 15. Офисы Меdси-lab в Казахстане в 2023 г

Таблица 16. Офисы Helix в Казахстане в 2023 г

Таблица 17. Офисы DiaMed в Казахстане в 2023 г

Таблица 18. Численность лабораторных исследований в Казахстане в 2018-2022 гг (млн)

Таблица 19. Прогноз численности лабораторных исследований в Казахстане в 2023-2027 гг (млн)

Таблица 20. Численность лабораторных исследований по секторам рынка: бюджетный, коммерческий в Казахстане в 2018-2022 гг (млн)

Таблица 21. Прогноз численности лабораторных исследований по секторам рынка: бюджетный, коммерческий в Казахстане в 2023-2027 гг (млн)

Таблица 22. Оборот рынка лабораторной диагностики в Казахстане в 2018-2022 гг (млрд тенге)

Таблица 23. Прогноз оборота рынка лабораторной диагностики в Казахстане в 2023-2027 гг (млрд тенге)

Таблица 24. Оборот рынка лабораторной диагностики в Казахстане в 2018-2022 гг (млн долл)

Таблица 25. Прогноз оборота рынка лабораторной диагностики в Казахстане в 2023-2027 гг (млн долл)

Таблица 26. Оборот рынка лабораторной диагностики по секторам: бюджетный, коммерческий в Казахстане в 2018-2022 гг (млрд тенге)

Таблица 27. Прогноз оборота рынка лабораторной диагностики по секторам: бюджетный, коммерческий в Казахстане в 2023-2027 гг (млрд тенге)

Таблица 28. Оборот рынка лабораторной диагностики по секторам: бюджетный, коммерческий в Казахстане в 2018-2022 гг (млн долл)

Таблица 29. Прогноз оборота рынка лабораторной диагностики по секторам: бюджетный, коммерческий в Казахстане в 2023-2027 гг (млн долл)

Таблица 30. Средняя цена услуг лабораторной диагностики в Казахстане в 2018-2022 гг (тенге)

Таблица 31. Прогноз средней цены услуг лабораторной диагностики в Казахстане в 2023-2027 гг (тенге)

Таблица 32. Средняя цена услуг лабораторной диагностики в Казахстане в 2018-2022 гг (долл)

Таблица 33. Прогноз средней цены услуг лабораторной диагностики в Казахстане в 2023-2027 гг (долл)

Таблица 34. Средняя цена услуг лабораторной диагностики по секторам: бюджетный, коммерческий в Казахстане в 2018-2022 гг (тенге)

Таблица 35. Прогноз средней цены услуг лабораторной диагностики по секторам: бюджетный и коммерческий в Казахстане в 2023-2027 гг (тенге)

Таблица 36. Средняя цена услуг лабораторной диагностики по секторам: бюджетный и коммерческий в Казахстане в 2018-2022 гг (долл)

Таблица 37. Прогноз средней цены услуг лабораторной диагностики по секторам: бюджетный и коммерческий в Казахстане в 2023-2027 гг (долл)

Таблица 38. Численность населения в Казахстане в 2018-2022 гг, прогноз на 2023-2027 гг (млн чел)

Таблица 39. Численность населения крупнейших городов Казахстана в 2022 г (тыс чел)

Таблица 40. Номинальный и реальный ВВП в Казахстане в 2018-2022 гг, прогноз на 2023-2027 гг (млрд долл США)

Таблица 41. Инвестиции в основной капитал в Казахстане в 2018-2022 гг, прогноз на 2023-2027 гг (% от ВВП)

Таблица 42. Платежный баланс в Казахстане в 2018-2022 гг, прогноз на 2023-2027 гг (млрд долл США)

Таблица 43. Номинальный ВВП на душу населения из расчета ППС в Казахстане в 2018-2022 гг, прогноз на 2023-2027 гг (тыс долл США на чел в год)

Таблица 44. Инфляция в средних потребительских ценах в Казахстане в 2018-2022 гг, прогноз на 2023-2027 гг (% к предыдущему году)

Анализ розничных цен на пребывание пациента в круглосуточном стационаре 2024: динамика в рознице и инфляция 2018 – май 2024. Россия, федеральные округа, регионы

Экспресс-Обзор

45 000 ₽

Анализ розничных цен на пребывание пациента в круглосуточном стационаре 2024: динамика в рознице и инфляция 2018 – май 2024. Россия, федеральные округа, регионы

Экспресс-Обзор

45 000 ₽

Маркетинговое исследование рынка медицинских товаров и услуг клиник в РФ, 2023 г.

АИПР (Агентство исследований промышленных и потребительских рынков)

210 000 ₽

Маркетинговое исследование рынка медицинских товаров и услуг клиник в РФ, 2023 г.

АИПР (Агентство исследований промышленных и потребительских рынков)

210 000 ₽

Готовый бизнес-план медицинского центра (с фин. моделью)

ЭКЦ "ИнвестПроект"

40 900 ₽

Готовый бизнес-план медицинского центра (с фин. моделью)

ЭКЦ "ИнвестПроект"

40 900 ₽

Анализ рынка медицинских услуг в Узбекистане в 2018-2022 гг, прогноз на 2023-2027 гг

BusinesStat

100 000 ₽

Анализ рынка медицинских услуг в Узбекистане в 2018-2022 гг, прогноз на 2023-2027 гг

BusinesStat

100 000 ₽

Статья, 9 июля 2024

BusinesStat

В 2023 г в России было проведено 6,33 млн телемедицинских консультаций, что на 40% превысило значение 2020 г.

Растет спрос со стороны россиян, находящихся за пределами страны.

Статья, 9 июля 2024

BusinesStat

В 2023 г в России было проведено 6,33 млн телемедицинских консультаций, что на 40% превысило значение 2020 г.

Растет спрос со стороны россиян, находящихся за пределами страны.

По данным «Анализа рынка телемедицины в России», подготовленного BusinesStat в 2024 г, в 2023 г в стране было проведено 6,33 млн телемедицинских консультаций, что на 40% превысило значение 2020 г (4,51 млн консультаций). В 2021 г карантинные ограничения на посещения клиник были ослаблены, и рост объема рынка замедлился. В 2023 г рост ускорился, поскольку спрос на услуги телемедицины усилился со стороны россиян, находящихся за пределами страны. Спрос на дистанционные врачебные консультации поддерживался также за счет: развития платных медицинских услуг, активного включения телемедицины в полисы ДМС, а также в связи с реализацией телемедицинских проектов в рамках ОМС.

Статья, 8 июля 2024

BusinesStat

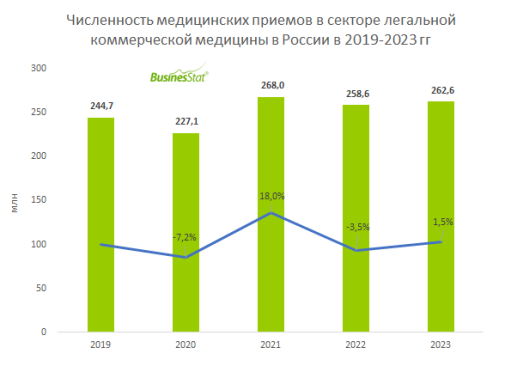

В 2023 г в России численность приемов в секторе легальной коммерческой медицины выросла на 1,5% и достигла 262,6 млн.

Пациенты с невысокими доходами перешли в клиники более низкого ценового сегмента либо стали лечится только по полисам ОМС.

Статья, 8 июля 2024

BusinesStat

В 2023 г в России численность приемов в секторе легальной коммерческой медицины выросла на 1,5% и достигла 262,6 млн.

Пациенты с невысокими доходами перешли в клиники более низкого ценового сегмента либо стали лечится только по полисам ОМС.

По данным «Анализа рынка медицинских услуг в России», подготовленного BusinesStat в 2024 г, в 2023 г численность приемов в секторе легальной коммерческой медицины в стране выросла на 1,5% и достигла 262,6 млн. Легальная коммерческая медицина включает все оплаченные по наличной или безналичной форме медицинские услуги для физических и юридических лиц. Самым распространенным видом платежа в легальной медицине является оплата медицинских приемов через кассу клиники, единовременно с получением медуслуг.

Статья, 8 июля 2024

BusinesStat

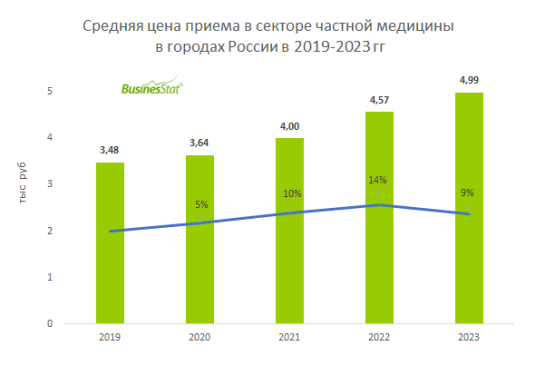

В 2019-2023 гг в городах-стотысячниках России средняя цена приема в секторе частной медицины выросла на 43%: с 3,48 до 4,99 тыс руб.

Повышение цен связано с увеличением затрат клиник на лекарства, оборудование, расходные материалы, коммунальные платежи, аренду.

Статья, 8 июля 2024

BusinesStat

В 2019-2023 гг в городах-стотысячниках России средняя цена приема в секторе частной медицины выросла на 43%: с 3,48 до 4,99 тыс руб.

Повышение цен связано с увеличением затрат клиник на лекарства, оборудование, расходные материалы, коммунальные платежи, аренду.

По данным «Анализа рынка медицинских услуг в городах России», подготовленного BusinesStat в 2024 г, в 2019-2023 гг в городах-стотысячниках России средняя цена приема в секторе частной медицины выросла на 43%: с 3,48 до 4,99 тыс руб. Повышение цен связано с увеличением затрат клиник на лекарства, оборудование, расходные материалы, коммунальные платежи, аренду. В 2020-2021 гг в связи с пандемией у медучреждений появились новые расходы на дополнительное оснащение и средства индивидуальной защиты. Однако из-за снижения потока пациентов коммерческие клиники сдерживали рост цен на свои услуги для сохранения объемов деятельности.