По итогам первого полугодия 2021 года индекс здоровья банковского сектора достиг исторического максимума в 91,3% как следствие ускорившихся процессов консолидации.

За последние завершившиеся четыре квартала рынок покинула 51 кредитная организация, в том числе 31 – по регуляторным основаниям, 12 – в результате добровольной сдачи лицензии, 8 – в результате реорганизации в форме присоединения к другим банкам. Темпы консолидации банковского сектора значительно ускорились во втором квартале 2021 года, когда рынок покинул ряд игроков, вовлеченных в проведение сомнительных операций и (или) финансовое положение которых представляло угрозу для кредиторов. За период с апреля по июнь 2021 года с рынка ушли 20 кредитных организаций – в 2,5 раза больше, чем за предшествовавший квартал, и почти в 2,9 раза больше, чем за второй квартал 2020 года. По сравнению с аналогичным периодом прошлого года в первом полугодии 2021 года число случаев прекращения кредитными организациями деятельности по различным основаниям возросло на 87%. Уход с рынка банков с выраженными признаками проблемности поспособствовал укреплению индекса здоровья банковского сектора, но его темпы остаются невысокими с учетом текущих негативных явлений в операционной среде и сохраняющейся концентрации распределения банков по рейтинговым категориям в нижней части шкалы, отражающей относительно невысокую кредитоспособность.

Обзор рынка дистанционного банковского обслуживания юридических лиц: мобильный банкинг. Октябрь, 2023

AnalyticResearchGroup (ARG)

85 000 ₽

Обзор рынка дистанционного банковского обслуживания юридических лиц: мобильный банкинг. Октябрь, 2023

AnalyticResearchGroup (ARG)

85 000 ₽

Рейтинг компаний по банкротству физических лиц по среднесписочной численности

AnalyticResearchGroup (ARG)

130 000 ₽

Рейтинг компаний по банкротству физических лиц по среднесписочной численности

AnalyticResearchGroup (ARG)

130 000 ₽

Рынок банковских карт для бизнеса. Октябрь, 2023

AnalyticResearchGroup (ARG)

110 000 ₽

Рынок банковских карт для бизнеса. Октябрь, 2023

AnalyticResearchGroup (ARG)

110 000 ₽

Розничные продажи 2006-2022 и расходы населения. Рынок финансовых услуг с прогнозом до 2026

Экспресс-Обзор

73 000 ₽

Розничные продажи 2006-2022 и расходы населения. Рынок финансовых услуг с прогнозом до 2026

Экспресс-Обзор

73 000 ₽

Статья, 21 мая 2024

AnalyticResearchGroup (ARG)

Исследование показало, во сколько бизнесу обходятся банковские корпоративные карты

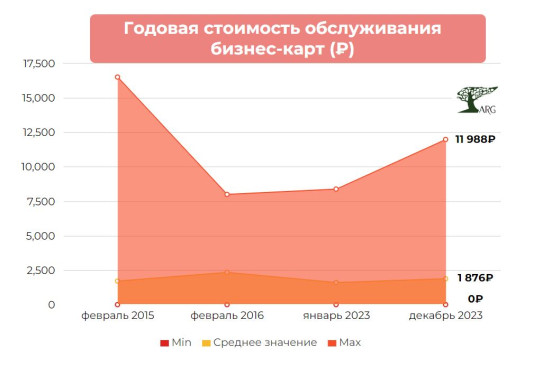

Средняя стоимость обслуживания бизнес-карт в 2023 году увеличилась, однако в банках по-прежнему предлагается большое количество недорогих и даже бесплатных карт.

Статья, 21 мая 2024

AnalyticResearchGroup (ARG)

Исследование показало, во сколько бизнесу обходятся банковские корпоративные карты

Средняя стоимость обслуживания бизнес-карт в 2023 году увеличилась, однако в банках по-прежнему предлагается большое количество недорогих и даже бесплатных карт.

Компания «AnalyticResearchGroup» завершила очередное исследование рынка банковских карт для юридических лиц и индивидуальных предпринимателей в России. Помимо прочего, исследование показывает, на каких условиях эти продукты доступны для клиентов банков, а также как изменились характеристики предложения в этом сегменте банковских услуг.

Статья, 26 апреля 2024

AnalyticResearchGroup (ARG)

Исследование показало, какие функции уже стали стандартом рынка в системах мобильного банкинга для бизнеса

Мобильные версии систем дистанционного обслуживания помогают юридическим лицам и индивидуальным предпринимателям справиться с основными бизнес-задачами.

Статья, 26 апреля 2024

AnalyticResearchGroup (ARG)

Исследование показало, какие функции уже стали стандартом рынка в системах мобильного банкинга для бизнеса

Мобильные версии систем дистанционного обслуживания помогают юридическим лицам и индивидуальным предпринимателям справиться с основными бизнес-задачами.

Российский рынок систем дистанционного банковского обслуживания продолжается развиваться: лидеры рынка запускают инновационные сервисы для развития бизнеса, а более консервативные представители рынка вслед за ними внедряют наиболее популярные функции, роль которых – облегчить работу с рутинными операциями. При этом, как отмечают специалисты «AnalyticResearchGroup», несмотря на развитие mobile-канала в течение последних лет, desktop-версии этих сервисов по-прежнему имеют заметно более широкий функционал.

Статья, 25 апреля 2024

AnalyticResearchGroup (ARG)

Развитию банковских сервисов для бизнеса способствует продолжающийся рост объема безналичных платежей

По результатам первого полугодия прошлого года уже свыше 90% от общего объема платежей, проводимых юрлицами в России, совершалось в электронном виде.

Статья, 25 апреля 2024

AnalyticResearchGroup (ARG)

Развитию банковских сервисов для бизнеса способствует продолжающийся рост объема безналичных платежей

По результатам первого полугодия прошлого года уже свыше 90% от общего объема платежей, проводимых юрлицами в России, совершалось в электронном виде.

На российском платежном рынке онлайн-транзакции продолжают удерживать лидирующие позиции как с точки зрения доступа клиентов к расчетным счетам, так и по проводимым платежам. Например, если по состоянию на начало 2008 года в России действовало лишь 1,3 млн. счетов юридических лиц с дистанционным доступом, а их доля в общем числе счетов составляла около 23%, то по состоянию на начало 2023 года таких счетов было уже 8,5 млн., а доля в общем количестве превышала 50%.