Адаптация данного бизнес-плана возможна под любой проект на территории России, Украины и стран СНГ

***

Идея проекта: создание сети круглогодичных ярмарок во всех регионах Российской Федерации в городах с населением более 100 тыс. чел.

Цель проекта: ярмарки обеспечат поддержку малому и среднему бизнесу, местным производителям, предоставив им доступный и популярный канал сбыта продукции, дадут дополнительный стимул развитию народных промыслов, позволят выйти на рынок небольшим производителям и крестьянско-фермерским хозяйствам, которые по объективным причинам не могут вывести свою продукцию на прилавки торговых сетей.

Рыночная ситуация:

1. В РФ в структуре по типам ярмарок преобладают «Универсальные ярмарки (без ярмарок выходного дня)» и составляют ***% (*** ед.), на «Специализированные по продаже в основном продовольственных товаров» приходится ***% (*** ед.). В среднем на одну ярмарку приходится *** торговых мест. Наибольшая концентрация *** торговых мест на «Универсальных выходного дня (праздничная)» ярмарках, на «Универсальные (без ярмарок выходного дня)» в среднем приходится *** мест.

2. Наибольшее количество ярмарок проводится в ЦФО (***%), ПФО (***%) и ЮФО (***%). Наименьшее количество ярмарок в ДФО (***%) и СКФО (***%). По количеству торговых мест также лидируют ЦФО (***%), ПФО (***%) и ЮФО (***%). Наименьшее число торговых мест наблюдается в УФО (***%) и ДФО (***%).

3. На 01.01.2019 г. на территории РФ действует *** универсальных рынков на *** торговых мест. Наибольшее количество универсальных рынков ***% (*** ед.) действует на территории ПФО и ***% (*** ед.) на территории ЦФО. Наименьшее количество универсальных рынков действует в УФО – ***% (*** ед.), ДФО – ***% (*** ед.) и СЗФО – ***% (*** ед.).

4. До 2029 г. количество ярмарок будет возрастать, так в 2029 г. будет организовано *** ярмарок, что на ***% больше в сравнении с 2019 г. Количество торговых мест на ярмарках будет иметь тенденцию к снижению и в 2029 году составит *** ед., что на ***% ниже в сравнении с 2019 г.

Целевая аудитория проекта: исходя из особенностей, инфраструктуры и позиционирования проекта, ядром целевой аудитории являются социально активные женщины и мужчины со средним специальным и высшим образованием от 30 до 55 лет, которые имеют детей до 18 лет и со средним и выше среднего уровнем дохода.

Конкурентное окружение: основными конкурентными форматами для проекта являются ярмарки типа «Универсальная (без ярмарок выходного дня)» и «Универсальные рынки». По количеству объектов на долю ярмарок «Универсальная (без ярмарок выходного дня)» приходится ***% рынка, а на «Универсальные рынки» – ***%. По количеству торговых мест на ярмарки «Универсальная (без ярмарок выходного дня)» приходится ***% рынка, а на «Универсальные рынки» – ***%.

Финансовые показатели проекта:

|

Показатели для компании |

Ед. изм. |

Значение |

|

Необходимые инвестиции |

тыс. руб. |

*** |

|

NPV |

тыс. руб. |

*** |

|

IRR (годовая) |

% |

20% |

|

Индекс рентабельности (PI) |

раз |

0,05 |

|

Срок окупаемости |

мес. |

78 |

|

Дисконтированный срок окупаемости |

мес. |

*** |

Выдержки из исследования

Анализ современного состояния рынка розничной торговли

Согласно данным «ЕМИСС: Государственная статистика», в I квартале 2019 года на территории РФ действовало *** ярмарки на *** мест. В сравнении с 2018 г. количество ярмарок сократилось на *** ед. и на *** мест. В сравнении с 2015 годом количество ярмарок возросло на *** ед. (+***%), а количество мест при этом сократилось на *** ед. (-***%).

Диаграмма 1. Количество ярмарок, Россия, I квартал 2015-2019 гг., ед.

***

Диаграмма 2. Число торговых мест на ярмарках, Россия, I квартал 2015-2019 гг., ед.

***

В структуре по типам ярмарок преобладают «Универсальные ярмарки (без ярмарок выходного дня)» и составляют ***% (*** ед.), на «Специализированные по продаже в основном продовольственных товаров» приходится ***% (*** ед.)

Диаграмма 3. Структура ярмарок по типам, Россия, I квартал 2019 г., %

***

В структуре по типам ярмарок наибольшее количество мест ***% (*** ед.) приходится на «Универсальные (без ярмарок выходного дня), а ***% (*** ед.) приходится на «Универсальные выходного дня (праздничные)».

Диаграмма 4. Структура числа торговых мест на ярмарках по типам, Россия, I квартал 2019 г., %

***

На основе приведенных выше данных, в таблице ниже рассчитаем среднее число торговых мест на одну ярмарку, в зависимости от типа.

Таблица 1. Среднее число торговых мест на одну ярмарку, в зависимости от типа, I квартал 2019 г.

***

Таким образом, в среднем на одну ярмарку приходится ** торговых мест. Наибольшая концентрация *** торговых мест на «Универсальных выходного дня (праздничная)» ярмарках, на «Универсальные (без ярмарок выходного дня)» в среднем приходится *** мест.

Для определения основных потребительских групп и их территориального расположения проанализируем количество ярмарок, число торговых мест и среднее число торговых мест на одну ярмарку, в зависимости от типа по федеральным округам.

Наибольшее количество ярмарок проводится в ЦФО (***%), ПФО (***%) и ЮФО (***%). Наименьшее количество ярмарок в ДФО (***%) и СКФО (***%). По количеству торговых мест также лидируют ЦФО (***%), ПФО (***%) и ЮФО (***%). Наименьшее число торговых мест наблюдается в УФО (***%) и ДФО (***%).

Диаграмма 5. Количество ярмарок по федеральным округам, Россия, %

***

Диаграмма 6. Число торговых мест на ярмарках по федеральным округам, Россия, %

***

Практически по всем федеральным округам наибольшее количество ярмарок и торговых мест приходится на ярмарки «Универсальная (без ярмарок выходного дня». Исключение составляет УФО в котором наибольше проводится ярмарок «Универсальная выходного дня (праздничные)». Данное распределение свидетельствует о том, что наиболее популярным форматом ярмарок являются «Универсальная (без ярмарок выходного дня)». Данный формат соответствует формату проекта.

Наибольшее в среднем число торговых мест на ярмарках «Универсальная (без ярмарок выходного дня)» приходится на СКФО (*** ед.), ЦФО (*** ед.) и ЮФО (*** ед.), а наименьшее – на СЗФО (*** ед.) и ДФО (*** ед.).

Диаграмма 7. Среднее число торговых мест на одну ярмарку «Универсальная (без ярмарок выходного дня» по федеральным округам, Россия, ед.

***

Таблица 2. Основные показатели ярмарок по федеральным округам, Россия, I квартал 2019 г.

***

Также в конкурентное окружение проекта входят универсальные рынки. Согласно данным «ЕМИСС: Государственная статистика», на 01.01.2019 г. на территории РФ действует *** универсальных рынков на *** торговых мест. На диаграммах ниже представим распределение количества универсальных рынков и торговых мест по федеральным округам.

Диаграмма 8. Количество универсальных рынков по федеральным округам, Россия

***

Наибольшее количество универсальных рынков ***% (*** ед.) действует на территории ПФО и ***% (*** ед.) на территории ЦФО. Наименьшее количество универсальных рынков действует в УФО – ***% (*** ед.), ДФО – ***% (*** ед.) и СЗФО – ***% (*** ед.).

Диаграмма 9. Количество торговых мест на универсальных рынках по федеральным округам, Россия

***

Наибольшее количество торговых мест ***% (*** ед.) в СКФО и ***% (*** ед.) в ЮФО. Наименьшее количество торговых мест на универсальных рынках в ДФО – ***% (*** ед.) и в СФО – ***% (*** ед.).

Таким образом, основными конкурентными форматами для проекта являются ярмарки типа «Универсальная (без ярмарок выходного дня)» и «Универсальные рынки». По количеству объектов на долю ярмарок «Универсальная (без ярмарок выходного дня)» приходится ***% рынка, а на «Универсальные рынки» – ***%. По количеству торговых мест на ярмарки «Универсальная (без ярмарок выходного дня)» приходится ***% рынка, а на «Универсальные рынки» – ***%.

Диаграмма 10. Доли конкурентных проектов по количеству объектов, Россия, %

****

Диаграмма 11. Доли конкурентных проектов по количеству торговых мест, Россия, %

***

Исходя из особенностей организации деятельности проекта косвенными конкурентами проекта выступают ТРЦ, в том числе аулеты и тематические парки развлечений. Представим краткий анализ данных объектов.

На рынке торговой недвижимости 2019 года ожидается рост строительной активности. Согласно отчету Marketbeat Cushman & Wakefield, новое строительство на рынке торговой недвижимости России в 2019 году составит *** тыс. кв. м, что на ***% превысит показатель 2018 года. В 2018 году строительство торговой недвижимости составило *** тыс. кв. м. В 4-м квартале 2018 года было запущено ***торговых объектов общей арендуемой площадью *** тыс. кв. м, что составило почти половину от годового ввода.

Увеличение ввода новых торговых площадей ожидается, главным образом, за счет открытия крупномасштабных проектов – ТЦ «Саларис» (GLA – 105 тыс. кв. м) и торговой части парка развлечений «Остров Мечты» (GLA – 70 тыс. кв. м).

На регионы придется менее половины заявленного ввода новых площадей в 2019 году. Будут вводиться средние и малые торговые центры (менее *** тыс. кв. м). Значительный объем площадей заявлен к вводу в Москве и Московской области за счет ввода крупных объектов. В других крупных и малых городах строительная активность распределяется почти равномерно – ***% площадей, заявленных к вводу, располагается в городах с населением менее *** тыс. человек.

Также в 2019 году будет продолжаться реконцепция торговых центров, в которых усиливается развлекательная составляющая. Наиболее популярным форматом среди новых арендаторов, как в ТРЦ, так и в стрит-ритейле, остается профиль ресторанов и кафе. Особенно стремительно развиваются гастромаркеты и фудхоллы. Драйверами среди концепций общепита выступают представители fast food и fast casual.

Одной из тенденций на ближайшие 2-3 года станет развитие формата аутлетов.

Состоянием на 01.06.2019 г. в России действует *** аутлетов – *** в Московском регионе, по одному – в Санкт-Петербурге и Екатеринбурге. На 2019 год запланирован ввод порядка *** тыс. кв. м в подобном формате, что на ***% выше, чем было введено в 2018 году и станет рекордным показателем по вводу подобных проектов. К запланированным к вводу объектам относятся Novaya Riga Outlet Village (GLA – 25 280 кв. м), «соседний» The Outlet (также на Новой Риге, GLA – 25 000 кв. м), Fashion House Outlet Centre (GLA – 20 260 кв. м). На 2019 год запланирован также ввод 2-ой очереди дисконт-центра «Орджоникидзе,11» (GLA – 14 000 кв. м).

В 2018 году было введено *** тыс. кв. м новых площадей в аутлетах: XL Family Outlet в Московской области (бывший XL III, GLA – 39 800 кв. м) – перепозиционирование объекта из классического формата, в Санкт-Петербурге 2-я очередь Outlet Village Pulkovo (GLA – 6 700 кв. м). Также в 2018 году состоялось открытие первого профессионального аутлета за пределами двух столиц – аутлет-центр Brand Stories в Екатеринбурге (GLA – 10 344 кв. м).

На российском рынке сегодня насчитывается около *** открытых парков развлечений. Среди лидеров, такие парки как «Сочи Парк», «Диво Остров», парки Перми, Тюмени, Казани и другие. Доход открытых парков совокупно в 2017 году составил около *** млрд. руб., с 2018 г. ожидается рост дохода парков. Открытые парки, по-прежнему, являются самыми посещаемыми объектами культуры и спорта. За последние 2,5 года спрос на активный отдых вырос на ***%, доля семейного потребления составляет ***%. Средний объем годовой выручки типового парка аттракционов (примерно 2-3 га, с 10 детскими и 5-8 семейно-молодежными аттракционами) в расчете на 1 га земельного участка составляет *** млн. руб.

Крупных крытых парков развлечений на российском рынке насчитывается около ***, остальные – это микро-бизнес: игровые комнаты, отдельные аттракционы, которые довольно сложно подсчитать. Рынок крытых развлечений оценивается в *** млрд. руб. Крытые парки/развлекательные центры, как правило, расположены в торгово-развлекательных комплексах. Среди лидеров, такие как Парк аттракционов Сити-парка «Град» (Воронеж), сеть парков развлечений «Чайлэнд», сеть развлекательных комплексов «Happylon», сеть семейных парков приключений «Zамания», крытый парк развлечений «FUN24» (Казань), города профессий – «Кидзания», «КидБург», «Мастерславль» и другие.

Эксперты прогнозируют развитие семейных форматов развлечений и принципа комплексности предлагаемых услуг. К 2020 году прогнозируется, что место «якорей» в ТЦ займут не универмаги, продуктовые гипермаркеты и магазины бытовой техники, а операторы развлечений. Холдинговая компания «Остров Мечты», ссылаясь на совместное исследование с компанией Colliers International, оценивает увеличение посещаемости ритейла почти в 3 раза за счет создания тематического парка.

Целевая аудитория проекта

Исходя из особенностей, инфраструктуры и позиционирования проекта, ядром целевой аудитории являются социально активные женщины и мужчины со средним специальным и высшим образованием от 30 до 55 лет, которые имеют детей до 18 лет и со средним и выше среднего уровнем дохода.

Диаграмма 12. Демографические характеристики клиента проекта, %

***

Таблица 3. Портрет клиента проекта

****

Диаграмма 13. Потребительские мотивы клиента проекта

***

Среднестатистический потребитель готов тратить в среднем до *** минут на дорогу до торгово-развлекательного комплекса. Наибольший поток посетителей наблюдается из первичной зоны транспортной доступности (5 минут) – ***% посетителей и из вторичной (10 минут) – ***%. Как правило первичная и вторичная зона охвата представляет собой жилые массивы с активной квартальной жилой застройкой, что обеспечивает устойчивый спрос не только на торговые площади, но и спрос на пользование перехватывающим паркингом в течение рабочей недели.

В качестве арендаторов выступают коммерческие арендаторы торговых площадей. Потенциального арендатора интересуют основные социально-экономические характеристики жителей района расположения объекта, городская и локальная конкурентная среда, прогнозируемый трафик покупателей и т. д. Главными требованиями является наличие удобных подъездных путей, парковки, складских помещений.

Типичный «якорь» для российского ритейла – это сетевой продовольственный супермаркет. Данные «Castle Development» свидетельствуют, что супермаркеты «якорят» в ***% объектов ритейла. В 30% объектов ритейла якорем является детский супермаркет или супермаркет техники для дома и офиса. Фуд-корты также относят к якорным арендаторам. Фуд-корты работают практически в ***% объектах ритейла. Обычно это *** ресторанов быстрого питания. Также на различных уровнях (зонах) могут располагаться несколько отдельно стоящих небольших кафе.

Функции мини-якорей практически везде выполняют магазины известных брендов, крупные торговые точки непродовольственных сетевых операторов. В условиях обострения конкуренции на рынке концептуальной доминантой все чаще выступают развлечения (особенно это касается периферийных объектов). Наибольшую часть арендаторов в отечественных объектах ритейла составляют магазины одежды и обуви – около **% по данным «Castle Development». Доля торговых точек остальных товарных категорий находится в пределах **%. Наиболее востребованы среди таких арендаторов модули площадью в *** кв. м.

Прогноз состояния рынка

Учитывая основные тенденции и факторы развития, на диаграммах ниже представим прогноз количества ярмарок и числа торговых мест до 2029 г.

Диаграмма 14. Прогноз количества ярмарок, Россия, 2019-2029 гг., ед.

***

Диаграмма 15. Прогноз числа торговых мест на ярмарках, Россия, 2019-2029 гг., ед.

***

Таким образом, до 2029 г. количество ярмарок будет возрастать, так в 2029 г. будет организовано *** ярмарок, что на ***% больше в сравнении с 2019 г. Количество торговых мест на ярмарках будет иметь тенденцию к снижению и в 2029 году составит *** ед., что на ***% ниже в сравнении с 2019 г.

|

Перечень таблиц, диаграмм, рисунков |

4 |

|

Резюме проекта |

8 |

|

Раздел 1. Краткое описание проекта |

10 |

|

1.1. Описание проекта |

10 |

|

Раздел 2. Анализ рынка |

12 |

|

2.1. Анализ современного состояния рынка розничной торговли |

12 |

|

2.2. Целевая аудитория проекта |

24 |

|

2.3. Прогноз состояния рынка |

27 |

|

РАЗДЕЛ 3. Конкурентное окружение |

29 |

|

3.1. Сравнительный анализ основных характеристик аналогичных и конкурирующих (замещающих) ярмарок |

29 |

|

Раздел 4. Маркетинговый план |

41 |

|

Раздел 5. Организационный план |

50 |

|

5.1. Основные характеристики ярмарочных комплексов |

50 |

|

5.2. Основные существующие (потенциальные) поставщики и подрядчики |

53 |

|

5.3. Требования к размещению ярмарочного комплекса |

60 |

|

5.4. Затраты на строительство, реконструкцию либо приобретение зданий и сооружений |

63 |

|

5.5. Характеристика ценообразования продукции (работ, услуг) |

64 |

|

5.6. Доходы от продаж |

64 |

|

5.7. Переменные и постоянные затраты |

65 |

|

5.8. Численность, категории и функции работников организации, оценка возможностей его формирования за счет трудовых ресурсов региона |

67 |

|

5.9. Система оплаты труда и фонд заработной платы |

69 |

|

Раздел 6. Финансовый план |

74 |

|

6.1. Основные исходные данные |

74 |

|

6.2. Общая стоимость проекта. Календарный план освоения инвестиций |

76 |

|

6.3. Источники финансирования (собственные, привлеченные средства) |

80 |

|

6.4. График предоставления, обслуживания и возврата заемных средств |

80 |

|

6.5. План прибылей и убытков при реализации проекта |

81 |

|

6.6. Планируемый баланс при реализации проекта |

85 |

|

6.7. Прогноз потоков денежных средств проекта: доходы и расходы от операционной, инвестиционной и финансовой деятельности |

86 |

|

6.8. Объем налоговых платежей в федеральный, региональный и местный бюджеты |

87 |

|

6.9. Показатели экономической эффективности |

89 |

|

Раздел 7. Анализ рисков проекта |

92 |

|

7.1. Анализ чувствительности |

92 |

|

7.2. Определение точки безубыточности |

100 |

|

7.3. Описание основных видов рисков и способов их минимизации |

102 |

|

ИНФОРМАЦИЯ О КОМПАНИИ «VTSConsulting» |

106 |

|

Диаграмма 1. Количество ярмарок, Россия, I квартал 2015-2019 гг., ед. |

12 |

|

Диаграмма 2. Число торговых мест на ярмарках, Россия, I квартал 2015-2019 гг., ед. |

13 |

|

Диаграмма 3. Структура ярмарок по типам, Россия, I квартал 2019 г., % |

13 |

|

Диаграмма 4. Структура числа торговых мест на ярмарках по типам, Россия, I квартал 2019 г., % |

14 |

|

Диаграмма 5. Количество ярмарок по федеральным округам, Россия, % |

15 |

|

Диаграмма 6. Число торговых мест на ярмарках по федеральным округам, Россия, % |

16 |

|

Диаграмма 7. Среднее число торговых мест на одну ярмарку «Универсальная (без ярмарок выходного дня» по федеральным округам, Россия, ед. |

17 |

|

Диаграмма 8. Количество универсальных рынков по федеральным округам, Россия |

19 |

|

Диаграмма 9. Количество торговых мест на универсальных рынках по федеральным округам, Россия |

20 |

|

Диаграмма 10. Доли конкурентных проектов по количеству объектов, Россия, % |

21 |

|

Диаграмма 11. Доли конкурентных проектов по количеству торговых мест, Россия, % |

21 |

|

Диаграмма 12. Демографические характеристики клиента проекта, % |

24 |

|

Диаграмма 13. Потребительские мотивы клиента проекта |

25 |

|

Диаграмма 14. Прогноз количества ярмарок, Россия, 2019-2029 гг., ед. |

27 |

|

Диаграмма 15. Прогноз числа торговых мест на ярмарках, Россия, 2019-2029 гг., ед. |

27 |

|

Диаграмма 16. Стратегическая конкурентная канва проекта |

38 |

|

Диаграмма 17. Динамика выручки проекта, тыс. руб. без НДС |

65 |

|

Таблица 1. Среднее число торговых мест на одну ярмарку, в зависимости от типа, I квартал 2019 г. |

14 |

|

Таблица 2. Основные показатели ярмарок по федеральным округам, Россия, I квартал 2019 г. |

18 |

|

Таблица 3. Портрет клиента проекта |

25 |

|

Таблица 4. Профиль конкурентного проекта круглогодичная универсальная ярмарка |

29 |

|

Таблица 5. Профиль конкурентного проекта круглогодичная специализированная ярмарка |

31 |

|

Таблица 6. Профиль конкурентного проекта специализированный торгово-ярмарочный комплекс |

32 |

|

Таблица 7. Профиль конкурентного проекта универсальный торговый комплекс |

33 |

|

Таблица 8. Профиль конкурентного проекта торгово-развлекательный центр |

34 |

|

Таблица 9. Профиль конкурентного проекта тематический парк |

35 |

|

Таблица 10. Сравнительный анализ проекта с конкурирующими проектами |

37 |

|

Таблица 11. Расчет конкурентной силы проекта |

38 |

|

Таблица 12. Эффективность событийного маркетинга |

46 |

|

Таблица 13. Маркетинговые инструменты для проведения рекламной компании в сети интернет |

47 |

|

Таблица 14. Бюджет на маркетинговые мероприятия |

48 |

|

Таблица 15. Технико-экономические показатели ярмарочных комплексов |

51 |

|

Таблица 16. Конструкция торгового павильона |

52 |

|

Таблица 17. Расчёт ставки аренды в ярмарочном комплексе на 500 мест |

54 |

|

Таблица 18. Расчёт ставки аренды в ярмарочном комплексе на 320 мест |

55 |

|

Таблица 19. Распределение площадей, кв. м |

57 |

|

Таблица 20. Зоны транспортной доступности |

61 |

|

Таблица 21. Основные параметры объектов ритейла |

62 |

|

Таблица 22. Статистика посещаемости объектов ритейла |

62 |

|

Таблица 23. Коэффициенты для расчета посещаемости/потока посетителей для объектов проекта |

63 |

|

Таблица 24. Транспортная доступность при проектировании ярмарки |

63 |

|

Таблица 25. Характеристика и стоимость ярмарочных комплексов |

63 |

|

Таблица 26. Цены |

64 |

|

Таблица 27. Выручка от реализации услуг |

64 |

|

Таблица 28. Штат персонала «Управляющая компания |

67 |

|

Таблица 29. Штат персонала ярмарки на *** мест (в расчете на 1 комплекс) |

68 |

|

Таблица 30. Штат персонала ярмарки на *** мест (в расчете на 1 комплекс) |

68 |

|

Таблица 31. ФОТ и налоги на ФОТ |

69 |

|

Таблица 32. Макроиндексы |

74 |

|

Таблица 33. Инвестиции |

76 |

|

Таблица 34. График капитальных вложений |

76 |

|

Таблица 35. Собственный оборотный капитал |

80 |

|

Таблица 36. Условия по кредитованию |

80 |

|

Таблица 37. Кредитный калькулятор, тыс. руб. |

81 |

|

Таблица 38. Отчет о прибылях и убытках, тыс. руб. |

81 |

|

Таблица 39. Баланс, тыс. руб. |

85 |

|

Таблица 40. Отчет о движении денежных средств, тыс. руб. |

86 |

|

Таблица 41. Объем налоговых платежей, тыс. руб. |

87 |

|

Таблица 42. Анализ чувствительности к изменению стоимости продукции |

93 |

|

Таблица 43. Анализ чувствительности к изменению затрат |

96 |

|

Таблица 44. Анализ чувствительности к изменению ставки дисконтирования |

99 |

|

Таблица 45. Расчёт точки безубыточности |

101 |

|

Таблица 46. Анализ рисков проекта, планируемые меры по их предупреждению и устранению |

102 |

Рынок ритейла в России: рынки и нестационарные торговые точки - 2023

AnalyticResearchGroup (ARG)

122 900 ₽

Рынок ритейла в России: рынки и нестационарные торговые точки - 2023

AnalyticResearchGroup (ARG)

122 900 ₽

Бизнес-план открытия точки розничной торговли (с финансовой моделью)

VTSConsulting

25 000 ₽

Бизнес-план открытия точки розничной торговли (с финансовой моделью)

VTSConsulting

25 000 ₽

Бизнес-план открытия точки розничной торговли

VTSConsulting

20 000 ₽

Бизнес-план открытия точки розничной торговли

VTSConsulting

20 000 ₽

Рынок торгово-развлекательных центров Москвы по итогам 1 полугодия 2011 года

Step by Step

25 000 ₽

Рынок торгово-развлекательных центров Москвы по итогам 1 полугодия 2011 года

Step by Step

25 000 ₽

― Как Вы можете охарактеризовать 2024 год? Это успешный, неудачный, сложный или простой год для вас? Какую динамику показали продажи компании в России и к каким финансовым результатам удалось выйти по итогам 2024 года?

Статья, 9 июля 2025

РБК Исследования рынков

Мобильный шопинг популярнее web

Одним из самых заметных трендов последних лет стал стремительный рост доли покупок, совершаемых при помощи смартфонов.

Статья, 9 июля 2025

РБК Исследования рынков

Мобильный шопинг популярнее web

Одним из самых заметных трендов последних лет стал стремительный рост доли покупок, совершаемых при помощи смартфонов.

По данным, приведенным в обзоре «Ключевые тренды одежного ретейла 2025», в марте 2025 года уже 72% респондентов 18–54 лет указали, что покупают одежду с таких устройств. Это на 11 п.п. больше, чем годом ранее, и почти втрое опережает показатель 2019 года, когда покупки со смартфонов совершали около четверти опрошенных.

Статья, 8 июля 2025

BusinesStat

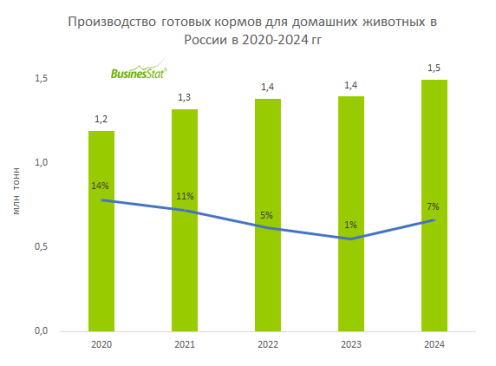

В 2020-2024 гг производство готовых кормов для домашних животных в России увеличилось на 25%: с 1,2 до 1,5 млн т.

Производство росло на фоне значительного сокращения импортных поставок.

Статья, 8 июля 2025

BusinesStat

В 2020-2024 гг производство готовых кормов для домашних животных в России увеличилось на 25%: с 1,2 до 1,5 млн т.

Производство росло на фоне значительного сокращения импортных поставок.

По данным «Анализа рынка готовых кормов для домашних животных в России», подготовленного BusinesStat в 2025 г, в 2020-2024 гг их производство в стране увеличилось на 25%: с 1,2 до 1,5 млн т.