Цель исследования

Охарактеризовать текущее состояние и перспективы развития рынка мелкой кухонной бытовой техники в России.

Задачи исследования:

1. Определить объем, темпы роста и динамику развития рынка мелкой кухонной бытовой техники для приготовления пищи и напитков в России по сегментам рынка:

2. Выделить и описать основные сегменты рынка мелкой кухонной бытовой техники для приготовления пищи и напитков в России.

3. Определить рыночные доли компаний и брендов на рынке мелкой кухонной бытовой техники для приготовления пищи и напитков в России.

4. Охарактеризовать конкурентную ситуацию на рынке мелкой кухонной бытовой техники для приготовления пищи и напитков в России.

5. Определить основные каналы сбыта продукции на рынке мелкой кухонной бытовой техники для приготовления пищи и напитков в России.

6. Определить ключевые тенденции и перспективы развития рынка мелкой кухонной бытовой техники для приготовления пищи и напитков в России в ближайшие несколько лет.

7. Составить прогноз объема рынка мелкой кухонной бытовой техники для приготовления пищи и напитков в России до 2022 г. в стоимостном выражении.

Объект исследования

Рынок мелкой кухонной бытовой техники для приготовления пищи и напитков в России.

Метод сбора и анализа данных

Основным методом сбора данных является мониторинг документов.

В качестве основных методов анализа данных выступают Традиционный (качественный) контент-анализ интервью и документов и Квантитативный (количественный) анализ с применением пакетов программ, к которым имеет доступ наше агентство.

Контент-анализ выполняется в рамках проведения кабинетного исследования. В общем виде целью кабинетного исследования является проанализировать ситуацию на рынке мелкой кухонной бытовой техники для приготовления пищи и напитков в России и получить показатели, характеризующие его состояние в настоящее время и в будущем.

Метод анализа данных

1. Базы данных Федеральной Таможенной службы РФ, ФСГС РФ (Росстат).

2. Материалы DataMonitor, EuroMonitor, Eurostat.

3. Печатные и электронные деловые и специализированные издания, аналитические обзоры.

4. Ресурсы сети Интернет в России и мире.

5. Экспертные опросы.

6. Материалы участников отечественного и мирового рынков.

7. Результаты исследований маркетинговых и консалтинговых агентств.

8. Материалы отраслевых учреждений и базы данных.

9. Результаты ценовых мониторингов.

10. Материалы и базы данных статистики ООН (United Nations Statistics Division: Commodity Trade Statistics, Industrial Commodity Statistics, Food and Agriculture Organization и др.).

11. Материалы Международного Валютного Фонда (International Monetary Fund).

12. Материалы Всемирного банка (World Bank).

13. Материалы ВТО (World Trade Organization).

14. Материалы Организации экономического сотрудничества и развития (Organization for Economic Cooperation and Development).

15. Материалы International Trade Centre.

16. Материалы Index Mundi.

17. Результаты исследований DISCOVERY Research Group.

Объем и структура выборки

Процедура контент-анализа документов не предполагает расчета объема выборочной совокупности. Обработке и анализу подлежат все доступные исследователю документы.

Резюме:

DISCOVERY Research Group завершило исследование рынка мелкой кухонной бытовой техники для приготовления пищи и напитков в России.

Объем рынка мелкой кухонной бытовой техники для приготовления пищи и напитков в России в 2017 г. в натуральном выражении составил 5,9 тыс. шт., что эквивалентно 18 864 млн. руб.

Рынок мелкой кухонной бытовой техники в России состоит из пяти сегментов: «Блендеры», «Кухонные комбайны», «Соковыжималки», «Миксеры» и «Другая техника для приготовления пищи».

Ведущим на рынке в 2017 г. стал сегмент «Блендеры». Его рыночная доля в стоимостном выражении составила 62,3%.

Сегмент «Соковыжималки» представлен двумя подсегментами: «Центробежные соковыжималки» и «Шнековые соковыжималки». Наиболее востребованными на рынке в 2017 г. стали центробежные соковыжималки.

Темп прироста объема рынка мелкой кухонной бытовой техники в 2017 г. в натуральном выражении составил 2,7%.

Темпы прироста объема сегментов «Блендеры» и «Соковыжималки» в 2017 г. в натуральном выражении составили 6,5% и 0,3% соответственно. В сегментах «Кухонные комбайны», «Миксеры» и «Другая техника для приготовления пищи» темпы прироста объема были отрицательными и составили -1%, -2,6% и -1,9% соответственно.

Реализация мелкой кухонной бытовой техники в России в основном осуществляется через канал «Внутримагазинная розница», который представлен розничными и специализированными магазинами. Среди специализированных магазинов основным каналам сбыта являются «Магазины электроники и бытовой техники», через которые в 2017 г. было реализовано 44,8% техники в стоимостном выражении.

Наиболее крупным производителем на рынке мелкой кухонной бытовой техники в России в 2017 г. стал ООО «БСХ Бытовая техника». Рыночная доля данной компании в стоимостном выражении в 2017 г. составила 10,3%.

Лидирующими брендами на рынке крупной кухонной бытовой техники в России стали Bosch и Scarlett.

По прогнозам к 2022 г. объем рынка мелкой кухонной бытовой техники в России составит 19 199 млн. руб. Среднегодовой темп прироста объема рынка в стоимостном выражении в прогнозируемый период 2017-2022 гг. составит 1,7%.

Подробное оглавление/содержание отчета:

|

Содержание |

6 |

|

Список таблиц и диаграмм |

7 |

|

Таблицы: |

7 |

|

Диаграммы: |

7 |

|

Резюме |

9 |

|

Глава 1. Технологические характеристики исследования |

11 |

|

§1.1. Объект исследования |

11 |

|

§1.2. Цель исследования |

11 |

|

§1.3. Задачи исследования |

11 |

|

§1.4. Метод сбора и анализа данных |

11 |

|

§1.5. Метод анализа данных |

12 |

|

§1.6. Объем и структура выборки |

12 |

|

Глава 2. Объем и темпы роста рынка мелкой кухонной бытовой техники для приготовления пищи и напитков в России |

13 |

|

§2.1. В натуральном выражении |

13 |

|

§2.2. В стоимостном выражении |

16 |

|

2.2.1. Сегмент Блендеры |

20 |

|

2.2.2. Сегмент Кухонные комбайны |

21 |

|

2.2.3. Сегмент Миксеры |

22 |

|

2.2.4. Сегмент Соковыжималки |

23 |

|

2.2.5. Сегмент Другая техника для приготовления пищи |

24 |

|

Глава 3. Каналы сбыта |

25 |

|

Глава 4. Основные тенденции и перспективы развития рынка мелкой кухонной бытовой техники для приготовления пищи и напитков в России |

26 |

|

Глава 5. Конкурентный анализ рынка мелкой кухонной бытовой техники для приготовления пищи и напитков в России |

27 |

|

§5.1. Рыночные доли компаний |

27 |

|

§5.2. Рыночные доли брендов |

29 |

|

Глава 6. Прогноз развития рынка мелкой кухонной бытовой техники для приготовления пищи и напитков в России до 2022 г. |

32 |

|

§6.1. В натуральном выражении |

32 |

|

§6.2. В стоимостном выражении |

35 |

Перечень приложений к отчету; количество и названия таблиц, диаграмм, графиков:

Отчет содержит 11 таблиц и 17 диаграмм.

Таблицы:

Таблица 1. Объём сегментов рынка мелкой кухонной бытовой техники для приготовления пищи и напитков в России, тыс. шт.

Таблица 2. Темп прироста объема сегментов рынка мелкой кухонной бытовой техники для приготовления пищи и напитков в России в натуральном выражении, %.

Таблица 3. Объём сегментов рынка мелкой кухонной бытовой техники для приготовления пищи и напитков в России, млн. руб.

Таблица 4. Темпы прироста объема рынка мелкой кухонной бытовой техники для приготовления пищи и напитков по сегментам в России в стоимостном выражении, %.

Таблица 5. Дистрибуция мелкой кухонной бытовой техники для приготовления пищи и напитков по формату торговли в России в стоимостном выражении, %.

Таблица 6. Доли производителей в объёме рынка мелкой кухонной бытовой техники для приготовления пищи и напитков в России, % от объема рынка в стоимостном выражении.

Таблица 7. Доли брендов в объёме рынка мелкой кухонной бытовой техники для приготовления пищи и напитков в России, % от объема рынка в стоимостном выражении.

Таблица 8. Прогноз объёма рынка мелкой кухонной бытовой техники для приготовления пищи и напитков по сегментам в России в 2017-2022 гг., тыс. шт.

Таблица 9. Прогноз темпов прироста объема сегментов рынка мелкой кухонной бытовой техники для приготовления пищи и напитков в России в 2017-2022 гг. в натуральном выражении, %.

Таблица 10. Прогноз объёма сегментов рынка мелкой кухонной бытовой техники для приготовления пищи и напитков в России в 2017-2022 гг., млн. руб.

Таблица 11. Прогноз темпов прироста объема сегментов рынка мелкой кухонной бытовой техники для приготовления пищи и напитков в России в 2017-2022 гг. в стоимостном выражении, %.

Диаграммы:

Диаграмма 1. Объем и темпы прироста рынка мелкой кухонной бытовой техники для приготовления пищи и напитков в России, тыс. шт., %.

Диаграмма 2. Доли сегментов в общем объеме рынка мелкой кухонной бытовой техники для приготовления пищи и напитков в России в 2017 г., % от объема рынка в натуральном выражении.

Диаграмма 3. Объем сегментов рынка мелкой кухонной бытовой техники для приготовления пищи и напитков в России, тыс. шт.

Диаграмма 4. Объем и темпы прироста рынка мелкой кухонной бытовой техники для приготовления пищи и напитков в России, млн. руб., %.

Диаграмма 5. Доли сегментов в общем объеме рынка мелкой кухонной бытовой техники для приготовления пищи и напитков в России в 2017 г., % от объема рынка в стоимостном выражении.

Диаграмма 6. Объем сегментов мелкой кухонной бытовой техники для приготовления пищи и напитков в России, млн. руб.

Диаграмма 7. Объем и темпы прироста сегмента «Блендеры» рынка мелкой кухонной бытовой техники для приготовления пищи и напитков в России, млн. руб., %.

Диаграмма 8. Объем и темпы прироста сегмента «Кухонные комбайны» рынка мелкой кухонной бытовой техники для приготовления пищи и напитков в России, млн. руб., %.

Диаграмма 9. Объем и темпы прироста сегмента «Миксеры» рынка мелкой кухонной бытовой техники для приготовления пищи и напитков в России, млн. руб., %.

Диаграмма 10. Объем и темпы прироста сегмента «Соковыжималки» рынка мелкой кухонной бытовой техники для приготовления пищи и напитков в России, млн. руб., %.

Диаграмма 11. Объем и темпы прироста сегмента «Другая техника для приготовления пищи» рынка мелкой кухонной бытовой техники для приготовления пищи и напитков в России, млн. руб., %.

Диаграмма 12. Доли производителей в объеме рынка мелкой кухонной бытовой техники для приготовления пищи и напитков в России в 2017 г., % от объема рынка в стоимостном выражении.

Диаграмма 13. Доли брендов в объеме рынка мелкой кухонной бытовой техники для приготовления пищи и напитков в России в 2017 г., % от объема рынка в стоимостном выражении.

Диаграмма 14. Прогноз объема и темпов прироста рынка мелкой кухонной бытовой техники для приготовления пищи и напитков в России в 2017-2022 гг., млн. руб.

Диаграмма 15. Прогноз объёма рынка мелкой кухонной бытовой техники для приготовления пищи и напитков по сегментам в России в 2017-2022 гг., тыс. шт.

Диаграмма 16. Прогноз объема и темпов прироста рынка мелкой кухонной бытовой техники для приготовления пищи и напитков в России в 2017-2022 гг., млн. руб.

Диаграмма 17. Прогноз объема сегментов рынка мелкой кухонной бытовой техники для приготовления пищи и напитков в России в 2017-2022 гг., млн. руб.

Анализ розничных цен на беспроводные наушники 2024: динамика в рознице и инфляция 2021 – июнь 2024. Россия, федеральные округа, регионы

Экспресс-Обзор

45 000 ₽

Анализ розничных цен на беспроводные наушники 2024: динамика в рознице и инфляция 2021 – июнь 2024. Россия, федеральные округа, регионы

Экспресс-Обзор

45 000 ₽

Исследование рынка мобильных приложений магазинов бытовой и цифровой техники в России: аналитика по результатам опроса пользователей (с обновлением)

Компания Гидмаркет

170 000 ₽

Исследование рынка мобильных приложений магазинов бытовой и цифровой техники в России: аналитика по результатам опроса пользователей (с обновлением)

Компания Гидмаркет

170 000 ₽

Рынок ритейла в России: бытовая техника - 2023

AnalyticResearchGroup (ARG)

122 900 ₽

Рынок ритейла в России: бытовая техника - 2023

AnalyticResearchGroup (ARG)

122 900 ₽

Рынок бытовой техники 2023: розничные продажи (статистика компаний) с 2017 по 1 полугодие 2023, срез по федеральным округам

Экспресс-Обзор

65 000 ₽

Рынок бытовой техники 2023: розничные продажи (статистика компаний) с 2017 по 1 полугодие 2023, срез по федеральным округам

Экспресс-Обзор

65 000 ₽

― Как Вы можете охарактеризовать 2024 год? Это успешный, неудачный, сложный или простой год для вас? Какую динамику показали продажи компании в России и к каким финансовым результатам удалось выйти по итогам 2024 года?

Статья, 9 июля 2025

РБК Исследования рынков

Мобильный шопинг популярнее web

Одним из самых заметных трендов последних лет стал стремительный рост доли покупок, совершаемых при помощи смартфонов.

Статья, 9 июля 2025

РБК Исследования рынков

Мобильный шопинг популярнее web

Одним из самых заметных трендов последних лет стал стремительный рост доли покупок, совершаемых при помощи смартфонов.

По данным, приведенным в обзоре «Ключевые тренды одежного ретейла 2025», в марте 2025 года уже 72% респондентов 18–54 лет указали, что покупают одежду с таких устройств. Это на 11 п.п. больше, чем годом ранее, и почти втрое опережает показатель 2019 года, когда покупки со смартфонов совершали около четверти опрошенных.

Статья, 8 июля 2025

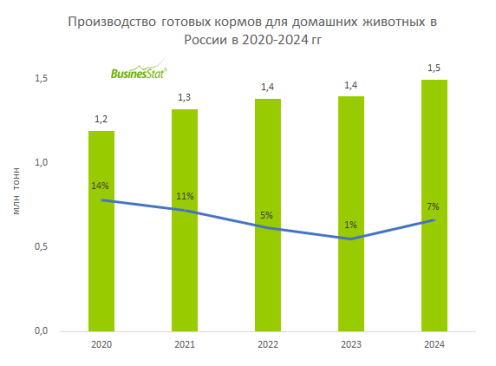

BusinesStat

В 2020-2024 гг производство готовых кормов для домашних животных в России увеличилось на 25%: с 1,2 до 1,5 млн т.

Производство росло на фоне значительного сокращения импортных поставок.

Статья, 8 июля 2025

BusinesStat

В 2020-2024 гг производство готовых кормов для домашних животных в России увеличилось на 25%: с 1,2 до 1,5 млн т.

Производство росло на фоне значительного сокращения импортных поставок.

По данным «Анализа рынка готовых кормов для домашних животных в России», подготовленного BusinesStat в 2025 г, в 2020-2024 гг их производство в стране увеличилось на 25%: с 1,2 до 1,5 млн т.