Цель исследования

Получить информацию о покупке и потреблении кефира петербуржцами

Задачи

•Определить общую долю покупателей молочных продуктов среди жителей Санкт-Петербурга, доли покупателей по видам молочных продуктов (+ доля покупателей молочных продуктов для детей)

•Определить общую долю потребителей молочных продуктов среди жителей Санкт-Петербурга, доли потребителей по видам молочных продуктов

•Выявить уровень удовлетворенности потребителей качеством молочных продуктов для детей и молочной продукции в целом

•Составить рейтинг известности брендов кефира (спонтанное знание, общее знание)

•Определить, какие бренды кефира чаще покупают петербуржцы

•Определить средний объём единовременной покупки кефира

•Описать социально-демографический профиль потребителей кефира

Целевая группа

Мужчины и женщины от 18 до 60 лет, являющиеся потребителями и покупателями молочных продуктов

Объем выборки

Общий объём выборки – 501 респондент, из них 464 респондента являются покупателями и потребителями молочных продуктов. Чило опрошенных потребителей кефира – 150 человек.

География исследования

Санкт-Петербург

Период сбора данных

Март 2018

Метод сбора информации

Телефонный опрос (с использованием технологии CATI). Номера респондентов отбирались случайным бесповторным методом. Технологическая платформа сбора данных: программное обеспечение Survey Studio. Финальная обработка данных: программа SPSS.

Описание исследования

Покупка и потребление молочных продуктов

Кефир

Социально-демографические характеристики:

Основные выводы

Рис.1. Доля покупателей молочных продуктов, % от числа всех опрошенных, % от групп по полу и возрасту

Рис.2. Доли покупателей по видам молочных продуктов (покупка за последние 6 месяцев, регулярная покупка), % от числа всех опрошенных

Рис.3. Доли покупателей по видам молочных продуктов (покупка за последние 6 месяцев, регулярная покупка), % от числа всех опрошенных, % от групп по полу

Рис.4. Доли покупателей по видам молочных продуктов (покупка за последние 6 месяцев, регулярная покупка), % от числа всех опрошенных, % от групп по возрасту

Рис.5. Доли потребителей различных видов молочных продуктов, % от числа покупателей молочных продуктов за последние полгода

Рис.6. Доли потребителей различных видов молочных продуктов, % от числа покупателей молочных продуктов за последние полгода, % от групп по полу

Рис.7. Доли потребителей различных видов молочных продуктов, % от числа покупателей молочных продуктов за последние полгода, % от групп по возрасту

Рис.8. Удовлетворенность качеством молочных продуктов, % от числа опрошенных покупателей и потребителей молочных продуктов, % от групп по полу и возрасту

Рис.9. Доля покупателей молочных продуктов для детей, % от числа опрошенных покупателей и потребителей молочных продуктов

Рис.10. Доли покупателей по видам молочных продуктов для детей (покупка за последние 6 месяцев, регулярная покупка), % от числа покупателей молочных продуктов для детей

Рис.11. Удовлетворенность качеством молочных продуктов для детей, % от числа покупателей молочных продуктов для детей, % от групп по полу

Рис.12. Известность марок кефира (спонтанная, общая), % от числа покупателей и потребителей кефира

Рис.13. Известность марок кефира (спонтанная, общая), % от групп по полу

Рис.14. Известность марок кефира (спонтанная, общая), % от групп по возрасту

Рис.15. Покупка кефира различных марок, % от числа покупателей и потребителей кефира

Рис.16. Покупка кефира различных марок, % от групп по полу и возрасту

Рис.17. Сравнение известности различных марок кефира с долей покупателей, % от числа покупателей и потребителей кефира

Рис.18. Конверсия известности марок кефира в покупку, % от числа покупателей и потребителей отдельных брендов

Рис.19. Объем единовременной покупки кефира, % от числа потребителей кефира, % от групп по полу и возрасту

Рис.20. Социально-демографические характеристики всех опрошенных

Рис.21. Социально-демографические характеристики всех опрошенных (продолжение)

Рис.22. Социально-демографические характеристики потребителей кефира

Рис.23. Социально-демографические характеристики потребителей кефира (продолжение)

Маркетинговое исследование рынка кефира в России 2016-2022 гг. Прогноз на 2022-2026 гг. Август 2022.

ТК Солюшнс

95 900 ₽

Маркетинговое исследование рынка кефира в России 2016-2022 гг. Прогноз на 2022-2026 гг. Август 2022.

ТК Солюшнс

95 900 ₽

Маркетинговое исследование рынка кефира в России 2015-2019гг., прогноз до 2024г.(с обновлением)

Компания Гидмаркет

99 000 ₽

Маркетинговое исследование рынка кефира в России 2015-2019гг., прогноз до 2024г.(с обновлением)

Компания Гидмаркет

99 000 ₽

Маркетинговое исследование рынка кефира в России

Компания Гидмаркет

99 000 ₽

Маркетинговое исследование рынка кефира в России

Компания Гидмаркет

99 000 ₽

Маркетинговое исследование российского рынка кефира и кефирных продуктов

Step by Step

35 000 ₽

Маркетинговое исследование российского рынка кефира и кефирных продуктов

Step by Step

35 000 ₽

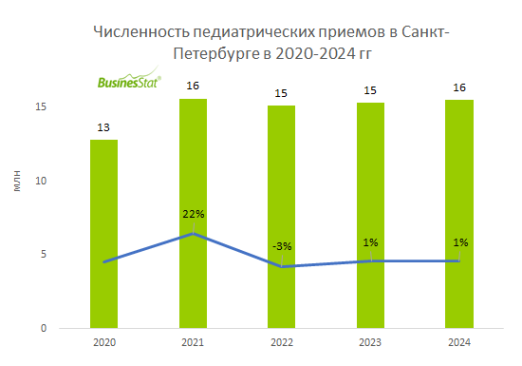

Статья, 4 февраля 2025

BusinesStat

В 2024 г численность педиатрических приемов в медучреждениях Санкт-Петербурга выросла на 1%, составив 16 млн.

Заболеваемость детей в Санкт-Петербурге одна из самых высоких в России, что связано с климатическими и экологическими особенностями города.

Статья, 4 февраля 2025

BusinesStat

В 2024 г численность педиатрических приемов в медучреждениях Санкт-Петербурга выросла на 1%, составив 16 млн.

Заболеваемость детей в Санкт-Петербурге одна из самых высоких в России, что связано с климатическими и экологическими особенностями города.

По данным «Анализа рынка педиатрии в Санкт-Петербурге», подготовленного BusinesStat в 2025 г, в 2024 г численность педиатрических приемов в медучреждениях Санкт-Петербурга выросла на 1%, составив 16 млн.

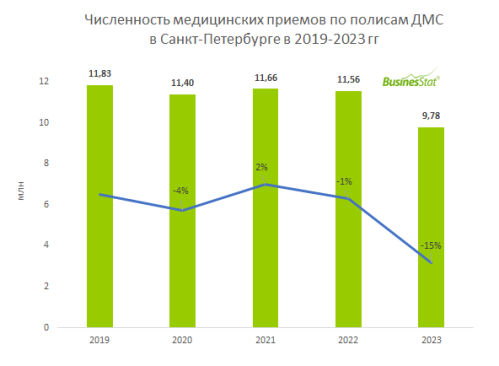

Статья, 8 июля 2024

BusinesStat

В 2023 г численность медицинских приемов по полисам ДМС в Санкт-Петербурге снизилась на 15%: с 11,56 до 9,78 млн.

Из города ушли многие иностранные компании.

Статья, 8 июля 2024

BusinesStat

В 2023 г численность медицинских приемов по полисам ДМС в Санкт-Петербурге снизилась на 15%: с 11,56 до 9,78 млн.

Из города ушли многие иностранные компании.

По данным «Анализа рынка медицинских услуг в Санкт-Петербурге», подготовленного BusinesStat в 2024 г, в 2023 г численность медицинских приемов по полисам ДМС в Санкт-Петербурге снизилась на 15%: с 11,56 до 9,78 млн. В 2022 г ряд компаний с участием иностранного капитала (в том числе в сфере IT) приняли решение покинуть Россию. В частности, об уходе из страны заявляли Deutsche Telekom, Dell, Arrival и EPAM Systems. Традиционно компании сферы информационных технологий предоставляют своим сотрудникам медицинскую страховку в рамках стандартного соцпакета. Согласование и оплата корпоративных программ добровольного медицинского страхования происходит, как правило, в начале года, поэтому основное снижение объема в секторе из-за ухода крупных корпоративных клиентов произошло в 2023 г.

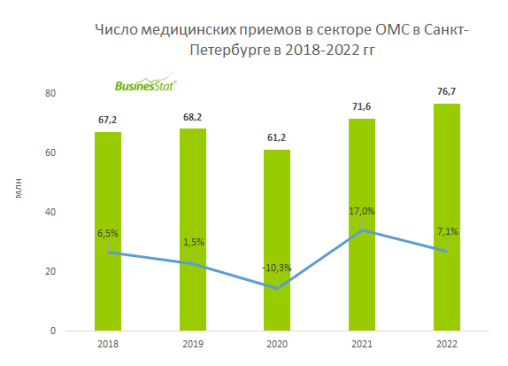

Статья, 15 мая 2023

BusinesStat

В 2022 г численность медицинских приемов по ОМС в Санкт-Петербурге увеличилась на 7,1%: с 71,6 до 76,7 млн.

На повышение доступности медпомощи в секторе ОМС нацелена «Программа модернизации первичного звена здравоохранения Санкт-Петербурга на 2021-2025 гг».

Статья, 15 мая 2023

BusinesStat

В 2022 г численность медицинских приемов по ОМС в Санкт-Петербурге увеличилась на 7,1%: с 71,6 до 76,7 млн.

На повышение доступности медпомощи в секторе ОМС нацелена «Программа модернизации первичного звена здравоохранения Санкт-Петербурга на 2021-2025 гг».

По данным «Анализа рынка медицинских услуг в Санкт-Петербурге», подготовленного BusinesStat в 2023 г, в 2022 г численность медицинских приемов по ОМС в Санкт-Петербурге увеличилась на 7,1%: с 71,6 до 76,7 млн. Объем медпомощи по ОМС вырос из-за вакцинации и ревакцинации против COVID-19, массовой диспансеризации, реабилитации переболевших коронавирусом, цифровизации системы здравоохранения, переориентации потребителей с невысокими доходами на бесплатное лечение по полисам ОМС.