Цель БП: Создание предприятия производителя керамической посуды для сегмента HoReCa.

Бизнес - план содержит следующие основные блоки:

Предлагаемый бизнес–план может являться основой для написания бизнес-плана для Вашего проекта.

Выдержки из БП:

Суть проекта

Посуда составляет около трети от общего объема рынка всех товаров для дома. …объем производства керамической продукции в стране составлял около … миллионов изделий и …. млрд. рублей в стоимостном выражении в год.

Потребление посуды из керамики и фарфора в нашей стране постоянно растет (прирост составляет примерно …% в год).

Выручка от реализации российских производителей керамической посуды в 2012 году составила не более ….. млрд. руб.

Долгосрочные и краткосрочные цели проекта

Краткосрочная цель: …….

Долгосрочная цель: ………

Расчетные сроки проекта

Расчетный срок проекта – 3 года (36 месяцев).

1 Введение 6

2 1. Резюме проекта 7

2.1 Суть проекта 7

2.2 Долгосрочные и краткосрочные цели проекта 7

2.3 Расчетные сроки проекта 7

2.4 Резюме комплекса маркетинга (4P) продукции 7

2.5 Стоимость проекта 7

2.6 Источники финансирования проекта 7

2.7 Выгоды и риски проекта 8

2.8 Ключевые экономические показатели эффективности проекта: 8

3 2. Описание товара 9

3.1 Определение товара 9

3.2 Сегментация товара 9

3.3 Стоимость товара/услуги. Принятая концепция ценообразования 9

3.4 Перспективы развития товара 9

3.5 Лицензии, патенты, государственная поддержка товаров 10

3.5.1 Обязательная сертификация 10

3.5.2 Добровольная сертификация 12

4 3. Анализ рынка 14

4.1 Анализ положения дел в отрасли 14

4.1.1 Текущая ситуация в отрасли 14

4.1.2 Тенденции рынка 16

4.1.3 Факторы, влияющие на отрасль 16

4.2 Общие данные о рынке 17

4.3 Сегментация рынка 21

4.3.1 Определение продукции 21

4.3.2 Сегментирование по материалу (сырью) 21

4.3.3 Сегментирование посуды 22

4.3.4 Свойства керамической посуды 26

4.4 Ценообразование на рынке 29

4.5 Конкурентный анализ 29

4.5.1 Количественная и качественная характеристика 29

4.5.2 Тенденции основных производителей продукции 40

4.5.3 Анализ политики продвижения 40

4.6 Анализ потребителей 40

4.6.1 Описание потребителей 40

4.7 Потребительские предпочтения 41

4.7.1 Критерии выбора 41

4.7.2 Предпочтения по форме 42

4.7.3 Предпочтения по стране происхождения 42

4.8 Выбор и обоснование уникального достоинства продукции 42

5 4. Маркетинговый план 44

5.1 Уникальные достоинства, позиционирование 44

5.2 Ценовая политика 44

5.3 Порядок осуществление продаж / оказания услуг 44

5.3.1 Сбыт продукции 44

5.4 Концепция рекламы и PR. Программа по организации рекламы 44

6 5. План продаж 45

6.1 Цены на конкретные виды товара. 45

6.2 Организация сбыта. Каналы сбыта. 45

6.3 План продаж на весь расчетный период. 45

7 6. Производственная часть 47

7.1 Описание производственного процесса. Технологическая схема производства продукции / организации услуги 47

7.2 Требования к поставщикам 48

7.3 Состав и стоимость оборудования 48

7.4 Технические характеристики. 51

7.5 Производственное и офисное оборудование. 52

7.6 Оценка и обоснование необходимых ресурсов 53

7.7 Оценка постоянных и переменных затрат 53

7.8 Оценка доходов 54

7.9 6.1. Функциональное решение 55

7.9.1 Выбор и обоснование типа предприятия 55

8 7. Организационно-управленческая структура 56

8.1 Организационная структура 56

8.2 Специализация, количество и состав сотрудников 57

8.3 Затраты на оплату труда 57

9 8. Финансовый план 59

9.1 Основные параметры расчетов 59

9.2 Объем финансирования 59

9.3 Основные формы финансовых расчетов (RUR) 60

9.4 Состав и характер затрат на реализацию проекта (инвестиционные затраты) 70

9.5 Анализ чувствительности 72

9.5.1 Показатели эффективности проекта 72

9.5.2 Основные параметры бизнес-плана: 72

10 9. Организационный план осуществления проекта 74

10.1 План-график реализации проекта 74

11 10. Нормативная информация 75

11.1 Нормативная база 75

11.2 Нормативные документы 75

11.3 Приложение 1. Технические характеристики оборудования для производства керамической посуды 76

11.4 Приложение 2. Разработка Стратегии развития народных художественных промыслов Российской Федерации 86

11.5 Приложение 3. Основные производители оборудования для производства керамической посуды 92

11.6 Приложение 4. Основные специальности производства керамической посуды. Требования и характеристика 98

Маркетинговое исследование потребительских предпочтений на рынке стеклянных и керамических ваз в России

Компания Гидмаркет

199 000 ₽

Маркетинговое исследование потребительских предпочтений на рынке стеклянных и керамических ваз в России

Компания Гидмаркет

199 000 ₽

Российский рынок керамической посуды, хозяйственных и других изделий из керамики: комплексный анализ и прогноз - 2024

AnalyticResearchGroup (ARG)

98 900 ₽

Российский рынок керамической посуды, хозяйственных и других изделий из керамики: комплексный анализ и прогноз - 2024

AnalyticResearchGroup (ARG)

98 900 ₽

Российский рынок фарфоровой посуды и хозяйственных изделий: комплексный анализ и прогноз - 2024

AnalyticResearchGroup (ARG)

98 900 ₽

Российский рынок фарфоровой посуды и хозяйственных изделий: комплексный анализ и прогноз - 2024

AnalyticResearchGroup (ARG)

98 900 ₽

Рынок керамической плитки, обойного клея, песка, гравия и других строительных и отделочных материалов 2022: анализ спроса в России и регионах

Экспресс-Обзор

69 000 ₽

Рынок керамической плитки, обойного клея, песка, гравия и других строительных и отделочных материалов 2022: анализ спроса в России и регионах

Экспресс-Обзор

69 000 ₽

― Как Вы можете охарактеризовать 2024 год? Это успешный, неудачный, сложный или простой год для вас? Какую динамику показали продажи компании в России и к каким финансовым результатам удалось выйти по итогам 2024 года?

Статья, 9 июля 2025

РБК Исследования рынков

Мобильный шопинг популярнее web

Одним из самых заметных трендов последних лет стал стремительный рост доли покупок, совершаемых при помощи смартфонов.

Статья, 9 июля 2025

РБК Исследования рынков

Мобильный шопинг популярнее web

Одним из самых заметных трендов последних лет стал стремительный рост доли покупок, совершаемых при помощи смартфонов.

По данным, приведенным в обзоре «Ключевые тренды одежного ретейла 2025», в марте 2025 года уже 72% респондентов 18–54 лет указали, что покупают одежду с таких устройств. Это на 11 п.п. больше, чем годом ранее, и почти втрое опережает показатель 2019 года, когда покупки со смартфонов совершали около четверти опрошенных.

Статья, 8 июля 2025

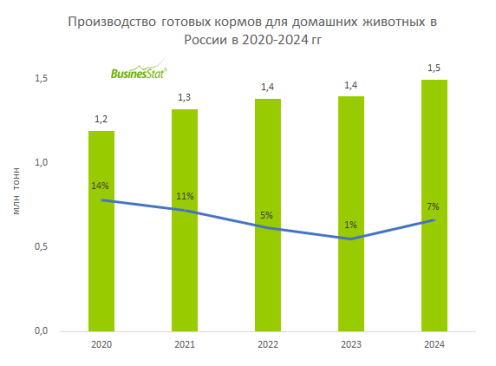

BusinesStat

В 2020-2024 гг производство готовых кормов для домашних животных в России увеличилось на 25%: с 1,2 до 1,5 млн т.

Производство росло на фоне значительного сокращения импортных поставок.

Статья, 8 июля 2025

BusinesStat

В 2020-2024 гг производство готовых кормов для домашних животных в России увеличилось на 25%: с 1,2 до 1,5 млн т.

Производство росло на фоне значительного сокращения импортных поставок.

По данным «Анализа рынка готовых кормов для домашних животных в России», подготовленного BusinesStat в 2025 г, в 2020-2024 гг их производство в стране увеличилось на 25%: с 1,2 до 1,5 млн т.