Отчет актуализируется в момент приобретения. В отчет будут добавлены доступные на момент актуализации данные за 2025 год.

Исследование подготовлено на основе данных по расходам на товары и услуги более 45 тыс. домохозяйств. Источником данных является регулярное обследование бюджетов домашних хозяйств, проводимое органами официальной статистики.

Этот отчет поможет Вам:

- Получить данные по объему розничного рынка за последние 19 лет, с 2006 по 2024 г.

- Сделать выводы о чувствительности рынка к экономическим кризисам

- Оценить, выросла или сократилась доля вашей компании на рынке

- Понять, как меняется доля расходов на товар/услугу в потребительской корзине

- Предположить, как будет развиваться розничный рынок до 2028 года

Что в отчете?

1. Оценка динамики розничного рынка за 2006 – 2024 не только в фактических, но и в ценах, очищенных от инфляции. Данные по объему розничного рынка оценены на основе среднедушевых расходов населения.

2. Среднегодовые темпы прироста рынка: 2006-2008, 2009-2014, 2015-2019, 2020-2024 в фактических и сопоставимых ценах

3. Динамика доли расходов на товар/услугу в потребительской корзине: как влияли кризисы на долю в кошельке потребителя 2006-2024

4. Поквартальные данные по объему розничного рынка в 1-4 кварталах 2024 доступные квартальные данные 2025 года в сравнении с аналогичными периодами 2019-2024 годов

5. Поквартальные данные по доле расходов на товар/услугу в кошельке потребителя в 1-4 кварталах 2024, доступные квартальные данные 2025 года в сравнении с аналогичными периодами 2019-2024 годов

6. Прогноз развития рынка на 2025 – 2028, построенный на основе квартальных данных 2019-2024 года и исторических данных с 2006 по 2024 гг. как по расходам, так и по доле в кошельке потребителя.

В качестве дополнительной информации приведены данные по:

- Инфляции / индексу потребительских цен на товар/услугу или наиболее близкие товары/услуги

- Объему розничных продаж услуг в фактических и сопоставимых ценах

- Объему розничных продаж продовольственных товаров в фактических и сопоставимых ценах

- Объему розничных продаж непродовольственных товаров в фактических и сопоставимых ценах

Изучаемая категория:

В категорию «творог жирный» входят суммарно (без сегментации по видам): творог с содержанием жира более 5%, включая творог домашнего изготовления, жирность которого не определена.

О компании:

Компания «Экспресс-Обзор» – с 2005 года на рынке готовых исследований. Исследования, проведенные специалистами «Экспресс-Обзор», дают возможность в сжатом виде получить основную информацию и общее представление о ситуации на рынке. Полученные в ходе исследования оценки независимы и объективны.

В портфеле компании более 2000 регулярно обновляемых исследований.

Маркетинговое исследование рынка творога и творожных продуктов в России 2016-2022 гг. Прогноз на 2022-2026 гг. Август 2022.

ТК Солюшнс

95 900 ₽

Маркетинговое исследование рынка творога и творожных продуктов в России 2016-2022 гг. Прогноз на 2022-2026 гг. Август 2022.

ТК Солюшнс

95 900 ₽

Маркетинговое исследование рынка сыров и творога в Казахстане 2016-2020 гг., прогноз до 2025 г. (с обновлением)

Компания Гидмаркет

89 000 ₽

Маркетинговое исследование рынка сыров и творога в Казахстане 2016-2020 гг., прогноз до 2025 г. (с обновлением)

Компания Гидмаркет

89 000 ₽

Маркетинговое исследование рынка творожной массы в России 2016-2020гг., прогноз до 2025г. (с обновлением)

Компания Гидмаркет

99 000 ₽

Маркетинговое исследование рынка творожной массы в России 2016-2020гг., прогноз до 2025г. (с обновлением)

Компания Гидмаркет

99 000 ₽

Прогноз развития рынка творога в условиях текущего экономического кризиса в связи с распространением covid-19 в России (с обновлением)

Компания Гидмаркет

99 000 ₽

Прогноз развития рынка творога в условиях текущего экономического кризиса в связи с распространением covid-19 в России (с обновлением)

Компания Гидмаркет

99 000 ₽

Статья, 14 июля 2025

BusinesStat

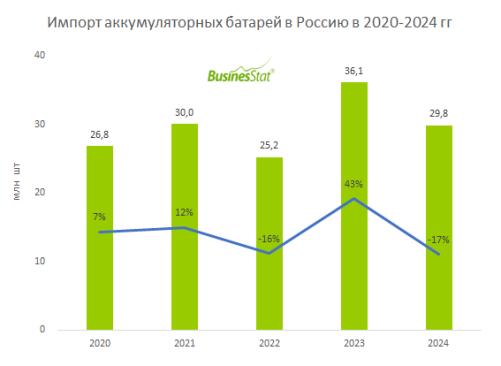

За 2020-2024 гг импорт аккумуляторных батарей в Россию вырос на 11%: с 26,8 до 29,8 млн шт.

70% зарубежных поставок занимают литий-ионные батареи.

Статья, 14 июля 2025

BusinesStat

За 2020-2024 гг импорт аккумуляторных батарей в Россию вырос на 11%: с 26,8 до 29,8 млн шт.

70% зарубежных поставок занимают литий-ионные батареи.

По данным «Анализа рынка аккумуляторных батарей в России», подготовленного BusinesStat в 2025 г, российский рынок аккумуляторных батарей более чем на 80% состоит из импортной продукции. При этом за 2020-2024 гг импорт аккумуляторных батарей в Россию вырос на 11%: с 26,8 до 29,8 млн шт. В структуре импорта преобладают литий-ионные батареи (70% зарубежных поставок в 2024 г) и гидридно-никелевые батареи (23%).

Российский рынок закаленного безопасного стекла отражает положительную тенденцию роста своей объемности, корректировку средних контрактных цен при экспорте продукции за рубеж и рост контрактных цен на импортируемую продукцию. В то же время средние цены производителей закаленного безопасного стекла характеризуются относительной стабильностью

Российский рынок уксусной кислоты в сложившейся ситуации показывает устойчивую положительную тенденцию роста своей объемности, средних контрактных цен при экспорте продукции за рубеж и контрактных цен на импортируемую продукцию. В то же время средние цены производителей уксусной кислоты характеризуются ростом.