Аналитическое исследование "Российский рынок торговой и офисной недвижимости, 2011 год», посвящено анализу отечественного рынка коммерческой недвижимости, а именно двух его крупных сегментов - торговой и офисной недвижимости.

Первый раздел отчета посвящен анализу макроэкономических показателей рынка коммерческой недвижимости, влияющих на его развитие. К таким показателям относятся: объем и динамика строительства коммерческой недвижимости, оборот розничной торговли и сетевого ритейла, демографическая ситуация, уровень доходов и покупательской способности населения. Отдельный раздел посвящен динамике инвестиций в строительство торговых и офисных объектов в России, основные инвестиционные сделки, заключенные в 2011 г, распределение инвестиций по сегментам коммерческой недвижимости в 2011 г., ставки капитализации и т.д.

Второй раздел отражает анализ основных характеристик рынка офисной и торговой недвижимости в России. В сегменте торговой недвижимости отчет содержит систематизированные данные по новейшим торговым форматам, развивающихся на Западе и в России (классификация торговых центров по общей площади и территориальной доступности, классификация ТЦ по концепции продаж, варианты развития формата универмагов в России, форматы стрип-моллов и т.д.). Также в отчете исследуется текущее состояние российского рынка торговой недвижимости.

В сегменте офисной недвижимости приводится общепринятая классификация офисных помещений по классам «А», «В», «С»; показывается текущее состояние рынка офисной недвижимости.

Спецификой отчета является региональный анализ рынка торговой и офисной недвижимости по федеральным округам и их крупных городам, где отмечается наиболее высокий уровень развития рынка в регионе. Это - Москва, Санкт-Петербург, Нижний Новгород, Уфа, Екатеринбург, Челябинск, Новосибирск, Ростова-на-Дону, Ставрополь, Владивосток. Данные по городам позволят оценить инвестиционную привлекательность и уровень развития торгово-офисной недвижимости в этих регионах.

В отчете представлены данные по ведущим торговым, торгово-развлекательным центрам, бизнес-центрам крупных городов, демонстрируются общие характеристики рынка, Данные по объемам ввода торгово-офисной недвижимости в 2010-2011 гг, по структуре спроса и предложения, уровню вакантных площадей, динамике арендных ставок и цен на продажу торговой и офисной недвижимости, планам по строительству и вводу новых торгово-офисных объектов.

Все данные в отчете приведены на 2010-2011 гг.

Основной метод исследования - desk research (кабинетное исследование). В рамках кабинетного исследования были использованы следующие источники:

- данные отраслевых изданий

- данные отраслевых объединений и ассоциаций

- материалы печатных и электронных СМИ

Исследование проведено в августе-сентябре 2011 г.

Объем отчета - 236 стр.

Отчет содержит 129 рисунков и 143 таблицы

Язык отчета - русский.

Рис. 1. Доля коммерческой недвижимости в общем объеме ввода нежилых зданий в РФ, %, 2011 г. | 17 |

Рис. 2. Ввод в действие коммерческой недвижимости в РФ до 2011 г., в млн. м. кв., в % | 18 |

Рис. 3. Ввод в действие коммерческой недвижимости в РФ по числу зданий, тыс. единиц | 18 |

Рис. 4. Объем инвестиций в строительство РФ до 2011 г., млрд. руб. и % | 20 |

Рис. 5. Распределение инвестиций по сегментам рынка коммерческой недвижимости России, %, 2011 г. | 21 |

Рис. 6. Инвестиции в российскую недвижимость по регионам РФ, 1-е полугодие 2011 г., % | 22 |

Рис. 7. Распределение инвестиций по источнику капитала на рынке коммерческой недвижимости РФ, в % до 2011 г. | 22 |

Рис. 8. Объем инвестиций в коммерческую недвижимость России по типу сделки, 2009-2011 г., % | 23 |

Рис. 9. Сравнение ставок капитализации в мировых столицах (рынок офисной недвижимости), %, 2010 г. | 24 |

Рис. 10. Динамика оборота розничной торговли в РФ, в млрд. руб. и % | 26 |

Рис. 11. Структура оборота розничной торговли в РФ, % | 26 |

Рис. 12. Демографическая динамика населения в России, тыс. чел. | 29 |

Рис. 13. Динамика прожиточного минимума в среднем на душу населения РФ до 2013 г., тыс. руб. | 31 |

Рис. 14. Динамика среднедушевых денежных доходов населения РФ, руб. | 32 |

Рис. 15. Распределение населения РФ по величине среднедушевых денежных доходов, % | 32 |

Рис. 16. Распределение малоимущего населения РФ по основным группам, % | 33 |

Рис. 17. Распределение площадей ТЦ по городам России, % | 38 |

Рис. 18. Оборот розничной торговли в Центральном федеральном округе до 2011 г, в тыс. руб. и % | 48 |

Рис. 19. Объем строительства коммерческой недвижимости в ЦФО до 2011 г., в тыс. кв. м. | 49 |

Рис. 20. Московский бизнес-центр «Золотое кольцо» как образец офисных площадей нового поколения | 50 |

Рис. 21. Динамика оборота розничной торговли в Москве и Московской обл., млн. руб. | 53 |

Рис. 22. Распределение инвестиций по сегментам коммерческой недвижимости г. Москвы, 2010 г, % | 54 |

Рис. 23. Динамика строительства и объема предложения офисных площадей в г. Москве до 2011 г., тыс. кв. м. | 59 |

Рис. 24. Квартальная динамика ввода качественных офисных площадей в г. Москве, 2010 г., общая площадь, тыс. кв. м. | 59 |

Рис. 25. Динамика структуры строительства офисных площадей в г. Москве по классам, % | 60 |

Рис. 26. Структура нового ввода офисной недвижимости в Москве в 2010 г. по удаленности от центра, % | 62 |

Рис. 27. Структура спроса на аренду офисных помещений по классу зданий в г. Москве, 2011 г., % | 64 |

Рис. 28. Структура спроса на покупку офисных помещений по классу зданий в г. Москве, 2011 г., % | 64 |

Рис. 29. Структура спроса на офисные помещения в г. Москве по специализации компаний, 1-е полугодие 2011 г. | 65 |

Рис. 30. Структура спроса рынка офисной недвижимости г. Москвы по размеру арендуемой площади в 2009-2010 гг., % | 66 |

Рис. 31. Структура спроса на покупку офисных помещений по метражу, г. Москва, 2011 г., %, кв. м. | 66 |

Рис. 32. Распределение ТЦ и ТРЦ г. Москвы по масштабу, 2011 г., % | 73 |

Рис. 33. Структура ввода новых торговых площадей по форматам г. Москвы, 2011 г., % | 73 |

Рис. 34. Структура ввода новых торговых площадей по форматам в г. Москве в 2010 г, % | 74 |

Рис. 35. Торговые операторы, работающие в сегменте «гипермаркет» на рынке торговой недвижимости г. Москвы, 2011 г. | 74 |

Рис. 36. Распределение спроса по профилю компаний, арендующих торговые помещения в формате «street-retail» в Москве, 2011 г., % | 77 |

Рис. 37. Ввод вакантных площадей в зависимости от объема нового строительства в г. Москве, тыс. кв. м. в 2008-2010 гг. | 78 |

Рис. 38. Динамика размера ТЦ в объеме нового строительства на рынке торговой недвижимости г. Москвы, тыс. кв. м. (средняя площадь) | 79 |

Рис. 39. Структура спроса по запрашиваемой площади помещений на рынке торговой недвижимости в г. Москве, 2009-2010 гг. | 79 |

Рис. 40. Объем строительства коммерческой недвижимости в СЗФО до 2011 г., в млн. м. кв. | 84 |

Рис. 41. Распределение офисных площадей по классам в г. Калининграде, % | 85 |

Рис. 42. Оборот розничной торговли в Санкт-Петербурге до 2011 г., млрд. руб. и % | 87 |

Рис. 43. Объем инвестиционных сделок на рынке коммерческой недвижимости г. Санкт-Петербурга, $млн. и % | 88 |

Рис. 44. Доля торговых площадей (GLA) в структуре общей площади торговых объектов в г. Санкт-Петербург, %, 2011 г. | 89 |

Рис. 45. Динамика и прирост торговых площадей в торговых объектах г. Санкт-Петербурга до 2011 г., тыс. кв. м. | 90 |

Рис. 46. Распределение рынка торговой недвижимости г. Санкт-Петербурга по форматам, %, 2011 г. | 92 |

Рис. 47. Структура прироста предложения торговой недвижимости г. Санкт-Петербург по типу объектов в 2010 г., % | 93 |

Рис. 48. Структура рынка действующих торговых объектов по административным районам г. Санкт-Петербург, %, на 2011 год | 93 |

Рис. 49. Динамика предложения торговой недвижимости г. Санкт-Петербурга до 2011 г. в тыс. кв. м. и % | 94 |

Рис. 50. Крупные собственники торговых центров в г. Санкт-Петербург (по объему торговой площади), %, 2011 г. | 95 |

С полным списком иллюстраций можно ознакомиться в демо-версии исследования

Табл. 1. Оценка факторов, ограничивающих деловую активность строительных организаций в РФ, (в % от числа обследованных организаций) | 19 |

Табл. 2. Минимальные ставки капитализации для качественных объектов коммерческой недвижимости в РФ на 2011 г. | 23 |

Табл. 3. Инвестиционные сделки на российском рынке торговой и офисной недвижимости в РФ, заключенные в 1 кв. 2011 г. | 24 |

Табл. 4. Число розничных рынков в России 2010-2011 гг, единиц | 27 |

Табл. 5. Общая торговая площадь крупнейших сетей FMCG в России в 2007-2011 гг., тыс. кв. м. | 28 |

Табл. 6. 12 городов РФ с населением свыше 1 млн. чел., на 2011 г. | 30 |

Табл. 7. ТОП-10 самых перспективных мегаполисов России, 2011 г. | 30 |

Табл. 8. Классификация торговых центров по общей площади и территориальной доступности | 34 |

Табл. 9. Классификация ТЦ по концепции продаж | 35 |

Табл. 10. Варианты развития формата универмагов в России | 36 |

Табл. 11. Форматы стрип-моллов | 36 |

Табл. 12. Общая площадь торговых центров в городах РФ, в кв.м. на 1000 чел. | 39 |

Табл. 13. Характеристики объектов сети ТРЦ «Июнь» | 40 |

Табл. 14. Наиболее привлекательные арендаторы ТЦ Москвы и регионов России, 2011 г. | 42 |

Табл. 15. Классификация офисных центров по классам «А», «В», «С» | 43 |

Табл. 16. Рейтинг крупных городов мира по объемам строительства офисных площадей, 2010 г. | 46 |

Табл. 17. Ввод в действие зданий жилого и нежилого назначения в Центральном федеральном округе, в 1-м кв. 2011 г. | 49 |

Табл. 18. Торговые объекты Воронежа, заявленные к вводу в эксплуатацию до конца 2012 г. | 51 |

Табл. 19. Основные сделки по продаже активов торговой недвижимости в г. Москвы, 2010 г. | 54 |

Табл. 20. Сделки в сегменте купли-продажи офисной недвижимости в г. Москве, 2010 г. | 55 |

Табл. 21. Сделки в сегменте аренды офисных помещений в г. Москве, 2010 г. | 56 |

Табл. 22. Некоторые сделки аренды, совершенные на рынке офисной недвижимости в г. Москве в 1-м полугодии 2011 г. | 57 |

Табл. 23. Основные показатели рынка офисной недвижимости г. Москвы в 1-м полугодии 2011 г. | 58 |

Табл. 24. Наиболее крупные офисные центры, введенные в эксплуатацию в г. Москве, 2010 г. | 60 |

Табл. 25. Офисные помещения, выход на московский рынок которых ожидается в 2011 году | 62 |

Табл. 26. Рейтинг московских бизнес-центров с лучшими условиями парковки, 2011 г. | 63 |

Табл. 27. Базовые арендные ставки на офисные помещения в г. Москве, 2010-2011 гг. | 67 |

Табл. 28. Уровень средних цен на продажу офисных помещений в г. Москве к началу 2011 г. | 67 |

Табл. 29. Основные показатели рынка торговых центров г. Москвы, 1-й квартал 2011 г. | 68 |

Табл. 30. События, повлиявшие на увеличение спроса и предложения на рынке торговой недвижимости г. Москвы в 2010-2011 гг. | 69 |

Табл. 31. Ввод торговых объектов в Москве в 2010 г. | 70 |

Табл. 32. Ввод в эксплуатацию торговой недвижимости в г. Москве, 2011 г. | 71 |

Табл. 33. Рейтинг ведущих ТЦ г. Москвы с сильной развлекательной составляющей, 2011 г. | 75 |

Табл. 34. Новые форматы ведущих операторов на рынке торговой недвижимости г. Москвы, 2011 г. | 76 |

Табл. 35. Динамика предложения и строительства ТЦ в г. Москве до 2011 г., тыс. кв. м. | 78 |

Табл. 36. Распределение спроса арендаторов по форматам помещений в торговых центрах, 1 квартал 2011 г., % | 80 |

Табл. 37. Арендные ставки на торговые помещения в г. Москве, 2010 г. | 80 |

Табл. 38. Арендные ставки в зависимости от площади и значимости арендатора в торговых центрах г. Москвы, 2011 г. | 81 |

Табл. 39. Диапазон и средние арендные ставки по профилю якорных арендаторов в ТЦ г. Москвы, $ в год, на 2011 год | 81 |

Табл. 40. Размер арендных ставок на помещения формата street-retail в зависимости от профиля арендатора в г. Москве, $ за 1 кв. м., 1 кв. 2011 г. | 81 |

Табл. 41. Диапазон средних ставок аренды торговых помещений по основным торговым коридорам в формате street-retail в г. Москве, $ за 1 кв. м. в год, 2011 г. | 82 |

Табл. 42. Распределение арендных ставок по основным торговым улицам в сегменте street-retail в зависимости от стороны торгового коридора в Москве, $ за 1 кв. м. в год | 82 |

Табл. 43. Ввод в действие зданий жилого и нежилого назначения в СЗФО в 1-м кв. 2011 г. | 83 |

Табл. 44. Крупнейшие инвестиционные сделки на рынке коммерческой недвижимости Санкт-Петербурга в 2010 г. | 88 |

Табл. 45. Основные показатели рынка торговой недвижимости Санкт-Петербурга на 1 полугодие 2011 г. | 89 |

Табл. 46. Торговые центры, введенные в эксплуатацию в г. Санкт-Петербург, 2010 г. | 90 |

Табл. 47. Торговые центры, планируемые к открытию в г. Санкт-Петербург, 2011 г. | 91 |

Табл. 48. Структура предложения торговых площадей по классу недвижимости в г. Санкт-Петербург, % | 95 |

Табл. 49. Арендные ставки на торговые помещения в г. Санкт-Петербург, 1 кв. 2011 г. | 97 |

Табл. 50. Размер арендной ставки в зависимости от площади, 2011 г, руб. / кв.м. / год | 97 |

Готовый бизнес-план строительства торгово-развлекательного центра (ТРЦ) с фин. расчетами

ЭКЦ "ИнвестПроект"

42 900 ₽

Готовый бизнес-план строительства торгово-развлекательного центра (ТРЦ) с фин. расчетами

ЭКЦ "ИнвестПроект"

42 900 ₽

Готовый бизнес-план строительства торгово-развлекательного центра (ТРЦ) с фин. расчетами

ЭКЦ "ИнвестПроект"

44 900 ₽

Готовый бизнес-план строительства торгово-развлекательного центра (ТРЦ) с фин. расчетами

ЭКЦ "ИнвестПроект"

44 900 ₽

Бизнес-план строительства 2-х многоквартирных домов с офисными помещениями на цокольном этаже

VTSConsulting

25 000 ₽

Бизнес-план строительства 2-х многоквартирных домов с офисными помещениями на цокольном этаже

VTSConsulting

25 000 ₽

Бизнес-план строительства 2-х многоквартирных домов с офисными помещениями на цокольном этаже (с финансовой моделью)

VTSConsulting

30 000 ₽

Бизнес-план строительства 2-х многоквартирных домов с офисными помещениями на цокольном этаже (с финансовой моделью)

VTSConsulting

30 000 ₽

― Как Вы можете охарактеризовать 2024 год? Это успешный, неудачный, сложный или простой год для вас? Какую динамику показали продажи компании в России и к каким финансовым результатам удалось выйти по итогам 2024 года?

Статья, 9 июля 2025

РБК Исследования рынков

Мобильный шопинг популярнее web

Одним из самых заметных трендов последних лет стал стремительный рост доли покупок, совершаемых при помощи смартфонов.

Статья, 9 июля 2025

РБК Исследования рынков

Мобильный шопинг популярнее web

Одним из самых заметных трендов последних лет стал стремительный рост доли покупок, совершаемых при помощи смартфонов.

По данным, приведенным в обзоре «Ключевые тренды одежного ретейла 2025», в марте 2025 года уже 72% респондентов 18–54 лет указали, что покупают одежду с таких устройств. Это на 11 п.п. больше, чем годом ранее, и почти втрое опережает показатель 2019 года, когда покупки со смартфонов совершали около четверти опрошенных.

Статья, 8 июля 2025

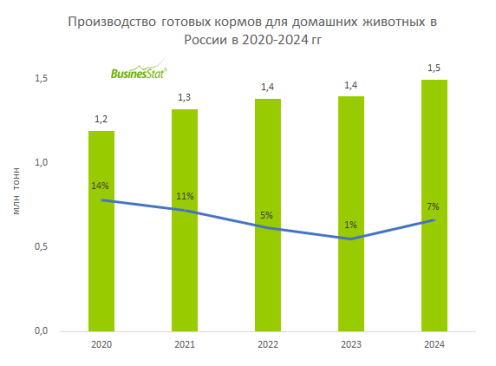

BusinesStat

В 2020-2024 гг производство готовых кормов для домашних животных в России увеличилось на 25%: с 1,2 до 1,5 млн т.

Производство росло на фоне значительного сокращения импортных поставок.

Статья, 8 июля 2025

BusinesStat

В 2020-2024 гг производство готовых кормов для домашних животных в России увеличилось на 25%: с 1,2 до 1,5 млн т.

Производство росло на фоне значительного сокращения импортных поставок.

По данным «Анализа рынка готовых кормов для домашних животных в России», подготовленного BusinesStat в 2025 г, в 2020-2024 гг их производство в стране увеличилось на 25%: с 1,2 до 1,5 млн т.