Повышение убыточности автострахования и рост судебных издержек привели к падению рентабельности собственных средств российских страховщиков на 3,9 п.п., говорится в исследовании «Бенчмарки российского страхового рынка по итогам 2013 года: потерянная рентабельность», подготовленном рейтинговым агентством «Эксперт РА». Для восстановления рентабельности страховщики начали работать над стабилизацией и сокращением расходов на ведение дела.

Согласно исследованию, в 2013 году рентабельность собственных средств российских страховых компаний опустилась до минимального значения за последние пять лет и составила 6,1%. Вместе с тем рентабельность активов сократилась за последний год на 1,4 п.п., до 2,4% в 2013 году. Резкое падение рентабельности связано, по оценкам «Эксперт РА», в первую очередь, с ростом убыточности по автострахованию и повышением комиссии (комиссионное вознаграждение в 2013 году составило 24% от совокупных взносов, в 2012 году значение показателя было равно 22%). Кроме того негативное давление на финансовый результат страховщиков в 2013 году оказывали возросшие судебные издержки. В результате рентабельность собственных средств розничных компаний сократилась на 7,9 п.п., до 4,7% в 2013 году. При этом значение показателя для страховщиков, специализирующихся на автостраховании, упало сильнее среднерыночных значений, и в 2013 году составило всего 1,6%.

«Страховщики стремятся компенсировать падение рентабельности страховой деятельности за счет сокращения расходов на ведение дела», - комментирует директор по страховым рейтингам «Эксперт РА» Алексей Янин. – «Среднерыночное значение доли расходов страховщиков на ведение дела за год сократилось на 1,2 п.п. и составило 44,5% за 2013 год. Кроме того, в 2013 году выросла рентабельность инвестиций российских страховщиков (на 1,2 п.п., до 5,3%). Однако ожидать значительного улучшения финансового результата российских страховых компаний за счет увеличения инвестиционных доходов преждевременно, поскольку рост значения показателя многих страховщиков носит технический характер».

По прогнозу «Эксперт РА», небольшое увеличение рентабельности собственных средств произойдет в 2014 году за счет смены страховщиками стратегий развития. Для восстановления рентабельности страховые компании начали развивать новые каналы продаж и оптимизировать судебные издержки. Сокращение рентабельности бизнеса в сегменте автострахования вынуждает российских страховщиков производить санацию портфелей в части страхования автокаско и ОСАГО. Наряду с работой над сокращением расходов на ведение дела, такая стратегия приведет к постепенному восстановлению рентабельности страхового бизнеса, отмечают эксперты агентства. В результате уже в 2014 году произойдет небольшой рост (до 7-8%) рентабельности собственных средств страховых компаний в России.

Анализ рынка страхования владельцев автотранспортных средств (ОСАГО и КАСКО) в России в 2019-2023 гг, прогноз на 2024-2028 гг

BusinesStat

104 000 ₽

Анализ рынка страхования владельцев автотранспортных средств (ОСАГО и КАСКО) в России в 2019-2023 гг, прогноз на 2024-2028 гг

BusinesStat

104 000 ₽

Анализ рынка страхования жизни в России в 2019-2023 гг, прогноз на 2024-2028 гг

BusinesStat

104 000 ₽

Анализ рынка страхования жизни в России в 2019-2023 гг, прогноз на 2024-2028 гг

BusinesStat

104 000 ₽

Анализ рынка страхования имущества в России в 2019-2023 гг, прогноз на 2024-2028 гг

BusinesStat

104 000 ₽

Анализ рынка страхования имущества в России в 2019-2023 гг, прогноз на 2024-2028 гг

BusinesStat

104 000 ₽

Маркетинговое исследование рынка страхования сельскохозяйственных животных в России 2017-2021 гг., прогноз до 2026 г. (с обновлением)

Компания Гидмаркет

99 000 ₽

Маркетинговое исследование рынка страхования сельскохозяйственных животных в России 2017-2021 гг., прогноз до 2026 г. (с обновлением)

Компания Гидмаркет

99 000 ₽

― Как Вы можете охарактеризовать 2024 год? Это успешный, неудачный, сложный или простой год для вас? Какую динамику показали продажи компании в России и к каким финансовым результатам удалось выйти по итогам 2024 года?

Статья, 9 июля 2025

РБК Исследования рынков

Мобильный шопинг популярнее web

Одним из самых заметных трендов последних лет стал стремительный рост доли покупок, совершаемых при помощи смартфонов.

Статья, 9 июля 2025

РБК Исследования рынков

Мобильный шопинг популярнее web

Одним из самых заметных трендов последних лет стал стремительный рост доли покупок, совершаемых при помощи смартфонов.

По данным, приведенным в обзоре «Ключевые тренды одежного ретейла 2025», в марте 2025 года уже 72% респондентов 18–54 лет указали, что покупают одежду с таких устройств. Это на 11 п.п. больше, чем годом ранее, и почти втрое опережает показатель 2019 года, когда покупки со смартфонов совершали около четверти опрошенных.

Статья, 8 июля 2025

BusinesStat

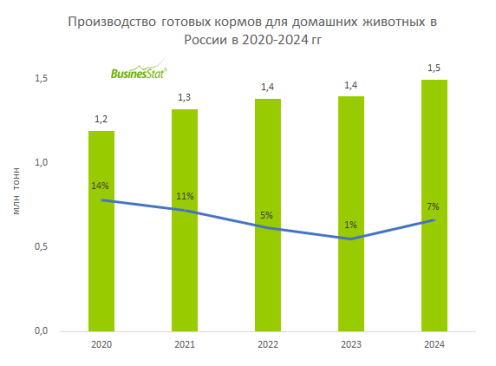

В 2020-2024 гг производство готовых кормов для домашних животных в России увеличилось на 25%: с 1,2 до 1,5 млн т.

Производство росло на фоне значительного сокращения импортных поставок.

Статья, 8 июля 2025

BusinesStat

В 2020-2024 гг производство готовых кормов для домашних животных в России увеличилось на 25%: с 1,2 до 1,5 млн т.

Производство росло на фоне значительного сокращения импортных поставок.

По данным «Анализа рынка готовых кормов для домашних животных в России», подготовленного BusinesStat в 2025 г, в 2020-2024 гг их производство в стране увеличилось на 25%: с 1,2 до 1,5 млн т.