Введенные санкции носят всеобъемлющий и систематический характер и охватывают широкий круг отношений между Россией и Западом. Они представлены в основном в форме экономических санкций, в том числе торговых, финансовых и персональных, в отношении физических лиц (представителей крупных предприятий, политических и правительственных деятелей) и отраслевых (секторальных) санкций, а также санкций против отдельных компаний реального сектора экономики, ряда российских банков и других финансовых организаций.

Основные блоки исследования:

Источники информации

Методы

Глава 1. Опыт прошлого: как изменили российский бизнес санкции, связанные с событиями 2014 г.

1.1. Перечень основных санкций и контрсанкций, связанных с событиями 2014 г.

1.2. Проблемы и негативные тенденции, возникшие в экономике России вследствие санкций

1.3. Основные меры, которые принимались на государственном уровне в реалиях санкций, связанных с событиями 2014 г.

1.4. Меры, которые принимались бизнесом в России для минимизации последствия санкций и контрсанкций

1.5. Оценка фактического снижения активности российских компаний на мировых рынках после 2014 г.

1.6. Выводы об отрицательном и положительном влиянии санкций и контрсанкций, связанных с событиями 2014 г.

Глава 2. Текущие реалии. Новые санкции 2022 г.

2.1.Краткий перечень санкций 2022 г. на текущую дату. Важные примечания в санкционных перечнях

2.2. Прогнозы влияния санкций, введенных в 2022 г., на экономику России

2.2.1 Оптимистичный прогноз

2.2.2 Пессимистичный прогноз

2.3. Оценка влияния санкций 2022 г. на малый и средний бизнес в России

Глава 3. Варианты адаптации российского бизнеса к новым реалиям в 2022 г.

3.1. Основные меры, которые могут быть предприняты компаниями для работы внутри страны.

3.1.1. Альтернативные направления для импортозамещения

3.1.2. Участие в гос. программах, направленных на импортозамещение

3.1.3. Захват сегментов освободившихся рынков вследствие ухода международных операторов

3.2. Основные меры, которые могут быть предприняты российскими компаниями для работы на мировых рынках

3.2.1. Развитие партнерских направлений со странами Азии

3.2.2. Использование криптовалют для межстрановых расчетов. Риски, связанные с криптовалютами

3.2.3. Создание новой платежной системы для расчетов с Китаем

3.2.4. Изменение логистических потоков

3.2.5. Создание представительств компаний в странах Азии

3.2.6. Новые каналы для осуществления мировой торговли в новых условиях

Глава 4. Сценарий Ирана. Как существует и развивается бизнес в Иране в условиях санкций.

Диаграмма 1. Динамика показателей внешней торговли России, 2010-2021 гг., млрд $

Диаграмма 2. Структура экспорта РФ по группам стран, 2010-2021 гг., % от объема экспорта в стоимостном выражении

Диаграмма 3. Структура импорта РФ по группам стран, 2010-2021 гг., % от объема импорта в стоимостном выражении

Таблица 1. Российские компании, попавшие под санкции в 2014-2020 гг.

Таблица 2. Меры Банка России по ограничению последствий введения санкций США и ЕС в отношении российских кредитных организаций и компаний в 2014-2015 гг.

Таблица 3. Перечень санкций 2022 г. против России на текущую дату

Таблица 4. Примеры региональных программ развития импортозамещения в РФ

Таблица 5. Основные сегменты освободившихся рынков в 2022 г. в результате ухода международных операторов

Pro-новости ресторанного бизнеса (01.10.23-31.10.23)

РБК Исследования рынков

12 000 ₽

Pro-новости ресторанного бизнеса (01.10.23-31.10.23)

РБК Исследования рынков

12 000 ₽

Влияние санкций и ухода иностранных компаний на возможности развития российского бизнеса. Ноябрь, 2022

AnalyticResearchGroup (ARG)

64 000 ₽

Влияние санкций и ухода иностранных компаний на возможности развития российского бизнеса. Ноябрь, 2022

AnalyticResearchGroup (ARG)

64 000 ₽

Мировой рынок продления и повышения качества жизни

Компания Гидмаркет

200 000 ₽

Мировой рынок продления и повышения качества жизни

Компания Гидмаркет

200 000 ₽

Практики управления временем и планирования в профессиональной деятельности

Рекадро

Бесплатно

Практики управления временем и планирования в профессиональной деятельности

Рекадро

Бесплатно

Статья, 30 мая 2025

Компания Гидмаркет

Рынок изделий народного промысла в России вырос до 22,7 млрд рублей

Кто и зачем покупает русские сувениры: от туристов до госструктур

Статья, 30 мая 2025

Компания Гидмаркет

Рынок изделий народного промысла в России вырос до 22,7 млрд рублей

Кто и зачем покупает русские сувениры: от туристов до госструктур

По данным «ГидМаркет», в 2024 году объём потребления изделий народных художественных промыслов в России составил 22,7 млрд рублей, что на 6,3% выше уровня 2022 года. Рост обеспечен как внутренним, так и внешним спросом, несмотря на турбулентность в экономике и туризме.

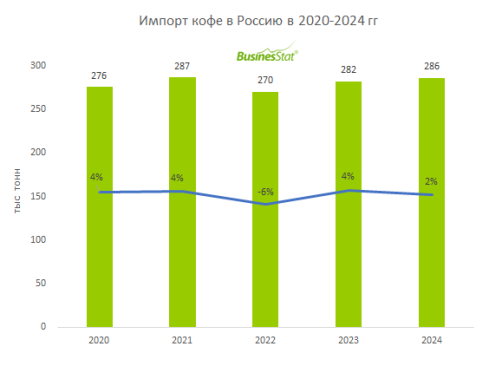

Статья, 30 мая 2025

BusinesStat

Импорт кофе в Россию в 2020-2024 гг возрос на 4%: с 276 до 286 тыс т.

В основном растет импорт зеленого кофе, который служит сырьем для обжарки.

Статья, 30 мая 2025

BusinesStat

Импорт кофе в Россию в 2020-2024 гг возрос на 4%: с 276 до 286 тыс т.

В основном растет импорт зеленого кофе, который служит сырьем для обжарки.

По данным «Анализа рынка кофе в России», подготовленного BusinesStat в 2025 г, его импорт в страну в 2020-2024 гг возрос на 4%: с 276 до 286 тыс т, благодаря увеличению внутреннего спроса. При этом увеличивался в основном импорт зеленого кофе, который служит сырьем для производства кофе для конечного потребителя внутри страны при относительной стабильности импорта кофе, готового к продаже.

Статья, 30 мая 2025

BusinesStat

В 2020-2024 гг продажи древесной муки в России выросли более, чем в 4 раза: с 9 до 40 тыс т.

Рост спроса обеспечивается низкой себестоимостью и экологичностью материала.

Статья, 30 мая 2025

BusinesStat

В 2020-2024 гг продажи древесной муки в России выросли более, чем в 4 раза: с 9 до 40 тыс т.

Рост спроса обеспечивается низкой себестоимостью и экологичностью материала.

По данным «Анализа рынка древесной муки в России», подготовленного BusinesStat в 2025 г, в 2020-2024 гг ее продажи в стране выросли более, чем в 4 раза: с 9 до 40 тыс т.