Тема исследования:

Маркетинговое исследование рынка комбикормов и кормовых добавок в РФ, 2022 г., 2023 г.

Задачи исследования:

Параметры исследования:

Предмет исследования: Комбикорма и кормовые добавки

География исследования: Российская Федерация

Исследуемый период: 2022 г., 2023 г.

Прогнозный период: 2030 г.

Формат Отчета: Презентация Power Point

Методология

Источники:

1. Обзор рынка комбикормов и кормовых добавок в РФ, 2022 г., 2023 гг.

1.1. Общая характеристика, виды и применение (в процессе исследования будут выявлены и рассмотрены, в том числе перспективные направления)

1.2. Объем, динамика в 2021-2023 гг. и баланс рынка (основные статьи баланса в натуральном и денежном выражении, ретроспективный анализ)

1.3. Конкурентный анализ рынка

1.3.1. Лидеры рынка и их доли (крупнейшие поставщики и производители в РФ по объему производства и поставок в натуральном и денежном выражении, занимаемые на рынке доли)

1.3.2. Анализ уровня конкуренции

1.3.3. SWOT анализ

1.4. Структура рынка по видам

1.5. Структура рынка по федеральным округам

2. Анализ внешнеторговых поставок комбикормов и кормовых добавок в РФ, 2022 г., 2023 гг.

2.1. Общие показатели импорта в РФ (в натуральном и денежном выражении)

2.1.1. Показатели импорта по видам

2.1.2. Показатели импорта по странам

2.1.3. Показатели импорта по получателям

2.1.4. Показатели импорта по производителям

2.2. Общие показатели экспорта из РФ (в натуральном и денежном выражении)

2.2.1. Показатели экспорта по видам

2.2.2. Показатели экспорта по странам

2.2.3. Показатели экспорта по получателям

2.2.4. Показатели экспорта по производителям

3. Анализ производства комбикормов и кормовых добавок в РФ, 2022 г., 2023 гг.

3.1. Объем производства (в натуральном и денежном выражении)

3.2. Лидеры производства и их доли (крупнейшие производители в РФ по объему производства в натуральном и денежном выражении, занимаемые доли от общего объема производства)

3.2.1. Профили основных производителей:

4. Анализ потребления комбикормов и кормовых добавок в РФ, 2022 г., 2023 гг.

4.1. Существующие типы потребителей и отраслевая структура спроса

4.2. Крупнейшие потребители по объему потребления

4.3. Объем импорта в потреблении

4.4. Потребительские предпочтения

4.5. Насыщенность рынка, оценка перспективных рыночных ниш

5. Тенденции рынка комбикормов и кормовых добавок в РФ

5.1. Ключевые сдерживающие факторы и барьеры развития рынка

5.2. Ключевые драйверы развития

6. Экспертный прогноз развития рынка комбикормов и кормовых добавок в РФ до 2030 г.

7. Выводы по исследованию

Анализ рынка танинов кормовых в России в 2022-1 п. 2025 гг.

DISCOVERY Research Group

90 000 ₽

Анализ рынка танинов кормовых в России в 2022-1 п. 2025 гг.

DISCOVERY Research Group

90 000 ₽

Анализ рынка комбикормов в Беларуси, состояние и прогноз по 2030 г. С сегментами

ROIF EXPERT

86 500 ₽

Анализ рынка комбикормов в Беларуси, состояние и прогноз по 2030 г. С сегментами

ROIF EXPERT

86 500 ₽

Анализ рынка комбикормов в РФ, текущее состояние и прогноз по 2030 г. С сегментами

ROIF EXPERT

91 700 ₽

Анализ рынка комбикормов в РФ, текущее состояние и прогноз по 2030 г. С сегментами

ROIF EXPERT

91 700 ₽

Рынок комбикормов России в 2018-2024 гг. с прогнозом до 2035 г.

ЭКЦ "ИнвестПроект"

74 900 ₽

Рынок комбикормов России в 2018-2024 гг. с прогнозом до 2035 г.

ЭКЦ "ИнвестПроект"

74 900 ₽

Статья, 29 января 2026

BusinesStat

За 2021-2025 гг продажи ювелирных изделий в России увеличились на 21%: с 73 до 89 млн шт.

Особенно активно росли продажи серебряных украшений.

Статья, 29 января 2026

BusinesStat

За 2021-2025 гг продажи ювелирных изделий в России увеличились на 21%: с 73 до 89 млн шт.

Особенно активно росли продажи серебряных украшений.

По данным «Анализа рынка ювелирных изделий в России», подготовленного BusinesStat в 2026 г, за 2021-2025 гг их продажи в стране увеличились на 21%: с 73 до 89 млн шт.

Статья, 29 января 2026

SYNOPSIS consulting&research

В 2025 г цена на общий анализ крови в России выросла на 10%

Средняя потребительская цена на Общий анализ крови в РФ на конец 2025 г составила 574,1 руб

Статья, 29 января 2026

SYNOPSIS consulting&research

В 2025 г цена на общий анализ крови в России выросла на 10%

Средняя потребительская цена на Общий анализ крови в РФ на конец 2025 г составила 574,1 руб

По данным Бизнес-плана Медицинской Лаборатории, разработанного SYNOPSIS, средняя потребительская цена на Общий анализ крови в РФ на конец 2025 г составила 574,1 руб, что больше, чем годом ранее на 10,0%.

Статья, 28 января 2026

BusinesStat

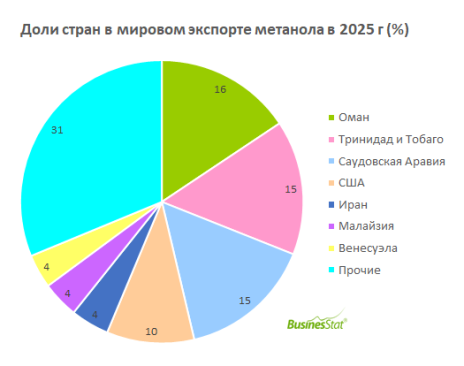

В 2025 г объём мирового экспорта метанола составил 33 млн т.

Более 45% поставок обеспечивают Оман, Тринидад и Тобаго и Саудовская Аравия.

Статья, 28 января 2026

BusinesStat

В 2025 г объём мирового экспорта метанола составил 33 млн т.

Более 45% поставок обеспечивают Оман, Тринидад и Тобаго и Саудовская Аравия.

По данным «Анализа мирового рынка метанола», подготовленного BusinesStat в 2026 г, в 2025 г совокупный объём мирового экспорта метанола составил 33 млн т. Более 45% этих поставок обеспечила тройка стран-лидеров. Крупнейшим экспортёром стал Оман (16% мирового объёма), чьи мощности, такие как завод компании Oman Methanol Company (OMC), контролируемой консорциумом Proman и Consolidated Energy, традиционно ориентированы на рынки Азии. Вслед за ним с минимальным отрывом расположились Тринидад и Тобаго (15%) и Саудовская Аравия (15%).