Адаптация данного бизнес-плана возможна под любой проект на территории России, Украины и стран СНГ

***

Идея проекта: поэтапное создание мощностей по производству продукции глубокого передела зерновых культур: лизин-сульфат (не менее 65% по LiCI), высокопротеиновые кормовые добавки (типа DDGS), глютен и биоэтанол, для реализации предприятиям сельского хозяйства, фармакологии и медицины, как в Российской Федерации, так и за ее пределами мощностью 125 тыс. тонн в год.

Годовая производительность:

Рыночная ситуация:

1. В 2016-2020 годах предложение клейковины на российском рынке стабильно росло, увеличившись за указанный период на ***%: с *** до *** тыс. тонн. Объем импорта пшеничной клейковины в 2020 году составил *** тыс. тонн в натуральном выражении, а в денежном – *** млн. руб. Импортозамещение пшеничной клейковины по проекту составит *** тыс. тонн, а объем экспорта составит *** тыс. тонн.

2. Объем производства лизина в 2018 г. составил *** тыс. тонн, что в *** раза выше, чем в 2017 года. За девять месяцев 2019года в России произвели *** тыс. тонн лизина. Объем импорта лизина в 2020 году в Россию составил в натуральном выражении *** тыс. тонн, а в денежном – *** млн. руб. Импортозамещение лизина по проекту составит *** тыс. тонн (***%).

3. Объем производства биоэтанола в мире в 2018 году был равен *** млрд. литров. При этом, за первую половину 2019 года объем производства достиг *** млрд. литров. В первом полугодии 2019 года США заняли ***% от всего объема производства биоэтанола в мире, Бразилия – ***%, ЕС – ***%. Рынок биоэтанола в России на данный момент отсутствует. По оценке Минсельхоза, до 2035 года на производство биоэтанола может быть направлено дополнительно до *** млн. тонн зерна. Производство биоэтанола позволит решить задачи, связанные с экологией и несколько снизить зависимость от нефти.

4. Общий объем российского рынка кормовых добавок в 2019 году составлял ***тыс. тонн. Количество добавок растительного происхождения составляют ***%. Объем импорта барды в 2020 году в Россию составил в натуральном выражении *** тыс. тонн, а в денежном – *** млн. руб. Импортозамещение кормовой добавки типа DDGS по проекту составит *** тыс. тонн (**%), а объем экспорта составит *** тыс. тонн.

Конкурентное окружение: ЗАО «Завод Премиксов № 1», АО «Аминосиб», АО «Биотех Росва», ООО «Миранда».

Маркетинговые инструменты: продвижение в интернете, реклама в профильных печатных региональных СМИ, размещение информации в специализированных справочных изданиях, участие в профильных и тематических выставках, участие в тендерах среди муниципальных, государственных и частных заказчиков, активные продажи.

Показатели эффективности проекта:

|

Показатель |

Ед. изм. |

Значение |

|

Необходимые инвестиции |

тыс. руб. |

8 256 263 |

|

NPV |

тыс. руб. |

*** |

|

Индекс прибыльности |

раз |

1,81 |

|

IRR |

% |

*** |

|

Срок окупаемости |

мес. |

49 |

|

Дисконтированный срок окупаемости |

мес. |

*** |

Выдержки из исследования

Рынок пшеничной клейковины

В 2016-2020 годах предложение клейковины на российском рынке стабильно росло, увеличившись за указанный период на ***%: с *** до *** тыс. тонн. Этот рост был обусловлен в первую очередь увеличением внутреннего производства. По прогнозам аналитиков, в 2023 году предложение достигнет *** тыс. тонн, что превысит уровень 2020 года на ***%.

Объем клейковины, предложенный к продаже в России, равен сумме складских остатков клейковины на начало года и клейковины, которая была произведена внутри страны или завезена в Россию в течение года.

Диаграмма 1. Предложение пшеничной клейковины, Россия. 2016-2023 гг., тыс. тонн

***

Объем экспорта пшеничной клейковины в 2020 году составил *** тыс. тонн в натуральном выражении, а в денежном – *** млн. руб. Основными странами-экспортерами являются Норвегия – *** тыс. тонн (***%), США – *** тыс. тонн (***%) и Турция – *** тыс. тонн (***%). Экспорт клейковины из России в основном осуществляется локальными подразделениями транснациональных корпораций. Так американский концерн Cargill контролирует более ***% объема клейковины, поставляемой из России на внешние рынки.

Диаграмма 2. Структура экспорта пшеничной клейковины по странам в натуральном выражении, Россия, 2020 г., %

***

Объем импорта пшеничной клейковины в 2020 году составил *** тыс. тонн в натуральном выражении, а в денежном – *** млн. руб. Основные страны-импортеры: Казахстан – *** тыс. тонн (***%), Узбекистан – *** тыс. тонн (***%) и Франция – *** тыс. тонн (***%).

Диаграмма 3. Структура импорта пшеничной клейковины по странам в натуральном выражении, Россия, 2020 г., %

***

Импортозамещение пшеничной клейковины по проекту составит *** тыс. тонн, а объем экспорта составит *** тыс. тонн.

Рынок лизина

Аминокислоты являются одним из наиболее быстро растущих рынков продукции глубокой переработки зерна. Прогнозное значение среднегодовых темпов роста данного рынка составляет *** %.

Весь объем мирового потребления кормов оценивается в $*** млрд. с потенциалом роста до $**** млрд. к 2024 году.

Из аминокислот в России традиционно производился только метионин, а с 2015 года – ещё и лизин. Объем производства лизина в 2018 г. составил *** тыс. тонн, что в *** раза выше, чем в 2017 года. За девять месяцев 2019года в России произвели *** тыс. тонн лизина, ***% которого выпускают на УФО, ***% – в ЦФО, ***% – в СЗФО и ***% – в СФО.

Диаграмма 4. Объемы производства лизина, Россия, 2016-9 мес. 2019 г., тыс. тонн

***

Аминокислоты обладают значительным экспортным потенциалом, имея низкие импортные пошлины на приоритетных для экспорта рынках. Однако до сих продолжают существовать высокие требования к стандартам качества и безопасности российской продукции. В 2020 году экспорт лизина составил *** тыс. тонн в натуральном выражении, а в денежном – *** млн. руб. Основными странами-экспортерами являются Украина – *** тыс. тонн (***%), Кыргызстан – *** тыс. тонн (***%) и Казахстан – *** тыс. тонн (***%).

Диаграмма 5. Структура экспорта лизинов по странам в натуральном выражении, Россия, 2020 г., %

***

Объем импорта лизина в 2020 году в Россию составил в натуральном выражении *** тыс. тонн, а в денежном – *** млн. руб. Основные страны-импортеры: Китай – *** тыс. тонн (***%), Бразилия – *** тыс. тонн (***%) и Республика Корея – *** тыс. тонн (***%).

Диаграмма 6. Структура импорта лизинов по странам в натуральном выражении, Россия, 2020 г., %

***

Импортозамещение лизина по проекту составит *** тыс. тонн (***%).

Диаграмма 7. Объем ипортозамещения проекта, %

***

Рынок биоэтанола

Глобальные изменения в структуре производства энергии привели к тому, что на сегодняшний день доля различных видов биотоплива в общем объеме потребления энергии в мире составляет порядка ***%. На глобальном рынке растительного сырья на производство биотоплива расходуется около ***% урожая кукурузы, *** % сахарного тростника и ***% растительного масла.

Мировой рынок биотоплива характеризуется нарастающей неопределенностью. Крупные производители биотоплива в развивающихся странах (Бразилия, Аргентина, Индонезия) создали свои отрасли производства биотоплива не только для внутреннего использования, но и с учетом перспектив продажи на ключевых рынках развитых стран (Соединенные Штаты и Европейский Союз).

Применение биоэтанола в топливе снижает количество вредных выбросов в атмосферу. Например, в европейских странах на законодательном уровне установлено обязательное добавление биокомпонента в топливо до ***%.

Мировой рынок биоэтанола складывается из производства биоэтанола в ряде стран. И уже затем какая-то его часть одними странами импортируется, а другими экспортируется. Поэтому более важным является изучения объемов производства биоэтанола в мире.

Согласно расчетам аналитиков Discovery Research Group, объем производства биоэтанола в мире в 2018 году был равен *** млрд. литров. При этом, за первую половину 2019 года объем производства достиг *** млрд. литров. На данный рынок влияет сезонность сбора биомассы для производства биоэтанола, то есть объемы производства в первой половине года зачастую ниже, чем во второй. По итогам года ожидается рост объемов производства биоэтанола в мире относительно данных 2018 года.

Мировым лидером по производству биотоплива являются США – почти *** млн. тонн в нефтяном эквиваленте. Ближайшего конкурента – Бразилию США опережают почти в 2 раза. Далее с ещё большим отрывом следуют страны ЕС и Китай.

В первом полугодии 2019 года США заняли ***% от всего объема производства биоэтанола в мире, Бразилия – ***%, ЕС – ***%.

Диаграмма 8. Структура производства биоэтанола по странам, 2019 г., %

***

Рынок биоэтанола в России на данный момент отсутствует. В ноябре 2019 года вступил в силу закон № 448-ФЗ. Нормы данного закона меняют государственное регулирование производства и оборота этилового спирта, которое теперь не будет распространяться на производство и (или) оборот автомобильного бензина, произведенного с добавлением этилового спирта или спиртосодержащей продукции, и соответствуют техническому регламенту Таможенного союза «О требованиях к автомобильному и авиационному бензину, дизельному и судовому топливу, топливу для реактивных двигателей и мазуту».

Интерес к проектам производства биоэтанола в качестве альтернативы традиционному топливу возрождается. По оценке Минсельхоза, до 2035 года на производство биоэтанола может быть направлено дополнительно до *** млн. тонн зерна. Производство биоэтанола позволит решить задачи, связанные с экологией и несколько снизить зависимость от нефти.

Рынок кормовых добавок

Кормовые добавки – важнейшая часть любого комплексного рациона. На рынке представлены как отдельные функциональные элементы (витамины, минералы, ферменты, аминокислоты, антибиотики, белки и т.п.), так и комплексы из нескольких элементов, решающих не только проблему обогащения и балансирования кормов, но и более специфические задачи с учетом вида, возраста, направления продуктивности животного.

Общий объем российского рынка кормовых добавок в 2019 году, по оценками экспертов, составлял *** тыс. тонн. По ***% используемых в настоящее время кормовых добавок Россия зависит от импорта. Согласно данным Минсельхоза, наибольшая доля зарубежной продукции в потреблении в следующих сегментах рынка кормовых добавок:

На конец марта 2020 года Россельхознадзором было зарегистрировано *** кормовых добавок, из них *** (***%) – отечественного производства. Данную продукцию представляют около *** зарубежных производителей и порядка *** – российских. ***% наименований российских кормовых добавок получены путем химического и/или микробиологического синтеза. Количество добавок растительного происхождения составляют ***%.

Диаграмма 9. Структура происхождения кормовых добавок, Россия, %

***

Зависимость России от поставок кормовых добавок определяет основные проблемы во всей кормовой отрасли. Так, производители премиксов полностью зависимы от зарубежных поставщиков, поскольку основные составляющие их продукции, в частности, витамины, микроэлементы, аминокислоты ввозятся из-за рубежа. Производители комбикормов, концентратов и фермерские хозяйства зависят либо от поставщиков премиксов, либо от поставщиков кормовых добавок, в зависимости от особенностей организации производства или процесса кормления.

Экспорт барды является незначительным и составляет *** тыс. тонн.

Объем импорта барды в 2020 году в Россию составил в натуральном выражении *** тыс. тонн, а в денежном – *** млн. руб. Импортируют барду в Россию Казахстан *** тыс. тонн (***%) и Беларусь – **** тыс. тонн (***%).

Диаграмма 10. Структура импорта барды по странам в натуральном выражении, Россия, 2020 г., %

***

Импортозамещение кормовой добавки типа DDGS по проекту составит *** тыс. тонн (***%), а объем экспорта составит *** тыс. тонн.

|

Перечень таблиц, диаграмм, рисунков |

4 |

|

Резюме проекта |

6 |

|

Раздел 1. Описание проекта |

9 |

|

1.1. Идея проекта |

9 |

|

1.2. Продукция проекта |

12 |

|

1.2.1. Сухая пшеничная клейковина |

12 |

|

1.2.2. Лизин-сульфат |

12 |

|

1.2.3. Биоэтанол |

13 |

|

1.2.4. Кормовая добавка типа DDGS |

14 |

|

1.3. Месторасположение |

14 |

|

1.4. Этапы реализации проекта |

16 |

|

1.5. Значимость Проекта для Краснодарского края и региона РФ |

16 |

|

Раздел 2. Анализ рынка |

18 |

|

2.1. Рынок пшеничной клейковины |

18 |

|

2.2. Рынок лизина |

20 |

|

2.3. Рынок биоэтанола |

23 |

|

2.4. Рынок кормовых добавок |

26 |

|

Выводы |

28 |

|

Раздел 3. Конкурентное окружение |

30 |

|

Раздел 4. Маркетинговый план |

34 |

|

4.1. Анализ каналов маркетинговых коммуникаций |

34 |

|

4.2. SEO и контекстная реклама |

35 |

|

Раздел 5. Организационно-производственный план |

38 |

|

5.1. Сооружения и оборудование |

38 |

|

5.1.1. Зернохранилище с участками приемки и очистки зернового сырья. |

38 |

|

5.1.2. Мельница |

41 |

|

5.1.3. Цех по производству пшеничной клейковины |

42 |

|

5.1.4. Цех по производству лизин-сульфата |

43 |

|

5.1.5. Цех по производству кормовой добавка типа DDGS |

44 |

|

5.2. Сырье, вспомогательные материалы, ресурсы |

45 |

|

5.3. Персонал |

48 |

|

Раздел 6. Финансовый план |

51 |

|

6.1. Допущения, принятые для расчета финансовой модели |

51 |

|

6.2. Сезонность |

55 |

|

6.3. Цены |

56 |

|

6.4. Объемы реализации |

58 |

|

6.5. Выручка |

59 |

|

6.6. Персонал |

61 |

|

6.7. Затраты |

62 |

|

6.8. Налоги |

65 |

|

6.9. СОК |

65 |

|

6.10. Инвестиции |

67 |

|

6.11. Капитальные вложения |

68 |

|

6.12. Амортизация |

69 |

|

6.13. Кредиты |

69 |

|

6.14. Отчет о прибыли и убытках |

70 |

|

6.15. Отчет о движении денежных средств |

72 |

|

6.16. Баланс |

74 |

|

6.17. Расчет ставки дисконтирования по методу WACC |

75 |

|

6.18. Показатели экономической эффективности |

77 |

|

Раздел 7. Анализ рисков проекта |

82 |

|

7.1. Анализ чувствительности |

82 |

|

7.2. Анализ безубыточности |

90 |

|

ИНФОРМАЦИЯ О КОМПАНИИ «VTSConsulting» |

94 |

|

Диаграммы |

|

|

Диаграмма 1. Предложение пшеничной клейковины, Россия. 2016-2023 гг., тыс. тонн |

18 |

|

Диаграмма 2. Структура экспорта пшеничной клейковины по странам в натуральном выражении, Россия, 2020 г., % |

19 |

|

Диаграмма 3. Структура импорта пшеничной клейковины по странам в натуральном выражении, Россия, 2020 г., % |

20 |

|

Диаграмма 4. Объемы производства лизина, Россия, 2016-9 мес. 2019 г., тыс. тонн |

21 |

|

Диаграмма 5. Структура экспорта лизинов по странам в натуральном выражении, Россия, 2020 г., % |

22 |

|

Диаграмма 6. Структура импорта лизинов по странам в натуральном выражении, Россия, 2020 г., % |

22 |

|

Диаграмма 7. Объем ипортозамещения проекта, % |

23 |

|

Диаграмма 8. Структура производства биоэтанола по странам, 2019 г., % |

25 |

|

Диаграмма 9. Структура происхождения кормовых добавок, Россия, % |

27 |

|

Диаграмма 10. Структура импорта барды по странам в натуральном выражении, Россия, 2020 г., % |

28 |

|

|

|

|

Рисунки |

|

|

Рисунок 1. Предварительная схема Генерального плана предприятия |

10 |

|

Рисунок 2. Предварительная схема Генерального плана предприятия в 3D-виде |

11 |

|

Рисунок 3. Месторасположение индустриального парка «Краснодар» |

15 |

|

Рисунок 4. Структура используемых каналов маркетинговых коммуникаций |

35 |

|

Рисунок 5. Общая блок-схема производства |

38 |

|

Таблица 1. Ассортимент продукции |

12 |

|

Таблица 2. Качественные показатели сухой пшеничной клейковины в соответствии с ГОСТ 31934- 2012 «Глютен пшеничный. Технические условия» |

12 |

|

Таблица 3. Основные качественные характеристики кормового лизин-сульфата |

13 |

|

Таблица 4. Показатели качества абсолютированного денатурированного биоэтанола |

13 |

|

Таблица 5. Качественные показатели барды послеспиртовой сухой в соответствии с ГОСТ 13809-2012 |

14 |

|

Таблица 6. Этапы реализации проекта |

16 |

|

Таблица 7. Основные подрядчики и консультанты |

16 |

|

Таблица 8. Профиль конкурентного проекта ЗАО «Завод Премиксов № 1» |

30 |

|

Таблица 9. Профиль конкурентного проекта АО «Аминосиб» |

31 |

|

Таблица 10. Профиль конкурентного проекта АО «Биотех Росва» |

32 |

|

Таблица 11. Профиль конкурентного проекта ООО «Миранда» |

32 |

|

Таблица 12. SWOT-анализ проекта |

33 |

|

Таблица 13. Основные каналы маркетинговых коммуникаций |

34 |

|

Таблица 14. Оборудование зерноочистительной башни на базе машин |

39 |

|

Таблица 15. Средние расчетные параметры пшеничного зерна |

45 |

|

Таблица 16. Перечень вспомогательных материалов и годовая потребность |

46 |

|

Таблица 17. Расход ресурсов |

47 |

|

Таблица 18. Штат персонала |

48 |

Бизнес-план биотехнологического комплекса по глубокой переработке зерна пшеницы 3-4 класса (с финансовой моделью) с индивидуальной адаптацией под нужды клиента

VTSConsulting

85 000 ₽

Бизнес-план биотехнологического комплекса по глубокой переработке зерна пшеницы 3-4 класса (с финансовой моделью) с индивидуальной адаптацией под нужды клиента

VTSConsulting

85 000 ₽

Готовый бизнес план выращивания пшеницы и гречихи (с фин. расчетами)

ЭКЦ "ИнвестПроект"

42 900 ₽

Готовый бизнес план выращивания пшеницы и гречихи (с фин. расчетами)

ЭКЦ "ИнвестПроект"

42 900 ₽

Рынок пшеничных, гречневых, рисовых и других злаковых хлопьев, мюсли 2022: анализ спроса в России и регионах

Экспресс-Обзор

55 000 ₽

Рынок пшеничных, гречневых, рисовых и других злаковых хлопьев, мюсли 2022: анализ спроса в России и регионах

Экспресс-Обзор

55 000 ₽

Анализ рынка пшеничной клетчатки в России - 2021 год

DISCOVERY Research Group

60 000 ₽

Анализ рынка пшеничной клетчатки в России - 2021 год

DISCOVERY Research Group

60 000 ₽

Статья, 11 июля 2025

ЭКЦ "ИнвестПроект"

Россия может вытянуть мировой рынок зерновых культур

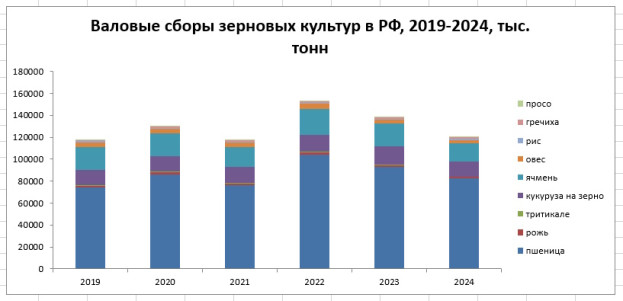

Валовой сбор зерновых культур в 2024 году составил 120,5 млн. тонн. В структуре валового сбора зерновых культур в 2024 году по РФ лидирует пшеница, на ее долю пришлось 65,6%

Статья, 11 июля 2025

ЭКЦ "ИнвестПроект"

Россия может вытянуть мировой рынок зерновых культур

Валовой сбор зерновых культур в 2024 году составил 120,5 млн. тонн. В структуре валового сбора зерновых культур в 2024 году по РФ лидирует пшеница, на ее долю пришлось 65,6%

По данным Росстата, валовой сбор зерновых культур в 2024 году составил 120,5 млн. тонн. В структуре валового сбора зерновых культур в 2024 году по РФ лидирует пшеница, на ее долю пришлось 65,6% от всего сбора.

Российский рынок зерновых культур в текущей ситуации демонстрирует нисходящую тенденцию своей объемности, изменение средних контрактных цен при экспорте продукции за рубеж и контрактных цен на импортируемую продукцию. В то же время средние цены изготовителей зерновых культур характеризуются относительной стабильностью.

Статья, 20 марта 2023

Step by Step

Анализ рынка утилизации текстиля

Проблема мусора и загрязнений – одна из самых насущных, исследуемых и опасных проблем в современном мире.

Статья, 20 марта 2023

Step by Step

Анализ рынка утилизации текстиля

Проблема мусора и загрязнений – одна из самых насущных, исследуемых и опасных проблем в современном мире.

Ее актуальность обоснована изменениями климатических условий, требованиями к существованию современного поколения и необходимости поиска решений в данном направлении.