Маркетинговое исследование «Торговые сети по продаже продуктов питания и сопутствующих това-ров (FMCG) в первой половине 2017 года» содержит ключевую информацию о событиях и трендах на рынке продуктовой розницы, результаты опроса и тенденции потребительского поведения в 2017 го-ду, финансовые и операционные результаты лидеров отечественного рынка продуктовой розницы.

Исследование состоит из 5 основных частей. Первая часть посвящена анализу макроэкономической ситуации и ее влиянию на состояние розничной торговли в 2017 году. Вторая часть содержит инфор-мацию о ключевых событиях рынка в первых трех кварталах 2017 года – трансформация «дискаунте-ров» в мультифункциональные точки обслуживания населения, открытие аптек «Магнитом», тести-рование новых форматов и ключевые факты развития крупнейших сетей. Третья часть посвящена изучению динамики развития сетевого сегмента в стране в целом и содержит краткую информацию о ведущих сетях в каждом из регионов РФ. Четвертый раздел посвящен анализу результатов потреби-тельского опроса, проведенного РБК Исследования рынков в августе 2017 года. Результаты опроса со-держат информацию о факторе выбора магазинов, программах лояльности, факторах выбора и пред-почитаемых товарах СТМ и другую информацию. Количество респондентов (более 3000) и их репре-зентативное распределение, позволило проанализировать потребительское поведение в разрезе по-ла, возраста, уровня доходов, региона проживания респондентов. Пятый раздел содержит профили крупнейших игроков рынка с динамикой числа магазинов, торговой площади, финансовых показате-лей.

Важной частью исследования является прогноз: аналитики РБК на основе анализа ряда показателей составили прогноз развития розничной торговли до 2018 года и прогноз выручки крупнейших ретей-леров в 2017 году.

Исследование позволяет получить представление о состоянии рынка розничной торговли продуктами питания и сопутствующими товарами, содержит информацию о ключевых трендах и изменениях в стратегии крупнейших игроков рынка.

| Краткое оглавление | 3 |

| Полное оглавление | 4 |

| Резюме исследования | 8 |

| Макроэкономический обзор | 9 |

| Прогноз развития российской экономики на 2017-2018 гг. | 13 |

| Ключевые события 2017 года | 16 |

| Ускоренный рост количества магазинов у лидеров продолжается | 16 |

| Москва продолжает оставаться интересным рынком для ретейлеров: | 16 |

| Фонд Baring Vostok приобрел долю в сети «ВкусВилл» | 17 |

| «Дикси» отказывается от складов в Подмосковье, закрывает часть магазинов и ищет новые решения через стартапы | 17 |

| Интернет-торговля продуктами питания: все более интересный сегмент для ретейла | 18 |

| «Мария-Ра» продолжает активно развиваться на месте банкротящихся местных локальных и региональных сетей | 19 |

| Тестирование новых форматов | 19 |

| Региональные сети: конкуренция, объединение или уход с рынка | 20 |

| Ключевые события в странах СНГ | 21 |

| Новые законодательные нормы в ретейле не нужны | 22 |

| Дискаунтеры становятся все более значимыми игроками продуктовой розницы | 22 |

| Программы лояльности дискаунтеров | 23 |

| Розничная торговля в 2017 году | 26 |

| Общий обзор состояния розничной торговли в 2016-2017 гг. | 26 |

| Особенности развития розничной торговли в регионах РФ в 2015-2016 гг. | 28 |

| Сетевой сегмент розничной торговли FMCG-товарами | 33 |

| Общая характеристика | 33 |

| Финансовые показатели крупнейших игроков | 34 |

| Оборот крупнейших компаний | 34 |

| Сопоставимые (LFL) показатели крупнейших игроков | 35 |

| Торговая площадь | 37 |

| Средний чек | 39 |

| Количество магазинов | 40 |

| Логистика и складские помещения | 41 |

| Ключевые события | 41 |

| Потребительское поведение на рынке розничной торговли продуктами питания в 2017 году | 43 |

| Влияние кризиса на частоту покупок и средний чек потребителей | 43 |

| Предпочитаемые форматы магазинов | 43 |

| Влияние кризиса на частоту посещений магазинов | 46 |

| Влияние кризиса на средний чек | 47 |

| Акции и специальные предложения магазинов | 49 |

| Дисконтные карты и программы лояльности магазинов | 50 |

| Товары собственной торговой марки | 53 |

| Приобретение товаров собственной торговой марки | 53 |

| Приобретаемые категории СТМ | 55 |

| Расходы потребителей на СТМ | 58 |

| Факторы выбора магазина | 60 |

| Интернет-торговля продуктами питания | 63 |

| Приобретение продуктов питания в интернет-магазинах | 63 |

| Причины выбора традиционных магазинов вместо онлайн-магазинов | 65 |

| Рейтинг крупнейших сетей по выручке в 2016 году | 68 |

| Планы крупнейших игроков на 2017 год | 69 |

| Прогноз выручки крупнейших сетей в 2017 году | 70 |

| Профили международных сетей | 71 |

| Ашан, Атак, Наша Радуга | 71 |

| Общая информация | 71 |

| Ассортимент сети | 71 |

| Товары под собственной торговой маркой | 72 |

| Торговая площадь | 72 |

| География присутствия сети | 73 |

| Финансовые показатели | 75 |

| Учредители компании | 76 |

| История компании | 76 |

| Стратегические планы компании | 77 |

| Руководство | 78 |

| Контактная информация | 78 |

| METRO Cash & Carry | 80 |

| Общая информация | 80 |

| Ассортимент сети | 80 |

| Торговая площадь | 81 |

| География присутствия сети | 82 |

| Финансовые показатели | 83 |

| Учредители компании | 84 |

| История компании | 84 |

| Стратегические планы компании | 85 |

| Руководство | 86 |

| Контактная информация | 86 |

| Глобус | 88 |

| Общая информация | 88 |

| Ассортимент сети | 88 |

| Посещаемость сети | 88 |

| Торговая площадь | 89 |

| География присутствия сети | 90 |

| Финансовые показатели | 90 |

| Учредители компании | 91 |

| История компании | 91 |

| Стратегические планы компании | 92 |

| Руководство | 92 |

| Контактная информация | 92 |

| SPAR | 94 |

| Общая информация | 94 |

| Ассортимент сети | 94 |

| Торговая площадь | 95 |

| География присутствия сети | 95 |

| Финансовые показатели | 95 |

| История компании | 96 |

| Стратегические планы компании | 97 |

| Руководство | 98 |

| Контактная информация | 98 |

| Профили федеральных сетей | 99 |

| X5 Retail Group | 99 |

| Общая информация | 99 |

| Ассортимент сети | 99 |

| Посещаемость сети | 99 |

| Средний чек | 100 |

| Торговая площадь | 100 |

| География присутствия сети | 101 |

| Финансовые показатели | 102 |

| История компании | 103 |

| Распределительные центры компании | 105 |

| Стратегические планы компании | 105 |

| Руководство | 106 |

| Контактная информация | 106 |

| Магнит | 107 |

| Общая информация | 107 |

| Ассортимент сети | 107 |

| Посещаемость сети | 108 |

| Торговая площадь | 109 |

| География присутствия сети | 109 |

| Финансовые показатели | 110 |

| Учредители компании | 111 |

| История компании | 111 |

| Стратегические планы компании | 112 |

| Руководство | 114 |

| Контактная информация | 114 |

| ГК Дикси | 115 |

| Общая информация | 115 |

| Ассортимент сети | 115 |

| Торговая площадь | 115 |

| География присутствия сети | 117 |

| Финансовые показатели | 118 |

| Учредители компании | 119 |

| История компании | 119 |

| Стратегические планы компании | 120 |

| Руководство | 120 |

| Контактная информация | 121 |

| Лента | 122 |

| Общая информация | 122 |

| Ассортимент сети | 122 |

| Торговая площадь | 123 |

| География присутствия сети | 124 |

| Финансовые показатели | 125 |

| История компании | 125 |

| Стратегические планы компании | 127 |

| Руководство | 129 |

| Контактная информация | 129 |

| О’КЕЙ ГРУПП | 130 |

| Общая информация | 130 |

| Ассортимент сети | 130 |

| Торговая площадь | 131 |

| Динамика увеличения торговой площади | 131 |

| География присутствия сети | 132 |

| Финансовые показатели | 134 |

| Учредители компании | 135 |

| История компании | 135 |

| Стратегические планы компании | 136 |

| Руководство | 137 |

| Контактная информация | 137 |

| ТД Интерторг | 139 |

| Общая информация | 139 |

| Ассортимент сети | 139 |

| Посещаемость сети | 139 |

| География присутствия сети | 139 |

| Финансовые показатели | 140 |

| Учредители компании | 140 |

| Стратегические планы компании | 141 |

| Руководство | 141 |

| Контактная информация | 141 |

| Мария-Ра | 142 |

| Общая информация | 142 |

| Ассортимент сети | 142 |

| Посещаемость сети | 142 |

| География присутствия сети | 143 |

| Финансовые показатели | 144 |

| Учредители компании | 144 |

| История компании | 144 |

| Стратегические планы компании | 144 |

| Руководство | 145 |

| Контактная информация | 145 |

| Монетка | 146 |

| Общая информация | 146 |

| Ассортимент сети | 146 |

| Торговая площадь | 147 |

| География присутствия сети | 147 |

| Финансовые показатели | 148 |

| Учредители компании | 148 |

| История компании | 149 |

| Стратегические планы компании | 150 |

| Контактная информация | 150 |

| Список рисунков | 151 |

| Список таблиц | 153 |

| Рис. 1. Ежеквартальная динамика ВВП России, I квартал 2011 г. – I квартал 2017 гг., млрд. руб., % к соответствующему кварталу предыдущего года | 9 |

| Рис. 2. Динамика курса доллара США и евро, январь 2014 г. – май 2016 г., руб. | 10 |

| Рис. 3. Индекс потребительских цен, I квартал 2008 г. – I квартал 2017 г., % к соответствующему кварталу предыдущего года | 11 |

| Рис. 4. Динамика темпов прироста реальных доходов населения РФ, 2007-2019 гг.,% | 13 |

| Рис. 5. Динамика задолженности по кредитам, выданным физическим лицам, РФ, 2009 – 2016 гг., млрд. руб., % | 13 |

| Рис. 6. Среднесрочный прогноз изменения экономической ситуации в РФ, 2012 – 2018 гг., трлн руб., % | 14 |

| Рис. 7. Динамика оборота розничной торговли в номинальном выражении, 2006 2016, трлн рублей, % | 26 |

| Рис. 8. Индекс потребительских цен, квартал к соответствующему кварталу предыдущего года, 2006-2016, % | 27 |

| Рис. 9. Динамика оборота розничной торговли в реальном выражении (в ценах 2015 года), 2006-2015, трлн рублей, % | 27 |

| Рис. 10. Структура рынка розничной торговли – распределение по современным и традиционным форматам, 2006-2015 | 28 |

| Рис. 11. Диспропорции развития розничной торговли в субъектах РФ в абсолютном выражении (отношение объема оборота розничной торговли в субъекте с максимальным значением к минимальному), 2006-2015 | 29 |

| Рис. 12. Удельные диспропорции развития розничной торговли в субъектах РФ в (отношение объема оборота розничной торговли на душу населения в субъекте с максимальным значением к минимальному), 2006-2015 | 29 |

| Рис. 13. Доля сетей в обороте розничной торговли федеральных округов, 2011 –2016* гг.,% | 33 |

| Рис. 14. В магазинах каких форматов Вы обычно приобретаете продукты питания* по ПОЛУ респондентов, % от общего числа респондентов, указанного пола | 43 |

| Рис. 15. Повлиял ли кризис на частоту посещений магазинов по ПОЛУ респондентов, % от общего числа респондентов, указанного пола | 46 |

| Рис. 16. Повлиял ли кризис на Ваши затраты на покупку продуктов питания по ПОЛУ респондентов, % от общего числа респондентов, указанного пола | 47 |

| Рис. 17. Приобретаете ли Вы товары по акциям или специальным предложениям магазинов по ПОЛУ респондентов, % от общего числа респондентов, указанного пола | 49 |

| Рис. 18. Пользуетесь ли Вы картами лояльности (дисконтными, бонусными картами) продуктовых магазинов по ПОЛУ респондентов, % от общего числа респондентов, указанного пола | 51 |

| Рис. 19. Приобретаете ли Вы товары собственной торговой марки магазинов по ПОЛУ респондентов, % от общего числа респондентов, указанного пола | 53 |

| Рис. 20. Приобретаемые категории СТМ* по ПОЛУ респондентов, % от общего числа респондентов, указанного пола | 55 |

| Рис. 21. Оцените Ваши расходы на СТМ в общей структуре расходов на продукты питания по ПОЛУ респондентов, % от общего числа респондентов, указанного пола | 58 |

| Рис. 22. На какие характеристики продуктового магазины Вы обычно ориентируетесь при его выборе* по ПОЛУ респондентов, % от общего числа респондентов, указанного пола | 60 |

| Рис. 23. Был ли у Вас опыт покупок в интернет-магазинах продуктов питания* по ПОЛУ респондентов, % от общего числа респондентов, указанного пола | 63 |

| Рис. 24. Причины выбора традиционных магазинов вместо онлайн-магазинов* по ПОЛУ респондентов, % от общего числа респондентов, указанного пола | 65 |

| Рис. 25. Динамика увеличения торговой площади сети «Ашан», 2006-2016,% | 72 |

| Рис. 26. Количество гипермаркетов сети «Ашан», 2006-2016,% | 74 |

| Рис. 27. Количество супермаркетов сети «Ашан» 2006-2016,% | 75 |

| Рис. 28. Динамика увеличения торговой площади METRO Cash&Carry, 2006-2016,% | 81 |

| Рис. 29. Количество магазинов METRO Cash&Carry, 2006-2016,% | 83 |

| Рис. 30. Динамика увеличения торговой площади гипермаркетов «Глобус», 2006-2016,% | 89 |

| Рис. 31. Количество гипермаркетов Globus, 2006-2016,% | 90 |

| Рис. 32. Количество магазинов Spar, 2005-2016,% | 95 |

| Рис. 33. Динамика изменения выручки компании Spar, 2013-2016,% | 96 |

| Рис. 34. Динамика увеличения торговой площади магазинов X5 Retail Group, 2009-2015,% | 100 |

| Рис. 35. Количество собственных магазинов X5 Retail Group, 2009-2015,% | 102 |

| Рис. 36. Динамика изменения доли СТМ в выручке магазинов Магнит, 2006-2015,% | 107 |

| Рис. 37. Динамика посещаемости магазинов Магнит, 2006-2015,% | 108 |

| Рис. 38. Динамика увеличения среднего чека магазинов Магнит, 2006-2015,% | 108 |

| Рис. 39. Динамика увеличения торговой площади магазинов «Магнит», 2006-2015,% | 109 |

| Рис. 40. Количество магазинов Магнит, 2006-2016,% | 110 |

| Рис. 41. Динамика увеличения торговой площади ГК Дикси, 2006-2016,% | 116 |

| Рис. 42. Количество магазинов ГК Дикси, 2006-2016,% | 118 |

| Рис. 43. Динамика увеличения торговой площади сети «Лента», 2005-2015,% | 124 |

| Рис. 44. Количество магазинов сети «Лента», 2005-2016, % | 125 |

| Рис. 45. Динамика увеличения торговой площади супермаркетов и гипермаркетов О’КЕЙ, 2006-2015,% | 131 |

| Рис. 46. Динамика увеличения торговой площади дискаунтеров «Да!», 2015-16,% | 132 |

| Рис. 47. Количество гипермаркетов О’КЕЙ и супермаркетов О’КЕЙ экспресс, 2006-2016,% | 133 |

| Рис. 48. Количество дискаунтеров «Да!», 2015-2016,% | 133 |

| Рис. 49. Количество магазинов ТД «Интерторг» по форматам, 2016, шт. | 140 |

| Рис. 50. Количество магазинов сети «Мария-Ра», 2006-2016,% | 143 |

| Рис. 51. Динамика увеличения торговой площади сети «Монетка», 2011-2016,% | 147 |

| Рис. 52. Количество магазинов сети «Монетка», 2008-2016,% | 148 |

| Табл. 1. Квартальный прогноз цен на нефть марки Brent за II квартал 2017 г. – IV квартал 2018 г., долл. за баррель | 12 |

| Табл. 2. Консенсус прогноз основных макроэкономических показателей России в 2017-2018 гг. | 14 |

| Табл. 3. Динамика оборота розничной торговли в регионах России, млрд руб.,% | 29 |

| Табл. 4. В магазинах каких форматов Вы обычно приобретаете продукты питания* по ВОЗРАСТУ респондентов, % от общего числа респондентов, указанного возраста | 44 |

| Табл. 5. В магазинах каких форматов Вы обычно приобретаете продукты питания* по РЕГИОНУ ПРОЖИВАНИЯ респондентов, % от общего числа респондентов, проживающего в том или ином месте | 44 |

| Табл. 6. В магазинах каких форматов Вы обычно приобретаете продукты питания* по УРОВНЮ ДОХОДОВ респондентов, % от общего числа респондентов, с определенным уровнем доходов | 45 |

| Табл. 7. Повлиял ли кризис на частоту посещений магазинов по ВОЗРАСТУ респондентов, % от общего числа респондентов, указанного возраста | 46 |

| Табл. 8. Повлиял ли кризис на частоту посещений магазинов по РЕГИОНУ ПРОЖИВАНИЯ респондентов, % от общего числа респондентов, проживающего в том или ином месте | 46 |

| Табл. 9. Повлиял ли кризис на частоту посещений магазинов по УРОВНЮ ДОХОДОВ респондентов, % от общего числа респондентов, с определенным уровнем доходов | 47 |

| Табл. 10. Повлиял ли кризис на Ваши затраты на покупку продуктов питания по ВОЗРАСТУ респондентов, % от общего числа респондентов, указанного возраста | 48 |

| Табл. 11. Повлиял ли кризис на Ваши затраты на покупку продуктов питания по РЕГИОНУ ПРОЖИВАНИЯ респондентов, % от общего числа респондентов, проживающего в том или ином месте | 48 |

| Табл. 12. Повлиял ли кризис на Ваши затраты на покупку продуктов питания по УРОВНЮ ДОХОДОВ респондентов, % от общего числа респондентов, с определенным уровнем доходов | 48 |

| Табл. 13. Приобретаете ли Вы товары по акциям или специальным предложениям магазинов по ВОЗРАСТУ респондентов, % от общего числа респондентов, указанного возраста | 49 |

| Табл. 14. Приобретаете ли Вы товары по акциям или специальным предложениям магазинов по РЕГИОНУ ПРОЖИВАНИЯ респондентов, % от общего числа респондентов, проживающего в том или ином месте | 50 |

| Табл. 15. Приобретаете ли Вы товары по акциям или специальным предложениям магазинов по УРОВНЮ ДОХОДОВ респондентов, % от общего числа респондентов, с определенным уровнем доходов | 50 |

| Табл. 16 Пользуетесь ли Вы картами лояльности (дисконтными, бонусными картами) продуктовых магазинов по ВОЗРАСТУ респондентов, % от общего числа респондентов, указанного возраста | 51 |

| Табл. 17. Пользуетесь ли Вы картами лояльности (дисконтными, бонусными картами) продуктовых магазинов по РЕГИОНУ ПРОЖИВАНИЯ респондентов, % от общего числа респондентов, проживающего в том или ином месте | 52 |

| Табл. 18. Пользуетесь ли Вы картами лояльности (дисконтными, бонусными картами) продуктовых магазинов по УРОВНЮ ДОХОДОВ респондентов, % от общего числа респондентов, с определенным уровнем доходов | 52 |

| Табл. 19. Приобретаете ли Вы товары собственной торговой марки магазинов по ВОЗРАСТУ респондентов, % от общего числа респондентов, указанного возраста | 53 |

| Табл. 20. Приобретаете ли Вы товары собственной торговой марки магазинов по РЕГИОНУ ПРОЖИВАНИЯ респондентов, % от общего числа респондентов, проживающего в том или ином месте | 53 |

| Табл. 21. Приобретаете ли Вы товары собственной торговой марки магазинов по УРОВНЮ ДОХОДОВ респондентов, % от общего числа респондентов, с определенным уровнем доходов | 54 |

| Табл. 22. Приобретаемые категории СТМ* по ВОЗРАСТУ респондентов, % от общего числа респондентов, указанного возраста | 56 |

| Табл. 23. Приобретаемые категории СТМ* по РЕГИОНУ ПРОЖИВАНИЯ респондентов, % от общего числа респондентов, проживающего в том или ином месте | 56 |

| Табл. 24. Приобретаемые категории СТМ* по УРОВНЮ ДОХОДОВ респондентов, % от общего числа респондентов, с определенным уровнем доходов | 57 |

| Табл. 25. Оцените Ваши расходы на СТМ в общей структуре расходов на продукты питания по ВОЗРАСТУ респондентов, % от общего числа респондентов, указанного возраста | 58 |

| Табл. 26. Оцените Ваши расходы на СТМ в общей структуре расходов на продукты питания по РЕГИОНУ ПРОЖИВАНИЯ респондентов, % от общего числа респондентов, проживающего в том или ином месте | 59 |

| Табл. 27. Оцените Ваши расходы на СТМ в общей структуре расходов на продукты питания по УРОВНЮ ДОХОДОВ респондентов, % от общего числа респондентов, с определенным уровнем доходов | 59 |

| Табл. 28. На какие характеристики продуктового магазины Вы обычно ориентируетесь при его выборе* по ВОЗРАСТУ респондентов, % от общего числа респондентов, указанного возраста | 60 |

| Табл. 29. На какие характеристики продуктового магазины Вы обычно ориентируетесь при его выборе* по РЕГИОНУ ПРОЖИВАНИЯ респондентов, % от общего числа респондентов, проживающего в том или ином месте | 61 |

| Табл. 30. На какие характеристики продуктового магазины Вы обычно ориентируетесь при его выборе* по УРОВНЮ ДОХОДОВ респондентов, % от общего числа респондентов, с определенным уровнем доходов | 62 |

| Табл. 31. Был ли у Вас опыт покупок в интернет-магазинах продуктов питания* по ВОЗРАСТУ респондентов, % от общего числа респондентов, указанного возраста | 63 |

| Табл. 32. Был ли у Вас опыт покупок в интернет-магазинах продуктов питания* по РЕГИОНУ ПРОЖИВАНИЯ респондентов, % от общего числа респондентов, проживающего в том или ином месте | 64 |

| Табл. 33. Был ли у Вас опыт покупок в интернет-магазинах продуктов питания* по УРОВНЮ ДОХОДОВ респондентов, % от общего числа респондентов, с определенным уровнем доходов | 64 |

| Табл. 34. Причины выбора традиционных магазинов вместо онлайн-магазинов* по ВОЗРАСТУ респондентов, % от общего числа респондентов, указанного возраста | 66 |

| Табл. 35. Причины выбора традиционных магазинов вместо онлайн-магазинов* по РЕГИОНУ ПРОЖИВАНИЯ респондентов, % от общего числа респондентов, проживающего в том или ином месте | 66 |

| Табл. 36. Причины выбора традиционных магазинов вместо онлайн-магазинов* по УРОВНЮ ДОХОДОВ респондентов, % от общего числа респондентов, с определенным уровнем доходов | 67 |

| Табл. 37. Рейтинг наиболее крупных компаний по обороту в России в 2015-2016 гг. | 68 |

| Табл. 38. Планы крупнейших игроков на 2017 год (собраны в первой половине 2017 года) | 69 |

| Табл. 39. Прогноз выручки крупнейших игроков на 2017 год | 70 |

| Табл. 40. География присутствия сети «Ашан» в России | 74 |

| Табл. 41. География присутствия сети METRO Cash&Carry и «Фасоль» в России | 83 |

| Табл. 42. География присутствия сети в России | 90 |

| Табл. 43. География присутствия сети X5 Retail Group в России | 101 |

| Табл. 44. География присутствия сети «Магнит» в России | 109 |

| Табл. 45. География присутствия сети в России | 117 |

| Табл. 46. География присутствия сети гипермаркетов и супермаркетов «Лента» в России | 124 |

| Табл. 47. География присутствия сетей «О’кей» и «Да!» в России | 132 |

| Табл. 48. География присутствия сети ТД Интерторг в России | 139 |

| Табл. 49. География присутствия сети Мария-Ра в России | 143 |

| Табл. 50. География присутствия сети «Монетка» в России | 147 |

Российский рынок FMCG в регионах: итоги 2023г.

NeoAnalytics

60 000 ₽

Российский рынок FMCG в регионах: итоги 2023г.

NeoAnalytics

60 000 ₽

Рынок ритейла в России: фрукты и овощи - 2023

AnalyticResearchGroup (ARG)

122 900 ₽

Рынок ритейла в России: фрукты и овощи - 2023

AnalyticResearchGroup (ARG)

122 900 ₽

Анализ продовольственных рынков Юго-Восточной Азии

DISCOVERY Research Group

90 000 ₽

Анализ продовольственных рынков Юго-Восточной Азии

DISCOVERY Research Group

90 000 ₽

Сравнительный экспресс-анализ крупнейших публичных ретейлеров в сегменте FMCG

РБК Исследования рынков

Бесплатно

Сравнительный экспресс-анализ крупнейших публичных ретейлеров в сегменте FMCG

РБК Исследования рынков

Бесплатно

Статья, 8 декабря 2025

РБК Исследования рынков

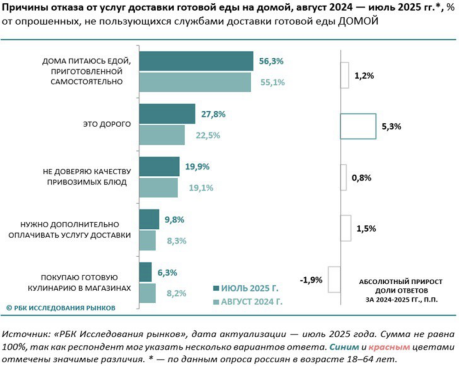

28% россиян отказываются от доставки готовой еды домой из-за дороговизны

Потребители стали чувствительнее к стоимости

Статья, 8 декабря 2025

РБК Исследования рынков

28% россиян отказываются от доставки готовой еды домой из-за дороговизны

Потребители стали чувствительнее к стоимости

По данным опроса, представленным в обзоре «Российский рынок доставки готовой еды 2025», доля россиян 18–64 лет, не заказывающих готовую еду домой из-за высокой цены, подскочила до 27,8%, прибавив 5,3 п.п. Увеличение роли ценового фактора для респондентов – следствие роста издержек самих операторов, которое закономерно ведет к повышению цены для клиента.

Статья, 5 декабря 2025

BusinesStat

В 2020-2024 гг производство древесных топливных брикетов в России выросло на 27%: с 798 до 1 014 тыс т.

Выпуск древесных брикетов позволяет предприятиям не только избежать штрафов за незаконное захоронение и сжигание отходов, но и оптимизировать производство, выпуская экологически чистое биотопливо.

Статья, 5 декабря 2025

BusinesStat

В 2020-2024 гг производство древесных топливных брикетов в России выросло на 27%: с 798 до 1 014 тыс т.

Выпуск древесных брикетов позволяет предприятиям не только избежать штрафов за незаконное захоронение и сжигание отходов, но и оптимизировать производство, выпуская экологически чистое биотопливо.

По данным «Анализа рынка древесных топливных брикетов в России», подготовленного BusinesStat в 2025 , в 2020-2024 гг производство древесных топливных брикетов в России выросло на 27%: с 798 до 1 014 тыс т.

Статья, 5 декабря 2025

BusinesStat

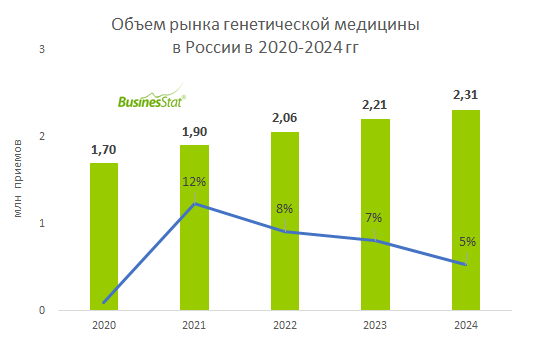

За 2020-2024 гг объем рынка генетической медицины в России вырос на 36%: с 1,7 до 2,3 млн приемов.

Россиянам стали доступны direct-to-consumer ДНК-тесты, которые не требуют посещения лаборатории.

Статья, 5 декабря 2025

BusinesStat

За 2020-2024 гг объем рынка генетической медицины в России вырос на 36%: с 1,7 до 2,3 млн приемов.

Россиянам стали доступны direct-to-consumer ДНК-тесты, которые не требуют посещения лаборатории.

По данным «Анализа рынка генетической медицины в России», подготовленного BusinesStat в 2025 г, за 2020-2024 гг объем рынка генетической медицины в России вырос на 36%: с 1,7 до 2,3 млн приемов. После пандемии люди стали внимательнее относиться к своему здоровью, что способствовало увеличению востребованности комплексных генетических исследований: тестов на предрасположенность к различным заболеваниям, на происхождение, для подбора эффективных лекарственных средств, для составления индивидуальных рационов питания, программ тренировок, ухода за кожей, волосами.