Задачей маркетингового исследования является анализ рынка комбикормов в России в 2019-2023 гг. и прогноз развития рынка на 2024-2033 года по основному, негативному и оптимистичному сценариям.

В маркетинговом исследовании рынка комбикормов рассмотрены:

В исследовании представлено сравнение финансовых показателей крупнейших производителей комбикормов в России:

Представлен рейтинг импортных брендов комбикормов, рейтинги российских импортеров комбикормов, иностранных поставщиков.

В разделе «Рейтинг иностранных фирм-поставщиков» рассмотрены следующие компании:

EWOS AS; GUMUSDOGA SU URUNLERI URETIM IHRACAT VE ITHALAT A.S; NOORDZEE SU URUNLERI IHR. SAN. VE TIC. A.S.; ALLTECH LIMITED; SCHAUMANN AGRI AUSTRIA GMBH & CO.KG; ООО ТРАНСИТ СЕРВИЦЕ ЭДЖЕНСИ; SHANDONG DASHUO BIOTECH CO., LTD.; CJ EUROPE GMBH; BIOMIN GMBH; EMPRESA DIBAQ - DIPROTEG S.A.; ALLTECHNOLOGY IRELAND LIMITED; SYNERMAX AGRO ENTERPRISE; LIAONING BIOCHEM CO., LTD.; A.I.A. AGRICOLA ITALIANA ALIMENTARE S.P.A UNIPERSONALE; OZPEKLER INS. TAAH. DAY. TUK. MALL. SU UR. SAN. VE TIC. LTD. STI.; SPF; A-SALT GLOBAL B.V.; NORMFEED SU URUN. YEM SANAYI TIC A.S.; DENKAVIT NEDERLAND B.V.; WAWASAN AGROLIPIDS SDN BHD

1. Производство комбикормов в России:

В разделе приведены объемы производства комбикормов в России как в целом, так и по федеральным округам, так же представлена структура производства по видам.

Выдержки из исследования по объемам производства:

2. Импортно-экспортные операции на рынке комбикормов:

Определение объема и динамики импорта и экспорта комбикормов в стоимостном и натуральном выражении, по странам отправления/назначения, в целом по России и по федеральным округам и регионам РФ. Представлен рейтинг импортных брендов комбикормов, рейтинги фирм: российских импортеров комбикормов, иностранных поставщиков.

Анализ импортных и экспортных цен комбикормов, оценка зависимости объемов импорта (экспорта) от курса доллара США и средних цен импорта (экспорта).

Выдержки из исследования по импорту/экспорту:

3. Основные параметры российского рынка комбикормов.

Описание основных параметров рынка комбикормов (объем и динамика рынка, баланс спроса и предложения, динамика основных показателей, соотношение импорта и российского производства, сальдо торгового баланса).

Выдержки из исследования по основным параметрам рынка:

4. Цены производителей комбикормов в России:

В разделе представлены цены производителей комбикормов в России в рублях и в долларах США, в динамике по годам и по месяцам, также по федеральным округам РФ.

Выдержки из исследования по ценам:

5. Ведущие производители комбикормов в России:

В разделе приведено сравнение финансовых показателей ключевых игроков рынка комбикормов (выручка, прибыль, EBITDA, рентабельность продаж, коэффициент автономии по собственному капиталу, коэффициент текущей ликвидности), оценка объемов кредитов и инвестиций, численность сотрудников в динамике. Для крупнейших производителей приведена краткая характеристика и бухгалтерская отчетность.

Произведена рейтинговая оценка финансового состояния основных компаний-игроков на рынке комбикормов: отличное финансовое состояние (AAA), очень хорошее (AA), хорошее (A), положительное (BBB), нормальное (BB), удовлетворительное (B), неудовлетворительное (CCC), плохое (CC), очень плохое (C), критическое (D).

Выдержки из исследования по ведущим производителям:

6. Ситуация на рынке комбикормов и прогноз его развития:

Прогноз развития рынка сделан на 2024-2033 гг. по 3 сценариям: основному, негативному и оптимистичному. Отдельно рассчитывается прогноз каждого показателя, участвующего в расчете объема рынка (внутреннее производство, объемы импорта и экспорта).

Выдержки из исследования по прогнозу развития рынка:

Текстовая часть исследования содержит 176 страниц.

Визуальное представление информации включает:

ОГЛАВЛЕНИЕ 2

СПИСОК ТАБЛИЦ, ГРАФИКОВ, ДИАГРАММ 5

РЕЗЮМЕ ИССЛЕДОВАНИЯ 12

МЕТОДИКА ИССЛЕДОВАНИЯ 14

1. ОБЩАЯ ХАРАКТЕРИСТИКА ПРОДУКЦИИ 16

2. ПРОИЗВОДСТВО КОМБИКОРМОВ В РОССИИ 20

ОБЪЕМЫ И ДИНАМИКА ПРОИЗВОДСТВА КОМБИКОРМОВ В РОССИИ В 2019-2023 (О) ГГ., Т 21

СТРУКТУРА ПРОИЗВОДСТВА ПО ВИДАМ В РОССИИ В 2019-2023 (О) ГГ., Т 22

ПРОИЗВОДСТВО КОМБИКОРМОВ ПО ФЕДЕРАЛЬНЫМ ОКРУГАМ В РОССИИ В 2019-2023 (О) ГГ., Т 23

Объемы, т 23

Темпы роста (%) и карта развития ФО 25

3. ИМПОРТ КОМБИКОРМОВ 26

ОБЪЕМ И ДИНАМИКА ИМПОРТА КОМБИКОРМОВ В РОССИЮ В 2019-2023 ГГ. 27

В натуральном выражении, т 27

В стоимостном выражении, долл. 28

ЗАВИСИМОСТЬ ОБЪЕМА ИМПОРТА КОМБИКОРМОВ 29

В зависимости от курса доллара 29

В зависимости от средних цен импорта, долл./т 32

ОБЪЕМ И ДИНАМИКА ИМПОРТА КОМБИКОРМОВ ПО СТРАНАМ В 2019-2023 ГГ. 34

В натуральном выражении, т 34

В стоимостном выражении, долл. 37

Изменение импорта по странам 40

ОБЪЕМ ИМПОРТА КОМБИКОРМОВ ПО ФЕДЕРАЛЬНЫМ ОКРУГАМ В 2022-2023 ГГ. 41

В натуральном выражении, т 41

В стоимостном выражении, долл. 43

ОБЪЕМ ИМПОРТА КОМБИКОРМОВ ПО РЕГИОНАМ В 2022-2023 ГГ. 45

В натуральном выражении, т 45

В стоимостном выражении, долл. 48

ДИНАМИКА ИМПОРТНЫХ ЦЕН В 2019-2023 ГГ. 51

Динамика цен, долл. 51

Динамика цен, руб. 54

Цены по странам 57

Цены по федеральным округам 59

Цены по регионам 60

4. ЭКСПОРТ КОМБИКОРМОВ 62

ОБЪЕМ И ДИНАМИКА ЭКСПОРТА КОМБИКОРМОВ ИЗ РОССИИ В 2019-2023 ГГ. 62

В натуральном выражении, т 62

В стоимостном выражении, долл. 63

ЗАВИСИМОСТЬ ОБЪЕМА ЭКСПОРТА КОМБИКОРМОВ 64

В зависимости от курса доллара 64

В зависимости от средних цен экспорта, долл./т 67

ОБЪЕМ И ДИНАМИКА ЭКСПОРТА КОМБИКОРМОВ ПО СТРАНАМ В 2019-2023 ГГ. 69

В натуральном выражении, т 69

В стоимостном выражении, долл. 72

Изменение экспорта по странам 75

ОБЪЕМ ЭКСПОРТА КОМБИКОРМОВ ПО ФЕДЕРАЛЬНЫМ ОКРУГАМ В 2022-2023 ГГ. 76

В натуральном выражении, т 76

В стоимостном выражении, долл. 78

ОБЪЕМ ЭКСПОРТА КОМБИКОРМОВ ПО РЕГИОНАМ РОССИИ В 2022-2023 ГГ. 80

В натуральном выражении, т 80

В стоимостном выражении, долл. 83

ДИНАМИКА ЭКСПОРТНЫХ ЦЕН В 2019-2023 ГГ. 86

Динамика цен, долл. 86

Динамика цен, руб. 89

Цены по странам 92

Цены по федеральным округам 94

Цены по регионам 95

5. ОСНОВНЫЕ ПАРАМЕТРЫ РОССИЙСКОГО РЫНКА КОМБИКОРМОВ 97

ОБЪЕМ И ДИНАМИКА РЫНКА КОМБИКОРМОВ В РОССИИ В 2019-2023 ГГ. 97

В натуральном выражении, т 97

В стоимостном выражении, руб. 99

В стоимостном выражении, долл. 101

БАЛАНС СПРОСА И ПРЕДЛОЖЕНИЯ НА РЫНКЕ КОМБИКОРМОВ В 2019-2023 ГГ., Т 102

ДИНАМИКА ОСНОВНЫХ ПОКАЗАТЕЛЕЙ РЫНКА КОМБИКОРМОВ, % 103

СООТНОШЕНИЕ ПРОИЗВОДСТВА И ИМПОРТА НА РЫНКЕ КОМБИКОРМОВ В РОССИИ, Т 105

САЛЬДО ТОРГОВОГО БАЛАНСА РЫНКА КОМБИКОРМОВ В 2019-2023 ГГ. В НАТУРАЛЬНОМ (Т) И СТОИМОСТНОМ (ДОЛЛ.) ВЫРАЖЕНИИ 106

6. ДИНАМИКА ЦЕН РОССИЙСКИХ ПРОИЗВОДИТЕЛЕЙ КОМБИКОРМОВ 107

ДИНАМИКА ЦЕН ПРОИЗВОДИТЕЛЕЙ КОМБИКОРМОВ В 2019-2023 (О) ГГ. 107

В руб./т 107

В долл./т 110

По федеральным округам России, руб./т 113

7. КРУПНЕЙШИЕ ПРОИЗВОДИТЕЛИ КОМБИКОРМОВ В РОССИИ 115

КРАТКАЯ ХАРАКТЕРИСТИКА ВЕДУЩИХ ПРОИЗВОДИТЕЛЕЙ КОМБИКОРМОВ В РОССИИ 115

ООО «КАРГИЛЛ» 115

ЗАО «ЗАВОД ПРЕМИКСОВ №1» 120

ОАО «БЭЗРК» 124

НПАО «ДЕ ХЁС» 128

ООО «ПРОХОРОВСКИЙ КОМБИКОРМОВЫЙ ЗАВОД» 132

ФИНАНСОВЫЕ ПОКАЗАТЕЛИ КРУПНЕЙШИХ ПРОИЗВОДИТЕЛЕЙ КОМБИКОРМОВ В РОССИИ В 2018-2022 ГГ. 136

Выручка, руб. 136

Прибыль, руб. 138

EBITDA, руб. 140

Рентабельность продаж (ROS), % 142

Рейтинг финансового состояния организаций 144

Коэффициент автономии по собственному капиталу 145

Коэффициент текущей ликвидности 147

КРЕДИТЫ КРУПНЕЙШИХ ПРОИЗВОДИТЕЛЕЙ КОМБИКОРМОВ В РОССИИ В 2018-2022 ГГ. 149

Кредиты, руб. 149

ИНВЕСТИЦИИ КРУПНЕЙШИХ ПРОИЗВОДИТЕЛЕЙ КОМБИКОРМОВ В РОССИИ В 2018-2022 ГГ. 151

Инвестиции, руб. 151

ЧИСЛЕННОСТЬ СОТРУДНИКОВ КРУПНЕЙШИХ ПРОИЗВОДИТЕЛЕЙ КОМБИКОРМОВ В 2020-2022 ГГ. 153

Численность сотрудников, чел 153

Рентабельность персонала (ROL), руб. 155

8. СИТУАЦИЯ НА РЫНКЕ КОМБИКОРМОВ И ПРОГНОЗ ЕГО РАЗВИТИЯ 157

СИТУАЦИЯ НА РОССИЙСКОМ РЫНКЕ КОМБИКОРМОВ 157

ПРОГНОЗ РОССИЙСКОГО РЫНКА КОМБИКОРМОВ В 2024-2033 ГГ., Т, РУБ, ДОЛЛ. 160

Основной сценарий 160

Негативный сценарий 163

Оптимистичный сценарий 166

ПРОГНОЗ СООТНОШЕНИЯ РОССИЙСКОГО ПРОИЗВОДСТВА И ИМПОРТА КОМБИКОРМОВ В НАТУРАЛЬНОМ ВЫРАЖЕНИИ В 2024-2033 ГГ. 170

ПРОГНОЗ САЛЬДО ТОРГОВОГО БАЛАНСА РЫНКА КОМБИКОРМОВ В РОССИИ В НАТУРАЛЬНОМ ВЫРАЖЕНИИ В 2024-2033 ГГ., Т 171

9. ПРИЛОЖЕНИЯ 172

РЕЙТИНГИ ФИРМ ИМПОРТЕРОВ И ЭКСПОРТЕРОВ КОМБИКОРМОВ 172

Рейтинг иностранных фирм-поставщиков комбикормов в Россию 172

Рейтинг российских фирм-импортеров комбикормов 173

Рейтинг импортных брендов комбикормов 174

10. О КОНСАЛТИНГОВОЙ КОМПАНИИ «АМИКО» 175

Список графиков

1. Влияние курса доллара на объем импорта комбикормов в 2019-2023 гг.

2. Влияние средней цены на объем импорта комбикормов в 2019-2023 гг.

3. Динамика импорта комбикормов в Россию по странам в натуральном выражении в 2019-2023 гг., т

4. Динамика импорта комбикормов в Россию по странам в стоимостном выражении в 2019-2023 гг., долл.

5. Динамика импортных цен комбикормов по месяцам в 2019-2023 гг., долл./т

6. Динамика рублевых импортных цен комбикормов по месяцам в 2019-2023 гг., руб./т

7. Влияние курса доллара на объем экспорта комбикормов в 2019-2023 гг.

8. Влияние средней цены на объем экспорта комбикормов в 2019-2023 гг.

9. Динамика экспорта комбикормов из России по странам в натуральном выражении в 2019-2023 гг., т

10. Динамика экспорта комбикормов из России по странам в стоимостном выражении в 2019-2023 гг., долл.

11. Динамика экспортных цен комбикормов по месяцам в 2019-2023 гг., долл./т

12. Динамика рублевых экспортных цен комбикормов по месяцам в 2019-2023 гг., руб./т

13. Динамика основных показателей рынка комбикормов в 2020-2023 гг., %

14. Сальдо торгового баланса рынка комбикормов в 2019-2023 гг. в натуральном (т) и стоимостном (долл.) выражении

15. Динамика цен производителей комбикормов по месяцам в 2019-2023 (О) гг., руб./т

16. Динамика долларовых цен производителей комбикормов по месяцам в 2019-2023 (О) гг., долл./т

17. Динамика цен производителей комбикормов по федеральным округам РФ в 2019-2023 (О) гг., руб./т

18. Прогноз соотношения российского производства и импорта комбикормов в натуральном выражении в 2024-2033 гг.

19. Прогноз сальдо торгового баланса рынка комбикормов в России в натуральном выражении в 2024-2033 гг., т

Список диаграмм

1. Объемы и динамика производства комбикормов в России в 2019-2023 (О) гг., т

2. Объемы и динамика производства комбикормов по федеральным округам в 2019-2023 (О) гг., т

3. Объем и динамика российского импорта комбикормов в натуральном выражении в 2019-2023 гг., т

4. Объем и динамика российского импорта комбикормов в стоимостном выражении в 2019-2023 гг., долл.

5. Объем импорта комбикормов в Россию по федеральным округам в натуральном выражении в 2023 г., т

6. Объем импорта комбикормов в Россию по федеральным округам в стоимостном выражении в 2023 г., долл.

7. Объем импорта комбикормов по регионам России в натуральном выражении в 2023 г., т

8. Объем импорта комбикормов по регионам России в стоимостном выражении в 2023 г., долл.

9. Динамика импортных цен комбикормов по годам в 2019-2023 гг., долл./т

10. Динамика рублевых импортных цен комбикормов по годам в 2019-2023 гг., руб./т

11. Объем и динамика экспорта комбикормов из России в натуральном выражении в 2019-2023 гг., т

12. Объем и динамика экспорта комбикормов из России в стоимостном выражении в 2019-2023 гг., долл.

13. Объем экспорта комбикормов из России по федеральным округам в натуральном выражении в 2023 г., т

14. Объем экспорта комбикормов из России по федеральным округам в стоимостном выражении в 2023 г., долл.

15. Объем экспорта комбикормов по регионам России в натуральном выражении в 2023 г., т

16. Объем экспорта комбикормов по регионам России в стоимостном выражении в 2023 г., долл.

17. Динамика экспортных цен комбикормов по годам в 2019-2023 гг., долл./т

18. Динамика рублевых экспортных цен комбикормов по годам в 2019-2023 гг., руб./т

19. Объем и динамика рынка комбикормов в России в 2019-2023 гг., т

20. Объем и динамика рынка комбикормов в России в 2019-2023 гг., руб.

21. Объем и динамика рынка комбикормов в России в 2019-2023 гг., долл.

22. Соотношение производства и импорта на рынке комбикормов в России в 2019-2023 гг., т

23. Динамика цен производителей комбикормов по годам в 2019-2023 (О) гг., руб./т

24. Динамика долларовых цен производителей комбикормов по годам в 2019-2023 (О) гг., долл./т

25. Прогноз российского рынка комбикормов по 3-м сценариям развития в 2024-2033 гг., т

Список таблиц

1. Структура производства комбикормов по видам в России в 2019-2023 (О) гг., т

2. Объемы производства комбикормов по федеральным округам в России в 2019-2023 (О) гг., т

3. Темпы роста производства комбикормов по ФО РФ в 2019-2023 гг., %

4. Влияние курса доллара на объем импорта комбикормов в 2019-2023 гг.

5. Влияние средней цены на объем импорта комбикормов в 2019-2023 гг.

6. Объем и динамика импорта комбикормов в Россию по странам в натуральном выражении в 2019-2023 гг., т

7. Объем и динамика импорта комбикормов в Россию по странам в стоимостном выражении в 2019-2023 гг., долл.

8. Изменение импорта комбикормов в Россию по странам-лидерам в 2019-2023 гг.

9. Объем импорта комбикормов в Россию по федеральным округам в натуральном выражении в 2022-2023 гг., т

10. Объем импорта комбикормов в Россию по федеральным округам в стоимостном выражении в 2022-2023 гг., долл.

11. Объем импорта комбикормов по регионам в натуральном выражении в 2022-2023 гг., т

12. Объем импорта комбикормов по регионам в стоимостном выражении в 2022-2023 гг., долл.

13. Динамика импортных цен комбикормов в 2019-2023 гг., долл./т

14. Динамика рублевых импортных цен комбикормов в 2019-2023 гг., руб./т

15. Импортные цены комбикормов по странам в 2019-2023 гг., долл./т

16. Импортные цены комбикормов по федеральным округам в 2022-2023 гг., долл./т

17. Импортные цены комбикормов по регионам РФ в 2022-2023 гг., долл./т

18. Влияние курса доллара на объем экспорта комбикормов в 2019-2023 гг.

19. Влияние средней цены на объем экспорта комбикормов в 2019-2023 гг.

20. Объем и динамика экспорта комбикормов из России по странам в натуральном выражении в 2019-2023 гг., т

21. Объем и динамика экспорта комбикормов из России по странам в стоимостном выражении в 2019-2023 гг., долл.

22. Изменение экспорта комбикормов из России по странам-лидерам в 2019-2023 гг.

23. Объем экспорта комбикормов из России по федеральным округам в натуральном выражении в 2022-2023 гг., т

24. Объем экспорта комбикормов из России по федеральным округам в стоимостном выражении в 2022-2023 гг., долл.

25. Объем экспорта комбикормов по регионам в натуральном выражении в 2022-2023 гг., т

26. Объем экспорта комбикормов по регионам в стоимостном выражении в 2022-2023 гг., долл.

27. Динамика экспортных цен комбикормов в 2019-2023 гг., долл./т

28. Динамика рублевых экспортных цен комбикормов в 2019-2023 гг., руб./т

29. Экспортные цены комбикормов по странам в 2019-2023 гг., долл./т

30. Экспортные цены комбикормов по федеральным округам в 2022-2023 гг., долл./т

31. Экспортные цены комбикормов по регионам РФ в 2022-2023 гг., долл./т

32. Объем российского рынка комбикормов в 2019-2023 гг., т

33. Объем российского рынка комбикормов в 2019-2023 гг., руб.

34. Объем российского рынка комбикормов в 2019-2023 гг., долл.

35. Баланс спроса и предложения на российском рынке комбикормов в 2019-2023 гг., т

36. Динамика основных показателей рынка комбикормов в 2020-2023 гг., %

37. Динамика цен производителей комбикормов по месяцам в 2019-2023 (О) гг., руб./т

38. Динамика долларовых цен производителей комбикормов по месяцам в 2019-2023 (О) гг., долл./т

39. Динамика цен производителей комбикормов по федеральным округам РФ в 2019-2023 (О) гг., руб./т

40. Бухгалтерский баланс ООО «КАРГИЛЛ» в 2020-2022 гг., руб.

41. Отчет о прибылях и убытках ООО «КАРГИЛЛ» в 2020-2022 гг., руб.

42. Бухгалтерский баланс ЗАО «ЗАВОД ПРЕМИКСОВ №1» в 2020-2022 гг., руб.

43. Отчет о прибылях и убытках ЗАО «ЗАВОД ПРЕМИКСОВ №1» в 2020-2022 гг., руб.

44. Бухгалтерский баланс ОАО «БЭЗРК» в 2020-2022 гг., руб.

45. Отчет о прибылях и убытках ОАО «БЭЗРК» в 2020-2022 гг., руб.

46. Бухгалтерский баланс НПАО «ДЕ ХЁС» в 2020-2022 гг., руб.

47. Отчет о прибылях и убытках НПАО «ДЕ ХЁС» в 2020-2022 гг., руб.

48. Бухгалтерский баланс ООО «ПРОХОРОВСКИЙ КОМБИКОРМОВЫЙ ЗАВОД» в 2020-2022 гг., руб.

49. Отчет о прибылях и убытках ООО «ПРОХОРОВСКИЙ КОМБИКОРМОВЫЙ ЗАВОД» в 2020-2022 гг., руб.

50. Объем и динамика выручки крупнейших российских производителей комбикормов в 2018-2022 гг., руб.

51. Объем и динамика прибыли крупнейших производителей комбикормов в России в 2018-2022 гг., руб.

52. EBITDA крупнейших производителей комбикормов в 2018-2022 гг., руб.

53. Рентабельность продаж (ROS) крупнейших российских производителей комбикормов в 2018-2022 гг., %

54. Рейтинг финансового состояния крупнейших производителей комбикормов в России в 2022 г.

55. Коэффициент автономии крупнейших производителей комбикормов в 2018-2022 гг.

56. Коэффициент текущей ликвидности крупнейших производителей комбикормов в России в 2018-2022 гг.

57. Кредиты крупнейших производителей комбикормов в России в 2018-2022 гг., руб.

58. Инвестиции крупнейших российских производителей комбикормов в 2018-2022 гг., руб.

59. Численность сотрудников крупнейших производителей комбикормов в 2020-2022 гг., чел.

60. Рентабельность персонала крупнейших российских производителей комбикормов в 2020-2022 гг., руб.

61. Прогноз основных параметров рынка комбикормов в России по основному сценарию в 2024-2033 гг., т

62. Прогноз объема рынка комбикормов в России по основному сценарию в рублях в 2024-2033 гг., руб.

63. Прогноз объема рынка комбикормов в России по основному сценарию в долларах в 2024-2033 гг., долл.

64. Прогноз основных параметров рынка комбикормов в России по негативному сценарию в 2024-2033 гг., т

65. Прогноз объема рынка комбикормов в России по негативному сценарию в рублях в 2024-2033 гг., руб.

66. Прогноз объема рынка комбикормов в России по негативному сценарию в долларах в 2024-2033 гг., долл.

67. Прогноз основных параметров рынка комбикормов в России по оптимистичному сценарию в 2024-2033 гг., т

68. Прогноз объема рынка комбикормов в России по оптимистичному сценарию в рублях в 2024-2033 гг., руб.

69. Прогноз объема рынка комбикормов в России по оптимистичному сценарию в долларах в 2024-2033 гг., долл.

70. Рейтинг иностранных фирм-поставщиков комбикормов в Россию в 2023 г., т

71. Рейтинг российских фирм-импортеров комбикормов в 2023 г., т

72. Рейтинг импортных брендов комбикормов в 2023 г., т

Маркетинговое исследование рынка комбикормов и кормовых добавок в РФ, 2022 г., 2023 г.

АИПР (Агентство исследований промышленных и потребительских рынков)

85 000 ₽

Маркетинговое исследование рынка комбикормов и кормовых добавок в РФ, 2022 г., 2023 г.

АИПР (Агентство исследований промышленных и потребительских рынков)

85 000 ₽

Анализ рынка влажных кормов для кошек в России - 2024. Показатели и прогнозы

TEBIZ GROUP

97 900 ₽

Анализ рынка влажных кормов для кошек в России - 2024. Показатели и прогнозы

TEBIZ GROUP

97 900 ₽

Готовый бизнес-план производства комбикормов (с фин.расчетами)

ЭКЦ "ИнвестПроект"

41 900 ₽

Готовый бизнес-план производства комбикормов (с фин.расчетами)

ЭКЦ "ИнвестПроект"

41 900 ₽

Анализ кормовых добавок животного происхождения и технического жира в России - 2022 год - 1 пол. 2023 года

DISCOVERY Research Group

80 000 ₽

Анализ кормовых добавок животного происхождения и технического жира в России - 2022 год - 1 пол. 2023 года

DISCOVERY Research Group

80 000 ₽

Статья, 17 мая 2024

NeoAnalytics

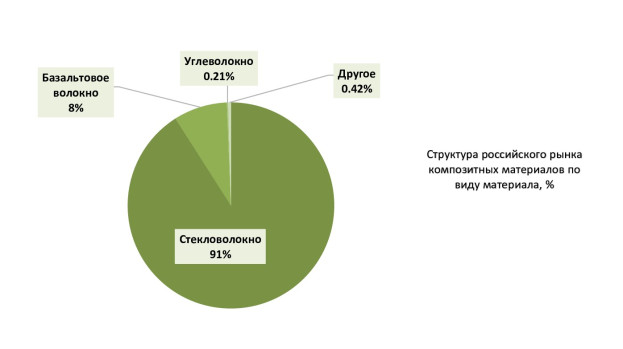

Анализ российского рынка композитных материалов: итоги 2023 г., прогноз до 2027 г.

В феврале-марте 2024 года исследовательская компания NeoAnalytics завершила проведение маркетингового исследования российского рынка композитных материалов.

Статья, 17 мая 2024

NeoAnalytics

Анализ российского рынка композитных материалов: итоги 2023 г., прогноз до 2027 г.

В феврале-марте 2024 года исследовательская компания NeoAnalytics завершила проведение маркетингового исследования российского рынка композитных материалов.

В ходе исследования, проведенного NeoAnalytics на тему «Российский рынок композитных материалов: итоги 2023 г., прогноз до 2027 г.», выяснилось, что в 2023 г., сегодня в России наиболее широко применяются композиционные материалы на основе стеклянных наполнителей (стекловолокна). По данным официальной статистики по итогам 2023 г. производство стекловолокна в России составило 165,2 тыс. тонн и снизилось на 0,8%.

Статья, 16 мая 2024

BusinesStat

Производство экскаваторов в России за 2022-2023 гг снизилось относительно 2021 г на 60% и составило в 2023 г 1 370 шт.

Отчественные предприятия испытывают дефицит импортных комплектующих.

Статья, 16 мая 2024

BusinesStat

Производство экскаваторов в России за 2022-2023 гг снизилось относительно 2021 г на 60% и составило в 2023 г 1 370 шт.

Отчественные предприятия испытывают дефицит импортных комплектующих.

По данным «Анализа рынка экскаваторов в России», подготовленного BusinesStat в 2024 г, их производство в стране за 2022-2023 гг снизилось относительно 2021 г на 60% и составило в 2023 г 1 370 шт.

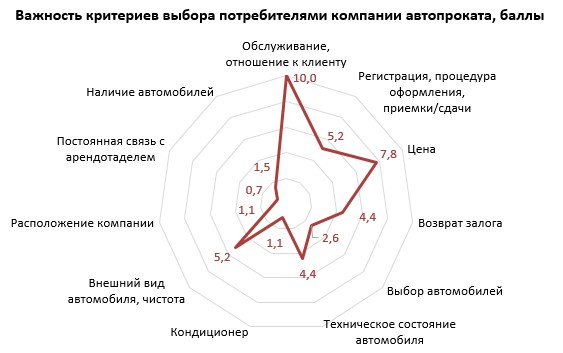

Статья, 15 мая 2024

Компания Гидмаркет

Рынок автопроката: определены ключевые критерии выбора прокатной организации

Потребители выбирают качество обслуживания и адекватную ценовую политику

Статья, 15 мая 2024

Компания Гидмаркет

Рынок автопроката: определены ключевые критерии выбора прокатной организации

Потребители выбирают качество обслуживания и адекватную ценовую политику

На основании отзывов клиентов о разных прокатных организациях в России ГидМаркет проанализированы потребительские предпочтения, и выделены основные критерии выбора.