Рынки факторинга Беларуси и Казахстана достаточно узки и отличаются высокой концентрацией на крупных участниках, для которых этот бизнес позволяет поддержать показатели рентабельности. В то же время проблемы с доступностью персонала, слаборазвитые инфраструктура и нормативная база обуславливают невысокую инвестиционную привлекательность факторинговой деятельности в целом. В этих условиях драйверами роста рынков во 2 полугодии 2016-го – 2017 году будут экстенсивное расширение деятельности за счет крупных сделок лидеров рынка и рост распространенности факторинга среди малого и среднего бизнеса.

Регулятивная среда и нормативная база: подходы различаются. Факторинговая деятельность в Республике Беларусь предполагает обязательное наличие лицензии, в отличие от Казахстана, где соответствующие требования не предъявляются к специализированным факторам (отсюда и обилие факторов-небанков на казахстанском рынке, в отличие от белорусского). Казахстанские факторы пока не имеют профильного факторингового нормативного акта, в то время как в Беларуси в конце 2015 года такой документ был издан. При этом стандартизация деятельности факторов в обеих странах проводится как в соответствии со стандартами, выработанными в сотрудничестве с нацбанками, так и с учетом международных практик.

Объемы и структура рынка: номинальный рост и структурные различия. Число активных участников рынка менее 15 как в Казахстане, так и в Беларуси. При этом доля факторинга в ВВП обеих стран составляет менее 1%, рынки характеризуются высокой концентрацией (в Казахстане на крупнейшего игрока приходится почти половина рынка, в Беларуси — порядка 2/3) и постепенным расширением баз клиентов и дебиторов. Кроме того, по итогам исследования отмечается рост объемов рынков в национальных валютах при одновременном сокращении в евро в связи с девальвационными процессами. Но если рынок Беларуси сокращался в европейской валюте и в 2015 году, и в 1 полугодии 2016-го, то казахстанский начал падать только по итогам первых шести месяцев 2016 года. Рынки имеют и определенные структурные различия. Например, они разительно отличаются по соотношению объемов сделок по внутреннему и международному факторингу. В Беларуси более 50% оборота приходится на трансграничные сделки, в то время как в Казахстане такие контракты единичны.

Инвестиционная привлекательность факторинга: интерес определяется прибыльностью. Действующих игроков привлекает в основном возможность доходного размещения свободной ликвидности, которая достигается либо за счет повышенных ставок по факторингу (Казахстан), либо за счет сравнительно недорогого фондирования от материнских банков (Беларусь). Казахстанский рынок, помимо этого, характеризуют невысокий уровень регуляторных барьеров для выхода на рынок и слабая конкуренция. Участники исследования сошлись во мнении, что в отрасли достаточно серьезны проблемы ограниченной доступности квалифицированного персонала и недостаточно развитого факторингового регулирования. Среди прочих барьеров, которые выделили участники исследования рынка Казахстана, — нехватка фондирования и ограниченные масштабы господдержки отрасли. Их белорусские коллеги, в свою очередь, отметили слаборазвитую инфраструктуру факторингового рынка и рост дефолтности дебиторов в 2014–2016 годах.

Драйверы роста во 2 полугодии 2016-го – 2017 году: факторинг и с большими, и с малыми. Основные точки роста подавляющее число участников исследования видят не только в крупных сделках лидеров в сегменте внутреннего факторинга, но и в росте распространенности факторинга среди МСБ. Крупные международные контракты также могут стать драйвером роста рынков, однако, в отличие от Беларуси, рост трансграничных сделок казахстанских факторов, по их же ожиданиям, будет происходить лишь в рамках сотрудничества с компаниями из других стран ЕАЭС. Характерна и разница в оценках потенциального годового объема международного бизнеса у казахстанских и белорусских факторов с другими странами ЕАЭС: диапазон оценок первых — от 3,5 до 250 млн долларов США; вторые выставили показатель в 700 млн долларов США. Развитие электронного документооборота выделили в качестве точки роста для рынков лишь два участника исследования, являющихся дочерними банками крупных компаний-нерезидентов.

Рынок факторинга в России. Февраль, 2024

AnalyticResearchGroup (ARG)

130 000 ₽

Рынок факторинга в России. Февраль, 2024

AnalyticResearchGroup (ARG)

130 000 ₽

Бизнес-план факторинговой компании (с финансовой моделью)

АМИКО Консалтинг Групп

39 000 ₽

Бизнес-план факторинговой компании (с финансовой моделью)

АМИКО Консалтинг Групп

39 000 ₽

Российский рынок факторинга – итоги 2019 года и прогноз на 2020-й: курс на цифровизацию

Эксперт РА

Бесплатно

Российский рынок факторинга – итоги 2019 года и прогноз на 2020-й: курс на цифровизацию

Эксперт РА

Бесплатно

Российский рынок факторинга в 2018 году

Эксперт РА

Бесплатно

Российский рынок факторинга в 2018 году

Эксперт РА

Бесплатно

Статья, 3 июня 2024

AnalyticResearchGroup (ARG)

Исследование показало, какие условия предлагаются клиентам факторинговыми компаниями в России

Минимальные процентные ставки по факторингу в 2024 году чаще всего находились в диапазоне значений от 15% до 20% годовых.

Статья, 3 июня 2024

AnalyticResearchGroup (ARG)

Исследование показало, какие условия предлагаются клиентам факторинговыми компаниями в России

Минимальные процентные ставки по факторингу в 2024 году чаще всего находились в диапазоне значений от 15% до 20% годовых.

В начале 2024 года аналитики «AnalyticResearchGroup» представили результаты первого исследования рынка факторинга в России, в состав которого вошел анализ тарифов и условий по факторинговым продуктам, предлагаемым поставщиками данной финансовой услуги.

Статья, 23 июня 2023

BusinesStat

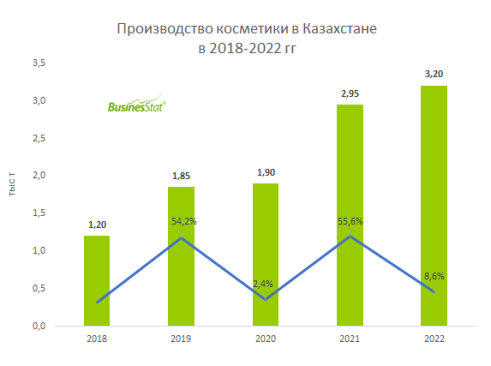

В 2018-2022 гг производство косметики в Казахстане выросло в 2,7 раза с 1,2 до 3,2 тыс т.

При этом в стране полностью отсутствует производство дезодорантов, антиперспирантов и средств для бритья.

Статья, 23 июня 2023

BusinesStat

В 2018-2022 гг производство косметики в Казахстане выросло в 2,7 раза с 1,2 до 3,2 тыс т.

При этом в стране полностью отсутствует производство дезодорантов, антиперспирантов и средств для бритья.

По данным «Анализа рынка косметики в Казахстане», подготовленного BusinesStat в 2023 г, в 2018-2022 гг ее производство в стране выросло в 2,7 раза с 1,2 до 3,2 тыс т. Увеличилось производство шампуней и прочих средств для волос, средств по уходу за лицом и телом, солей и составов для ванн. При этом в очень малых количествах в Казахстане производилась декоративная косметика (от 2 до 6 тонн ежегодно) и средства гигиены полости рта (от 27 до 73 тонн в год). По данным национального статкомитета, полностью отсутствовало в стране производство дезодорантов, антиперспирантов и средств для бритья.

Статья, 19 апреля 2023

BusinesStat

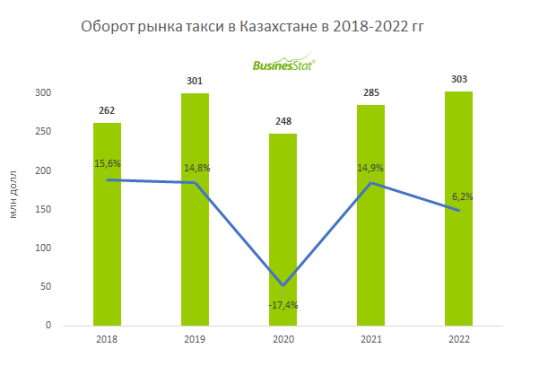

За 2021-2022 г оборот рынка такси в Казахстане вырос на 22% и достиг 303 млн долл.

Рынок быстро восстановился после пандемии.

Статья, 19 апреля 2023

BusinesStat

За 2021-2022 г оборот рынка такси в Казахстане вырос на 22% и достиг 303 млн долл.

Рынок быстро восстановился после пандемии.

По данным «Анализа рынка такси в Казахстане», подготовленного BusinesStat в 2023 г, в 2022 г в Казахстане оборот рынка такси достиг 303 млн долл, что на 22% превысило значение 2020 г (248 млн долл). Рост происходил на фоне восстановления объема рынка после пандемии. Карантинные ограничения на перемещения внутри страны были отменены, восстановлено международное сообщение, возобновилась работа организаций сферы торговли, отдыха и развлечений. Кроме того, увеличение оборота рынка поддерживалось повышением средней цены поездки.