Настоящее исследование посвящено анализу быстрорастущего сегмента рынка электронной торговли - организации закупок в корпоративном секторе посредством сети Интернет. В исследовании рассматриваются основные характеристики рынка, включая оценку объема рынка и прогноз его развития.

Первая часть исследования описывает механизмы функционирования системы электронной торговли в сегментах B2B, включая Web-сайт компании, торговые порталы, организованные третьей стороной, и торговые площадки и «хабы» от компаний-интеграторов.

Анализ построен на основе сравнения результатов опроса каждой из площадок и включает такие показатели, как средний размер дисконта, уровень конкуренции, сложности и перспективы развития систем электронных закупок.

Часть обзора посвящена технологиям создания и внедрения электронных торговых площадок и анализу предложений ведущих разработчиков.

В отчете приведены профили ведущих разработчиков систем электронных закупок и крупнейших межкорпоративных площадок (всего 14 компаний). Профили площадок включают краткое описание компании, набор предлагаемых услуг, товарооборот в денежном выражении, количество сделок и участников торгов, имена руководителей, контактную информацию и тарифы на обслуживание участников.

Методы исследования

При проведении исследования были применены ряд методов, позволивших выполнить поставленные задачи:

Список экспертов

Исследование проведено в октябре - ноябре 2012 года.

Объем отчета - 90 стр.

Отчет содержит 34 таблицы и 12 графиков и диаграмм.

Язык отчета - русский.

Аннотация | 2 | ||

Полное оглавление | 4 | ||

Список диаграмм | 6 | ||

Список таблиц | 7 | ||

Механизмы функционирования системы электронной торговли в сегментах B2B | 8 | ||

| Развитие коммуникационных технологий на рынке электронной торговли в сегменте B2B | 8 | |

|

| EDI | 8 |

|

| ERP-to-ERP | 9 |

|

| Extranet | 10 |

|

| Web-сайт компании | 11 |

|

| Торговые порталы, организованные третьей стороной | 11 |

|

| Торговые площадки и «хабы» от компаний-интеграторов | 12 |

Российский рынок электронной торговли в сегменте B2B | 13 | ||

| Особенности российского рынка электронной торговли в сегменте B2B | 13 | |

|

| Задачи, решаемые с помощью электронных торговых площадок | 20 |

|

| Электронная цифровая подпись | 21 |

|

| Процедура получения ЭЦП в секторе B2B | 21 |

| Общая характеристика рынка электронной торговли | 23 | |

| Электронные торги в корпоративном секторе | 26 | |

|

| Объем, динамика развития, конкурентная среда и основные игроки рынка межотраслевых электронных торговых площадок | 28 |

|

| Тенденции и перспективы развития рынка | 31 |

| Разработка и внедрение электронных торговых площадок | 34 | |

|

| Ведущие разработчики электронных торговых площадок | 35 |

Профили участников рынка электронной торговли в сегменте B2B | 36 | ||

| B2B-Center | 36 | |

| Фабрикант | 43 | |

| ONLINECONTRACT | 50 | |

| Сбербанк-АСТ | 52 | |

| Tender.Pro | 55 | |

| OTC-TENDER | 59 | |

| SETonline | 61 | |

| ТЗС Электра | 63 | |

| Аукционный конкурсный дом | 66 | |

| МАГЕЛАН | 74 | |

| TRADE.SU | 76 | |

Профили разработчиков программного обеспечения | 79 | ||

| ФогСофт | 79 | |

| Норбит | 81 | |

| НТК Алтимета | 86 | |

Рис. 1. Простейшие трансакции между юридическими лицами | 8 |

Рис. 2. Пример альтернативных способов коммуникации двух компаний, внедривших ERP-системы | 10 |

Рис. 3. Организация B2B-взаимодействия через Extranet портал | 11 |

Рис. 4. Число пользователей (млн чел.) и уровень проникновения Интернета в России (в % от численности населения) в 2007-2012 гг. | 23 |

Рис. 5. Распределение количества интернет-пользователей по федеральным округам, 2011 г., % | 24 |

Рис. 6. Динамика развития рынка электронной торговли в сегменте B2B в России, 2009-2012 гг., трлн руб. | 26 |

Рис. 7. Доли рынка ведущих игроков в сегменте B2B, 2012 г., % | 28 |

Рис. 8. Динамика числа участников на ЭТП в России, 2006-2012 гг., шт. и % | 30 |

Рис. 9. Структура акционеров ОАО «Центр развития экономики», 2012 г., | 43 |

Рис. 10. Алгоритм работы и функциональные блоки системы NBT | 82 |

Рис. 136. Прогноз роста сегментов российского рынка транспортно-логистических услуг, 2012-2015 гг., млрд руб. | 198 |

Табл. 1. Виды тендеров | 14 |

Табл. 2. Отличие электронных аукционов от конкурсов и запросов котировок | 19 |

Табл. 3. Примеры межотраслевых торговых площадок и информационных систем | 27 |

Табл. 4. Динамика размера среднего дисконта в корпоративном секторе, 2009-2012 гг., % | 27 |

Табл. 5. Динамика популярности электронных закупок, 2009-2012 гг. | 29 |

Табл. 6. Основные направления закупок B2B-Center, 2010-2012 гг. | 37 |

Табл. 7. Показатели деятельности B2B-Center | 39 |

Табл. 8. Тарифные планы B2B-Center | 40 |

Табл. 9. Показатели деятельности системы «Фабрикант.ру» | 45 |

Табл. 10. Тарифные планы МТС «Фабрикант» | 47 |

Табл. 11. Показатели деятельности ЭТП ONLINECONTRACT, 2009-2012 гг. | 51 |

Табл. 12. Тарифные планы для работы в системе ONLINECONTRACT | 51 |

Табл. 13. Показатели деятельности «Сбербанк-Аст» по рынку B2B | 53 |

Табл. 14. Показатели деятельности «Сбербанк-Аст» по рынку B2G | 53 |

Табл. 15. Тарифные планы для работы в системе Сбербанк-АСТ | 54 |

Табл. 16. Показатели деятельности системы Tender.Pro в секторе B2B | 57 |

Табл. 17. Параметры платных тарифов Tender.Pro | 58 |

Табл. 18. Стоимость разработки индивидуальных проектов Tender.Pro | 59 |

Табл. 19. Тарифы OTC-TENDER | 60 |

Табл. 20. Показатели деятельности системы «СЭТОНЛАЙН» | 61 |

Табл. 21. Тарифы для заказчиков SETonline | 62 |

Табл. 22. Тарифы для участников торгов SETonline | 62 |

Табл. 23. Размер вознаграждения оператору SETonline | 63 |

Табл. 24. Показатели деятельности системы «ТЗС Электра» | 64 |

Табл. 25. Тарифный план «Безлимитный» «ТЗС Электра» | 65 |

Табл. 26. Тарифный план «Обычный» «ТЗС Электра» | 65 |

Табл. 27. Стоимость и варианты комплектов аукциониста ООО «Аукционный Конкурсный Дом» | 68 |

Табл. 28. Стоимость услуг по комплексному сопровождению закупок ООО «Аукционный Конкурсный Дом» | 68 |

Табл. 29. Стоимость услуг по разработке документов ООО «Аукционный Конкурсный Дом» | 68 |

Табл. 30. Условия предоставления товарного кредита ООО «Аукционный Конкурсный Дом» | 69 |

Табл. 31. Требования к заемщику ООО «Аукционный Конкурсный Дом» | 70 |

Табл. 32. Тарифные планы ООО «Аукционный Конкурсный Дом» | 70 |

Табл. 33. Подразделения холдинга МАГЕЛАН | 75 |

Табл. 34. Распределение бизнес-функций между представителем Заказчика и Оператором Системы NBT | 84 |

Продажи смартфонов на маркетплейсах 2024

РБК Исследования рынков

55 000 ₽

Продажи смартфонов на маркетплейсах 2024

РБК Исследования рынков

55 000 ₽

Продажи мужской обуви на маркетплейсках 2024

РБК Исследования рынков

55 000 ₽

Продажи мужской обуви на маркетплейсках 2024

РБК Исследования рынков

55 000 ₽

Продажи ноутбуков на маркетплейсах 2024

РБК Исследования рынков

55 000 ₽

Продажи ноутбуков на маркетплейсах 2024

РБК Исследования рынков

55 000 ₽

Анализ рынка электронной коммерции (eCommerce) в России в 2019-2023 гг, прогноз на 2024-2028 гг

BusinesStat

140 000 ₽

Анализ рынка электронной коммерции (eCommerce) в России в 2019-2023 гг, прогноз на 2024-2028 гг

BusinesStat

140 000 ₽

― Какие тренды наблюдались в категории fashion на вашей платформе в 2024 году? Какие внешние и внутренние факторы оказали наибольшее влияние на динамику развития сегмента?

Статья, 23 июня 2025

РБК Исследования рынков

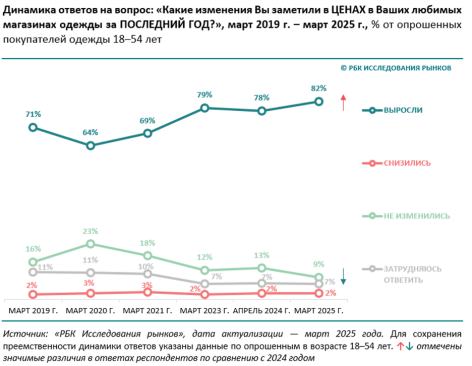

Цены на одежду в 2024 году росли быстрее в онлайн-канале

В 2024 году сохранялась тенденция роста цен на одежду. Согласно данным Росстата, продукция подорожала на 3,7%, что на 0,9 п.п. выше показателя 2023 года

Статья, 23 июня 2025

РБК Исследования рынков

Цены на одежду в 2024 году росли быстрее в онлайн-канале

В 2024 году сохранялась тенденция роста цен на одежду. Согласно данным Росстата, продукция подорожала на 3,7%, что на 0,9 п.п. выше показателя 2023 года

Мониторинг предложения ведущих маркетплейсов (Wildberries, Ozon), проведенный «РБК Исследованиями рынков»в мае 2025 года, также подтвердил данные Росстата. По оценкам РБК, приведенным в обзоре «Одежный ретейл 2025», в онлайн-сегменте одежда за год подорожала на 5,6%.