Задачи исследования:

Выдержки из исследования:

По данным BusinesStat в 2010 году натуральный объем продаж БН приблизился к ... литров (в 2009 г. было продано ... литров). Если минеральных и питьевых вод суммарно в 2010 г продано ... литров, то продажи прохладительных напитков приближались к ... литров (... декалитров). Активно растут продажи и обычных питьевых вод, особенно в секторе разливной и кулерной воды. В 2010 г объем продаж кулерной воды достиг ... литров.

Самым емким сегментом рынка по результатам первого полугодия 2010 года по-прежнему остается сегмент газированных напитков - ... декалитров. Емкость рынка минеральной и питьевой воды - ... декалитров. В 2009 году рост емкости наблюдается в таких сегментах, как «холодный чай», квас, спортивные напитки, энгергетики.

1 Содержание

2 Введение 8

3 Методологическая часть 9

3.1 Описание типа исследования 9

3.2 Объект исследования 9

3.3 Цели и задачи исследования 9

3.4 География исследования 9

3.5 Время проведения исследования 9

3.6 Методы сбора данных 10

4 Макроэкономическая конъюнктура 11

4.1 Основные макроэкономические показатели 11

4.1.1 Динамика валового внутреннего продукта 11

4.1.2 Промышленное производство 12

4.1.3 Уровень инфляции 13

4.1.4 Инвестиции 16

4.1.5 Розничная торговля 17

5 Описание отрасли 19

5.1 Основные показатели 19

5.2 Тенденции развития отрасли 20

5.3 Описание влияющих Рынков. Рынок упаковки 21

5.3.1 Описание и сегментация рынка 21

5.3.2 Основные показатели рынка 24

5.3.3 Темпы роста 24

5.3.4 Тенденции рынка упаковки 25

5.4 Описание смежных рынков. Рынок соков 27

5.4.1 Сегментация рынка соков 27

5.4.2 Объем и емкость рынка соков 33

5.4.3 Среднедушевое потребление 34

5.4.4 Темпы роста рынка соков 34

5.4.5 Сезонность 34

5.4.6 Тенденции рынка соков 35

6 Сегментация рынка 36

6.1 Определение продукции 36

6.2 Сегментирование продукции по основным наименованиям 36

6.3 Сегментация сладких газированных напитков по вкусам 37

6.4 Сегментирование Продукции по технологии производства или потребления 41

6.5 Сегментирование Продукции по маркам 41

6.6 Сегментирование Продукции по видам упаковки 43

6.7 Ценовое сегментирование Продукции 45

6.8 Тенденции различных сегментов Продукции 46

6.8.1 Тенденции в сегментах различных видов Продукции 46

6.8.2 Тенденции в сегментах упаковки 47

6.8.3 Тенденции в ценовых сегментах 48

7 Основные количественные характеристики Рынка 49

7.1 Объем и емкость Рынка 49

7.1.1 Объем Рынка в натуральном выражении 49

7.1.2 Объем Рынка в денежном выражении 49

7.1.3 Среднедушевое потребление безалкогольных напитков 50

7.1.4 Емкость Рынка 50

7.2 Темпы роста Рынка 51

7.3 Влияние сезонности на Рынок 53

7.4 Прогноз развития Рынка 54

8 Сбытовая структура Рынка 56

8.1 Цепочка движения товара 56

8.2 Краткое описание основных сегментов участников Рынка 58

8.2.1 Производители Продукции 58

8.2.2 География производства 59

8.2.3 Дистрибьюторы продукции 61

8.2.4 Сектор HORECA 61

8.2.5 Розничный сектор 63

8.2.6 Рынок HOD (Home & Office Delivery) 64

8.3 Основные принципы ценообразования 65

9 Конкурентный анализ 67

9.1 Основные параметры конкуренции 67

9.1.1 Доли производителей в различных сегментах 67

9.1.2 Основные производители. Описание профилей крупнейших компаний 71

9.1.3 Основные финансовые показатели 72

9.1.4 Сравнительный анализ крупнейших игроков рынка. 84

9.1.5 Тенденции в направлении конкуренции между крупнейшими производителями 87

9.2 Конкуренция между крупнейшими компаниями розничного сектора 88

9.2.1 Основные игроки 88

9.3 Резюме 95

9.4 Тенденции на рынке продуктового ритейла 95

9.5 Прогнозы 96

10 Анализ потребителей 98

10.1 Описание потребителей 98

10.2 Сегментация потребителей с описанием и количественной оценкой сегментов 99

10.2.1 B2C рынки 99

10.2.2 B2B рынки 102

10.3 Уровень потребления безалкогольных напитков 102

10.4 Потребительские предпочтения по: видам, маркам Продукции или Услуги 103

10.5 Потребительские мотивации и поведение при покупке Продукции или Услуги 107

10.6 Основные тенденции в потребительском сегменте 108

11 Обобщающие выводы по отчету 109

11.1 Факторы, влияющие на развитие Рынка 109

11.1.1 Сдерживающие факторы Рынка 110

11.2 Анализ рисков 111

11.2.1 Сдерживающие факторы Рынка/анализ рисков 111

12 Общие выводы по отчету 113

Маркетинговое исследование рынка напитков для здорового питания в РФ, 2023 -2024 гг.

АИПР (Агентство исследований промышленных и потребительских рынков)

214 000 ₽

Маркетинговое исследование рынка напитков для здорового питания в РФ, 2023 -2024 гг.

АИПР (Агентство исследований промышленных и потребительских рынков)

214 000 ₽

Анализ рынка сладких безалкогольных газированных напитков в РФ, текущее состояние и прогноз по 2030 г.

ROIF EXPERT

78 900 ₽

Анализ рынка сладких безалкогольных газированных напитков в РФ, текущее состояние и прогноз по 2030 г.

ROIF EXPERT

78 900 ₽

Аналитика по рынку безалкогольных напитков - структура ритейла, производства с прогнозом по 2030 г.

ROIF EXPERT

50 000 ₽

Аналитика по рынку безалкогольных напитков - структура ритейла, производства с прогнозом по 2030 г.

ROIF EXPERT

50 000 ₽

Бизнес-план организации производства пивной продукции, безалкогольных и функциональных напитков

VTSConsulting

32 000 ₽

Бизнес-план организации производства пивной продукции, безалкогольных и функциональных напитков

VTSConsulting

32 000 ₽

Статья, 29 января 2026

BusinesStat

За 2021-2025 гг продажи ювелирных изделий в России увеличились на 21%: с 73 до 89 млн шт.

Особенно активно росли продажи серебряных украшений.

Статья, 29 января 2026

BusinesStat

За 2021-2025 гг продажи ювелирных изделий в России увеличились на 21%: с 73 до 89 млн шт.

Особенно активно росли продажи серебряных украшений.

По данным «Анализа рынка ювелирных изделий в России», подготовленного BusinesStat в 2026 г, за 2021-2025 гг их продажи в стране увеличились на 21%: с 73 до 89 млн шт.

Статья, 29 января 2026

SYNOPSIS consulting&research

В 2025 г цена на общий анализ крови в России выросла на 10%

Средняя потребительская цена на Общий анализ крови в РФ на конец 2025 г составила 574,1 руб

Статья, 29 января 2026

SYNOPSIS consulting&research

В 2025 г цена на общий анализ крови в России выросла на 10%

Средняя потребительская цена на Общий анализ крови в РФ на конец 2025 г составила 574,1 руб

По данным Бизнес-плана Медицинской Лаборатории, разработанного SYNOPSIS, средняя потребительская цена на Общий анализ крови в РФ на конец 2025 г составила 574,1 руб, что больше, чем годом ранее на 10,0%.

Статья, 28 января 2026

BusinesStat

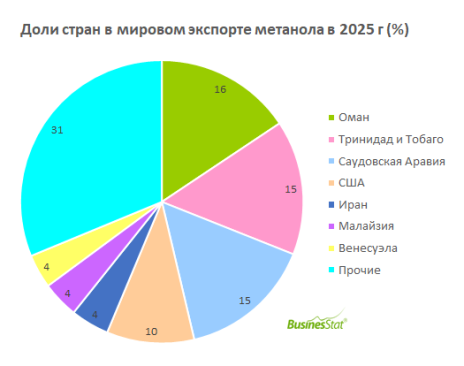

В 2025 г объём мирового экспорта метанола составил 33 млн т.

Более 45% поставок обеспечивают Оман, Тринидад и Тобаго и Саудовская Аравия.

Статья, 28 января 2026

BusinesStat

В 2025 г объём мирового экспорта метанола составил 33 млн т.

Более 45% поставок обеспечивают Оман, Тринидад и Тобаго и Саудовская Аравия.

По данным «Анализа мирового рынка метанола», подготовленного BusinesStat в 2026 г, в 2025 г совокупный объём мирового экспорта метанола составил 33 млн т. Более 45% этих поставок обеспечила тройка стран-лидеров. Крупнейшим экспортёром стал Оман (16% мирового объёма), чьи мощности, такие как завод компании Oman Methanol Company (OMC), контролируемой консорциумом Proman и Consolidated Energy, традиционно ориентированы на рынки Азии. Вслед за ним с минимальным отрывом расположились Тринидад и Тобаго (15%) и Саудовская Аравия (15%).