Цель маркетингового исследования: анализ представленных на рынке форматов продовольственной розницы

Описание исследования

Форматы - Cash&Carry, гипермаркет, супермаркет, дискаунтер и «магазин у дома» - рассматриваются в разрезе следующих основных характеристик: общая/торговая площадь, ширина ассортимента, средний чек, наценка, SKU, доля non-food товаров, организация торговой площади и пр.

Профиль каждого сегмента формируется на основе анализа его основных игроков. Для каждой группы приводится ряд графических элементов, на которых отображается сравнительная характеристика участников сегмента по вышеперечисленным параметрам. Подобное сравнение дает возможность оценить локальные минимумы и максимумы по каждому групповому признаку.

Отдельная глава исследования посвящена изучению премиального формата продовольственной розницы. Оценены объем рынка и динамика его развития, определены основные игроки рынка. По каждому участнику представлены параметры его функционирования. В результате выявлен профиль формата в разрезе количественных и качественных характеристик.

Проводится анализ прибыльности форматов торговли, изучается влияние кризиса на деятельность магазинов различных сегментов.

Отдельное внимание посвящено изучению эффективности работы магазинов, открывающихся по договору франшизы. В рамках данной главы рассмотрены франшизные проекты основных федеральных операторов - «Копейка», «Перекресток», «Квартал», «Пятерочка».

|

Макроэкономические показатели |

8 |

|||

|

Рынок розничной торговли России |

10 |

|||

|

|

Объем и динамика рынка |

10 |

||

|

|

Структура рынка |

11 |

||

|

|

Рынок розничной торговли непродовольственными товарами |

12 |

||

|

|

|

Объем и динамика рынка |

12 |

|

|

|

|

Структура рынка |

13 |

|

|

|

Рынок розничной торговли продовольственными товарами |

13 |

||

|

|

|

Объем и динамика рынка |

13 |

|

|

|

|

Структура рынка |

15 |

|

|

|

|

Сегмент розничной торговли алкогольной продукцией |

15 |

|

|

|

|

Сегмент розничной торговли продуктами питания |

16 |

|

|

|

Географическая структура рынка |

18 |

||

|

|

Структура оборота розничной торговли по хозяйствующим субъектам |

22 |

||

|

|

Прогноз развития рынка |

23 |

||

|

Особенности конкурентной среды |

26 |

|||

|

Форматы продовольственной розницы |

34 |

|||

|

|

Сегментация сетевых проектов по формату торговли |

34 |

||

|

|

Анализ форматов торговли |

38 |

||

|

|

|

Cash & Carry |

38 |

|

|

|

|

|

Характеристика формата |

38 |

|

|

|

|

Российская специфика формата |

39 |

|

|

|

|

Сравнительная характеристика игроков рынка |

40 |

|

|

|

Гипермаркет |

41 |

|

|

|

|

|

Общая характеристика формата |

41 |

|

|

|

|

Торговая площадь |

43 |

|

|

|

|

Общая площадь |

44 |

|

|

|

|

Ширина ассортимента |

45 |

|

|

|

|

Средний чек |

46 |

|

|

|

|

Сравнительная характеристика игроков рынка |

48 |

|

|

|

Супермаркет |

51 |

|

|

|

|

|

Определение формата |

51 |

|

|

|

|

Площадь |

51 |

|

|

|

|

Широта ассортимента |

52 |

|

|

|

|

Средний чек |

53 |

|

|

|

|

Наценка |

53 |

|

|

|

|

Доход |

54 |

|

|

|

|

Целевая аудитория |

54 |

|

|

|

|

Инвестиции в открытие |

55 |

|

|

|

|

Обобщенная характеристика формата |

55 |

|

|

|

|

Сравнительная характеристика игроков рынка |

56 |

|

|

|

Дискаунтер |

59 |

|

|

|

|

|

История формата |

59 |

|

|

|

|

Специфика формата (принципы организации) |

59 |

|

|

|

|

Торговая площадь |

63 |

|

|

|

|

Ширина ассортимента |

63 |

|

|

|

|

Наценка |

64 |

|

|

|

|

Целевая аудитория |

65 |

|

|

|

|

Местоположение |

66 |

|

|

|

|

Конкурентная среда |

66 |

|

|

|

|

Обобщенная характеристика формата |

68 |

|

|

|

|

Сравнительная характеристика участников рынка |

68 |

|

|

|

Магазин «у дома» |

70 |

|

|

|

|

|

Особенности формата |

70 |

|

|

|

|

Целевая аудитория |

70 |

|

|

|

|

Торговая / общая площадь |

72 |

|

|

|

|

Широта ассортимента |

72 |

|

|

|

|

Ценообразование |

73 |

|

|

|

|

Общая характеристика формата |

74 |

|

|

|

|

Конкурентная среда |

75 |

|

|

|

|

Сравнительная характеристика участников рынка |

76 |

|

|

|

Прочие форматы |

79 |

|

|

|

Анализ прибыльности магазинов различных форматов |

80 |

||

|

|

Структура европейского рынка по форматам и прогноз развития |

88 |

||

|

|

Сегментация участников рынка по ценовой политике |

91 |

||

|

|

Формат «премиальный супермаркет» |

95 |

||

|

|

|

Объем и динамика развития рынка в Москве |

95 |

|

|

|

|

Ключевые характеристики формата |

96 |

|

|

|

|

Основные участники рынка |

97 |

|

|

|

|

Экспресс-паспорта участников рынка |

98 |

|

|

|

|

Выручка |

100 |

|

|

|

|

Торговая площадь |

100 |

|

|

|

|

Ширина ассортимента, SKU/кв.м. |

101 |

|

|

|

|

Товарная структура |

102 |

|

|

|

|

Дополнительные услуги |

103 |

|

|

|

|

Средний чек и наценка |

104 |

|

|

|

|

Количество клиентов |

105 |

|

|

|

|

Окупаемость |

105 |

|

|

|

|

Региональное проникновение |

107 |

|

|

|

|

Влияние кризиса на сегмент |

109 |

|

|

Потребительские предпочтения |

113 |

|||

|

|

Факторы выбора магазина в зависимости от возраста ЦА |

113 |

||

|

|

Особенности потребительского поведения |

114 |

||

|

|

Частота покупок |

115 |

||

|

|

Кризисные изменения в поведении потребителей |

116 |

||

|

|

Факторы выбора магазина |

118 |

||

|

|

Лояльность потребителей к дисконтным картам |

119 |

||

|

|

Лояльность потребителей к акциям |

119 |

||

|

Анализ франшизных проектов |

121 |

|||

|

|

Обзор основных программ по франчайзингу |

121 |

||

|

|

|

«Перекресток Экспресс» |

121 |

|

|

|

|

«Пятерочка» |

122 |

|

|

|

|

«Квартал» |

123 |

|

|

|

|

«Копейка» |

124 |

|

|

|

Сравнение показателей экономической эффективности различных франчайзинговых программ |

129 |

||

|

|

|

«Копейка» |

129 |

|

|

|

|

«Пятерочка» |

130 |

|

|

|

|

«Перекресток Экспресс» |

131 |

|

|

Информация о компании Inventica |

133 |

|||

Pro-новости продуктового ретейла в новой экономической реальности

РБК Исследования рынков

1 500 ₽

Pro-новости продуктового ретейла в новой экономической реальности

РБК Исследования рынков

1 500 ₽

Исследование рынка мобильных приложений для заказа продуктов online в России: аналитика по результатам опроса пользователей (с обновлением)

Компания Гидмаркет

170 000 ₽

Исследование рынка мобильных приложений для заказа продуктов online в России: аналитика по результатам опроса пользователей (с обновлением)

Компания Гидмаркет

170 000 ₽

Анализ детальности топ-30 сайтов по продаже продуктов питания и косметики российского производства - 2022 год

DISCOVERY Research Group

80 000 ₽

Анализ детальности топ-30 сайтов по продаже продуктов питания и косметики российского производства - 2022 год

DISCOVERY Research Group

80 000 ₽

Розничные продажи продуктов питания 2020, в т.ч. алкоголь по видам

Экспресс-Обзор

23 000 ₽

Розничные продажи продуктов питания 2020, в т.ч. алкоголь по видам

Экспресс-Обзор

23 000 ₽

Статья, 14 июля 2025

BusinesStat

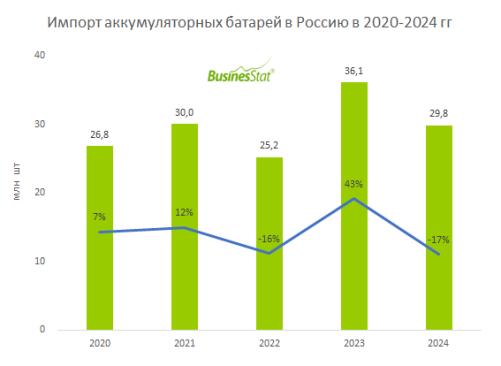

За 2020-2024 гг импорт аккумуляторных батарей в Россию вырос на 11%: с 26,8 до 29,8 млн шт.

70% зарубежных поставок занимают литий-ионные батареи.

Статья, 14 июля 2025

BusinesStat

За 2020-2024 гг импорт аккумуляторных батарей в Россию вырос на 11%: с 26,8 до 29,8 млн шт.

70% зарубежных поставок занимают литий-ионные батареи.

По данным «Анализа рынка аккумуляторных батарей в России», подготовленного BusinesStat в 2025 г, российский рынок аккумуляторных батарей более чем на 80% состоит из импортной продукции. При этом за 2020-2024 гг импорт аккумуляторных батарей в Россию вырос на 11%: с 26,8 до 29,8 млн шт. В структуре импорта преобладают литий-ионные батареи (70% зарубежных поставок в 2024 г) и гидридно-никелевые батареи (23%).

Российский рынок закаленного безопасного стекла отражает положительную тенденцию роста своей объемности, корректировку средних контрактных цен при экспорте продукции за рубеж и рост контрактных цен на импортируемую продукцию. В то же время средние цены производителей закаленного безопасного стекла характеризуются относительной стабильностью

Российский рынок уксусной кислоты в сложившейся ситуации показывает устойчивую положительную тенденцию роста своей объемности, средних контрактных цен при экспорте продукции за рубеж и контрактных цен на импортируемую продукцию. В то же время средние цены производителей уксусной кислоты характеризуются ростом.