Map of demand on cocoa and cocoa powder displays expenses per capita on purchased cocoa and cocoa powder in rubles, $, €/RUB and market volume in amount of rub/$ in 2011.

Maps of demand by ‘Express-Obzor’ consist of 18 main slides (2 slides per each of 9 regional groups):

Map of demand on cocoa and cocoa powder in Russia

Consumer expenses, $ per capita

Market Volume, $.

Map of demand on cocoa and cocoa powder in Central FD

Consumer expenses, $ per capita

Market Volume, $.

Map of demand on cocoa and cocoa powder in Northwest FD

Consumer expenses, $ per capita

Market Volume, $.

Map of demand on cocoa and cocoa powder in Volga FD

Consumer expenses, $ per capita

Market Volume, $.

Map of demand on cocoa and cocoa powder in Southern FD

Consumer expenses, $ per capita

Market Volume, $.

Map of demand on cocoa and cocoa powder in North Caucasus FD

Consumer expenses, $ per capita

Market Volume, $.

Map of demand on cocoa and cocoa powder in Urals FD

Consumer expenses, $ per capita

Market Volume, $.

Map of demand on cocoa and cocoa powder in Siberian FD

Consumer expenses, $ per capita

Market Volume, $.

Map of demand on cocoa and cocoa powder in Far East FD

Consumer expenses, $ per capita

Market Volume, $.

About the company

Company Express-Obzor since 2005 has been specializing in ready-made analytical market reports. Reports made my Express-Obzor’s specialists give an opportunity to receive basic information and a general idea of a market situation in a concise way. All assessments obtained in the course of a research are independent and impartial.

Over the past 8 years of activity the company:

MAPS OF DEMAND ON COCOA AND COCOA POWDER (B2C MARKET), RUSSIA, 2011

1

Map of demand in Russia

2

Consumer expenses, $ per capita

3

Market Volume, $.

4

Map of demand in Central FD

5

Consumer expenses, $ per capita

6

Market Volume, $.

7

Map of demand in Northwest FD

8

Consumer expenses, $ per capita

9

Market Volume, $.

10

Map of demand in Volga FD

11

Consumer expenses, $ per capita

12

Market Volume, $.

13

Map of demand in Southern FD

14

Consumer expenses, $ per capita

15

Market Volume, $.

16

Map of demand in North Caucasus FD

17

Consumer expenses, $ per capita

18

Market Volume, $.

19

Map of demand in Urals FD

20

Consumer expenses, $ per capita

21

Market Volume, $.

22

Map of demand in Siberian FD

23

Consumer expenses, $ per capita

24

Market Volume, $.

25

Map of demand in Far East FD

26

Consumer expenses, $ per capita

27

Market Volume, $.

28

Анализ рынка шоколадной пасты в РФ, текущее состояние и прогноз по 2030 г.

ROIF EXPERT

47 500 ₽

Анализ рынка шоколадной пасты в РФ, текущее состояние и прогноз по 2030 г.

ROIF EXPERT

47 500 ₽

Рынок шоколада и шоколадных изделий в России в 2019-2023 гг., прогноз на 2024-2033 гг.

АМИКО Консалтинг Групп

55 000 ₽

Рынок шоколада и шоколадных изделий в России в 2019-2023 гг., прогноз на 2024-2033 гг.

АМИКО Консалтинг Групп

55 000 ₽

Анализ рынка шоколадной глазури в РФ, текущее состояние и прогноз по 2029 г.

ROIF EXPERT

78 900 ₽

Анализ рынка шоколадной глазури в РФ, текущее состояние и прогноз по 2029 г.

ROIF EXPERT

78 900 ₽

Анализ розничных цен на шоколадные конфеты 2024: динамика в рознице и инфляция 2004 – апрель 2024. Россия, федеральные округа, регионы

Экспресс-Обзор

55 000 ₽

Анализ розничных цен на шоколадные конфеты 2024: динамика в рознице и инфляция 2004 – апрель 2024. Россия, федеральные округа, регионы

Экспресс-Обзор

55 000 ₽

Статья, 29 января 2026

BusinesStat

За 2021-2025 гг продажи ювелирных изделий в России увеличились на 21%: с 73 до 89 млн шт.

Особенно активно росли продажи серебряных украшений.

Статья, 29 января 2026

BusinesStat

За 2021-2025 гг продажи ювелирных изделий в России увеличились на 21%: с 73 до 89 млн шт.

Особенно активно росли продажи серебряных украшений.

По данным «Анализа рынка ювелирных изделий в России», подготовленного BusinesStat в 2026 г, за 2021-2025 гг их продажи в стране увеличились на 21%: с 73 до 89 млн шт.

Статья, 29 января 2026

SYNOPSIS consulting&research

В 2025 г цена на общий анализ крови в России выросла на 10%

Средняя потребительская цена на Общий анализ крови в РФ на конец 2025 г составила 574,1 руб

Статья, 29 января 2026

SYNOPSIS consulting&research

В 2025 г цена на общий анализ крови в России выросла на 10%

Средняя потребительская цена на Общий анализ крови в РФ на конец 2025 г составила 574,1 руб

По данным Бизнес-плана Медицинской Лаборатории, разработанного SYNOPSIS, средняя потребительская цена на Общий анализ крови в РФ на конец 2025 г составила 574,1 руб, что больше, чем годом ранее на 10,0%.

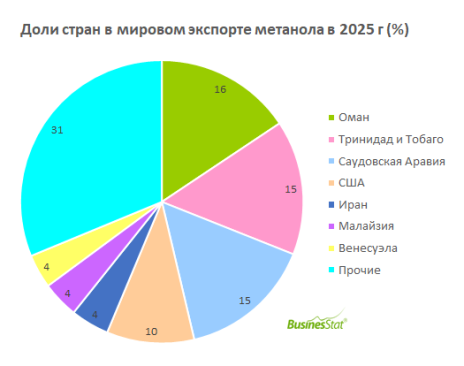

Статья, 28 января 2026

BusinesStat

В 2025 г объём мирового экспорта метанола составил 33 млн т.

Более 45% поставок обеспечивают Оман, Тринидад и Тобаго и Саудовская Аравия.

Статья, 28 января 2026

BusinesStat

В 2025 г объём мирового экспорта метанола составил 33 млн т.

Более 45% поставок обеспечивают Оман, Тринидад и Тобаго и Саудовская Аравия.

По данным «Анализа мирового рынка метанола», подготовленного BusinesStat в 2026 г, в 2025 г совокупный объём мирового экспорта метанола составил 33 млн т. Более 45% этих поставок обеспечила тройка стран-лидеров. Крупнейшим экспортёром стал Оман (16% мирового объёма), чьи мощности, такие как завод компании Oman Methanol Company (OMC), контролируемой консорциумом Proman и Consolidated Energy, традиционно ориентированы на рынки Азии. Вслед за ним с минимальным отрывом расположились Тринидад и Тобаго (15%) и Саудовская Аравия (15%).