Адаптация данного бизнес-плана возможна под любой проект на территории России и стран СНГ

К данному бизнес-плану прилагается финансовая модель в отдельном файле, которая позволяет с легкостью выстроить новый финансовый план методом ввода соответствующих данных

***

Идея проекта: модернизации действующего производства кухонной мебели заключается в приобретении и внедрении нового оборудования, что позволит существенно расширить спектр выпускаемой продукции.

География реализации проекта: г. Москва.

Рыночная ситуация:

1. По итогам 2023 года объемы производства мебели в России увеличились на ***% в натуральном выражении и на ***% в стоимостном – до ***млрд руб.

2. В 2023 году в сравнении с 2022 годом ровно на четверть увеличился выпуск шкафов для кухонь, спален, столовых и гостиных – до ***млн штук, на ***% до *** тысяч штук – журнальных столиков из дерева, на ***% ***тысяч штук – кухонных столов, и на ***% до *** тысяч штук – обеденных столов.

3. При покупке мебели у потребителей главенствуют рациональные причины. Почти половина покупателей меняла мебель по причине поломки или устаревания, а ***% докупали недостающие предметы интерьера. Стоимость и ассортимент —два ключевых фактора выбора офлайн- и онлайн-магазина для покупки товаров для ремонта и обустройства дома. В первом квартале 2023 года количество продаж мебели в ценовом сегменте от 100 до 500 тысяч рублей снизилось на ***% в сравнении с аналогичным периодом 2022 года.

Конкурентное окружение: «МФ Мария», «Стильные кухни и интерьеры», Бренд «Кухонный двор».

Маркетинговые инструменты: реклама, мерчендайзинг, продвижение через социальные сети, сезонные акции и специальные предложения, программы лояльности, маркетинговые мероприятия.

Финансовые показатели:

|

Показатели по проекту в целом (без привлечения кредитов) |

Ед. изм. |

Значение |

|

Необходимые инвестиции |

тыс. руб. |

36 320 |

|

NPV |

тыс. руб. |

*** |

|

Индекс прибыльности (PI) |

раз |

1,29 |

|

IRR |

% |

*** |

|

Срок окупаемости |

мес. |

23 |

|

Дисконтированный срок окупаемости |

мес. |

*** |

Выдержки из исследования

Мебельная отрасль в России

По данным Рослесинфорга, по итогам 2023 года объемы производства мебели в России увеличились на ***% в натуральном выражении и на ***% в стоимостном – до *** млрд руб. На фоне ухода крупных западных компаний, количество предприятий внутри страны, производящих мебель под собственным брендом, значительно выросло на фоне отсутствия конкуренции в виде дешевых и низко качественных товаров, которые предлагал западный мебельный масс-маркет. А западные компании, которые остались в России, практически отказались от импорта и перешли на российских производителей.

По оценке Ассоциации предприятий мебельной и деревообрабатывающей отрасли России (АМДПР), за 2023 год объемы производства в стоимостном выражении увеличились на ***%, достигнув отметки в *** млрд руб. В натуральном же выражении объем производства за год вырос по сравнению с 2022-м на ***%, до ***млн штук, что является рекордным показателем с 2019 года.

В сегменте офисной мебели больше всего нарастили выпуск производители ученических парт для вузов и школ – на ***% до *** тысяч штук. На ***% вырос выпуск деревянных столов для офисов – до ***млн штук. На ***% до *** млн штук – мебели для сидения с деревянным каркасом.

Ровно на четверть увеличился выпуск шкафов для кухонь, спален, столовых и гостиных – до ***млн штук, на ***% до *** тысяч штук – журнальных столиков из дерева, на ***% ***тысяч штук – кухонных столов, и на ***% до *** тысяч штук – обеденных столов. Также выросло производство диванов с деревянным каркасом – на ***% до *** млн штук, матрасных основ с деревянным каркасом и деревянных тумбочек для спальни – на ***% до *** тысяч штук и *** млн штук соответственно. В пределах ***% сократилось производство деревянных кроватей и шкафов для спальни – до *** млн штук и *** млн штук соответственно. Такая динамика связана скорее с ежегодным падающим спросом на громоздкую мебель в спальню, так как малогабаритные квартиры становятся все более доступны и популярны, в первую очередь речь идет о маленьких студиях в новостройках.

В целом, на ***% вырос выпуск деревянной мебели для прихожих – до *** млн штук, а вот производство мебели для ванных комнат и детских осталось ровно на уровне прошлого года – *** млн штук и *** млн штук соответственно. Уже не первый год сокращается выпуск деревянной мебели для сада и дачи – в прошлом году объемы упали на ***% до *** тысячи штук. Основная причина – загородная мебель становится менее экологичной и производство из пластика в геометрической прогрессии вытесняет мебель из натурального дерева – в первую очередь, из-за значительной дешевизны и доступности, а также долговечности искусственных материалов.

Одним из ключевых вызовов для российского мебельного рынка стал уход компании IKEA, на которую приходилось около ***% от общего объема рынка. Шведская компания задавала тренды рынка, на нее ориентировались другие ритейлеры и производители мебели. Важным аспектом стало и доверие покупателей, под влиянием которого сформировалась отдельная культура комфортного выбора всего необходимого в одном месте.

По оценке отраслевого сообщества, около ***% рынка, ранее занимаемого IKEA, закрепили за собой российские компании, прежде всего, бывшие поставщики данной сети и вышедшие в новые сегменты крупные игроки. К последним можно отнести собственные торговые марки от Яндекс Маркет, бренд Zebra Home от девелоперской компании «Ташир». Оставшиеся 15% приходятся на зарубежных игроков, в частности, турецкие Kelebek, Madame Coco и Karaca Home, белорусский Swed House.

Динамика развития рынка

По данным аналитического отчета Head of ResearchE-Promo «Тренды мебельного рынка 2023-2024», при покупке мебели у потребителей главенствуют рациональные причины. Почти половина покупателей меняла мебель по причине поломки или устаревания, а ***% докупали недостающие предметы интерьера.

Диаграмма 1. Причины покупки новой мебели, %

***

Стоимость и ассортимент —два ключевых фактора выбора офлайн- и онлайн-магазина для покупки товаров для ремонта и обустройства дома.

Диаграмма 2. Факторы, которые влияют в пользу выбора торговых сетей / магазинов при покупке онлайн/офлайн, %

***

Большинство игроков на мебельном рынке (***%) в 2023 году сделали фокус на расширении ассортиментных линеек. Одним из направлений стала разработка суббрендов или отдельного ассортимента для маркетплейсов. Популярность эконом-сегмента растёт. Потребители ищут наилучшее сочетание красоты и качества по наиболее низкой цене. Компании, традиционно работающие в middle-upсегменте, добавляют в стратегии развития наличие более бюджетных коллекций. В 2023 году пользователи стали реже покупать дорогую мебель, что повлияло на средний чек. В первом квартале 2023 года количество продаж мебели в ценовом сегменте от 100 до 500 тысяч рублей снизилось на ***% в сравнении с аналогичным периодом 2022 года.

Пользователи стали обращаться за услугами к дизайнерам интерьеров. Почти каждый второй покупатель квартиры в новостройке (***%) обращался за услугами по составлению дизайн-проекта. Покупатели вторичного жилья к услугам дизайнера обращались реже — лишь каждый четвертый (***%).

***% покупателей приобретали мебель в 2023 году в разных местах и ***% покупают мебель в тех же каналах, с которых начинали свой поиск.

Диаграмма 3. Места покупки мебели, %

***

В 2024 году мебельная индустрия будет продолжать адаптироваться к изменениям в потребительских предпочтениях и рыночным условиям. Ниже приведены ключевые направления, которые определят развитие мебельной отрасли в ближайшие годы.

Тренд №1. Увеличение медийной активности для повышения узнаваемости брендов.

Мебельные бренды будут активно повышать свою узнаваемость через медийные активности. Это включает использование новых коммуникационных каналов и охватных инструментов продвижения. Особое внимание будет уделено телевидению, СМИ и PR-активностям. В связи с этим, можно ожидать волну ребрендингов и усиление продвижения суббрендов, что позволит компаниям более точно таргетировать свои аудитории и поддерживать высокую лояльность потребителей.

Тренд №2. Performance-продвижение и мобильные приложения.

С ростом стоимости привлечения клиентов, performance-продвижение будет сфокусировано на стратегию «снятия сливок» — извлечения максимальной выгоды из существующих клиентов. Для этого компании будут активно продвигать свои мобильные приложения, повышая их функциональность и удобство для пользователей. Мобильные платформы станут важным инструментом для взаимодействия с клиентами, предлагая персонализированные предложения и упрощая процесс покупки.

Тренд №3. Развитие собственных каналов дистрибуции.

Несмотря на значительное сотрудничество с маркетплейсами, фокус мебельных брендов будет смещаться на развитие собственных каналов дистрибуции, таких как сайты, мобильные приложения и офлайн-точки продаж. Это позволит компаниям лучше контролировать клиентский опыт, предоставлять более персонализированные услуги и укреплять прямые отношения с потребителями. Маркетплейсы останутся важными для игроков среднего сегмента и как платформы для продажи комплементарных товаров.

Тренд №4. Комплементарные товары и коллаборации.

Комплементарные товары станут ключевым инструментом для возврата клиентов в магазин. Компании будут развивать тренд на коллаборации с другими брендами и амбассадорство, чтобы создавать уникальные предложения и привлекать внимание потребителей. Это позволит не только увеличить продажи, но и укрепить эмоциональную связь с клиентами.

Тренд №5. Смещение спроса в эконом-сегмент.

Смещение массового спроса в сторону эконом-сегмента вынудит мебельные бренды создавать дополнительную ценность для своей продукции. Это включает развитие концепции и философии бренда, акцент на заботливое отношение к потребителям и повышение значимости дома как символа стабильности и спокойствия. В результате, компании будут стремиться предложить не только качественную продукцию, но и уникальный клиентский опыт.

Тренд №6. Оптимизация торговых площадей.

Крупные мебельные сети будут сокращать количество точек продаж в пользу более крупных торговых площадей, что позволит им оптимизировать расходы и повысить эффективность работы. В то же время, мелкие компании будут наращивать свое офлайн-присутствие, открывая новые точки продаж и улучшая доступность своей продукции для потребителей.

Тренд №7. Сотрудничество с застройщиками.

Сотрудничество с застройщиками по меблировке квартир станет стратегическим направлением работы мебельных брендов. Это позволит компаниям обеспечивать стабильный поток заказов и предлагать комплексные решения для новых жилых комплексов. Такое партнерство будет выгодным для обеих сторон и поможет укрепить позиции на рынке.

Тренд №8. Универсальный дизайн и функциональность.

Мебель с универсальным, минималистичным дизайном и высокой функциональностью продолжит оставаться в тренде. Потребители будут ценить простоту и многофункциональность мебели, что делает её подходящей для различных интерьеров. Важным фактором выбора станут дополнительные услуги, гарантии и высокий уровень клиентского сервиса.

Тренд №9. Упрощение клиентского пути.

Главным фокусом 2024 года станет упрощение клиентского пути от идеи до покупки. Компании будут стремиться сделать процесс выбора и приобретения мебели максимально удобным и быстрым. Это включает развитие онлайн-платформ, улучшение логистики и предоставление качественной поддержки на всех этапах взаимодействия с клиентом.

Целевая аудитория проекта

Целевая аудитория проекта включает несколько ключевых сегментов, каждый из которых имеет свои особенности и потребности.

Таблица 1. Сегменты целевой аудитории проекта

***

Барьеры входа в отрасль

Проект модернизации действующего производства мебели нацелен на значительное повышение конкурентоспособности компании путем приобретения и внедрения нового оборудования. Это позволит расширить ассортимент выпускаемой продукции, повысить качество и удовлетворить растущий спрос. Основные барьеры, такие как законодательные ограничения, доступ к ключевым ресурсам и ограничения по масштабу производства, требуют продуманного подхода и стратегии для их успешного преодоления.

Таблица 2. Барьеры входа в отрасль

***

|

Перечень таблиц, диаграмм, рисунков |

4 |

|

Резюме проекта |

7 |

|

Раздел 1. Описание проекта |

9 |

|

1.1. Идея проекта |

9 |

|

1.2. Продукция проекта |

10 |

|

Раздел 2. Анализ рынка |

13 |

|

2.1. Мебельная отрасль в России |

13 |

|

2.2. Динамика развития рынка |

15 |

|

2.3. Целевая аудитория проекта |

20 |

|

2.4. Барьеры входа в отрасль |

21 |

|

Раздел 3. Конкурентное окружение |

23 |

|

3.1. Профили конкурентных проектов |

23 |

|

3.2. Сравнительный конкурентный анализ продукта |

25 |

|

Раздел 4. Маркетинговый план |

28 |

|

4.1. Стратегия маркетинга по проекту |

28 |

|

4.2. Основные каналы продаж и методы стимулирования сбыта |

29 |

|

Раздел 5. Организационно-производственный план |

32 |

|

5.1. Описание общей стратегии реализации проекта |

32 |

|

5.2. Описание производственного процесса |

33 |

|

5.3. Оборудование |

36 |

|

Раздел 6. Финансовый план |

37 |

|

6.1. Допущения, принятые для расчетов |

37 |

|

6.2. Сезонность |

38 |

|

6.3. Цены |

40 |

|

6.4. Объемы реализации |

42 |

|

6.5. Выручка от реализации |

42 |

|

6.6. Персонал |

43 |

|

6.7. Затраты |

44 |

|

6.8. Налоги |

45 |

|

6.9. Расчет собственного оборотного капитала (СОК) |

46 |

|

6.10. Первоначальные инвестиции |

47 |

|

6.11. Капитальные вложения |

48 |

|

6.12. Амортизация |

49 |

|

6.13. Кредиты |

49 |

|

6.14. Отчет о прибыли и убытках |

49 |

|

6.15. Отчет о движении денежных средств |

52 |

|

6.16. Баланс |

54 |

|

6.17. Расчет ставки дисконтирования методом WACC |

55 |

|

6.18. Показатели экономической эффективности |

58 |

|

Раздел 7. Анализ рисков проекта |

61 |

|

7.1. Типы и описание основных рисков по проекту |

61 |

|

7.2. Анализ чувствительности |

62 |

|

7.3. Анализ безубыточности |

68 |

|

ИНФОРМАЦИЯ О КОМПАНИИ «VTSConsulting» |

72 |

|

Диаграммы |

|

|

Диаграмма 1. Причины покупки новой мебели, % |

15 |

|

Диаграмма 2. Факторы, которые влияют в пользу выбора торговых сетей / магазинов при покупке онлайн/офлайн, % |

16 |

|

Диаграмма 3. Места покупки мебели, % |

17 |

|

Диаграмма 4. Сезонность продаж, % от максимальной за год |

39 |

|

Диаграмма 5. Средний чек, % от максимальной за год |

39 |

|

Диаграмма 6. Динамика выручки проекта, тыс. руб. без НДС |

42 |

|

Диаграмма 7. Центры прибыли, % |

43 |

|

Диаграмма 8. Распределение затрат по группам, усредненно, в % |

45 |

|

Диаграмма 9. Капитальные вложения в проект, тыс. руб. без НДС |

48 |

|

Диаграмма 10. Чистая прибыль (убыток), тыс. руб. |

51 |

|

Диаграмма 11. Чистая прибыль (убыток)/EBITDA, тыс. руб. |

52 |

|

Диаграмма 12. Денежные средства на конец периода, тыс. руб. |

53 |

|

Диаграмма 13. Расчетный денежный поток (накопленным итогом), тыс. руб. |

60 |

|

Диаграмма 14. Расчет точки безубыточности графическим методом, тыс. руб. |

70 |

|

Таблица 1. Сегменты целевой аудитории проекта |

20 |

|

Таблица 2. Барьеры входа в отрасль |

21 |

|

Таблица 3. Профиль конкурентного проекта |

23 |

|

Таблица 4. Профиль конкурентного проекта «Стильные кухни и интерьеры» |

23 |

|

Таблица 5. Профиль конкурентного проекта «Кухонный двор» |

24 |

|

Таблица 6. Сравнительный конкурентный анализ продукции |

25 |

|

Таблица 7. Основные каналы продаж |

29 |

|

Таблица 8. Этапы производственного процесса |

33 |

|

Таблица 9. Бизнес-модель Canvas проекта |

34 |

|

Таблица 10. Перечень производственного оборудования |

36 |

|

Таблица 11. Базовые допущения, принятые для расчетов |

37 |

|

Таблица 12. Числовые значения базовых допущений |

38 |

|

Таблица 13. Прогноз цен с учетом инфляции, без НДС |

40 |

|

Таблица 14. Прогноз объема продаж по проекту, ед./год |

42 |

|

Таблица 15. Выручка от реализации продукции, тыс. руб. без НДС |

42 |

|

Таблица 16. Фонд оплаты труда и налоговые отчисления на фонд оплаты труда, тыс. руб. |

43 |

|

Таблица 17. Затраты по проекту, тыс. руб. без НДС |

44 |

|

Таблица 18. Налоговые отчисления по проекту, тыс. руб. |

45 |

|

Таблица 19. Нормативы по оборачиваемости, дней |

47 |

|

Таблица 20. Потребность в собственном оборотном капитале, тыс. руб. без НДС |

47 |

|

Таблица 21. Первоначальные инвестиции в проект, руб. с НДС |

47 |

|

Таблица 22. График капитальных вложений в проект, тыс. руб. без НДС |

48 |

|

Таблица 23. Амортизационные отчисления, тыс. руб. без НДС |

49 |

|

Таблица 24. Условия кредитования |

49 |

|

Таблица 25. Кредитный калькулятор |

49 |

|

Таблица 26. Отчет о прибылях и убытках, тыс. руб. без НДС |

50 |

|

Таблица 27. Отчет о движении денежных средств, тыс. руб. |

52 |

|

Таблица 28. Прогнозный баланс по проекту, тыс. руб. |

54 |

|

Таблица 29. Расчет ставки дисконтирования методом WACC |

57 |

|

Таблица 30. Показатели экономической эффективности по проекту |

60 |

|

Таблица 31. Анализ рисков по проекту |

61 |

|

Таблица 32. Расчет точки безубыточности, тыс. руб. |

69 |

Бизнес-план организации производства кухонной мебели

VTSConsulting

30 000 ₽

Бизнес-план организации производства кухонной мебели

VTSConsulting

30 000 ₽

Pro-новости рынка мебели

РБК Исследования рынков

Бесплатно

Pro-новости рынка мебели

РБК Исследования рынков

Бесплатно

Рынок мягкой мебели 2022. Краткие сводки

РБК Исследования рынков

30 000 ₽

Рынок мягкой мебели 2022. Краткие сводки

РБК Исследования рынков

30 000 ₽

Бизнес-план организации производства металлической мебели для медицинских учреждений

VTSConsulting

32 000 ₽

Бизнес-план организации производства металлической мебели для медицинских учреждений

VTSConsulting

32 000 ₽

Статья, 25 апреля 2025

РБК Исследования рынков

Из года в год растет интерес к онлайн-покупкам мебели

Как минимум с 2022 года прослеживается возрастающий интерес к онлайн-покупкам мебели

Статья, 25 апреля 2025

РБК Исследования рынков

Из года в год растет интерес к онлайн-покупкам мебели

Как минимум с 2022 года прослеживается возрастающий интерес к онлайн-покупкам мебели

Тренд на интернет-торговлю особо активно начал развиваться в период пандемии в 2020 году. Данный канал продаж на сегодняшний день также растет уверенными темпами. Большинство мебельных сетей на сегодняшний день работают не только на своей онлайн-платформе, но также реализуют продажи через маркетплейсы. Ввиду высокого спроса у покупателей к данному каналу, игроки постоянно совершенствуют сервис для реализации сбыта через собственный онлайн-магазин за счет расширения ассортимента, расширения географии доставки, в том числе крупногабаритных грузов, качественной демонстрации товаров на сайте и пр.

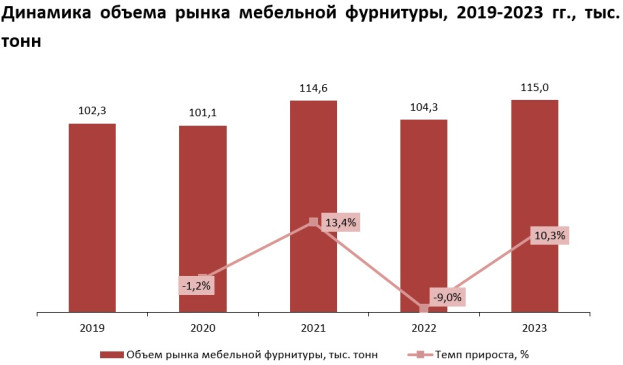

Статья, 7 октября 2024

Компания Гидмаркет

Эволюция рынка мебельной фурнитуры в России в условиях глобальных вызовов

Рынок фурнитуры пережил взлеты и падения, восстанавливаясь в 2023 году

Статья, 7 октября 2024

Компания Гидмаркет

Эволюция рынка мебельной фурнитуры в России в условиях глобальных вызовов

Рынок фурнитуры пережил взлеты и падения, восстанавливаясь в 2023 году

Динамика рынка мебельной фурнитуры в последние годы напоминает волнообразный график, отражающий как экономические вызовы, так и восстановительные силы.

Тема включения меблировки в ипотечный кредит рассматривается давно. Мнения экспертов и будущих владельцев квадратных метров разделились примерно поровну. Как на ситуацию смотрит крупнейший игрок мебельной отрасли — компания «ФЕЛИКС»?