Адаптация данного бизнес-плана возможна под любой проект на территории России, Украины и стран СНГ

К данному бизнес-плану прилагается финансовая модель в отдельном файле, которая позволяет с легкостью выстроить новый финансовый план методом ввода соответствующих данных

***

Идея проекта: организация производства, состоящего из следующих участков:

• токарная обработка;

• фрезерование;

• слесарная обработка.

Основное направление деятельности: производство изделий по чертежам заказчика, а именно деталей и узлов из конструкционных и нержавеющих сталей, цветных сплавов и прочих материалов.

Рыночная ситуация:

1. Объем предоставленных услуг по механической обработке металлических изделий в РФ за 9 месяцев 2021 года составил *** тыс. руб. (без НДС). Аналогичный показатель за 2020 г. равен *** тыс. руб., что на ***% выше уровня 2019 года – *** тыс. руб. и на 30% – уровня 2018 г. (*** тыс. руб.).

2. Наибольший объем услуг по механической обработке металлических изделий приходится на сегмент машиностроения – ***% и сегмент научно-технических разработок – ***%. На сегмент здравоохранения и ТЭК приходится ***% и ***% соответственно.

3. Лидирует по объему предоставленных услуг по механической обработке металлических изделий в РФ ПФО – ***%. На ЦФО и УФО приходится по ***% услуг. Наименьший объем услуг приходится на СКФО, ДФО и ЮФО.

4. Объем рынка услуг по механической обработке металлических изделий к 2025 году достигнет *** тыс. руб. Рост рынка за 2021-2025 гг. составит ***%.

Конкурентное окружение: в регионе реализации проекта представлено около 200 компаний, которые занимаются механической обработкой. Среди основных услуг можно выделить: токарную обработку, фрезерную обработку, гибку и резку металла. Оборот большинства предприятий не превышает *** руб. в год. Среднесписочная численность сотрудников – не более *** человек.

Маркетинговые инструменты: продвижение в интернете, реклама в профильных печатных региональных СМИ, размещение информации в специализированных справочных изданиях региона, участие в профильных и тематических выставках, участие в тендерах среди муниципальных, государственных и частных заказчиков, активные продажи.

Финансовые показатели проекта:

|

Показатели для компании (без учета привлечения кредитов) |

Ед. изм. |

Значение |

|

Необходимые инвестиции |

тыс. руб. |

595 877,37 |

|

NPV |

тыс. руб. |

*** |

|

IRR (годовая) |

% |

43% |

|

PI |

раз |

*** |

|

Срок окупаемости |

мес. |

43 |

|

Дисконтированный срок окупаемости |

мес. |

*** |

|

Показатели эффективности для инвестора |

Ед. изм. |

Значение |

|

Доля инвестора до момента окупаемости |

% |

90% |

|

Доля инвестора после окупаемости инвестиций |

% |

*** |

|

Необходимые инвестиции |

тыс. руб. |

595 877 |

|

NPV |

тыс. руб. |

*** |

|

IRR |

% |

28% |

|

Срок окупаемости |

мес. |

*** |

|

Дисконтированный срок окупаемости |

мес. |

83 |

Выдержки из исследования

Анализ современного состояния и перспектив развития отрасли

По данным ЕМИСС: государственная служба статистики, объем предоставленных услуг по механической обработке металлических изделий в РФ за 9 месяцев 2021 года составил *** тыс. руб. (без НДС). Аналогичный показатель за 2020 г. равен *** тыс. руб., что на ***% выше уровня 2019 года – *** тыс. руб. и на ***% – уровня 2018 г. (*** тыс. руб.).

Диаграмма 1. Объем предоставленных услуг по механической обработке металлических изделий, РФ, 2017-2020 гг., тыс. руб.

***

Помесячная разбивка по объемам услуг за январь-сентябрь 2021 года показана на диаграмме ниже:

Диаграмма 2. Объем предоставленных услуг по механической обработке металлических изделий, РФ, январь-сентябрь 2021 г., тыс. руб.

***

Основные потребительские группы и их территориальное расположение

Для определения структуры (основных сегментов) рынка проведен анализ выборки объявленных тендеров на услуги по механической обработке металлических изделий. Источник данных: «Единая информационная система в сфере закупок».

Таблица 1. Перечень объявленных тендеров на услуги по механической обработке металлических изделий, РФ

***

Основными потребителями услуг по механической обработке металлических изделий являются предприятия машиностроительной отрасли (в том числе, авиационный и ж/д сектор), ТЭК, здравоохранения и научно-технические компании. Исходя из анализа, объявленных тендеров, на диаграмме ниже представим структуру рынка услуг по механической обработке металлических изделий.

Диаграмма 3. Структуру рынка услуг по механической обработке металлических изделий, РФ, %

***

Наибольший объем услуг по механической обработке металлических изделий приходится на сегмент машиностроения – ***% и сегмент научно-технических разработок – ***%. На сегмент здравоохранения и ТЭК приходится ***% и ***% соответственно.

На диаграммах ниже представим распределение объема услуг по механической обработке металлических изделий по федеральным округам РФ. С этой целью используем показатели за 9 месяцев 2021 года.

Диаграмма 4. Распределение объема услуг по механической обработке металлических изделий по федеральным округам, РФ, январь-сентябрь 2021 г., тыс. руб. без НДС

***

Диаграмма 5. Структура объема услуг по механической обработке металлических изделий по федеральным округам, РФ, январь-сентябрь 2021 г., %

***

Лидирует по объему предоставленных услуг по механической обработке металлических изделий в РФ ПФО – ***%. На ЦФО и УФО приходится по ***% услуг. Наименьший объем услуг приходится на СКФО, ДФО и ЮФО.

Прогноз конъюнктуры рынка продукции (работ, услуг)

На диаграмме ниже представим прогноз объемов услуг по механической обработке металлических изделий в РФ на 2022-2025 гг. Таким образом, объем рынка услуг по механической обработке металлических изделий к 2025 году достигнет *** тыс. руб. Рост рынка за 2021-2025 гг. составит ***%.

Диаграмма 6. Прогноз объема услуг по механической обработке металлических изделий, РФ, 2022-2025 гг., тыс. руб.

|

Перечень таблиц, диаграмм, рисунков |

4 |

|

Резюме проекта |

6 |

|

Раздел 1. Описание проекта |

9 |

|

1.1. Суть и идея проекта |

9 |

|

Раздел 2. Анализ рынка |

12 |

|

2.1. Анализ современного состояния и перспектив развития отрасли |

12 |

|

2.2. Основные потребительские группы и их территориальное расположение |

13 |

|

2.3. Прогноз конъюнктуры рынка продукции (работ, услуг) |

18 |

|

Раздел 3. Конкурентное окружение |

19 |

|

Раздел 4. Маркетинговый план |

29 |

|

4.1. Каналы маркетинговых коммуникаций |

29 |

|

4.2. Бюджет на маркетинговые мероприятия |

30 |

|

4.3. Реклама и продвижение продукции (работ, услуг) на рынок |

31 |

|

Раздел 5. Организационно-производственный план |

33 |

|

5.1. Здания и сооружения |

33 |

|

5.2. Оборудование |

34 |

|

5.3. Персонал |

45 |

|

Раздел 6. Финансовый план |

46 |

|

6.1. Допущения, принятые для расчетов |

46 |

|

6.2. Сезонность |

49 |

|

6.3. Цены |

50 |

|

6.4. Объемы реализации |

51 |

|

6.5. Выручка |

52 |

|

6.6. Персонал |

53 |

|

6.7. Затраты |

54 |

|

6.8. Налоги |

56 |

|

6.9. СОК |

57 |

|

6.10. Инвестиции |

59 |

|

6.11. Капитальные вложения |

60 |

|

6.12. Кредиты |

61 |

|

6.13. Отчет о прибыли и убытках |

61 |

|

6.14. Отчет о движении денежных средств |

65 |

|

6.15. Баланс |

67 |

|

6.16. Расчет ставки дисконтирования по методу WACC |

69 |

|

6.17. Показатели экономической эффективности |

70 |

|

Раздел 7. Анализ рисков проекта |

75 |

|

7.1. Анализ рисков по проекту |

75 |

|

7.2. Анализ чувствительности |

77 |

|

7.2. Анализ безубыточности |

86 |

|

Раздел 8. Терминальная стоимость компании (Модель Гордона) |

89 |

|

ИНФОРМАЦИЯ О КОМПАНИИ «VTSConsulting» |

91 |

|

Диаграммы |

|

|

Диаграмма 1. Объем предоставленных услуг по механической обработке металлических изделий, РФ, 2017-2020 гг., тыс. руб. |

11 |

|

Диаграмма 2. Объем предоставленных услуг по механической обработке металлических изделий, РФ, январь-сентябрь 2021 г., тыс. руб. |

12 |

|

Диаграмма 3. Структуру рынка услуг по механической обработке металлических изделий, РФ, % |

15 |

|

Диаграмма 4. Распределение объема услуг по механической обработке металлических изделий по федеральным округам, РФ, январь-сентябрь 2021 г., тыс. руб. без НДС |

16 |

|

Диаграмма 5. Структура объема услуг по механической обработке металлических изделий по федеральным округам, РФ, январь-сентябрь 2021 г., % |

16 |

|

Диаграмма 6. Прогноз объема услуг по механической обработке металлических изделий, РФ, 2022-2025 гг., тыс. руб. |

17 |

|

|

|

|

Рисунки |

|

|

Рисунок 1. Визуальное представление стратегии маркетинга |

29 |

|

Рисунок 2. 3-D макет здания |

32 |

|

Рисунок 3. DW-38 CNC-3A2SV Трубогиб с ЧПУ IPC и функцией проталкивания |

35 |

|

Рисунок 4. ГИДРАВЛИЧЕСКИЕ ГИЛЬОТИННЫЕ НОЖНИЦЫ СЕРИИ KSM |

36 |

|

Рисунок 5. 5-ти осевой фрезерный обрабатывающий центр SVF-80 |

37 |

|

Рисунок 6. Автоматический ленточнопильный станок по металлу колонного типа IRON MAC CUT |

38 |

|

Рисунок 7. Листогибочный пресс с ЧПУ SMD серия PBA |

39 |

|

Рисунок 8. Токарно-фрезерный станок с ЧПУ SPECTR G5-42Y |

40 |

|

Рисунок 9. УНИВЕРСАЛЬНЫЙ ТОКАРНО-ВИНТОРЕЗНЫЙ СТАНОК МОД. CDS, DMTG |

41 |

|

Рисунок 10. ТОКАРНЫЙ СТАНОК С ЧПУ МОД. KE50/1000 (CKE 6150Z/1000).,DMTG |

42 |

|

Рисунок 11. Универсальные фрезерные станки SPECTR серии GREEN Line FU-3.2 и FU-5.2 |

43 |

|

Рисунок 12. АВТОМАТИЗИРОВАННЫЙ КОМПЛЕКС ЛАЗЕРНОЙ РЕЗКИ «KMT L3» |

43 |

|

Таблица 1. Максимальные производственные мощности |

10 |

|

Таблица 2. Перечень объявленных тендеров на услуги по механической обработке металлических изделий, РФ |

12 |

|

Таблица 3. Профиль конкурента ОАО «Красногорский механический завод» |

18 |

|

Таблица 4. Профиль конкурента ООО «ИНИОС» |

19 |

|

Таблица 5. Профиль конкурента ООО «Центр Точной Механики» |

21 |

|

Таблица 6. Профиль конкурента ООО ТД «Уралремдеталь» |

22 |

|

Таблица 7. Профиль конкурента «Челябинский завод металлоизделий» |

24 |

|

Таблица 8. ООО «Верхнеуральские станки» |

26 |

|

Таблица 9. Основные каналы маркетинговых коммуникаций |

28 |

|

Таблица 10. Оценочная стоимость маркетинговых мероприятий |

29 |

|

Таблица 11. Стоимость строительства здания |

33 |

|

Таблица 12. Стоимость оборудования |

33 |

|

Таблица 13. Штат персонала |

44 |

Маркетинговое исследование рынка электрических ручных УШМ (болгарок) в России 2019-2023 гг., прогноз до 2028 г. Анализ отрасли в текущей экономической ситуации (с обновлением)

Компания Гидмаркет

99 000 ₽

Маркетинговое исследование рынка электрических ручных УШМ (болгарок) в России 2019-2023 гг., прогноз до 2028 г. Анализ отрасли в текущей экономической ситуации (с обновлением)

Компания Гидмаркет

99 000 ₽

Анализ рынка борфрез в России - 2023 год

DISCOVERY Research Group

80 000 ₽

Анализ рынка борфрез в России - 2023 год

DISCOVERY Research Group

80 000 ₽

Бизнес-план создания металлообрабатывающего завода

VTSConsulting

30 000 ₽

Бизнес-план создания металлообрабатывающего завода

VTSConsulting

30 000 ₽

Анализ рынка металлорежущих токарных станков в России

DISCOVERY Research Group

60 000 ₽

Анализ рынка металлорежущих токарных станков в России

DISCOVERY Research Group

60 000 ₽

Статья, 14 июля 2025

BusinesStat

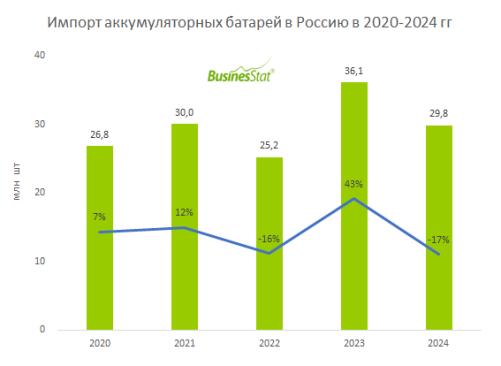

За 2020-2024 гг импорт аккумуляторных батарей в Россию вырос на 11%: с 26,8 до 29,8 млн шт.

70% зарубежных поставок занимают литий-ионные батареи.

Статья, 14 июля 2025

BusinesStat

За 2020-2024 гг импорт аккумуляторных батарей в Россию вырос на 11%: с 26,8 до 29,8 млн шт.

70% зарубежных поставок занимают литий-ионные батареи.

По данным «Анализа рынка аккумуляторных батарей в России», подготовленного BusinesStat в 2025 г, российский рынок аккумуляторных батарей более чем на 80% состоит из импортной продукции. При этом за 2020-2024 гг импорт аккумуляторных батарей в Россию вырос на 11%: с 26,8 до 29,8 млн шт. В структуре импорта преобладают литий-ионные батареи (70% зарубежных поставок в 2024 г) и гидридно-никелевые батареи (23%).

Российский рынок закаленного безопасного стекла отражает положительную тенденцию роста своей объемности, корректировку средних контрактных цен при экспорте продукции за рубеж и рост контрактных цен на импортируемую продукцию. В то же время средние цены производителей закаленного безопасного стекла характеризуются относительной стабильностью

Российский рынок уксусной кислоты в сложившейся ситуации показывает устойчивую положительную тенденцию роста своей объемности, средних контрактных цен при экспорте продукции за рубеж и контрактных цен на импортируемую продукцию. В то же время средние цены производителей уксусной кислоты характеризуются ростом.