Адаптация данного бизнес-плана возможна под любой проект на территории России, Украины и стран СНГ

***

Суть проекта и целесообразность его реализации

Суть проекта заключается в создании и развитии предприятия по производству влагопоглотителя для оконных стеклопакетов. Продуктивность производственной линии планируется на уровне *** т/мес. Предполагается, что предприятие сможет занять лидирующие позиции на российском рынке влагопоглотителя, в рамках реализации политики импортозамещения. Также это позволит обеспечить российские предприятия по производству пластиковых окон дешевым и качественным материалом для производства стеклопакетов, который позволит сохранить эксплуатационные характеристики продукции в период гарантийного срока – не менее 30 лет. Влагопоглотитель ***, производимый компанией будет иметь уникальные характеристики качества и инновационный состав.

Стратегия реализации проекта (общий график реализации)

В рамках стратегии реализации предполагается осуществить два основных пункта.

Ключевые прогнозные финансовые показатели (коэффициенты)

Показатели эффективности предприятия

|

Показатели по компании |

Ед. изм. |

Значение |

|

Необходимые инвестиции |

тыс. руб. |

*** |

|

NPV |

тыс. руб. |

717 597 |

|

PI |

раз |

*** |

|

IRR |

% |

*** |

|

Срок окупаемости |

мес. |

30 |

|

Дисконтированный срок окупаемости |

мес. |

*** |

Общая стоимость проекта, общая потребность в финансировании и предполагаемые источники финансирования

Общий объем инвестиций составляет *** млн. руб. Объем стартовых инвестиций в проект составляет *** млн. рублей.

Основные конкуренты

Среди компаний, которых можно считать основными конкурентами проекта, можно выделить следующие иностранные компании, а также одного российского производителя.

1. «NEDEX».

2. ***

3. «Grace GMBH».

4. ***

5. ЗАО «Нижегородские Сорбенты»

Маркетинговые каналы

подготовка рекламно-информационных статей в специальных российских изданиях.

Выдержки из исследования

В 2018 году мировой рынок химической продукции в стоимостном выражении составил около *** трлн. долл. Основная доля принадлежала Китаю и странам Ближнего Востока, далее следуют страны Евросоюза и НАФТА.

Прогнозы мирового рынка химической промышленности положительны. В соответствии с ними, к 2030 году мировое производство химической и нефтехимической продукции возрастет почти вдвое относительно уровня 2014 года и составит *** трлн евро.

Химический комплекс является базовой отраслью российской промышленности.

За девять лет (с 2009 года) химическое производство РФ увеличилось более чем на 50%. В 2017 году рост химического производства, по данным Росстата, составил *** %.

Российский рынок влагопоглотителя

Отечественный рынок влагопоглотителя (молекулярного сита) представлен продукцией, в своем большинстве импортируемой из-за рубежа, за исключением продукции ЗАО «Нижегородские Сорбенты», доля которого составляет не более 3% рынка.

Емкость внутреннего рынка влагопоглотителей для производства светопрозрачных конструкций ограничивается реальным спросом со стороны предприятий-производителей оконных стеклопакетов и составляет ежегодно до *** тонн влагопоглотителей различных марок.

Наибольшее количество влагопоглотителей на российском рынке импортируется из Турции, Украины и Китая.

Таблица. Таможенная статистика по импорту влагопоглотителей для стеклопакетов в РФ за 2017 – 2019 годы.

|

Импортер |

2017 г. |

2018 г. |

2019 г. |

|||

|

тыс. долл. |

тонн |

тыс. долл. |

тонн |

тыс. долл. |

тонн |

|

|

Беларусь |

*** |

69,0 |

*** |

*** |

*** |

52,3 |

|

Китай |

912,2 |

*** |

333,9 |

*** |

*** |

*** |

|

Германия |

*** |

443,9 |

*** |

*** |

576,8 |

144,5 |

|

Турция |

1412,6 |

*** |

*** |

3999,0 |

*** |

*** |

|

Украина |

*** |

4247,6 |

*** |

*** |

*** |

766,7 |

|

США |

1224,2 |

*** |

345,7 |

*** |

*** |

*** |

Рынок пластиковых окон в России является стабильным, за исключением снижения в 2015 году. По итогам 2017 года рынок пластиковых окон показал положительный рост по отношению к 2016 году, однако в 2018 г. несколько снизился.

Рисунок. Объем и рост рынка пластиковых окон в РФ за 2012-2017 гг., млн. кв. м

Источник: Рынок окон: итоги 2018 года

Внутренний российский рынок оконного влагопоглотителя, с точки зрения производственного потребления продукта, является конкурентным. Основными потребителями продукции являются производители оконных стеклопакетов, однако наибольшие доли рынка в настоящее время сосредоточены в двух компаниях *** и ***, занимающихся только поставкой (дистрибуцией) адсорбентов.

К числу крупнейших компаний-производителей стеклопакетов можно отнести:

1. ***.

Одна из крупнейших компаний России по переработке стекла и производству стеклопакетов для строительной и транспортной отраслей. Компания имеет 14 заводов по промышленной переработке стекла и производству стеклопакетов в России: в Санкт-Петербурге, Москве, Коломне, Туле, Климовске, Нижнем Новгороде, Краснодаре, Самаре, Казани и Ярославле. Занимает около 25% рынка фасадного остекления России. Каждый год компания производит и поставляет на строительный рынок России более ***тыс. кв. м стеклопакетов, полностью соответствующих европейским и мировым стандартам.

2. Компания ***.

Более 500 000 кв. м стеклопакетов каждый месяц производится под маркой *** по индивидуальным заказам покупателей. На территории России работает 10 заводов, которые производят стеклопакеты под маркой ***с единым стандартом качества.

3. Компания «Алтех» – Кемеровская область, г. Новокузнецк.

Компания занимается изготовлением изделий из алюминия «Provedal»: окна, дверные группы, балконы.

4. Компания «Аквитал» – г. Ростов-на-Дону.

Компания производит полный спектр металлопластиковых светопрозрачных конструкций для остекления промышленных, административных и жилых помещений. Основным приоритетом компании является качество выпускаемой продукции, которое достигается применением только высококачественных комплектующих от ведущих производителей и соблюдением всех технических требований и нормативов при проектировании и производстве наших изделий.

5. *** – Краснодарский край, г. Курганинск.

Это высокотехнологичное предприятие по изготовлению стеклопакетов входит в пятёрку крупнейших производителей стеклопакетов на территории Южного Федерального округа.

6. ООО «Арка» - г. Уфа.

Компания производит пластиковые окна и стеклопакеты, а также осуществляет их монтаж, отделку откосов, остекление лоджий.

7. ***– г. Пермь.

Производитель стеклопакетов для строительства.

8. *** – г. Курск, производитель окон.

9. Компания «Висла» – г. Оренбург.

Компания «Висла» – лидер оконного рынка Оренбуржья.

10. Производственная Компания «Гефест» – Челябинская область, г. Магнитогорск.

Компания производит окна ПВХ из немецкого профиля Veka, алюминиевые двери и витражи, балконное остекление. Полный цикл производства, немецкие технологии.

11. Компания ***– Московская область, г. Химки.

Компания *** является одним из ведущих российских производителей пластиковых окон из немецкого профиля KBE.

Прогноз российского рынка влагопоглотителей на ближайшую перспективу благоприятен. Он основывается на расширении внутреннего спроса. В случае ускоренного роста ёмкости рынка (платёжеспособного спроса) возможно наращивание объёмов производства продукта «ВПУ-1», как за счёт запуска второй производственной линии, так и за счёт перехода к многосменной работе. Исходя из объёмов и уровня цен зарубежных аналогов уже существующего рынка, высокая ликвидность продукции завода будет обеспечена.

Объемы реализации продукции по настоящему проекту складывались исходя из анализа объема внутреннего рынка стеклопакетов с учётом объемов производства, экспорта/импорта и изменения запасов.

Таблица. Внутренний российский рынок стеклопакетов

|

Показатели рынка |

Отчет |

Прогноз |

|||||||

|

2013 |

2014 |

2015 |

2016 |

2017 |

2018 |

2019 |

2020 |

2021 |

|

|

Производство |

*** |

*** |

13 663 400 |

*** |

*** |

12 456 246 |

*** |

*** |

*** |

|

Импорт |

*** |

*** |

*** |

*** |

*** |

*** |

*** |

*** |

*** |

|

Экспорт |

*** |

*** |

*** |

*** |

*** |

*** |

*** |

*** |

*** |

|

Складские запасы на начало года |

*** |

*** |

*** |

60 800 |

*** |

*** |

*** |

53 943 |

58 738 |

|

Складские запасы на конец года |

34 400 |

28 700 |

60 800 |

45 300 |

45 345 |

50 324 |

*** |

*** |

*** |

|

Объём рынка, млн. кв. м |

*** |

17,92 |

*** |

*** |

*** |

12,47 |

*** |

*** |

*** |

|

Индекс изменения (база - 2016 год) |

*** |

1,35 |

1,031 |

1 |

0,905 |

0,939 |

*** |

*** |

*** |

Источник: Окна Медиа

Таким образом, учитывая прогноз до 2021 года, средний объём производства складывается в пределах *** млн. кв. м стеклопакетов в год, что будет соответствовать 7,5-*** тыс. тонн влагопоглотителей в год. Исходя из данных показателей, постепенное занятие проектируемой компанией сегмента рынка в размере от *** до 4,5 тыс. тонн в год является вполне оправданным и соответствующим доступной ёмкости рынка.

|

Содержание |

2 |

|

Перечень таблиц, диаграмм, рисунков |

4 |

|

Резюме Проекта |

6 |

|

1. Общая характеристика предприятия |

9 |

|

1.1. Бизнес-модель работы предприятия |

9 |

|

1.2. Информация о кадровой структуре предприятия |

13 |

|

1.3. Информация о продукции предприятия |

13 |

|

2. Характеристика видов производства и продукции |

16 |

|

2.1. Характеристика и описание производственных процессов с указанием мощностей по отдельным технологическим участкам и общей производственной мощности |

16 |

|

2.2. Объемы производства и реализации продукции |

18 |

|

2.3. Состояние имеющейся материально-технической базы (зданий и сооружений, основного производственного оборудования) |

18 |

|

2.4. Наличие интеллектуальной собственности и инновационность технологий и технологического процесса |

18 |

|

2.5. Уровень автоматизации производственных процессов |

19 |

|

2.6. Характеристика производимой продукции, ее конкурентных преимуществ, соответствие стандартам |

19 |

|

3. Общая оценка рынков, на которых работает предприятие, оценка рыночных перспектив предприятия |

27 |

|

3.1. Текущая и потенциальная (прогнозная) емкость целевых рынков |

27 |

|

3.2. Степень насыщенности рынков |

30 |

|

3.3. Описание структуры (основных сегментов) рынков |

31 |

|

3.4. Основные прямые конкуренты |

37 |

|

3.5. Барьеры входа на рынки |

39 |

|

3.6. Основные каналы продаж и методы стимулирования сбыта на рынках |

40 |

|

3.7. Сравнительный анализ конкурентной позиции предприятия на указанных рынках |

41 |

|

4. Мероприятия по продвижению продукции и предприятия |

43 |

|

5. Сроки реализации и стоимость проекта |

44 |

|

6. Планируемые источники финансирования проекта |

46 |

|

7. Финансовая модель проекта |

47 |

|

7.1. Основные исходные данные, допущения и предпосылки, использованные для построения финансовых прогнозов |

47 |

|

7.2. Прогноз объема производства продукции |

48 |

|

7.3. Прогноз цен на продукцию |

48 |

|

7.4. Прогноз выручки предприятия |

51 |

|

7.5. Прогноз затрат на производство продукции (включая затраты на персонал), а также затрат напрямую не связанных с производственным процессом |

50 |

|

7.6. Прогноз инвестиционных затрат |

52 |

|

7.7. Ключевые финансовые показатели (коэффициенты) |

53 |

|

7.8. Прогнозная финансовая отчетность |

53 |

|

7.9. Прогнозная бюджетная эффективность |

57 |

|

7.10. Расчет показателей эффективности реализации проекта |

58 |

|

8. Плановые результаты реализации проекта, в т. ч. с указанием социального и бюджетного эффекта для Ярославской области |

64 |

|

8.1. Производственные прогнозные показатели реализации программы |

64 |

|

8.2. Социальные прогнозные показатели реализации проекта |

64 |

|

8.3. Бюджетные (с разбивкой по бюджетным уровням) прогнозные показатели реализации проекта |

66 |

|

9. Оценка рисков реализации проекта |

67 |

|

9.1. Оценка рисков |

67 |

|

9.2. Анализ чувствительности проекта |

67 |

|

Рисунок 1. Организационная схема персонала предприятия |

13 |

|

Рисунок 2. Внешний вид продукции предприятия |

14 |

|

Рисунок 3. Пример производственной линии по сушке и гранулированию оконного влагопоглотителя |

14 |

|

Рисунок 4. Пример производственной линии по сушке и гранулированию оконного влагопоглотителя |

15 |

|

Рисунок 5. Фасовочная линия |

15 |

|

Рисунок 6. Блок-схема технологического процесса производственной линии влагопоглотителя |

16 |

|

Рисунок 7. Конструкция пластикового окна |

19 |

|

Рисунок 8. Основные элементы стеклопакета |

21 |

|

Рисунок 9. Молекулярное сито (влагопоглотитель) |

22 |

|

Рисунок 10. Объем и рост рынка пластиковых окон в РФ за 2012-2017 гг., млн. кв. м |

33 |

|

Рисунок 11. Распределение доли рынка иностранных производителей влагопоглотителей, 2019 г. |

39 |

|

Рисунок 12. Соотношение источников финансирования проекта |

46 |

|

Рисунок 13. Динамика загрузки объекта |

48 |

|

Рисунок 14. График выручки предприятия, тыс. руб. без НДС |

49 |

|

Рисунок 15. Чистая прибыль (убыток) |

54 |

|

Рисунок 16. Чистая прибыль (убыток) и EBITDA, тыс. руб. |

55 |

|

Рисунок 17. Денежные средства на конец периода, 2018-2027 гг. |

56 |

|

Рисунок 18. Расчетный денежный поток накопленным итогом |

59 |

|

Рисунок 19. DFCF накопленным итогом |

60 |

|

Рисунок 20. Динамика необходимых инвестиций при изменении стоимости продукции, тыс. руб. |

68 |

|

Рисунок 21. Динамика NPV при изменении стоимости продукции, тыс. руб. |

69 |

|

Рисунок 22. Динамика IRR при изменении стоимости продукции, % |

69 |

|

Рисунок 23. Динамика периода окупаемости при изменении стоимости продукции, мес. |

70 |

|

Рисунок 24. Динамика дисконтированного периода окупаемости при изменении стоимости продукции, мес. |

70 |

|

Рисунок 25. Динамика необходимых инвестиций при изменении затрат, тыс. руб. |

71 |

|

Рисунок 26. Динамика NPV при изменении затрат, тыс. руб. |

71 |

|

Рисунок 27. Динамика IRR при изменении затрат, % |

72 |

|

Рисунок 28. Динамика периода окупаемости при изменении затрат, мес. |

72 |

|

Рисунок 29. Динамика дисконтированного периода окупаемости при изменении затрат, мес. |

73 |

|

Рисунок 30. Динамика NPV при изменении ставки дисконтирования, тыс. руб. |

73 |

|

Рисунок 31. Динамика дисконтированного периода окупаемости при изменении ставки дисконтирования, мес. |

74 |

|

Рисунок 33. Точка безубыточности |

75 |

|

Таблица 1. Бизнес-модель Остервальдера для планируемого предприятия |

10 |

|

Таблица 2. Материально-техническая база |

18 |

|

Таблица 3. Описание продукции предприятия |

21 |

|

Таблица 4. Основные потребительские свойства продукции по проекту: |

23 |

|

Таблица 5. Прогноз мирового производства химической и нефтехимической продукции по основным странам и регионам мира |

27 |

|

Таблица 6. Таможенная статистика по импорту влагопоглотителей для стеклопакетов в РФ за 2017 – 2019 годы. |

30 |

|

Таблица 7. Внутренний российский рынок стеклопакетов |

36 |

|

Таблица 8. Сравнение физико-химических показателей влагопоглотителя «ВПУ-1» с конкурентными продуктами |

41 |

|

Таблица 9. Сравнение стоимости продукции с конкурентами |

41 |

|

Таблица 11. Инвестиции в развитие предприятия. |

44 |

|

Таблица 12. График инвестирования по годам |

45 |

|

Таблица 13. Допущения финансовой модели |

47 |

|

Таблица 14. Ставки налогообложения |

48 |

|

Таблица 15. Прогноз объема производства продукции |

48 |

|

Таблица 16. Прогноз цен на продукцию 2018 – 2027 гг. |

49 |

|

Таблица 17. Прогноз выручки предприятия, 2018- 2027 гг. |

49 |

|

Таблица 18. Прогноз затрат на производство продукции 2018 – 2027 гг. |

50 |

|

Таблица 19. Инвестиционные затраты |

52 |

|

Таблица 20. Ключевые финансовые показатели |

53 |

|

Таблица 21. Отчет о прибылях и убытках до модернизации, 2018 – 2027 гг. |

53 |

|

Таблица 22. Отчет о движении денежных средств |

55 |

|

Таблица 23. Баланс предприятия |

56 |

|

Таблица 24. Распределение налогов по уровням бюджетов |

57 |

|

Таблица 25. Показатели эффективности предприятия |

58 |

|

Таблица 26. Показатели эффективности предприятия (кратко) |

61 |

|

Таблица 27. Прогнозы по объему производства продукции, тонн/год |

64 |

|

Таблица 28. Персонал проекта и налоговые отчисления с ФОТ |

64 |

|

Таблица 29. Распределение налогов по типам |

66 |

|

Таблица 30. Оценка рисков проекта |

67 |

|

Таблица 31. Оценка чувствительности проекта |

68 |

|

Таблица 32. Дисконтированный период окупаемости до модернизации |

73 |

|

Таблица 33. Точка безубыточности |

75 |

Анализ рынка инженерной доски в России в 2022-2023 гг.

DISCOVERY Research Group

80 000 ₽

Анализ рынка инженерной доски в России в 2022-2023 гг.

DISCOVERY Research Group

80 000 ₽

Анализ рынка террасной доски из ДПК (декинга) в 2021-2023 гг.

DISCOVERY Research Group

80 000 ₽

Анализ рынка террасной доски из ДПК (декинга) в 2021-2023 гг.

DISCOVERY Research Group

80 000 ₽

Маркетинговое исследование рынка электропил цепных в России 2019-2023 гг., прогноз до 2028 г. Анализ отрасли в текущей экономической ситуации (с обновлением)

Компания Гидмаркет

99 000 ₽

Маркетинговое исследование рынка электропил цепных в России 2019-2023 гг., прогноз до 2028 г. Анализ отрасли в текущей экономической ситуации (с обновлением)

Компания Гидмаркет

99 000 ₽

Обзор рынка цементных и эпоксидных затирок для швов керамической и керамогранитной плитки России 2020-2023 гг.

Компания "Строительная информация"

50 000 ₽

Обзор рынка цементных и эпоксидных затирок для швов керамической и керамогранитной плитки России 2020-2023 гг.

Компания "Строительная информация"

50 000 ₽

― Как Вы можете охарактеризовать 2024 год? Это успешный, неудачный, сложный или простой год для вас? Какую динамику показали продажи компании в России и к каким финансовым результатам удалось выйти по итогам 2024 года?

Статья, 9 июля 2025

РБК Исследования рынков

Мобильный шопинг популярнее web

Одним из самых заметных трендов последних лет стал стремительный рост доли покупок, совершаемых при помощи смартфонов.

Статья, 9 июля 2025

РБК Исследования рынков

Мобильный шопинг популярнее web

Одним из самых заметных трендов последних лет стал стремительный рост доли покупок, совершаемых при помощи смартфонов.

По данным, приведенным в обзоре «Ключевые тренды одежного ретейла 2025», в марте 2025 года уже 72% респондентов 18–54 лет указали, что покупают одежду с таких устройств. Это на 11 п.п. больше, чем годом ранее, и почти втрое опережает показатель 2019 года, когда покупки со смартфонов совершали около четверти опрошенных.

Статья, 8 июля 2025

BusinesStat

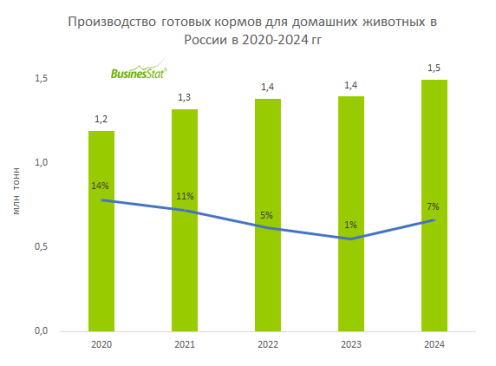

В 2020-2024 гг производство готовых кормов для домашних животных в России увеличилось на 25%: с 1,2 до 1,5 млн т.

Производство росло на фоне значительного сокращения импортных поставок.

Статья, 8 июля 2025

BusinesStat

В 2020-2024 гг производство готовых кормов для домашних животных в России увеличилось на 25%: с 1,2 до 1,5 млн т.

Производство росло на фоне значительного сокращения импортных поставок.

По данным «Анализа рынка готовых кормов для домашних животных в России», подготовленного BusinesStat в 2025 г, в 2020-2024 гг их производство в стране увеличилось на 25%: с 1,2 до 1,5 млн т.