Адаптация данного бизнес-плана возможна под любой проект на территории России, Украины и стран СНГ

***

Идея проекта: создание цифровой платформы для взаимной оптимизации порожнего пробега в железнодорожных перевозках. Сервис ориентирован на крупных железнодорожных операторов.

Рыночная ситуация:

1. Процент грузооборота с учетом порожнего пробега увеличился на ***% по сравнению с показателем предыдущего периода. За семь месяцев 2019 года грузооборот с учетом пробегов порожних вагонов составил ***% от тарифного грузооборота. Потери от пробега порожних вагонов за 7 месяцев 2019 г. оцениваются разработчиками бизнес-плана на уровне *** млрд. рублей или *** млрд. руб./мес.

2. Потенциальные клиенты цифровой платформы – это крупнейшие операторы в России с парком вагонов от 50 000 ед.: «***», «***», «***», «***», «***», «***» и «***».

3. В ходе анализа положения дел в отрасли определены следующие проблемы на рынке, которые можно решить с использование цифровой платформы:

4. Внедрение цифровой платформы решает перечисленные в пункте 5 проблемы и несёт следующие выгоды для участников рынка:

Конкурентное окружение: в России прямых конкурентов данному сервису не найдено, разве что сами операторы пытаются диджитализировать бизнес-процессы внутри компании. Аналогичный проект «***» реализован во Франции компанией «***».

Финансовые показатели проекта:

|

Показатель |

Ед. изм. |

Значение |

|

Необходимые инвестиции |

тыс. руб. |

41 564 |

|

NPV |

тыс. руб. |

*** |

|

IRR |

% |

1546% |

|

Срок окупаемости |

лет |

2 |

|

Дисконтированный срок окупаемости |

лет |

*** |

Выдержки из исследования

Рынок железнодорожных перевозок и положение дел в отрасли

По данным годового отчета (за 2018 год) Акционерного общества «Федеральная грузовая компания» (один из крупнейших грузовых железнодорожных операторов в России, специализируется на предоставлении вагонов под грузоперевозки, а также на оказании транспортно-экспедиционных услуг и услуг комплексного транспортного обслуживания) рост промышленного производства в Российской Федерации в 2018 году составил ***% по сравнению с 2017 годом: добыча полезных ископаемых выросла на ***%, обрабатывающее производство — на ***% (см. диаграмму ниже).

Диаграмма 1. Динамика темпов роста промышленного производства (ИПП) в 2016-2018 гг., % к предыдущему году

***

Структура грузооборота по видам транспорта в России представлена на диаграмме ниже. На железнодорожный транспорт приходится почти половина всех грузоперевозок по стране.

Динамика рынка грузовых железнодорожных перевозок в России в целом соответствует состоянию экономики страны – развитию промышленности, рынка розничной торговли, строительного комплекса и других ключевых составляющих ВВП. Благоприятная экономическая ситуация оказала положительное влияние на грузовые железнодорожные перевозки. По итогам 2018 года увеличение объема погрузки на сети российских железных дорог относительно 2017 года составило +***%, грузооборот вырос на ***% (см. диаграмму ниже).

Диаграмма 2. Структура грузоперевозок по России, %

***

Диаграмма 3. Динамика сетевого объема погрузки и грузооборота в 2016-2018 гг.

***

За 2018 год значительно вырос по сравнению с 2017 годом объем перевозок следующей номенклатуры грузов: каменный уголь, руда, черные металлы, минеральные удобрения.

КАМЕННЫЙ УГОЛЬ

Объем перевозок каменного угля увеличился на ***%. Основным драйвером роста являлся устойчивый спрос на российский уголь, прежде всего на рынке Азиатско-Тихоокеанского региона. Россия продолжает максимально использовать потенциал дополнительного спроса, сохранять и усиливать свои позиции в поставке угля на экспорт. Главные потребители – Китайская Народная Республика, Япония, Республика Корея и Республика Индия. На западном направлении российские поставки ограничены из-за политики стран Евросоюза по сокращению потребления угля.

РУДА

Рост перевозок руды составил ***% за счет обеспечения перевозок крупных металлургических холдингов для собственных нужд во внутреннем сообщении.

ЧЕРНЫЕ МЕТАЛЛЫ

В 2018 году наблюдалась положительная динамика грузовой работы в сегменте черных металлов: объем перевозок вырос на ***%. Основной рост грузовой работы в сегменте черных металлов достигнут во внутрироссийском сообщении на ***% за счет спроса со стороны основных секторов – потребителей продукции металлургического комплекса (строительная, машиностроительная отрасли). Рост экспортных перевозок черных металлов в 2018 году на ***% обусловлен расширением потребления стальной продукции. Основным драйвером мирового рынка стали является Китайская Народная Республика, что связано с ужесточением экологических норм, а также с активным развитием строительной отрасли в указанной стране.

МИНЕРАЛЬНЫЕ УДОБРЕНИЯ

Увеличение объема перевозок минеральных удобрений на 3% обусловлено ростом производства минеральных удобрений российскими предприятиями и повышением спроса на внутреннем рынке. При этом экспорт остался на уровне прошлого года.

Общий объем погрузки составил *** млн. тонн в 2018 году. Распределение грузов по номенклатуре представлено на диаграмме ниже.

Диаграмма 4. Структура перевозок грузов по сети российских железных дорог в 2018 году, %

***

За период январь-июль 2019 г. погрузка составила *** млн. тонн, что на ***% меньше значения за аналогичный период предыдущего года (*** млн. тонн). На диаграмме ниже показаны оперативные данные грузооборота тарифного и грузооборот с учетом пробегов вагонов в порожнем состоянии за указанный выше период времени.

Как видно с диаграммы процент грузооборота с учетом порожнего пробега увеличился на ***% по сравнению с показателем предыдущего периода. За семь месяцев 2019 года грузооборот с учетом пробегов порожних вагонов составил ***% от грузооборота с учетом пробега вагонов в порожнем состоянии. При стоимости 1 тарифного тонно-км в *** руб. (данные 2018 г.) потери от пробега порожних вагонов за 7 месяцев 2019 г. оцениваются разработчиками бизнес-плана на уровне *** млрд. рублей или *** млрд. руб./мес.

Диаграмма 5. Грузооборот тарифный и с учетом пробега порожних вагонов за январь-июль 2018-2019 гг., млрд. тарифных тонно-км

***

Целевая аудитория сервиса – это крупнейшие операторы в России с парком вагонов от 50 000 ед. По данным информационно-аналитического агентства «Infoline» (обзор парк в управлении — вагоны в собственности, финансовом, операционном лизинге и аренде, без учета сданных в аренду) таких операторов в Российской Федерации пять. Рейтинг крупнейших операторов по парку в управлении и грузообороту по итогам 2018 г. см. на диаграммах ниже.

Лидером по количеству парка в управлении является «***» с показателем в *** ед., замыкает пятерку лидеров оператор «***» с показателем в *** ед. Следует отметить, что взаимосвязь между парком в управлении и грузооборотом компаний-операторов наблюдается в «***» и «***», поскольку количество вагонов в их управлении значительно больше, чем у конкурентов (на десятки тысяч). Взаимосвязь грузооборота и парка в управлении пропадает при разнице вагонов в несколько тысяч, так, исходя из анализа грузооборота, с пятерки лидеров выпали «***» и «***», их место заняли операторы «***» и «***».

Диаграмма 6. Рейтинг крупнейших российских операторов по парку в управлении по итогам 2018 года, тыс. ед.

***

Диаграмма 7. Рейтинг крупнейших российских операторов по грузообороту по итогам 2018 года, млрд. ткм

***

Таблица 1. Перечень потенциальных клиентов

***

Определение основных проблем на рынке

Исходя из положения дел в отрасли можно выделить следующие проблемы, существующие на рынке (см. таблицу ниже).

Таблица 2. Проблемы на рынке

***

Перечисленные выше проблемы можно решить с помощью внедрения цифровой платформы по оптимизации порожнего пробега. Выгоды внедрения платформы между операторами представлены в таблице ниже.

Таблица 3. Решение проблем с помощью цифровой платформы

***

|

Перечень таблиц, диаграмм, рисунков |

3 |

|

Резюме проекта |

5 |

|

Раздел 1. Описание проекта |

7 |

|

1.1. Идея проекта |

7 |

|

1.2. Бизнес-модель |

7 |

|

Раздел 2. Анализ рынка |

11 |

|

2.1. Тренд цифровизации |

11 |

|

2.2. Рынок железнодорожных перевозок и положение дел в отрасли |

14 |

|

2.3. Определение основных проблем на рынке |

26 |

|

2.4. Выводы по разделу |

27 |

|

Раздел 3. Аналогичный проект |

30 |

|

3.1. Аналог данного проекта |

30 |

|

Раздел 4. Организационно-производственный план |

34 |

|

4.1. Офис, оборудование для офиса |

34 |

|

Раздел 5. Финансовый план |

36 |

|

5.1. Допущения, принятые для расчетов |

36 |

|

5.2. Цены |

38 |

|

5.3. Объемы реализации |

38 |

|

5.4. Выручка |

38 |

|

5.5. Затраты |

39 |

|

5.6. Налоги |

39 |

|

5.7. Инвестиции |

40 |

|

5.8. Капитальные вложения |

41 |

|

5.9. Амортизация |

41 |

|

5.10. Отчет о прибыли и убытках |

42 |

|

5.11. Расчет ставки дисконтирования по методу WACC |

43 |

|

5.12. Отчет о движении денежных средств |

45 |

|

5.13. Показатели экономической эффективности |

47 |

|

Раздел 6. Анализ рисков проекта |

50 |

|

6.1. Анализ чувствительности |

50 |

|

6.2. Анализ безубыточности |

58 |

|

ИНФОРМАЦИЯ О КОМПАНИИ «VTSConsulting» |

62 |

|

Диаграмма 1. Адаптация компаний к ключевым инновациям в «цифровых производствах» |

13 |

|

Диаграмма 2. Динамика темпов роста промышленного производства (ИПП) в 2016-2018 гг., % к предыдущему году |

15 |

|

Диаграмма 3. Структура грузоперевозок по России, % |

16 |

|

Диаграмма 4. Динамика сетевого объема погрузки и грузооборота в 2016-2018 гг. |

16 |

|

Диаграмма 5. Структура перевозок грузов по сети российских железных дорог в 2018 году, % |

18 |

|

Диаграмма 6. Грузооборот тарифный и с учетом пробега порожних вагонов за январь-июль 2018-2019 гг., млрд. тарифных тонно-км |

19 |

|

Диаграмма 7. Рейтинг крупнейших российских операторов по парку в управлении по итогам 2018 года, тыс. ед. |

20 |

|

Диаграмма 8. Рейтинг крупнейших российских операторов по грузообороту по итогам 2018 года, млрд. ткм |

20 |

|

Таблица 1. Бизнес-модель цифровой платформы |

9 |

|

Таблица 2. Перечень потенциальных клиентов |

21 |

|

Таблица 3. Проблемы на рынке |

26 |

|

Таблица 4. Решение проблем с помощью цифровой платформы |

27 |

|

Таблица 5. Описание функционала ПО «***» |

31 |

|

Таблица 6. Возможности временного планирования с помощью «***» |

33 |

|

Таблица 7. Необходимое оборудование проекта на одно рабочее место |

35 |

|

Таблица 8. Необходимое оборудование проекта на офис |

35 |

Маркетинговое исследование рынка грузовых вагонов в России 2016-2022 гг. Прогноз на 2022-2026 гг. Август 2022.

ТК Солюшнс

95 900 ₽

Маркетинговое исследование рынка грузовых вагонов в России 2016-2022 гг. Прогноз на 2022-2026 гг. Август 2022.

ТК Солюшнс

95 900 ₽

Российский рынок грузовых вагонов: комплексный анализ и прогноз - 2020

AnalyticResearchGroup (ARG)

98 900 ₽

Российский рынок грузовых вагонов: комплексный анализ и прогноз - 2020

AnalyticResearchGroup (ARG)

98 900 ₽

Анализ рынка железнодорожных грузовых перевозок в Казахстане в 2015-2019 гг, оценка влияния коронавируса и прогноз на 2020-2024 гг

BusinesStat

80 000 ₽

Анализ рынка железнодорожных грузовых перевозок в Казахстане в 2015-2019 гг, оценка влияния коронавируса и прогноз на 2020-2024 гг

BusinesStat

80 000 ₽

Маркетинговое исследование рынка услуг автомобильных грузоперевозок в России: 2015-2019 гг., прогноз до 2024 г

Компания Гидмаркет

99 000 ₽

Маркетинговое исследование рынка услуг автомобильных грузоперевозок в России: 2015-2019 гг., прогноз до 2024 г

Компания Гидмаркет

99 000 ₽

Статья, 24 сентября 2025

Компания Гидмаркет

Российский рынок автогрузоперевозок достиг максимума в 2024 году, показав рост на фоне экспансии ритейла и e-commerce

Автогрузоперевозки в РФ в 2024 году выросли до рекорда – 6,78 млрд тонн

Статья, 24 сентября 2025

Компания Гидмаркет

Российский рынок автогрузоперевозок достиг максимума в 2024 году, показав рост на фоне экспансии ритейла и e-commerce

Автогрузоперевозки в РФ в 2024 году выросли до рекорда – 6,78 млрд тонн

Российский рынок автомобильных грузоперевозок демонстрирует устойчивую положительную динамику на протяжении последних лет, несмотря на значительные внешние вызовы. По данным Росстата и расчетам аналитической компании «ГидМаркет», в 2024 году объем перевозок автомобильным транспортом достиг рекордных 6 775,9 млн тонн, что стало максимальным значением за весь исследуемый период.

Статья, 26 марта 2024

Компания Гидмаркет

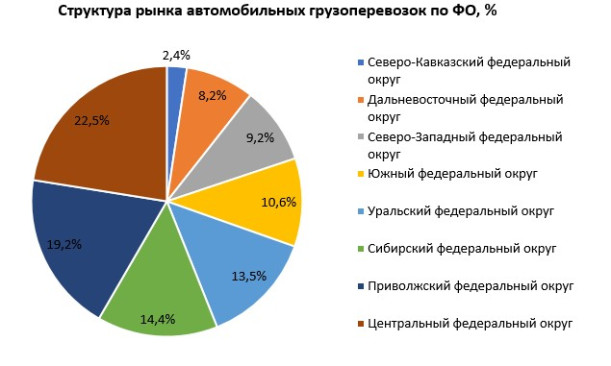

Центральный ФО лидирует по доле рынка автомобильных грузоперевозок

В Центральном ФО расположены складские и логистические центры крупных операторов рынка транспортно-логистических услуг, доля ФО оценивается в 22,5%

Статья, 26 марта 2024

Компания Гидмаркет

Центральный ФО лидирует по доле рынка автомобильных грузоперевозок

В Центральном ФО расположены складские и логистические центры крупных операторов рынка транспортно-логистических услуг, доля ФО оценивается в 22,5%

По данным исследования ГидМаркет в структуре рынка автомобильных грузоперевозок по федеральным округам абсолютным лидером является Центральный федеральный округ, его доля составляет 22,5%. Стоит отметить, что вплоть до 2022 г. основной поток грузов, перевозимых автомобильным транспортом, проходил через данный федеральный округ, поскольку именно в Центральном федеральном округе расположены складские и логистические центры крупных операторов рынка транспортно-логистических услуг. Далее следуют Приволжский (19,2%), Сибирский (14,4%) и Уральский (13,5%) федеральные округа, которые территориально расположены таким образом, что большинство дорог, ведущих с Востока в Центральный и Южный федеральные округа, проходит по территории именно данных федеральных округов, также существенную роль играет граница с Казахстаном, проходящая в данных федеральных округах. Далее следует Южный федеральный округ (10,6%), Северо-Западный федеральный округ (9,2%), Дальневосточный федеральный округ (8,2%). Наименьшая доля в структуре автомобильных перевозок приходится на Северо-Кавказский федеральный округ и составляет 2,4%.

Статья, 8 июня 2020

BusinesStat

В 2019 г грузооборот железнодорожного транспорта Казахстана составил 289 млн тонно-км, превысив значение 2015 г на 23%.

Рынок растет благодаря развитию магистральной сети железнодорожных путей, привлечению новых транзитных грузопотоков, увеличению скорости поездов.

Статья, 8 июня 2020

BusinesStat

В 2019 г грузооборот железнодорожного транспорта Казахстана составил 289 млн тонно-км, превысив значение 2015 г на 23%.

Рынок растет благодаря развитию магистральной сети железнодорожных путей, привлечению новых транзитных грузопотоков, увеличению скорости поездов.

По данным «Анализа рынка железнодорожных грузовых перевозок в Казахстане», подготовленного BusinesStat в 2020 г, в 2019 г грузооборот железнодорожного транспорта Казахстана составил 289 млн тонно-км, превысив значение 2015 г на 23%. Основной причиной роста показателя стало увеличение объема перевезенных грузов.