Маркетинговое исследование `Анализ рынка ПЭТ-преформ в России - 2022. Показатели и прогнозы` содержит комплексный анализ российского рынка ПЭТ-преформ и прогноз развития рынка до 2031 года по негативному, инерционному и инновационному сценариям.

Список файлов:

- Исследование в формате PDF

Период исследования:

2017-2021 гг., 2022-2031 гг. (прогноз)

Задачи исследования:

- Расчет объема потребления и ключевых показателей рынка

- Составление рейтинга производителей

- Анализ импорта и экспорта

- Формирование прогноза развития рынка

В разделе `Ведущие производители` рассмотрены компании:

АО `РЕТАЛ`, АО `СОЛНЕЧНОГОРСКИЙ ЗАВОД `ЕВРОПЛАСТ`, ООО `МЕГА-ПЛАСТ-ЯНТАРЬ`, ООО `КАЗАНСКИЙ ЗАВОД `ЕВРОПЛАСТ`, ООО `УНИПЛАСТРУС`, АО `АПГ ВОСТОЧНАЯ ЕВРОПА`, ООО `РОСТОВСКИЙ ЗАВОД `ЕВРОПЛАСТ`, ООО `АРАГОН`, ООО `ПРИМОРСКИЙ ЗАВОД `ЕВРОПЛАСТ`, ООО `РЕЗИЛЮКС-ВОЛГА`, ООО <<ЕВРОПЛАСТ-ДОН>>, ООО `ПТК АЛПЛАСТ`, ООО `ПЛАСТИФОРМ`, ООО `АЛЬФАТЕХФОРМ`, ООО `ОПТИМУМ`, ООО `БАГИРА-М`, ООО `УЛЬТРАПЛАСТ`, ООО `ФОРМИКА`, АО `ЗП`, ООО `ПЕТЭЙНЕР ТРЕЙДИНГ`

В разделе `Импорт` и `Экспорт` рассмотрены виды:

- ПЭТ-преформ для изготовления изделий емкостью не более 2 л

- ПЭТ-преформ для изготовления изделий емкостью более 2 л

В разделах со внешней торговлей представлена разбивка данных по ценовым сегментам:

- low-priced (низко-ценовой сегмент или сегмент эконом предложений);

- middle-priced (средне-ценовой сегмент);

- high-priced (высоко-ценовой сегмент).

В разделе `Импорт` рассмотрены бренды:

SERIOPLAST, LOGOPLASTE ELST, ALPLA, PLASTIPAK, PLASCO, RESILUX, PETAINER, TEREKAS, RETAL, VPET PLASTIC INDUSTRIAL, EUROFLACO, DAKO, BEIJING HERONSBILL FOOD MATERIAL, GERRESHEIMER BOLIESLAWIEC, SIPA, LIVEFRESH, DUYTAN, ZHONGSHAN WEIZHAO PLASTIC MANUFACTURING, TRI VI, TRYPET, KOSME, MARINA RINALDI, OVERCOME, OTTO HOFSTETTER, CYBERTECH, AGILENT

В разделе `Импорт` рассмотрены зарубежные поставщики:

SERIOPLAST ITALY S.P.A., LOGOPLASTE ELST B.V., ALPLA OPAKOWANIA Z TWORZYW SZTUCZNYCH SP. Z.O.O., PLASTIPAK ITALIA PREFORME S.R.L., RETAL LITHUANIA UAB, LUXPET AG, PLASCO S.P.A., EASTERN HOLDING N.V., PETAINER LIDKOPING AB, TEREKAS UAB, GLENFIELD PACKAGING CO., LTD, EUROFLACO DIJON S.A.R.L., SUIFENHE HEPING ECONOMIC AND TRADE CO., LTD, AGILENT TECHNOLOGIES DENMARK APS, VARIOFORM PET VERPACKUNG GMBH, BEIJING HERONSBILL FOOD MATERIAL CO., LTD, DUYTAN PLASTICS CORP, MHT MOLD & HOTRUNNER TECHNOLOGY AG, GERRESHEIMER BOLIESLAWIEC S.A., SERIOPLAST S.L. D.O.O., SIPA S.P.A., ANHUI IDEA TECHNOLOGY IMPORT & EXPORT CO., LTD, ALPLA WERKE LEHNER GMBH & CO. KG, NURPET AMBALAJ INS SAN VE TIC A.S., ZHEJIANG RISE SUN INDUSTRY CO., LTD, ООО `ВИАПЛАСТ`, PROMENS PACKAGING GMBH, NINGBO JIANGYING ELECTRICAL INDUSTRY CO., LTD, SOUTH CHINA PACKAGING CO., LTD, RMS CHEMICALS INS SAN VE TIC A.S.

В разделе `Экспорт` рассмотрены российские экспортеры:

ООО `САН РАЙЗ`, ООО `ИНТЕРТОРГПЛАСТИК`, ООО `ЕВРОТРЕЙД`, ООО `ХИМЭКОЦЕНТР-ЮГ`, ООО `РЕЗИЛЮКС ДИСТРИБЬЮШН`, ООО `ЛУГАНЬ`, ООО `ТД `МЕРКУРИЙ`, АО `РЕТАЛ`, ООО `ЛИГАТОРГСЕРВИС`, ООО `ТОРГОВЫЙ ДОМ `ПЕЛЬМЕНИ И КЕФИР`, ООО `ЮНИТРЕЙД`, ООО `ПРИМОРСКИЙ ЗАВОД `ЕВРОПЛАСТ`, ИП ГУБИНА Е.А., ИП ЛУКИН М.Г., ООО `СТИМУЛ`, ЗАО `СОЛНЕЧНОГОРСКИЙ ЗАВОД `ЕВРОПЛАСТ`, ООО `ЮГБИЗНЕСПРОЕКТ`, ООО `БИЗНЕС-ФАРВАТЕР`, ООО `ПТК `АЛПЛАСТ`, ООО `АКВА-ПЛАСТИК`

Выдержки из исследования:

- Российский рынок ПЭТ-преформ в последние годы показывает положительный тренд.

- Сальдо торгового баланса было положительное и составляло 28,4 тыс.т.

- Главными игроками среди российских производителей являются АО `РЕТАЛ`, АО `СОЛНЕЧНОГОРСКИЙ ЗАВОД `ЕВРОПЛАСТ`, ООО `МЕГА-ПЛАСТ-ЯНТАРЬ`.

- Лидером по импортным поставкам в 2021 г. является Беларусь (более 71%), ведущий поставщик ПЭТ-преформ - SERIOPLAST ITALY S.P.A. (8,2%).

- В импорте наибольшую долю занимает сегмент high-priced с долей 79,9%, основные поставки сегмента из стран: Беларусь, Италия, Чешская Республика.

- Большую часть продукции российских экспортеров покупает Беларусь (более 42%), крупнейший покупатель - ООО `ДПЗ` (2,8%).

Данные игроков ВЭД:

Также в исследовании представлена информация об участниках ВЭД с объемами поставок:

- Рейтинг крупнейших российских импортеров и зарубежных поставщиков

- Рейтинг ведущих российских экспортеров и зарубежных покупателей

Единицы измерения:

Количественные показатели в отчете рассчитаны в тоннах, стоимостные - в долларах и рублях

География исследования:

РФ, федеральные округа и регионы РФ, страны мира

СПИСОК ТАБЛИЦ, ГРАФИКОВ, ДИАГРАММ И СХЕМ

АННОТАЦИЯ ОТЧЕТА

МЕТОДОЛОГИЯ ИССЛЕДОВАНИЯ

1. КЛЮЧЕВЫЕ ПАРАМЕТРЫ РОССИЙСКОГО РЫНКА ПЭТ-ПРЕФОРМ

Объем рынка ПЭТ-преформ в России в 2017-2021 гг.

В натуральном выражении, [тонн]

В стоимостном выражении, [руб]

В стоимостном выражении, [USD]

Баланс спроса и предложения на рынке ПЭТ-преформ в России в 2017-2021 гг., [тонн]

Темпы роста основных показателей рынка ПЭТ-преформ, [%]

Сравнение производства и импорта на российском рынке ПЭТ-преформ в 2017-2021 гг., [тонн]

Сальдо торгового баланса рынка ПЭТ-преформ в России в 2017-2021 гг., в натуральном [тонн] и стоимостном [тыс.долл] выражении

2. СБОР И УТИЛИЗАЦИЯ ПЛАСТИКОВЫХ ОТХОДОВ

Балансовая структура показателей пластиковых отходов в России в 2019-2021 гг., [тонн]

Структура образования пластиковых отходов по классам опасности в России в 2021 г., [тонн]

Сегментация пластиковых отходов по видам в России в 2019-2021 гг., [тонн]

Образованные отходы

Утилизированные отходы

Процент утилизации

3. ВЕДУЩИЕ ПРОИЗВОДИТЕЛИ ПЭТ-ПРЕФОРМ В РОССИИ

Финансовые показатели ведущих производителей ПЭТ-преформ в России в 2017-2021 гг.

Выручка, [руб]

Прибыль, [руб]

EBITDA, [руб]

Коэффициент автономии

Коэффициент текущей ликвидности

Рентабельность продаж (ROS), [%]

Рейтинговая оценка финансового состояния

Инвестиции ведущих производителей ПЭТ-преформ в России в 2017-2021 гг.

Инвестиции, [руб]

Численность и рентабельность сотрудников ведущих производителей ПЭТ-преформ в России в 2018-2021 гг.

Численность сотрудников, [чел]

Рентабельность персонала (ROL), [руб]

4. ИМПОРТ ПЭТ-ПРЕФОРМ В РОССИЮ

Динамика российского импорта ПЭТ-преформ в 2017-2021 гг.

В натуральном выражении, [тонн]

В стоимостном выражении, [тыс.долл]

По ценовым сегментам

Зависимость объема российского импорта ПЭТ-преформ от курса USD

Сегментация российского импорта ПЭТ-преформ по видам в 2017-2021 гг.

В натуральном выражении, [тонн]

В стоимостном выражении, [тыс.долл]

По ценовым сегментам

Импорт ПЭТ-преформ в Россию по странам в 2017-2021 гг.

Импорт ПЭТ-преформ по федеральным округам России в 2017-2021 гг.

Импорт ПЭТ-преформ по регионам России в 2017-2021 гг.

Статистика цен российского импорта в 2017-2021 гг.

Динамика цен, USD

Динамика цен, руб.

Цены по странам

Цены по федеральным округам

Цены по регионам

Ценовые сегменты

Рейтинг зарубежных фирм-поставщиков ПЭТ-преформ в Россию в 2021 г.

Рейтинг российских фирм-импортеров ПЭТ-преформ в 2021 г.

Рейтинг импортных брендов ПЭТ-преформ в 2021 г.

5. ЭКСПОРТ ПЭТ-ПРЕФОРМ ИЗ РОССИИ

Динамика российского экспорта ПЭТ-преформ в 2017-2021 гг.

В натуральном выражении, [тонн]

В стоимостном выражении, [тыс.долл]

По ценовым сегментам

Зависимость объема российского экспорта ПЭТ-преформ от курса USD

Сегментация российского экспорта ПЭТ-преформ по видам в 2017-2021 гг.

В натуральном выражении, [тонн]

В стоимостном выражении, [тыс.долл]

По ценовым сегментам

Экспорт ПЭТ-преформ из России по странам в 2017-2021 гг.

Экспорт ПЭТ-преформ по федеральным округам России в 2017-2021 гг.

Экспорт ПЭТ-преформ по регионам России в 2017-2021 гг.

Статистика цен российского экспорта в 2017-2021 гг.

Динамика цен, USD

Динамика цен, руб.

Цены по странам

Цены по федеральным округам

Цены по регионам

Ценовые сегменты

Рейтинг российских компаний-экспортеров ПЭТ-преформ в 2021 г.

Рейтинг зарубежных фирм-покупателей ПЭТ-преформ из России в 2021 г.

6. ПРОГНОЗ РАЗВИТИЯ РОССИЙСКОГО РЫНКА ПЭТ-ПРЕФОРМ

Влияние геополитической ситуации и санкций на экономику

Влияние коронавируса на экономику

Факторы развития российского рынка ПЭТ-преформ

Прогноз объема рынка ПЭТ-преформ в России в 2022-2031 гг., [тонн, руб, USD]

Негативный сценарий

Инерционный сценарий

Инновационный сценарий

Прогноз сальдо торгового баланса рынка ПЭТ-преформ в 2022-2031 гг., [тонн]

ИНФОРМАЦИЯ ОБ АНАЛИТИЧЕСКОЙ КОМПАНИИ TEBIZ GROUP

СПИСОК ГРАФИКОВ

1. Динамика объема рынка ПЭТ-преформ в России в 2017-2021 гг., [тонн]

2. Динамика объема рынка ПЭТ-преформ в России в 2017-2021 гг., [руб]

3. Динамика объема рынка ПЭТ-преформ в России в 2017-2021 гг., [USD]

4. Темпы роста основных показателей рынка ПЭТ-преформ в 2017-2021 гг., [тонн]

5. Сальдо торгового баланса рынка ПЭТ-преформ в России в 2017-2021 гг., в натуральном [тонн] и стоимостном [тыс.долл] выражении

6. Динамика российского импорта ПЭТ-преформ в натуральном выражении в 2017-2021 гг., [тонн]

7. Динамика российского импорта ПЭТ-преформ в стоимостном выражении в 2017-2021 гг., [тыс.долл]

8. Зависимость объема импорта ПЭТ-преформ от курса USD в 2017-2021 гг.

9. Структура российского импорта ПЭТ-преформ по крупнейшим странам в натуральном выражении в 2017-2021 гг., [тонн]

10. Структура российского импорта ПЭТ-преформ по ведущим странам в стоимостном выражении в 2017-2021 гг., [тыс.долл]

11. Структура российского импорта ПЭТ-преформ по основным регионам в натуральном выражении в 2017-2021 гг., [тонн]

12. Структура российского импорта ПЭТ-преформ по основным регионам в стоимостном выражении в 2017-2021 гг., [тыс.долл]

13. Динамика ежемесячных USD цен импорта ПЭТ-преформ в 2017-2021 гг., [тыс.долл/т]

14. Динамика ежегодных USD цен импорта ПЭТ-преформ в 2017-2021 гг., [тыс.долл/т]

15. Динамика рублевых цен импорта ПЭТ-преформ по месяцам в 2017-2021 гг., [тыс.руб/т]

16. Динамика рублевых цен импорта ПЭТ-преформ по годам в 2017-2021 гг., [тыс.руб/т]

17. Динамика российского экспорта ПЭТ-преформ в натуральном выражении в 2017-2021 гг., [тонн]

18. Динамика российского экспорта ПЭТ-преформ в стоимостном выражении в 2017-2021 гг., [тыс.долл]

19. Зависимость объема экспорта ПЭТ-преформ от курса USD в 2017-2021 гг.

20. Структура российского экспорта ПЭТ-преформ по крупнейшим странам в натуральном выражении в 2017-2021 гг., [тонн]

21. Структура российского экспорта ПЭТ-преформ по ведущим странам в стоимостном выражении в 2017-2021 гг., [тыс.долл]

22. Структура российского экспорта ПЭТ-преформ по основным регионам в натуральном выражении в 2017-2021 гг., [тонн]

23. Структура российского экспорта ПЭТ-преформ по основным регионам в стоимостном выражении в 2017-2021 гг., [тыс.долл]

24. Динамика ежемесячных USD цен экспорта ПЭТ-преформ в 2017-2021 гг., [тыс.долл/т]

25. Динамика ежегодных USD цен экспорта ПЭТ-преформ в 2017-2021 гг., [тыс.долл/т]

26. Динамика рублевых цен экспорта ПЭТ-преформ по месяцам в 2017-2021 гг., [тыс.руб/т]

27. Динамика рублевых цен экспорта ПЭТ-преформ по годам в 2017-2021 гг., [тыс.руб/т]

28. Прогноз объема рынка ПЭТ-преформ в России в 2022-2031 гг., [тонн]

29. Прогноз сальдо торгового баланса рынка ПЭТ-преформ в 2022-2031 гг., [тонн]

СПИСОК ДИАГРАММ

1. Сравнение производства и импорта на российском рынке ПЭТ-преформ в 2017-2021 гг., [тонн]

2. Динамика объемов образования и утилизации пластиковых отходов в России в 2019-2021 гг., [тонн]

3. Структура образования пластиковых отходов по классам опасности в России в 2021 г., [тонн]

4. Структура образования пластиковых отходов по видам в России в 2019-2021 гг., [тонн]

5. Структура утилизации пластиковых отходов по видам в России в 2019-2021 гг, [тонн]

6. Выручка и прибыль ведущих производителей ПЭТ-преформ в России в 2021 г., [руб]

7. Инвестиции и прибыль ведущих производителей ПЭТ-преформ в России в 2021 г., [руб]

8. Структура импорта ПЭТ-преформ в Россию по ценовым сегментам в натуральном выражении в 2017-2021 гг., [%]

9. Импорт ПЭТ-преформ по федеральным округам России в натуральном выражении в 2017-2021 гг., [тонн]

10. Импорт ПЭТ-преформ по федеральным округам России в стоимостном выражении в 2017-2021 гг., [тыс.долл]

11. Структура экспорта ПЭТ-преформ из России по ценовым сегментам в натуральном выражении в 2017-2021 гг., [%]

12. Экспорт ПЭТ-преформ по федеральным округам России в натуральном выражении в 2017-2021 гг., [тонн]

13. Экспорт ПЭТ-преформ по федеральным округам России в стоимостном выражении в 2017-2021 гг., [тыс.долл]

1. Объем рынка ПЭТ-преформ в России в 2017-2021 гг., [тонн]

2. Объем рынка ПЭТ-преформ в России в 2017-2021 гг., [руб]

3. Объем рынка ПЭТ-преформ в России в 2017-2021 гг., [USD]

4. Баланс спроса и предложения на рынке ПЭТ-преформ в России в 2017-2021 гг., [тонн]

5. Темпы роста основных показателей рынка ПЭТ-преформ в 2017-2021 гг., [тонн]

6. Балансовая структура показателей пластиковых отходов в России в 2019-2021 гг., [тонн]

7. Коэффициент утилизации пластиковых отходов в России в 2019-2021 гг.

8. Структура образования пластиковых отходов по классам опасности в России в 2021 г., [тонн]

9. Структура образования пластиковых отходов по видам в России в 2019-2021 гг., [тонн]

10. Структура утилизации пластиковых отходов по видам в России в 2019-2021 гг., [тонн]

11. Коэффициенты утилизации наиболее утилизируемых отходов в России в 2019-2021 гг, [%]

12. Выручка ведущих производителей ПЭТ-преформ в России в 2017-2021 гг., [руб]

13. Прибыль ведущих производителей ПЭТ-преформ в России в 2017-2021 гг., [руб]

14. EBITDA ведущих производителей ПЭТ-преформ в России в 2017-2021 гг., [руб]

15. Коэффициент автономии ведущих производителей ПЭТ-преформ в России в 2017-2021 гг.

16. Коэффициент текущей ликвидности ведущих производителей ПЭТ-преформ в России в 2017-2021 гг.

17. Рентабельность продаж (ROS) ведущих производителей ПЭТ-преформ в России в 2017-2021 гг., [%]

18. Рейтинговая оценка финансового состояния ведущих производителей ПЭТ-преформ в России в 2021 г.

19. Инвестиции ведущих производителей ПЭТ-преформ в России в 2017-2021 гг., [руб]

20. Численность сотрудников ведущих производителей ПЭТ-преформ в России в 2018-2021 гг., [чел]

21. Рентабельность персонала ведущих производителей ПЭТ-преформ в России в 2018-2021 гг., [руб]

22. Зависимость объема импорта ПЭТ-преформ от курса USD в 2017-2021 гг.

23. Объемы импорта ПЭТ-преформ по видам в Россию в натуральном выражении в 2017-2021 гг., [тонн]

24. Объемы импорта ПЭТ-преформ по видам в Россию в стоимостном выражении в 2017-2021 гг., [тыс.долл]

25. Сегментация российского импорта ПЭТ-преформ по ценовым сегментам в натуральном выражении в 2017-2021 гг., [%]

26. Импорт ПЭТ-преформ в Россию по странам в натуральном выражении в 2017-2021 гг., [тонн]

27. Импорт ПЭТ-преформ в Россию по странам в стоимостном выражении в 2017-2021 гг., [тыс.долл]

28. Карта развития российского импорта ПЭТ-преформ по ведущим странам в 2021 г.

29. Импорт ПЭТ-преформ по федеральным округам России в натуральном выражении в 2017-2021 гг., [тонн]

30. Импорт ПЭТ-преформ по федеральным округам России в стоимостном выражении в 2017-2021 гг., [тыс.долл]

31. Импорт ПЭТ-преформ по регионам России в натуральном выражении в 2017-2021 гг., [тонн]

32. Импорт ПЭТ-преформ по регионам России в стоимостном выражении в 2017-2021 гг., [тыс.долл]

33. Карта развития импорта ПЭТ-преформ по ведущим регионам России в 2021 г.

34. Динамика USD цен импорта ПЭТ-преформ в 2017-2021 гг., [тыс.долл/т]

35. Динамика рублевых цен импорта ПЭТ-преформ в 2017-2021 гг., [тыс.руб/т]

36. Цены импорта ПЭТ-преформ в Россию по странам в 2017-2021 гг., [тыс.долл/т]

37. Цены импорта ПЭТ-преформ по ФО России в 2017-2021 гг., [тыс.долл/т]

38. Цены импорта ПЭТ-преформ по регионам РФ в 2017-2021 гг., [тыс.долл/т]

39. Распределение ценовых сегментов по количеству импортных поставок ПЭТ-преформ в России в 2017-2021 гг., [тыс.долл/тонн]

40. Рейтинг зарубежных фирм-поставщиков ПЭТ-преформ в Россию в 2021 г.

41. Рейтинг российских фирм-импортеров ПЭТ-преформ в 2021 г.

42. Рейтинг импортных брендов ПЭТ-преформ в 2021 г.

43. Зависимость объема экспорта ПЭТ-преформ от курса USD в 2017-2021 гг.

44. Объемы экспорта ПЭТ-преформ по видам из России в натуральном выражении в 2017-2021 гг., [тонн]

45. Объемы экспорта ПЭТ-преформ по видам из России в стоимостном выражении в 2017-2021 гг., [тыс.долл]

46. Сегментация российского экспорта ПЭТ-преформ по ценовым сегментам в натуральном выражении в 2017-2021 гг., [%]

47. Экспорт ПЭТ-преформ из России по странам в натуральном выражении в 2017-2021 гг., [тонн]

48. Экспорт ПЭТ-преформ из России по странам в стоимостном выражении в 2017-2021 гг., [тыс.долл]

49. Карта развития российского экспорта ПЭТ-преформ по ведущим странам в 2021 г.

50. Экспорт ПЭТ-преформ по федеральным округам России в натуральном выражении в 2017-2021 гг., [тонн]

51. Экспорт ПЭТ-преформ по федеральным округам России в стоимостном выражении в 2017-2021 гг., [тыс.долл]

52. Экспорт ПЭТ-преформ по регионам России в натуральном выражении в 2017-2021 гг., [тонн]

53. Экспорт ПЭТ-преформ по регионам России в стоимостном выражении в 2017-2021 гг., [тыс.долл]

54. Карта развития экспорта ПЭТ-преформ по ведущим регионам России в 2021 г.

55. Динамика USD цен экспорта ПЭТ-преформ в 2017-2021 гг., [тыс.долл/т]

56. Динамика рублевых цен экспорта ПЭТ-преформ в 2017-2021 гг., [тыс.руб/т]

57. Цены экспорта ПЭТ-преформ из России по странам в 2017-2021 гг., [тыс.долл/т]

58. Цены экспорта ПЭТ-преформ по ФО России в 2017-2021 гг., [тыс.долл/т]

59. Цены экспорта ПЭТ-преформ по регионам РФ в 2017-2021 гг., [тыс.долл/т]

60. Распределение ценовых сегментов по количеству экспортных поставок ПЭТ-преформ из России в 2017-2021 гг., [тыс.долл/тонн]

61. Рейтинг российских компаний-экспортеров ПЭТ-преформ в 2021 г.

62. Рейтинг зарубежных фирм-покупателей ПЭТ-преформ из России в 2021 г.

63. Прогноз спроса и предложения на рынке ПЭТ-преформ в России по негативному сценарию в 2022-2031 гг., [тонн]

64. Прогноз объема рынка ПЭТ-преформ в России по негативному сценарию в 2022-2031 гг., [руб]

65. Прогноз объема рынка ПЭТ-преформ в России по негативному сценарию в 2022-2031 гг., [USD]

66. Прогноз спроса и предложения на рынке ПЭТ-преформ в России по инерционному сценарию в 2022-2031 гг., [тонн]

67. Прогноз объема рынка ПЭТ-преформ в России по инерционному сценарию в 2022-2031 гг., [руб]

68. Прогноз объема рынка ПЭТ-преформ в России по инерционному сценарию в 2022-2031 гг., [USD]

69. Прогноз спроса и предложения на рынке ПЭТ-преформ в России по инновационному сценарию в 2022-2031 гг., [тонн]

70. Прогноз объема рынка ПЭТ-преформ в России по инновационному сценарию в 2022-2031 гг., [руб]

71. Прогноз объема рынка ПЭТ-преформ в России по инновационному сценарию в 2022-2031 гг., [USD]

Анализ рынка термопластавтоматов в России - 2023. Показатели и прогнозы

TEBIZ GROUP

83 900 ₽

Анализ рынка термопластавтоматов в России - 2023. Показатели и прогнозы

TEBIZ GROUP

83 900 ₽

Рынок полиэтилентерефталата в России - 2019. Показатели и прогнозы

TEBIZ GROUP

39 900 ₽

Рынок полиэтилентерефталата в России - 2019. Показатели и прогнозы

TEBIZ GROUP

39 900 ₽

Рынок АБС-пластика в России - 2018. Показатели и прогнозы

TEBIZ GROUP

30 000 ₽

Рынок АБС-пластика в России - 2018. Показатели и прогнозы

TEBIZ GROUP

30 000 ₽

Анализ рынка термопластавтоматов в России

DISCOVERY Research Group

60 000 ₽

Анализ рынка термопластавтоматов в России

DISCOVERY Research Group

60 000 ₽

― Как Вы можете охарактеризовать 2024 год? Это успешный, неудачный, сложный или простой год для вас? Какую динамику показали продажи компании в России и к каким финансовым результатам удалось выйти по итогам 2024 года?

Статья, 9 июля 2025

РБК Исследования рынков

Мобильный шопинг популярнее web

Одним из самых заметных трендов последних лет стал стремительный рост доли покупок, совершаемых при помощи смартфонов.

Статья, 9 июля 2025

РБК Исследования рынков

Мобильный шопинг популярнее web

Одним из самых заметных трендов последних лет стал стремительный рост доли покупок, совершаемых при помощи смартфонов.

По данным, приведенным в обзоре «Ключевые тренды одежного ретейла 2025», в марте 2025 года уже 72% респондентов 18–54 лет указали, что покупают одежду с таких устройств. Это на 11 п.п. больше, чем годом ранее, и почти втрое опережает показатель 2019 года, когда покупки со смартфонов совершали около четверти опрошенных.

Статья, 8 июля 2025

BusinesStat

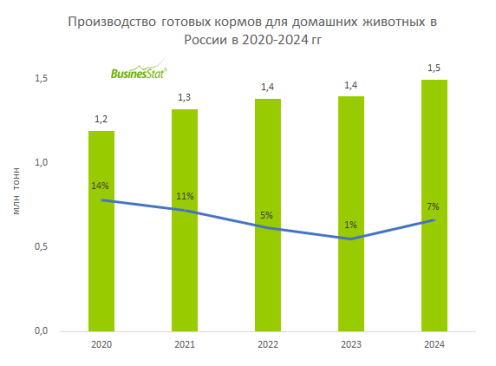

В 2020-2024 гг производство готовых кормов для домашних животных в России увеличилось на 25%: с 1,2 до 1,5 млн т.

Производство росло на фоне значительного сокращения импортных поставок.

Статья, 8 июля 2025

BusinesStat

В 2020-2024 гг производство готовых кормов для домашних животных в России увеличилось на 25%: с 1,2 до 1,5 млн т.

Производство росло на фоне значительного сокращения импортных поставок.

По данным «Анализа рынка готовых кормов для домашних животных в России», подготовленного BusinesStat в 2025 г, в 2020-2024 гг их производство в стране увеличилось на 25%: с 1,2 до 1,5 млн т.