Цель исследования

Текущее состояние и перспективы развития рынка ортопедических принадлежностей в России.

Задачи исследования:

1. Объем, темпы роста и динамика развития рынка ортопедических принадлежностей в России.

2. Объем и темпы роста производства ортопедических принадлежностей в России.

3. Объем импорта в Россию и экспорта из России ортопедических принадлежностей.

4. Сегменты рынка ортопедических принадлежностей в России.

5. Структура потребления ортопедических принадлежностей в России.

6. Рыночные доли производителей (основных участников) на рынке ортопедических принадлежностей в России.

7. Конкурентная ситуация на рынке ортопедических принадлежностей в России.

8. Основные события, тенденции и перспективы развития рынка (в ближайшие несколько лет) ортопедических принадлежностей в России.

9. Финансово-хозяйственная деятельность участников рынка ортопедических принадлежностей в России.

Объект исследования

Рынок ортопедических принадлежностей в России.

Метод сбора и анализа данных

Основным методом сбора данных является мониторинг документов.

В качестве основных методов анализа данных выступают так называемые (1) Традиционный (качественный) контент-анализ интервью и документов и (2) Квантитативный (количественный) анализ с применением пакетов программ, к которым имеет доступ наше агентство.

Контент-анализ выполняется в рамках проведения Desk Research (кабинетное исследование). В общем виде целью кабинетного исследования является проанализировать ситуацию на рынке ортопедических принадлежностей и получить (рассчитать) показатели, характеризующие его состояние в настоящее время и в будущем.

Метод анализа данных

1. Базы данных Федеральной Таможенной службы РФ, ФСГС РФ (Росстат).

2. Материалы DataMonitor, EuroMonitor, Eurostat.

3. Печатные и электронные деловые и специализированные издания, аналитические обзоры.

4. Ресурсы сети Интернет в России и мире.

5. Экспертные опросы.

6. Материалы участников отечественного и мирового рынков.

7. Результаты исследований маркетинговых и консалтинговых агентств.

8. Материалы отраслевых учреждений и базы данных.

9. Результаты ценовых мониторингов.

10. Материалы и базы данных статистики ООН (United Nations Statistics Division: Commodity Trade Statistics, Industrial Commodity Statistics, Food and Agriculture Organization и др.).

11. Материалы Международного Валютного Фонда (International Monetary Fund).

12. Материалы Всемирного банка (World Bank).

13. Материалы ВТО (World Trade Organization).

14. Материалы Организации экономического сотрудничества и развития (Organization for Economic Cooperation and Development).

15. Материалы International Trade Centre.

16. Материалы Index Mundi.

17. Результаты исследований DISCOVERY Research Group.

Объем и структура выборки

Процедура контент-анализа документов не предполагает расчета объема выборочной совокупности. Обработке и анализу подлежат все доступные исследователю документы.

К отчету прилагается обработанная и пригодная к дальнейшему использованию база данных с подробной информацией об импорте в Россию и экспорте из России ортопедических принадлежностей. База включает в себя большое число различных показателей:

1. Категория продукта

2. Группа продукта

3. Производитель

4. Год импорта/экспорта

5. Месяц импорта/экспорта

6. Компании получатели и отправители товара

7. Страны получатели, отправители и производители товара

8. Объем импорта и экспорта в натуральном выражении

9. Объем импорта и экспорта в стоимостном выражении

Содержащиеся в базе данных сведения позволят Вам самостоятельно выполнить любые требующиеся запросы, которые не включены в отчет.

Резюме:

Маркетинговое агентство DISCOVERY Research Group завершило исследование рынка ортопедических принадлежностей в России.

Согласно расчетам аналитиков DISCOVERY Research Group, объем рынка ортопедических принадлежностей в России в 2017 г. вырос на 26,66% по сравнению с 2016 г. и составил $ 59 612 тыс.

В 2017 г. в структуре рынка ортопедических принадлежностей в России по производителям основная доля пришлась на REHARD TECHNOLOGIES GMBH, ООО ТД ТРИВЕС СПБ, BAUERFEIND, ООО КРЕЙТ, ООО МЕГА-ОПТИМ.

В структуре производства ортопедических принадлежностей в России по производителям в 2017 г. в стоимостном выражении основная доля пришлась на компании: ООО ТД ТРИВЕС СПБ, ООО КРЕЙТ, ООО МЕГА-ОПТИМ, ОАО МПО МЕТАЛЛИСТ, АО ТОНУС, ООО АВЕРСУС.

Следует отметить, что отечественное производство ортопедических принадлежностей сконцентрировано в городах федерального значения России – Москве и Санкт-Петербурге.

Как правило, данные компании производят не только ортопедические принадлежности, но и другие товары для медицины.

В структуре импорта ортопедических принадлежностей в Россию по производителям в 2017 г. основная доля пришлась на REHARD TECHNOLOGIES GMBH, BAUERFEIND, MEDI GMBH & CO. KG., OTTO BOCK, SPECIAL PROTECTORS CO.LTD и FOSHAN DONGFANG MEDICAL EQUIPMENT MANUFACTORY LTD.

В структуре экспорта ортопедических принадлежностей из России по производителям в 2017 г. основная доля пришлась на ООО ТД ТРИВЕС СПБ, ФГУП ЦИТО МИНЗДРАВА РОССИИ, BIOMET, ООО СПЕЦМЕДТЕХНИКА, OTTO BOCK.

В структуре экспорта ортопедических принадлежностей из России по торговым маркам в 2017 г. основная доля пришлась на TRIVES, BIOMET, MERCADA, OTTO BOCK, ORTMANN, MEDIN.

Подробное оглавление/содержание отчета:

|

Список таблиц и диаграмм |

10 |

|

Таблицы: |

10 |

|

Диаграммы: |

10 |

|

Резюме |

12 |

|

Глава 1. Методология исследования |

13 |

|

§1.1. Объект исследования |

13 |

|

§1.2. Цель исследования |

13 |

|

§1.3. Задачи исследования |

13 |

|

§1.4. Метод сбора и анализа данных |

13 |

|

§1.5. Источники получения информации |

14 |

|

§1.6. Объем и структура выборки |

14 |

|

Глава 2. Классификация и основные характеристики ортопедических принадлежностей |

16 |

|

Глава 3. Объем и темпы роста рынка ортопедических принадлежностей в России |

17 |

|

§3.1. Объем и темпы роста рынка |

17 |

|

§3.2. Структура рынка по производителям |

18 |

|

Глава 4. Производство ортопедических принадлежностей в России |

22 |

|

§4.1. Объем и темпы роста производства |

22 |

|

§4.2. Структура производства по производителям |

23 |

|

Глава 5. Импорт ортопедических принадлежностей в Россию и экспорт ортопедических принадлежностей из России |

25 |

|

§5.1. Импорт по категориям и товарным группам |

25 |

|

§5.2. Импорт по производителям |

26 |

|

§5.3. Импорт по товарным группам и производителям |

29 |

|

§5.4. Импорт по торговым маркам |

35 |

|

§5.5. Импорт по товарным группам и торговым маркам |

37 |

|

§5.6. Экспорт по категориям и товарным группам |

43 |

|

§5.7. Экспорт по производителям |

44 |

|

§5.8. Экспорт по товарным группам и производителям |

46 |

|

§5.9. Экспорт по торговым маркам |

52 |

|

§5.10. Экспорт по товарным группам и торговым маркам |

54 |

|

Глава 6. Основные события, тенденции и перспективы развития рынка ортопедических принадлежностей в России |

59 |

|

Глава 7. Финансово-хозяйственная деятельность и планы развития ключевых игроков рынка ортопедических принадлежностей в России |

61 |

|

§7.1. Российские производители ортопедических приспособлений |

61 |

|

7.1.1. АО «МПО «Металлист» |

61 |

|

7.1.2. ООО АВЕРСУС |

62 |

|

§7.2. Зарубежные производители ортопедических приспособлений |

62 |

|

7.2.1. Rehard Technologies GmbH |

62 |

|

7.2.2. OTTO BOCK HEALTHCARE GMBH |

63 |

Перечень приложений к отчету; количество и названия таблиц, диаграмм, графиков:

Отчет содержит 14 таблиц и 10 диаграмм.

Таблицы:

Таблица 1. Объем рынка ортопедических принадлежностей в России, $ тыс. и % прироста

Таблица 2. Структура рынка ортопедических принадлежностей в России по производителям, $

Таблица 3. Производство ортопедических принадлежностей в России, $ тыс. и % прироста

Таблица 4. Производство ортопедических принадлежностей в России по производителям, $ тыс.

Таблица 5. Импорт ортопедических принадлежностей в Россию по категориям и товарным группам, $ и % прироста

Таблица 6. Импорт ортопедических принадлежностей в Россию по производителям, $

Таблица 7. Импорт ортопедических принадлежностей в Россию по товарным группам и производителям, $

Таблица 8. Импорт ортопедических принадлежностей в Россию по торговым маркам, $

Таблица 9. Импорт ортопедических принадлежностей в Россию по товарным группам и торговым маркам, $

Таблица 10. Экспорт ортопедических принадлежностей из России по категориям и товарным группам, $ и % прироста

Таблица 11. Экспорт ортопедических принадлежностей из России по производителям, $

Таблица 12. Экспорт ортопедических принадлежностей из России по товарным группам и производителям, $

Таблица 13. Экспорт ортопедических принадлежностей из России по торговым маркам, $

Таблица 14. Экспорт ортопедических принадлежностей из России по товарным группам и торговым маркам, $

Диаграммы:

Диаграмма 1. Объем рынка ортопедических принадлежностей в России, $ тыс. и % прироста

Диаграмма 2. Структура рынка ортопедических принадлежностей в России по производителям, % от стоимостного объема

Диаграмма 3. Производство ортопедических принадлежностей в России, $ тыс. и % прироста

Диаграмма 4. Структура рынка ортопедических принадлежностей в России по производителям, % от стоимостного объема

Диаграмма 5. Импорт ортопедических принадлежностей в Россию, $ и % прироста

Диаграмма 6. Структура импорта ортопедических принадлежностей в Россию по производителям, % от стоимостного объема

Диаграмма 7. Структура импорта ортопедических принадлежностей в Россию по торговым маркам, % от стоимостного объема

Диаграмма 8. Экспорт ортопедических принадлежностей из России, $ и % прироста

Диаграмма 9. Структура экспорта ортопедических принадлежностей из России по производителям, % от стоимостного объема

Диаграмма 10. Структура экспорта ортопедических принадлежностей из России по торговым маркам, % от стоимостного объема

Рынок ортопедической обуви и других ортопедических изделий и приборов 2022: анализ спроса в России и регионах

Экспресс-Обзор

55 000 ₽

Рынок ортопедической обуви и других ортопедических изделий и приборов 2022: анализ спроса в России и регионах

Экспресс-Обзор

55 000 ₽

Анализ рынка ортопедических изделий в России в 2016-2020 гг, оценка влияния коронавируса и прогноз на 2021-2025 гг

BusinesStat

90 000 ₽

Анализ рынка ортопедических изделий в России в 2016-2020 гг, оценка влияния коронавируса и прогноз на 2021-2025 гг

BusinesStat

90 000 ₽

Анализ рынка имплантатов для травматологии и ортопедии (накостный и интрамедуллярный остеосинтез) в России

DISCOVERY Research Group

85 000 ₽

Анализ рынка имплантатов для травматологии и ортопедии (накостный и интрамедуллярный остеосинтез) в России

DISCOVERY Research Group

85 000 ₽

Российский рынок протезно-ортопедических изделий: итоги 2018 г., прогноз до 2021 г.

NeoAnalytics

50 000 ₽

Российский рынок протезно-ортопедических изделий: итоги 2018 г., прогноз до 2021 г.

NeoAnalytics

50 000 ₽

Статья, 14 июля 2025

BusinesStat

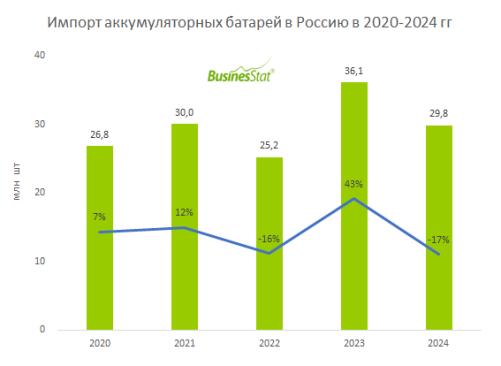

За 2020-2024 гг импорт аккумуляторных батарей в Россию вырос на 11%: с 26,8 до 29,8 млн шт.

70% зарубежных поставок занимают литий-ионные батареи.

Статья, 14 июля 2025

BusinesStat

За 2020-2024 гг импорт аккумуляторных батарей в Россию вырос на 11%: с 26,8 до 29,8 млн шт.

70% зарубежных поставок занимают литий-ионные батареи.

По данным «Анализа рынка аккумуляторных батарей в России», подготовленного BusinesStat в 2025 г, российский рынок аккумуляторных батарей более чем на 80% состоит из импортной продукции. При этом за 2020-2024 гг импорт аккумуляторных батарей в Россию вырос на 11%: с 26,8 до 29,8 млн шт. В структуре импорта преобладают литий-ионные батареи (70% зарубежных поставок в 2024 г) и гидридно-никелевые батареи (23%).

Российский рынок закаленного безопасного стекла отражает положительную тенденцию роста своей объемности, корректировку средних контрактных цен при экспорте продукции за рубеж и рост контрактных цен на импортируемую продукцию. В то же время средние цены производителей закаленного безопасного стекла характеризуются относительной стабильностью

Российский рынок уксусной кислоты в сложившейся ситуации показывает устойчивую положительную тенденцию роста своей объемности, средних контрактных цен при экспорте продукции за рубеж и контрактных цен на импортируемую продукцию. В то же время средние цены производителей уксусной кислоты характеризуются ростом.