Настоящее исследование посвящено анализу российского рынка бизнес-тренингов. Основной целью исследования является предоставление объективной оценки конъюнктуры и перспектив дальнейшего развития рынка бизнес-тренингов в России.

В отчете представлены проанализированные итоги развития рынка бизнес-тренингов в 2016г., а также построены прогнозы до 2019 г.

Детальным образом проанализированы, такие данные, как:

Данное исследование предназначено для ряда специалистов в сфере бизнес-тренингов:

Исследование проведено в декабре 2017 года.

Объем отчета – 53 стр.

Отчет содержит 9 таблиц и 27 графика.

Язык отчета – русский.

|

Полное оглавление |

|

|

Полное оглавление |

2 |

|

Список диаграмм |

3 |

|

Список таблиц |

5 |

|

Аннотация |

6 |

|

Макроэкономические показатели России в 2016 г |

8 |

|

Конъюнктура российского рынка услуг по проведению бизнес-тренингов |

12 |

|

Общие тенденции |

12 |

|

Характеристика краткосрочного бизнес-образования |

14 |

|

Бизнес-тренинг |

14 |

|

Бизнес-симуляторы |

16 |

|

Объем рынка бизнес-тренингов |

22 |

|

Объем рынка бизнес-симуляторов |

22 |

|

Региональная структура рынка бизнес-тренингов |

24 |

|

Анализ предложения на рынке |

25 |

|

Анализ предложения на рынке бизнес-симуляторов |

34 |

|

Анализ спроса на рынке |

36 |

|

Выбор компании по обучению |

42 |

|

Тенденции и перспективы развития рынка услуг по проведению бизнес-тренингов |

43 |

|

Тенденции и перспективы развития рынка бизнес-симуляторов |

49 |

|

О компании NeoAnalytics |

53 |

|

Список диаграмм |

|

|

Рис. 1. Динамика цен на основные непродовольственные товары, прирост (снижение) цен, 2015-2016гг., % |

8 |

|

Рис. 2. Динамика цен на основные продовольственные товары, прирост (снижение) цен, 2015-2016гг., % |

9 |

|

Рис. 3. Объем рынка бизнес-тренингов РФ, 2007-2019гг., млрд.руб. |

21 |

|

Рис. 4. Объем рынка бизнес-симуляторов РФ, 2007-2019гг., млрд.руб. |

22 |

|

Рис. 5. Региональная структура рынка бизнес-тренингов, 2016г., % |

23 |

|

Рис. 6. Структура участников рынка бизнес-тренингов по годовому товарообороту, 2016г., % |

25 |

|

Рис. 7. Структура предлагаемых бизнес-тренингов на рынке РФ, 2016г., % |

27 |

|

Рис. 8. Средняя стоимость одного дня тренинга для одного участника в Москве, август 2016г., руб. |

28 |

|

Рис. 9. Средняя стоимость одного дня тренинга для одного участника в Санкт-Петербурге, август 2016г., руб. |

29 |

|

Рис. 10. Количество компаний по предлагаемым программам бизнес- тренингов в Москве и Санкт-Петербурге, август 2016г. |

31 |

|

Рис. 11. Структура предложения на рынке бизнес-симуляторов в РФ, 2016г., % |

34 |

|

Рис. 12. Наиболее востребованные на рынке темы обучения, 2016г., % |

36 |

|

Рис. 13. Доля обученных сотрудников компании за год, 2016г., % |

36 |

|

Рис. 14. Структура обучаемых сотрудников по целевым группам, 2016г., % |

37 |

|

Рис. 15. Соотношение внешнего обучения и обучение внутренними силами в разрезе уровня сотрудников компаний, 2016г., % |

38 |

|

Рис. 16. Затраты на обучение одного сотрудника, 2007-2016гг., тыс.руб. |

39 |

|

Рис. 17. Общие затраты на обучение в крупных российских компаниях, 2015г., млрд.руб. |

40 |

|

Рис. 18. Прогнозы развития рынка бизнес-тренингов в России 2017-2019гг., млрд.руб. |

42 |

|

Рис. 19. Прогноз затрат на обучение одного сотрудника, 2016-2019 гг., тыс.руб. |

43 |

|

Рис. 20. Прогноз региональной структуры рынка бизнес-тренингов, 2017-2019 гг., % |

43 |

|

Рис. 21. Прогноз структуры рынка бизнес-тренингов в России по размеру бизнеса 2017-2019гг., млрд.руб. |

44 |

|

Рис. 22. Прогноз структуры обучаемых сотрудников по целевым группам, 2017-2019 гг., % |

45 |

|

Рис. 23. Прогноз наиболее востребованные на рынке темы обучения, 2017-2019 гг., % |

45 |

|

Рис. 24. Динамика прироста объема рынка бизнес-симуляторов в РФ 2017-2019гг., %, млрд. руб. |

48 |

|

Рис. 25. Прогноз структуры применения бизнес-симуляторов в РФ 2017-2019гг. |

49 |

|

Рис. 26. Прогноз структуры предложения на рынке бизнес-симуляторов в РФ 2017-2019гг. |

50 |

|

Рис. 27. Прогноз структуры спроса на рынке бизнес-симуляторов в РФ 2017-2019гг. |

51 |

|

Список таблиц |

|

|

Табл. 1. Основные показатели развития экономики в 2015 – 2016гг. (в % к соответствующему периоду предыдущего года) |

11 |

|

Табл. 2. Инструменты проведения тренинга |

14 |

|

Табл. 3. Некоторые бизнес-симуляции, представленные в России |

17 |

|

Табл. 4. Анализ сравнения основных характеристик бизнес-симуляторов, представленных в России |

20 |

|

Табл. 5. Характеристика тренинговых компаний РФ по масштабу бизнеса, 2016г. |

25 |

|

Табл. 6. Характеристика тренинговых компаний РФ по программам обучения, 2016г. |

27 |

|

Табл. 7. Средняя стоимость одного дня тренинга для одного участника в Москве и Санкт-Петербурге, август 2016г., руб. |

31 |

|

Табл. 8. Количество компаний по предлагаемым программам бизнес- тренингов в Москве и Санкт-Петербурге, август 2016г. |

33 |

|

Табл. 9. Предложение на рынке бизнес-симуляторов, 2016г. |

34 |

Российский рынок колбасных изделий в текущей ситуации демонстрирует устойчивую положительную тенденцию роста своей объемности, средних контрактных цен при экспорте продукции за рубеж и контрактных цен на импортируемую продукцию. В то же время средние цены производителей колбасных изделий характеризуются относительной стабильностью

Российский рынок хлеба и хлебобулочных изделий показывает корректировку своей объемности, рост средних контрактных цен при экспорте продукции за рубеж и контрактных цен на импортируемую продукцию. В то же время средние цены производителей хлеба и хлебобулочных изделий характеризуются относительной стабильностью.

Статья, 24 февраля 2026

РБК Исследования рынков

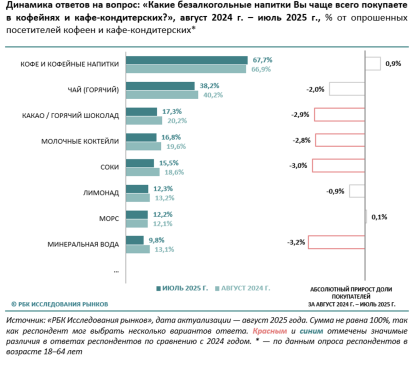

Спрос на некофейные напитки в кофейнях падает

На фоне общей тенденции к экономии и снижения частоты визитов в кофейни гости стали реже заказывать большинство традиционных безалкогольных напитков

Статья, 24 февраля 2026

РБК Исследования рынков

Спрос на некофейные напитки в кофейнях падает

На фоне общей тенденции к экономии и снижения частоты визитов в кофейни гости стали реже заказывать большинство традиционных безалкогольных напитков

Об этом говорят данные социологического опроса из обзора «Российский рынок кофеен и кафе-кондитерских 2025». Значительный спад популярности зафиксирован для какао, молочных коктейлей, соков, минеральной и сладкой газированной воды.