В исследовании проанализирована динамика производства мяса и колбасных изделий, относящихся к различным категориям, по России в целом и по федеральным округам. Представлена динамика средних цен производителей, а также средних потребительских цен на мясо и колбасные изделия в России. В исследовании приведены прогнозы объема производства и потребительских цен на мясо и колбасные изделия.

Кроме подробного анализа импортно-экспортных операций (объем поставок по годам и месяцам, ведущие страны импорта и экспорта), исследование содержит рейтинг крупнейших производителей продуктов из мяса в России, включающий краткую информацию о компаниях и финансовые данные каждого игрока.

Цель исследования:

Анализ ситуации в мясной отрасли России, определение влияния санкций на рынок мяса, анализ российского рынка колбасных изделий и составление рейтинга основных игроков.

Задачи исследования:

Методы исследования:

Описание

Резюме проекта

Социально-экономическая характеристика РФ

Производство

Внешняя торговля

Финансы

Демографическая ситуация

Занятость населения

Уровень жизни и доходы населения

Общая характеристика рынка мяса в России

Потребление мяса и мясопродуктов

Товарность мясной продукции

Основные производственные показатели рынка мяса

Крупный рогатый скот

Свиньи

Птица

Овцы и козы

Ценовая ситуация на рынке мяса

Ценовая ситуация на рынке мяса в региональном разрезе

Средние потребительские цены

Средние цены производителей

Прогноз цен на мясо

Анализ импорта и экспорта мяса

Импорт мяса в РФ

Экспорт мяса из РФ

Выручка от продаж

Рентабельность и инвестиции в основной капитал

Санкции и их влияние на российский рынок мяса

Государственное регулирование рынка мяса в РФ

Общая характеристика рынка колбасных изделий России

Производство колбасных изделий

Изделия колбасные

Изделия колбасные копченые

Изделия колбасные из термически обработанных ингредиентов

Изделия колбасные из термически обработанных ингредиентов прочие

Изделия колбасные кровяные

Изделия колбасные прочие

Сосиски

Сардельки

Зельцы

Студни

Хлебы колбасные

Производство колбас

Колбасы вареные

Колбасы полукопченые

Колбасы варено-копченые

Колбасы сырокопченые

Колбасы ливерные

Колбасы сыровяленые

Ценовая ситуация на рынке колбасных изделий

Ценовая ситуация на рынке колбасных изделий в региональном разрезе

Средние потребительские цены

Средние цены производителей

Прогноз цен на колбасные изделия

Анализ импорта и экспорта колбасных изделий

Импорт колбасных изделий в РФ

Экспорт колбасных изделий из РФ

Основные участники российского рынка мясных и колбасных изделий

«Черкизово» (ОАО «ЧМПЗ»)

«Приосколье» (ЗАО «Приосколье»)

«Мираторг»

«Белгранкорм» (ООО «Белгранкорм» и ОАО «БЭЗРК»)

«Ресурс» (ООО «ГАП «Ресурс»)

«Чароен Покпанд Фудс» (ООО «СПФО»)

«Белая птица» (ЗАО «Белая птица»)

«ПРОДО» (ООО «ПРОДО Менеджмент»)

«Акашевская» (ООО «Птицефабрика Акашевская»)

«Русагро» (АО «Группа «Русагро»)

«Агро-Белогорье» (ООО «ГК Агро-Белогорье»)

«Агрокомплекс» им. Н. И. Ткачева» (АО Фирма «Агрокомплекс» им. Н. И. Ткачева»)

«КоПИТАНИЯ» (ООО «КоПИТАНИЯ»)

«Сибирская аграрная группа» (ЗАО «Сибирская аграрная группа»)

«Агросила Групп» (ЗАО «Агросила Групп»)

«Здоровая ферма» (ООО ГК «Здоровая ферма»)

«АгроПромкомплектация» (АО «Агрофирма Дмитрова Гора»)

«Хорошее дело» (ООО «СФЕРА»)

«СИТНО» (ООО «СИТНО»)

«Комос Групп» (ООО «Комос Групп»)

Тенденции и перспективы развития российского рынка мяса, мясных и колбасных изделий

Приложение. Список таблиц и диаграмм

Анализ рынка колбасных изделий в Узбекистане - 2025. Показатели и прогнозы

TEBIZ GROUP

99 900 ₽

Анализ рынка колбасных изделий в Узбекистане - 2025. Показатели и прогнозы

TEBIZ GROUP

99 900 ₽

Анализ рынка колбасных изделий в РФ, текущее состояние и прогноз по 2029 г. С разбивкой.

ROIF EXPERT

81 900 ₽

Анализ рынка колбасных изделий в РФ, текущее состояние и прогноз по 2029 г. С разбивкой.

ROIF EXPERT

81 900 ₽

Анализ розничных цен на вареную колбасу 2024: динамика в рознице и инфляция 2014 – май 2024. Россия, федеральные округа, регионы

Экспресс-Обзор

45 000 ₽

Анализ розничных цен на вареную колбасу 2024: динамика в рознице и инфляция 2014 – май 2024. Россия, федеральные округа, регионы

Экспресс-Обзор

45 000 ₽

Анализ розничных цен на сосиски и сардельки 2024: динамика в рознице и инфляция 2000 – январь 2024. Россия, федеральные округа, регионы

Экспресс-Обзор

45 000 ₽

Анализ розничных цен на сосиски и сардельки 2024: динамика в рознице и инфляция 2000 – январь 2024. Россия, федеральные округа, регионы

Экспресс-Обзор

45 000 ₽

― Как Вы можете охарактеризовать 2024 год? Это успешный, неудачный, сложный или простой год для вас? Какую динамику показали продажи компании в России и к каким финансовым результатам удалось выйти по итогам 2024 года?

Статья, 9 июля 2025

РБК Исследования рынков

Мобильный шопинг популярнее web

Одним из самых заметных трендов последних лет стал стремительный рост доли покупок, совершаемых при помощи смартфонов.

Статья, 9 июля 2025

РБК Исследования рынков

Мобильный шопинг популярнее web

Одним из самых заметных трендов последних лет стал стремительный рост доли покупок, совершаемых при помощи смартфонов.

По данным, приведенным в обзоре «Ключевые тренды одежного ретейла 2025», в марте 2025 года уже 72% респондентов 18–54 лет указали, что покупают одежду с таких устройств. Это на 11 п.п. больше, чем годом ранее, и почти втрое опережает показатель 2019 года, когда покупки со смартфонов совершали около четверти опрошенных.

Статья, 8 июля 2025

BusinesStat

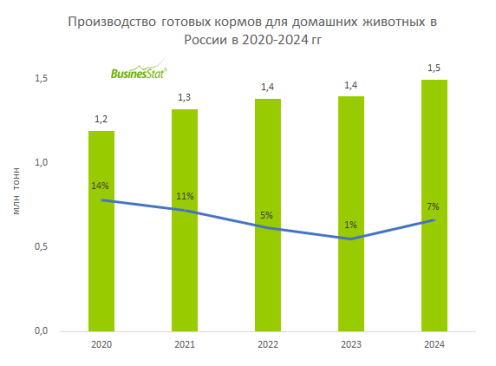

В 2020-2024 гг производство готовых кормов для домашних животных в России увеличилось на 25%: с 1,2 до 1,5 млн т.

Производство росло на фоне значительного сокращения импортных поставок.

Статья, 8 июля 2025

BusinesStat

В 2020-2024 гг производство готовых кормов для домашних животных в России увеличилось на 25%: с 1,2 до 1,5 млн т.

Производство росло на фоне значительного сокращения импортных поставок.

По данным «Анализа рынка готовых кормов для домашних животных в России», подготовленного BusinesStat в 2025 г, в 2020-2024 гг их производство в стране увеличилось на 25%: с 1,2 до 1,5 млн т.