Цель исследования

Анализ российского рынка банковских кредитных карт для физических лиц.

Задачи исследования:

Исследуемые параметры:

Методы исследования:

Описание исследования

Резюме проекта

Объем и динамика развития российского рынка банковских пластиковых карт

Рынок банковских карт для физических лиц

Структура российского рынка банковских пластиковых карт

Структура рынка по типу пластиковых карт

Показатели рынка пластиковых карт России

Региональная структура рынка банковских карт для физических лиц

Центральный ФО

Северо-Западный ФО

Южный ФО

Северо-Кавказский ФО

Приволжский ФО

Уральский ФО

Сибирский ФО

Дальневосточный ФО

Крымский ФО

Структура рынка по платежным системам

Структура рынка по партнерским программам

Платежные системы

Международная платежная система Visa

Международная платежная система MasterCard

Международная платежная система American Express

Российская платежная система Золотая Корона

Объединенная платежная система NCC|UC

Инфраструктура обслуживания пластиковых карт

Обзор предложения мировых банков-эмитентов пластиковых карт

Bank of America (США)

Wells Fargo (США)

U.S. Bank (США)

HSBC (Великобритания)

Deutsche Bank (Германия)

Industrial and Commercial Bank of China (ICBC) (Китай)

Обзор предложения российских банков-эмитентов пластиковых карт

Сбербанк

Газпромбанк

ВТБ24

Банк Москвы

Альфа-Банк

Россельхозбанк

ЮниКредит Банк

Промсвязьбанк

Росбанк

Райффайзенбанк

Ханты-Мансийский Банк Открытие

Московский кредитный банк

Банк Санкт-Петербург

Банк Русский Стандарт

Бинбанк

Нордеа Банк

Банк ТРАСТ

Банк УРАЛСИБ

Ситибанк

МДМ Банк

Анализ тарифов и условий обслуживания пластиковых карт для физических лиц

Спрос на рынке банковских пластиковых карт

Поставщики решений по персонализации и эмиссии пластиковых карт и программного обеспечения для банков

«Compass Plus»

«Диасофт»

Компания «БПЦ»

«СмартКард-Сервис»

«Банковские информационные системы»

Компания «Банковские технологии»

«Осткард»

Группа компаний «РУКАРД»

«Программирование и новые информационные технологии» («ПРОНИТ»)

Основные новости рынка банковских пластиковых карт

Тенденции и перспективы развития рынка

Приложения

Приложение 1. Объем и характеристика операций по пластиковым картам

Объем и характеристика операций по пластиковым картам по регионам эмиссии

Объем и характеристика операций по пластиковым картам по регионам использования карт

Приложение 2. Рейтинг российских банков по объему портфеля кредитных карт

Приложение 3. Список рисунков, таблиц и диаграмм

Анализ рынка смарт-карт в РФ, текущее состояние и прогноз по 2030 г.

ROIF EXPERT

78 900 ₽

Анализ рынка смарт-карт в РФ, текущее состояние и прогноз по 2030 г.

ROIF EXPERT

78 900 ₽

Анализ рынка смарт-карт в России - 2022. Показатели и прогнозы

TEBIZ GROUP

86 900 ₽

Анализ рынка смарт-карт в России - 2022. Показатели и прогнозы

TEBIZ GROUP

86 900 ₽

Анализ рынка финансовых карт и платежей в России

DISCOVERY Research Group

60 000 ₽

Анализ рынка финансовых карт и платежей в России

DISCOVERY Research Group

60 000 ₽

Экспресс-анализ. Дебетовые карты в России. Октябрь, 2015

AnalyticResearchGroup (ARG)

18 000 ₽

Экспресс-анализ. Дебетовые карты в России. Октябрь, 2015

AnalyticResearchGroup (ARG)

18 000 ₽

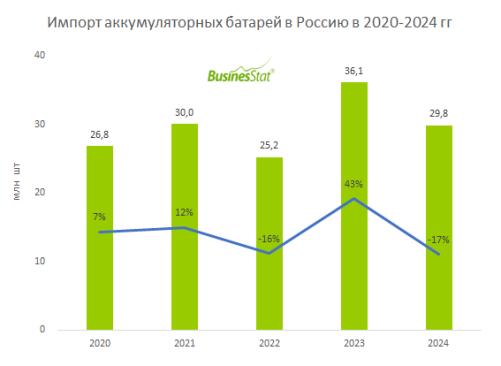

Статья, 14 июля 2025

BusinesStat

За 2020-2024 гг импорт аккумуляторных батарей в Россию вырос на 11%: с 26,8 до 29,8 млн шт.

70% зарубежных поставок занимают литий-ионные батареи.

Статья, 14 июля 2025

BusinesStat

За 2020-2024 гг импорт аккумуляторных батарей в Россию вырос на 11%: с 26,8 до 29,8 млн шт.

70% зарубежных поставок занимают литий-ионные батареи.

По данным «Анализа рынка аккумуляторных батарей в России», подготовленного BusinesStat в 2025 г, российский рынок аккумуляторных батарей более чем на 80% состоит из импортной продукции. При этом за 2020-2024 гг импорт аккумуляторных батарей в Россию вырос на 11%: с 26,8 до 29,8 млн шт. В структуре импорта преобладают литий-ионные батареи (70% зарубежных поставок в 2024 г) и гидридно-никелевые батареи (23%).

Российский рынок закаленного безопасного стекла отражает положительную тенденцию роста своей объемности, корректировку средних контрактных цен при экспорте продукции за рубеж и рост контрактных цен на импортируемую продукцию. В то же время средние цены производителей закаленного безопасного стекла характеризуются относительной стабильностью

Российский рынок уксусной кислоты в сложившейся ситуации показывает устойчивую положительную тенденцию роста своей объемности, средних контрактных цен при экспорте продукции за рубеж и контрактных цен на импортируемую продукцию. В то же время средние цены производителей уксусной кислоты характеризуются ростом.