Маркетинговое исследование "Рынок коллекторских услуг в России 2011" посвящено изучению активно развивающегося российского рынка услуг по взысканию долгов. В отчете приводится описание структуры российского рынка коллекторских услуг и его основные сегменты - кредитное и корпоративное коллекторство, рассмотрена международная практика взыскания задолженности и антиколлекторская деятельность.

В исследовании РБК.research "Рынок коллекторских услуг в России 2011" приводятся главные тенденции рынка: основные изменения в структуре рынка в период 2008-2010 гг., причины перехода коллекторских агентств в сегмент корпоративного коллекторства, изменения спроса со стороны государственных банков на услуги по взысканию просроченной задолженности, развитие инновационных проектов со стороны коллекторских агентств и т.д.

Рассмотрены перспективы в области законодательного регулирования отрасли и проблемы, решению которых будет способствовать принятие профильного закона.

Особое внимание уделено сегментам образования задолженности и методам работы коллекторских агентств. Подробно рассмотрена деятельность коллекторских агентств по взысканию банковской задолженности, задолженности образованной в ЖКХ, перед страховыми и телекоммуникационными компаниями.

Отдельный блок отчета посвящен выбору коллекторского агентства. Приведены этапы проведения тендера на покупку банковских долгов.

Раздел, посвященный основным показателям коллекторской деятельности, включает анализ управленческих задач, направлений стратегического развития компаний, критериев передачи долга из soft collection в hard collection. В отчете рассмотрены проблемы, с которыми сталкиваются коллекторские агентства при работе с недобросовестными клиентами.

Часть исследования "Рынок коллекторских услуг в России 2011" посвящена описанию основных игроков коллекторского рынка, включая иностранных коллекторов, работающих в России. Отчет включает экспертные оценки участников рынка и данные профессиональных коллекторских объединений.

Заключительный блок отчета содержит характеристику 36 коллекторских компаний. Профили коллекторов включают: краткое описание компаний, информацию об акционерах и дочерних компаниях, основные показатели работы и географию присутствия в России, имена руководителей и контактную информацию.

Исследование проведено в ноябре 2010 г. - феврале 2011 г.

Объем отчета - 206 стр.

Отчет содержит 49 таблиц и 63 графиков и диаграмм.

Язык отчета - русский.

|

Аннотация |

|

2 |

||

|

|

Методы |

|

3 |

|

|

Полное оглавление |

4 |

|||

|

Список диаграмм |

10 |

|||

|

Список таблиц |

12 |

|||

|

Общая характеристика коллекторского рынка |

14 |

|||

|

|

Краткое описание и история создания |

14 |

||

|

|

Объем рынка коллекторских услуг в РФ |

16 |

||

|

|

Основные тенденции на рынке коллекторских услуг |

17 |

||

|

|

|

Изменение структуры рынка |

18 |

|

|

|

|

Сокращение банковской задолженности в работе коллекторских агентств |

18 |

|

|

|

|

Рост корпоративной задолженности в работе коллекторских агентств |

18 |

|

|

|

|

Обращение государственных банков к услугам коллекторских агентств |

18 |

|

|

|

|

Изменения в формах и методах работы с должниками |

18 |

|

|

|

|

Развитие трансграничного взыскания долгов |

19 |

|

|

|

|

Развитие инновационных проектов со стороны коллекторских агентств |

19 |

|

|

|

|

Развитие антиколлекторской деятельности |

19 |

|

|

|

|

Повышение финансовой грамотности населения |

19 |

|

|

|

Законодательное обеспечение деятельности коллекторских агентств |

19 |

||

|

|

Зарубежный опыт ведения коллекторской деятельности |

21 |

||

|

|

|

Международная практика регулирования коллекторской деятельности |

21 |

|

|

|

|

Профессиональные ассоциации |

22 |

|

|

|

|

Деловая практика |

22 |

|

|

|

|

Рынок коллекторских услуг стран СНГ |

23 |

|

|

|

Антиколлекторская деятельность |

24 |

||

|

|

Слияния и поглощения на коллекторском рынке России |

26 |

||

|

|

Ассоциации коллекторов |

29 |

||

|

|

Агентство по реструктуризации ипотечных кредитов (АРИЖК) |

31 |

||

|

Структура рынка коллекторских услуг |

35 |

|||

|

|

Основные типы коллекторских агентств |

35 |

||

|

|

Основные сегменты долгового рынка |

36 |

||

|

|

|

Долги банковского сектора |

36 |

|

|

|

|

Долги в жилищно-коммунальном хозяйстве (ЖКХ) |

52 |

|

|

|

|

Долги перед телекоммуникационными компаниями |

54 |

|

|

|

|

Долги перед страховыми компаниями |

54 |

|

|

|

Продажа банковских долгов |

55 |

||

|

|

|

Аутсорсинг и уступка долгов |

55 |

|

|

|

|

Проведение тендеров на покупку банковских долгов |

57 |

|

|

|

Корпоративное коллекторство |

59 |

||

|

|

|

Факторинг |

59 |

|

|

|

|

Долги перед лизинговыми компаниями |

64 |

|

|

Выбор коллекторского агентства |

65 |

|||

|

|

Факторы выбора коллекторского агентства |

65 |

||

|

|

Стоимость коллекторских услуг |

66 |

||

|

|

|

Аутсорсинг |

66 |

|

|

|

|

Уступка долгов |

67 |

|

|

|

Этапы работы по взысканию, эффективность коллекторской деятельности |

67 |

||

|

Крупнейшие участники коллекторского рынка |

71 |

|||

|

|

Основные игроки рынка коллекторских услуг |

71 |

||

|

|

Результаты опроса банков |

76 |

||

|

|

Иностранные игроки на российском коллекторском рынке |

78 |

||

|

Результаты интернет - опроса |

81 |

|||

|

|

Цели и задачи опроса |

81 |

||

|

|

Социально-демографические характеристики респондентов |

81 |

||

|

|

Структура задолженности, передаваемая в работу коллекторского агентства |

83 |

||

|

|

Клиенты коллекторских агентств |

87 |

||

|

|

Причины невыплаты долга |

92 |

||

|

|

Методы и формы воздействия коллекторских агентств на неплательщиков |

93 |

||

|

|

Погашение задолженности |

94 |

||

|

Результаты опроса коллекторских агентств |

97 |

|||

|

|

Основные показатели деятельности коллекторских агентств |

97 |

||

|

|

Автоматизация деятельности |

100 |

||

|

|

Оценка качества и мониторинг |

102 |

||

|

|

Обеспечение безопасности |

103 |

||

|

|

Подбор персонала |

104 |

||

|

|

Тренинги и развитие персонала |

105 |

||

|

Интервью с руководителями коллекторских агентств |

107 |

|||

|

|

АВД |

107 |

||

|

|

АКМ |

109 |

||

|

|

АРКБ |

110 |

||

|

|

Морган энд Стаут |

112 |

||

|

|

СапаСтандарт |

115 |

||

|

|

ЭОС |

117 |

||

|

|

ЭтАп |

119 |

||

|

Профили коллекторских агентств |

122 |

|||

|

|

Агентство по возврату долгов - АВД |

122 |

||

|

|

Агентство по возврату кредитных долгов - Money-back |

127 |

||

|

|

Агентство по сбору коммунальных платежей |

128 |

||

|

|

АКМ |

131 |

||

|

|

АКЦЕПТ |

135 |

||

|

|

Антикризисный Центр "АльфаБизнес" |

136 |

||

|

|

БиЭлСи |

138 |

||

|

|

Бюро разрешения финансовых споров |

141 |

||

|

|

Долговое агентство "Пристав" |

143 |

||

|

|

Капитал-Надзор |

146 |

||

|

|

КРИФ |

149 |

||

|

|

Линдорфф |

151 |

||

|

|

Межрегиональный Долговой Центр |

153 |

||

|

|

Морган энд Стаут |

155 |

||

|

|

Независимое Агентство Долговых Обязательств |

160 |

||

|

|

Национальное агентство по сбору платежей |

161 |

||

|

|

Независимое Долговое Агентство |

163 |

||

|

|

Первое коллекторское агентство - Комплексная Безопасность Бизнеса |

164 |

||

|

|

Первое коллекторское бюро |

165 |

||

|

|

Региональная Организация по Возврату Долгов |

168 |

||

|

|

РусБизнесАктив |

170 |

||

|

|

Русдолгнадзор |

172 |

||

|

|

Русская Долговая Корпорация |

173 |

||

|

|

РуссколлектоР |

177 |

||

|

|

СААБ |

179 |

||

|

|

СапаСтандарт |

181 |

||

|

|

Секвойя Кредит Консолидейшн |

183 |

||

|

|

СОБИ |

185 |

||

|

|

Столичное коллекторское агентство |

186 |

||

|

|

ФАСП |

190 |

||

|

|

Флэшколлект |

193 |

||

|

|

Центр взыскания долгов |

194 |

||

|

|

Центр ЮСБ |

196 |

||

|

|

ЭОС |

201 |

||

|

|

ЭсАрДжи - Коллекшн |

204 |

||

|

|

ЭтАп |

206 |

||

|

Рис. 1. Динамика роста рынка коллекторских услуг (совокупный объем долгового портфеля в работе) |

16 |

|

Рис. 2. Структура долгов в управлении коллекторов, 2010 г., % |

16 |

|

Рис. 3. Схема работы антиколлекторского агентства |

25 |

|

Рис. 4. Карта бизнеса: рынок коллекторских услуг, 2010 г. |

28 |

|

Рис. 5. Схема работы АИЖК с банками-партнерами |

31 |

|

Рис. 6. Динамика изменения объема ипотечных жилищных кредитов, предоставленных физическим лицам на 01.01.2011 г. (с нарастающим итогом), млн рублей. |

33 |

|

Рис. 7. Динамика уровня просроченной задолженности по длительности просрочки на 01.11.2011г., млн рублей. |

34 |

|

Рис. 8. Динамика ссудной задолженности юридических и физических лиц с 01.01.2007 по 01.12.2010 г., млрд руб. |

36 |

|

Рис. 9. Динамика уровня просроченной ссудной задолженности, юридических и физических лиц с 01.01.2007 по 01.12.2010 г., % |

37 |

|

Рис. 10. Динамика объема просроченной задолженности юридических лиц по группам банков, ранжированных по величине активов, с 01.01.2007 по 01.12.2010 гг., млрд руб. |

38 |

|

Рис. 11. Динамика уровня просроченной задолженности юридических лиц по группам банков, ранжированных по величине активов, с 01.01.2007 по 01.12.2010 г., % |

39 |

|

Рис. 12. Просроченная задолженность юридических лиц (неработающие ссуды), млрд руб. |

39 |

|

Рис. 13. Динамика объема просроченной задолженности физических лиц по группам банков, ранжированных по величине активов, с 01.01.2007 по 01.12.2010 г., млрд рублей |

40 |

|

Рис. 14. Динамика уровня просроченной задолженности физических лиц по группам банков, ранжированных по величине активов, с 01.01.2007 по 01.12.2010 гг., % |

41 |

|

Рис. 15. Динамика уровня просроченной задолженности по однородным требованиям и ссудам физических лиц по длительности просрочки с 01.09.2009 по 01.12.2010 г., млрд рублей |

41 |

|

Рис. 16. Динамика величины просроченной задолженности юридических лиц в 10 банках, имеющих ее крупнейший объем по состоянию на 01.01.2011 г., млрд рублей |

43 |

|

Рис. 17. Динамика уровня просроченной задолженности юридических лиц в 10 банках, имеющих ее крупнейший объем по состоянию на 01.01.2011 г., % |

44 |

|

Рис. 18. Динамика величины просроченной задолженности индивидуальных предпринимателей в 10 банках, имеющих ее крупнейший объем по состоянию на 01.01.2011 г., в млрд рублей. |

45 |

|

Рис. 19. Динамика уровня просроченной задолженности индивидуальных предпринимателей в 10 банках, имеющих ее крупнейший объем по состоянию на 01.01.2011 г. |

46 |

|

Рис. 20. Динамика величины просроченной задолженности физических лиц в 10 банках, имеющих ее крупнейший объем по состоянию на 01.12.2010 г., в млрд рублей. |

47 |

|

Рис. 21. Динамика уровня просроченной задолженности физических лиц в 10 банках, имеющих ее крупнейший объем по состоянию на 01.01.2011 г. |

48 |

|

Рис. 22. Объем и доля просроченной задолженности физических лиц на 01.01.2011 г., ОАО Сбербанк, млрд рублей |

49 |

|

Рис. 23. Объем и доля просроченной задолженности физических лиц на 01.01.2011 г., ЗАО "Банк Русский Стандарт", млрд рублей |

50 |

|

Рис. 24. Объем и доля просроченной задолженности физических лиц на 01.01.2011 г., ОАО "ХКФ Банк", млрд рублей |

50 |

|

Рис. 25. Объем и доля просроченной задолженности физических лиц на 01.01.2011 г., ООО "Альфа-Банк", млрд рублей |

51 |

|

Рис. 26. Сегменты образования задолженности у населения, 2010 г., % |

53 |

|

Рис. 27. Прирост тарифов на жилищно-коммунальные услуги за январь-октябрь 2010 г , % |

53 |

|

Рис. 28. Рассмотрение исков в порядке суброгации, 2009 г., % |

55 |

|

Рис. 29. Динамика проведения тендеров по продаже долговых портфелей в РФ, 2008-2010 гг., шт. |

58 |

|

Рис. 30. Виды факторинга в обороте рынка за 9 месяцев, 2010 г., % |

61 |

|

Рис. 31. Динамика роста оборота российского рынка факторинга, 2009-2010 г., млрд рублей |

61 |

|

Рис. 32. Доля крупнейших факторов в обороте рынка за 9 месяцев, 2010 г., % |

62 |

|

Рис. 33. Цели обращения региональных клиентов к факторам, % |

64 |

|

Рис. 34. Структура собираемости задолженности - по этапам работы, 2010 г., % |

68 |

|

Рис. 35. Доля в общем объеме успешных взысканий в зависимости от срока задолженности, 2010 г., % |

69 |

|

Рис. 36. Эффективность взыскания задолженности по месяцам, % от общей суммы взысканий* |

70 |

|

Рис. 37. Основные игроки коллекторского рынка |

75 |

|

Рис. 38. Результаты опроса: место жительства, % от опрошенных |

82 |

|

Рис. 39. Результаты опроса: респонденты, которые имели дело с коллекторскими службами, % от опрошенных |

82 |

|

Рис. 40. Результаты опроса: величина просроченной задолженности, передаваемая в работу коллекторской службы, % от опрошенных |

83 |

|

Рис. 41. Результаты опроса: структура просроченной задолженности, передаваемая на взыскание в коллекторское агентство, % от опрошенных |

84 |

|

Рис. 42. Результаты опроса: вид задолженности, % от опрошенных |

84 |

|

Рис. 43. Результаты опроса: доля должников, закончивших контакт с коллекторскими агентствами, распределение по виду задолженности, % от опрошенных |

85 |

|

Рис. 44. Результаты опроса: распределение по сроку предаваемой просроченной задолженности на стадии досудебного взыскания, % от опрошенных |

85 |

|

Рис. 45. Результаты опроса: величина просроченной задолженности, передаваемая в работу коллекторской службы, % от опрошенных |

86 |

|

Рис. 46. Результаты опроса: распределение по сегментам образования задолженности в зависимости от количества дней просрочки, % от количества опрошенных |

87 |

|

Рис. 47. Результаты опроса: причины, по которым долг не был выплачен, % от опрошенных |

92 |

|

Рис. 48. Результаты опроса: методы воздействия коллекторских служб на должника, % от опрошенных |

93 |

|

Рис. 49. Результаты опроса: способы воздействия коллекторского агентства на должника, % от опрошенных |

94 |

|

Рис. 50. Результаты опроса: доля должников, обратившихся в «антиколлекторские»/ юридические службы за помощью, % от опрошенных |

94 |

|

Рис. 51. Результаты опроса: погашение неплательщиком долга после взаимодействия с коллекторской службой, % от опрошенных |

95 |

|

Рис. 52. Результаты опроса: доля должников, производящих оплату после взаимодействия с коллекторской службой (распределение по величине просроченной задолженности), % от опрошенных |

96 |

|

Рис. 53. Результаты опроса: доля должников, производящих оплату после взаимодействия с коллекторской службой (распределение по количеству дней просроченной задолженности на момент обращения коллектора), % от опрошенных |

96 |

|

Рис. 54. Управленческие задачи, стоящие перед менеджментом |

97 |

|

Рис. 55. Направления стратегического развития компаний |

97 |

|

Рис. 56. Нарушения, с которыми сталкиваются коллекторские агентства при работе с клиентами |

98 |

|

Рис. 57. Наиболее популярные методы реструктуризации задолженности, 2010 г., % |

99 |

|

Рис. 58. Программное обеспечение, используемое агентством для осуществления коллекторской деятельности, 2010 г., % |

101 |

|

Рис. 59. Цели использования записи разговоров, доля ответивших в % |

102 |

|

Рис. 60. Количество звонков, совершаемых оператором call-центра, звонков/час |

102 |

|

Рис. 61. Обеспечение безопасности, % от опрошенных |

103 |

|

Рис. 62. Проблемы, с которыми сталкивается коллекторское агентство при отборе персонала, % |

104 |

|

Рис. 63. Среднегодовая заработная плата сотрудников, 2010 г., тыс. рублей |

105 |

|

Табл. 1. Развитие российского рынка коллекторских услуг в 2004-2009 гг. |

15 |

|

Табл. 2. Динамика показателей работы с заемщиками, 2006-2010 гг. |

17 |

|

Табл. 3. Проблемы, решению которых будет способствовать профильный закон |

21 |

|

Табл. 4. Нестандартные методы воздействия на должника |

23 |

|

Табл. 5. Характеристика рынка коллекторских услуг стран СНГ |

24 |

|

Табл. 6. Компании, оказывающие антиколлекторские услуги. |

25 |

|

Табл. 7. Наиболее заметные сделки по слияниям и поглощениям в 2009-2010 гг. |

27 |

|

Табл. 8. Профессиональные ассоциации на российском коллекторском рынке |

29 |

|

Табл. 9. Условия приема в члены ассоциаций |

30 |

|

Табл. 10. Профессиональные банковские ассоциации на российском коллекторском рынке |

31 |

|

Табл. 11. Показатели деятельности "АРИЖК", 2009 г. |

34 |

|

Табл. 12. Специализация коллекторских агентств |

35 |

|

Табл. 13. Динамика объема просроченной задолженности юридических лиц по группам банков, ранжированных по величине активов с 2007 по 2010 год, в млрд рублей. |

38 |

|

Табл. 14. Динамика объема просроченной задолженности физических лиц по группам банков, ранжированных по величине активов с 2007 по 2010 год, в млрд рублей. |

40 |

|

Табл. 15. Уровень просроченной задолженности по однородным требованиям и ссудам физических лиц по длительности просрочки с 01.09.2009 по 01.12.2010 г., млрд рублей |

42 |

|

Табл. 16. Величины просроченной задолженности юридических лиц в 10 банках, имеющих ее крупнейший объем по состоянию на 01.01.2011 г., млрд рублей |

43 |

|

Табл. 17. Величина просроченной задолженности индивидуальных предпринимателей в 10 банках, имеющих ее крупнейший объем по состоянию на 01.01.2011 г., в млрд рублей. |

45 |

|

Табл. 18. Величина просроченной задолженности физических лиц в 10 банках, имеющих ее крупнейший объем по состоянию на 01.12.2010 г., в млрд рублей. |

47 |

|

Табл. 19. Динамика изменения объема выставленных на продажу долгов физических лиц, $млрд |

56 |

|

Табл. 20. Основные характеристики банковского долга выставленного на продажу в 2008-2009 гг., руб. |

56 |

|

Табл. 21. Банки-лидеры по продаже просроченной задолженности в III квартале 2010 года, млн руб. |

56 |

|

Табл. 22. Пример расчета конечной эффективности работы коллекторского агентства |

65 |

|

Табл. 23. Взаимосвязь объема оказываемых услуг с типом коллекторского агентства |

66 |

|

Табл. 24. Стоимость агентских услуг по взысканию долга, 2008 г. |

66 |

|

Табл. 25. Диапазон ставок при аутсорсинге, 2010 г. |

67 |

|

Табл. 26. Диапазон ставок при выкупе долга, 2010 г. |

67 |

|

Табл. 27. Вероятность взыскания в зависимости от срока задолженности - по видам кредитов |

69 |

|

Табл. 28. Топ-30 крупнейших коллекторских агентств России (по объему долгового портфеля) |

71 |

|

Табл. 29. Объем долгового портфеля компаний, участвующих в опросе |

72 |

|

Табл. 30. Объем просроченной задолженности, находящейся в работе у коллекторов на основе опроса должников* |

72 |

|

Табл. 31. Ключевые клиенты коллекторских компаний |

72 |

|

Табл. 32. Количество филиалов и региональных представительств коллекторских компаний, 2011 г. |

73 |

|

Табл. 33. Собственные call-центры коллекторских агентств, 2011 г. |

74 |

|

Табл. 34. Ранкинг коллекторских агентств по эффективности работы |

76 |

|

Табл. 35. Ранкинг коллекторских агентств по крупности ведения бизнеса |

77 |

|

Табл. 36. Топ-10 коллекторских агентств по частоте упоминания в СМИ |

77 |

|

Табл. 37. Рейтинг упоминаемости коллекторских агентств по результатам опроса посетителей сайте www.rbc.ru |

78 |

|

Табл. 38. Международные компании на российском коллекторском рынке |

78 |

|

Табл. 39. Результаты опроса: место жительства, распределение по сроку предаваемой задолженности, % от опрошенных |

82 |

|

Табл. 40. Результаты опроса: величина просроченной задолженности, передаваемая в работу коллекторского агентства, распределение по сроку предаваемой задолженности, % от опрошенных |

86 |

|

Табл. 41. Результаты опроса: стадия, на которой находилось делопроизводство при передачи долга в работу коллекторского агентства, распределение по сроку предаваемой задолженности, % от опрошенных |

86 |

|

Табл. 42. Результаты опроса: срок задолженности, на котором находилось делопроизводство при передачи долга в работу коллекторского агентства, % от опрошенных |

87 |

|

Табл. 43. Результаты опроса: коллекторские агентства, работающие с клиентами банка в период 2008-2010 гг. |

87 |

|

Табл. 44. Результаты опроса: клиенты коллекторских агентств,2008-2010 гг. |

89 |

|

Табл. 45. Результаты опроса: коллекторские агентства, работающие с задолженностью абонентов телекоммуникационных компаний. |

91 |

|

Табл. 46. Критерии передачи долга из soft collection в hard collection |

99 |

|

Табл. 47. Программное обеспечение, позволяющее автоматизировать деятельность агентства, 2010 г. |

100 |

|

Табл. 48. Методы контроля сотрудников на выезде |

103 |

|

Табл. 49. Обучение персонала |

105 |

Маркетинговое исследование рынка услуг коллекторских агентств в России 2017-2021 гг., прогноз до 2026 г. (с обновлением)

Компания Гидмаркет

199 000 ₽

Маркетинговое исследование рынка услуг коллекторских агентств в России 2017-2021 гг., прогноз до 2026 г. (с обновлением)

Компания Гидмаркет

199 000 ₽

Российский рынок коллекторских услуг

AnalyticResearchGroup (ARG)

130 000 ₽

Российский рынок коллекторских услуг

AnalyticResearchGroup (ARG)

130 000 ₽

Рынок коллекторских услуг в России

DISCOVERY Research Group

25 000 ₽

Рынок коллекторских услуг в России

DISCOVERY Research Group

25 000 ₽

Российский рынок коллекторских услуг в 2012-2013 гг., прогноз до 2016 г.

РБК Исследования рынков

55 000 ₽

Российский рынок коллекторских услуг в 2012-2013 гг., прогноз до 2016 г.

РБК Исследования рынков

55 000 ₽

Статья, 9 декабря 2025

Компания Гидмаркет

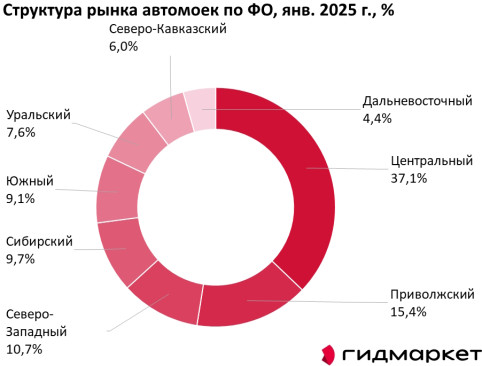

Центральный округ собрал более трети всех российских автомоек

На Центральный федеральный округ, включая Москву, приходится 37,1% всех автомоек в стране, что делает его абсолютным лидером по концентрации этого бизнеса

Статья, 9 декабря 2025

Компания Гидмаркет

Центральный округ собрал более трети всех российских автомоек

На Центральный федеральный округ, включая Москву, приходится 37,1% всех автомоек в стране, что делает его абсолютным лидером по концентрации этого бизнеса

Российский рынок услуг по мойке автомобилей представляет собой динамичную и неравномерно распределенную по территории страны сферу предпринимательства. Его география напрямую отражает ключевые экономические и демографические реалии: плотность населения, уровень автомобилизации и покупательной способности граждан. Анализ структуры расположения автомоек по федеральным округам, основанный на данных на начало 2025 года, позволяет выявить четкие закономерности и центры притяжения для этого бизнеса.

Статья, 9 декабря 2025

Компания Гидмаркет

Как выбирают реабилитационный центр в 2024 году

Анализ потребительский предпочтений в контексте развития рынка медицинской реабилитации

Статья, 9 декабря 2025

Компания Гидмаркет

Как выбирают реабилитационный центр в 2024 году

Анализ потребительский предпочтений в контексте развития рынка медицинской реабилитации

Сфера медицинской реабилитации в России активно развивается. Всё больше людей понимают важность профессионального восстановления после болезней, операций или травм. Реабилитационный центр сегодня — это не просто место для ухода, а полноценное лечебное учреждение, где команда врачей, психологов и инструкторов помогает человеку вернуться к активной жизни.

Статья, 9 декабря 2025

Компания Гидмаркет

Центр России лидирует в производстве глины в 2024 году

Воронежская область стала лидером по производству глины в России в 2024 году, опередив Челябинскую область на 0,1%

Статья, 9 декабря 2025

Компания Гидмаркет

Центр России лидирует в производстве глины в 2024 году

Воронежская область стала лидером по производству глины в России в 2024 году, опередив Челябинскую область на 0,1%

Анализ географического распределения производства глины в России по итогам 2024 года выявил ярко выраженную концентрацию ключевых мощностей в европейской части страны.