Последние актуальные данные за 2024 по рынку шин и покрышек (кроме легковых автомобилей), статистика с 2012, прогноз до 2028. Демо-версия - это исследование без цифр. Скачайте демо и получите полное представление об отчете.

Исследование содержит:

Подробнее о показателях, рассмотренных в отчете:

Объем рынка (2012-2021, январь 2022):

В разделе описана структура рынка по видам:

Производство (2012-2023, доступные на момент обновления данные 2024 по месяцам):

В разделе описана структура производства по следующим видам шин и покрышек:

Импорт и экспорт (2012-2021, январь 2022):

В разделе описана структура внешней торговли по следующим видам продукции:

Приложения:

Рынок шин (новых и б/у) для автомобилей, велосипедов, мотоциклов 2022: анализ спроса в России и регионах

Экспресс-Обзор

35 000 ₽

Рынок шин (новых и б/у) для автомобилей, велосипедов, мотоциклов 2022: анализ спроса в России и регионах

Экспресс-Обзор

35 000 ₽

Бизнес-план по переработке шин (с финансовой моделью)

АМИКО Консалтинг Групп

35 000 ₽

Бизнес-план по переработке шин (с финансовой моделью)

АМИКО Консалтинг Групп

35 000 ₽

База ТОП-100 предприятий отрасли. Производство резиновых изделий, кроме резиновых шин, покрышек и камер

Компания Гидмаркет

99 000 ₽

База ТОП-100 предприятий отрасли. Производство резиновых изделий, кроме резиновых шин, покрышек и камер

Компания Гидмаркет

99 000 ₽

Анализ рынка колёс для легковых автомобилей в России - 2022 год

DISCOVERY Research Group

70 000 ₽

Анализ рынка колёс для легковых автомобилей в России - 2022 год

DISCOVERY Research Group

70 000 ₽

Статья, 19 апреля 2024

BusinesStat

В 2023 г продажи сухих строительных смесей в России выросли на 8,4% и составили 15,6 млн т.

Замедлился рост цен на сухие смеси за счет оптимизации логистики и постепенного замещения дефицитных импортных компонентов.

Статья, 19 апреля 2024

BusinesStat

В 2023 г продажи сухих строительных смесей в России выросли на 8,4% и составили 15,6 млн т.

Замедлился рост цен на сухие смеси за счет оптимизации логистики и постепенного замещения дефицитных импортных компонентов.

По данным «Анализа рынка сухих строительных смесей в России», подготовленного BusinesStat в 2024 г, в 2023 г их родажи в стране выросли на 8,4% и составили 15,6 млн т.

Статья, 19 апреля 2024

BusinesStat

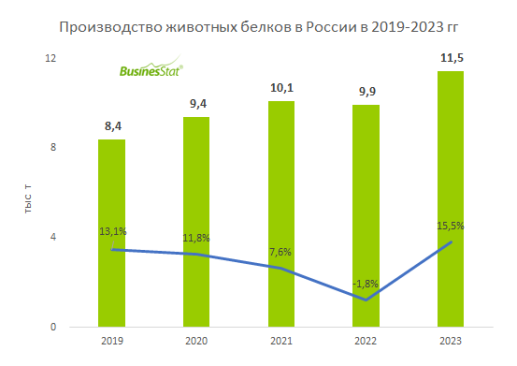

В 2023 г производство животных белков в России выросло на 15,5% и составило 11,5 тыс т.

Спрос на животный белок растет благодаря увеличению производства колбасных изделий.

Статья, 19 апреля 2024

BusinesStat

В 2023 г производство животных белков в России выросло на 15,5% и составило 11,5 тыс т.

Спрос на животный белок растет благодаря увеличению производства колбасных изделий.

По данным «Анализа рынка животных белков в России», подготовленного BusinesStat в 2024 г, в 2023 г их производство в стране выросло на 15,5% и составило 11,5 тыс т.

Статья, 18 апреля 2024

AnalyticResearchGroup (ARG)

Объем рынка автосервисов в России в 2027 году может составить почти ₽650 млрд.

Росту рынка способствуют проблемы с поставками запчастей, устаревание парка автомобилей и повышение цен.

Статья, 18 апреля 2024

AnalyticResearchGroup (ARG)

Объем рынка автосервисов в России в 2027 году может составить почти ₽650 млрд.

Росту рынка способствуют проблемы с поставками запчастей, устаревание парка автомобилей и повышение цен.

В 2022 году общая сумма услуг, предоставленных автосервисами населению в России, оценивалась в 465,2 миллиарда рублей, что на 17,9% превышает уровень предыдущего года. Показатель CAGR на этом рынке за период с 1994 года составил 27,5%.