Объем исследования – 60 страниц (257 страниц с приложениями)

Дата выхода – декабрь 2012

Язык русский - русский

Шрифт - Times

Размер шрифта - 12

Форма предоставления – в электронном виде

Формат файла с исследованием - *.pdf

Введение и методология исследования

В ходе проведения работы были использованы данные по объёмам производства яйца и яйцепродуктов в России за период с 2005 по 2011 годы, данные по импорту и экспорту продуктов переработки яйца (далее ПЯ) за 2006, 2010, 2011 годы, данные по основным отечественным производителям продукции.

Источники информации, использованные в исследовании:

первичные источники:

- интервью с российскими производителями продуктов яйцепереработки (далее – ПЯ) – 14 организаций, а именно 11 птицефабрик и 3 специализированных производителя ПЯ,

- интервью с импортерами ПЯ – 2 организации,

- интервью с потребителями ПЯ – 12 организаций, а именно производители в масложировой отрасли - 5, мясоперерабатывающей отрасли - 2, кондитерской и хлебопекарной отраслей - 4, рыбоперерабатывающей отрасли – 1,

- интервью с экспертами российского рынка ПЯ – 2 эксперта;

вторичные источники:

- сбор и анализ информации из открытых источников по теме (сеть Интернет, включая сайты компаний, общая деловая и специализированная пресса, каталоги выставок и др.),

- данные Федеральной службы государственной статистики (ФСГС),

- данные Федеральной таможенной службы (ФТС),

- федеральные и региональные программы,

- союзов и ассоциаций (Росптицесоюз),

- готовые исследования ЗАО «Агриконсалт», готовые адресные базы ЗАО «Агриконсалт».

В России не ведётся статистического учета объёмов производства ПЯ (в отличие от некоторых европейских стран, где учитывается производство их отдельных видов), поэтому объёмы производства ПЯ, приведённые в данном исследовании, оценочные.

При указании расходов населения на потребление продуктов переработки яйца объем потребления ПЯ в статистике не учитывается, так как ПЯ входят в состав многих групп продуктов (кондитерских изделий, хлеба, колбас и т.д.)

В ходе опросов птицефабрик выяснилось, что некоторые птицефабрики прекратили выпуск ПЯ. Например, "Томилинская ПФ" (Московская область) в 2006 году кроме яйца производила сухой белок, сухой желток ферментированный и неферментированный, а в 2007 году вынуждена была прекратить производство по причине его нерентабельности. ПФ "Дружба" (Краснодарский край) также на данный момент прекратила выпуск охлаждённого меланжа.

Из 11 предприятий, полностью или частично предоставивших данные, крупнейшими являются ЗАО "Птицефабрика "Роскар" (особенно по жидким продуктам) и ЗАО "Рузово" (особенно по сухим продуктам). Они занимают в данных секторах свыше 50% производства ПЯ.

Из опрошенных производителей только 7 выпускают раздельные ПЯ (имеются в виду продукты, произведённые только из белка или желтка). Расчёт объёмов производства ПЯ в России в 2011 году основан на данных по объёмам ПЯ, произведённым вышеуказанными 7 предприятиями.

В ходе исследования для удобства расчёта объёмов производства сухих или жидких ПЯ, учитывалось, что масса 1 яйца равна 50 граммам.

Средние цены производителей и потребителей на ПЯ были рассчитаны на основе данных, полученных в результате опросов данных категорий предприятий, и выборочно подтверждены прайс-листами компаний-дистрибьюторов.

Выдержки из исследования

В течение последних 3 лет в России наблюдается постоянный рост объёмов производства яиц в среднем на 3,6% в год. В 2011 году было произведено 41,1 млрд. штук, что составляет 288 яиц на душу населения. К сентябрю 2012 года уже было произведено 32,2 млрд. шт., что на 2,8% больше объёма производства за соответствующий период 2011 года.

На промышленное производство продуктов переработки яйца направляется по различным данным 8-12% всего производимого яйца.

В основном в России представлены продукты переработки яйца: охлаждённый пастеризованный меланж и яичный порошок, сухие и жидкие белок и желток.

Сейчас в России представлено 7 крупных производителей, специализирующихся на производстве ПЯ. Это ******.

Все производители (7 предприятий) предлагают охлаждённый меланж, 6 – охлаждённый белок и желток. Сухие ПЯ имеются в ассортименте 4 производителей. Производством замороженных продуктов, а также варёных яиц и готовых омлетов занимается 1 российское предприятие – ЗАО "Птицефабрика "Роскар".

Установлено, что за январь 2011 года – декабрь 2011 года в Россию было импортировано ******** тонн яйцепродуктов на общую сумму *********** тыс. долл.

Импортируются в основном продукты переработки яйца в сухом виде, более половины всего импорта приходится на сухой яичный белок.

Четыре основных поставщика импортных яйцепродуктов обеспечивают 67% от всего импорта. 42% всех поставок – продукция аргентинских предприятий-производителей.

Экспорт яичных продуктов в 2011 году составил **** тонн общей суммой ***** тыс. долл.

Лидерами по потреблению яичных продуктов в России являются кондитерская и масложировая отрасли, на которые приходится, по разным источникам, 80-90% объёма рынка ПЯ в натуральном выражении.

Введение и методология

1. ОБЩИЕ ДАННЫЕ ПО РОССИИ

1.1. География

1.2. Демография

1.3. Экономика

1.4. Внешняя торговля

1.5. Расходы населения на питание

2. ПЕРЕЧЕНЬ И КЛАССИФИКАЦИЯ ПРОДУКТОВ ПЕРЕРАБОТКИ КУРИНОГО ЯЙЦА

2.1. Классификация яйцепродуктов

2.2. Преимущества продуктов яйцепереработки

2.3. Виды яйцепродуктов, представленные на российском рынке

3. БАЛАНС РЫНКА ЯЙЦЕПРОДУКТОВ В РОССИИ

3.1. Производство куриных яиц и яйцепродуктов в России

3.1.1.Производство куриных яиц и яйцепродуктов

3.1.2. Основные российские производители яйцепродуктов

3.2. Импорт яиц и яйцепродуктов в 2006, 2010 и 2011 годах

3.2.1. Импорт яиц

3.2.2. Импорт яйцепродуктов

3.2.2.1. Страны-поставщики

3.2.2.2. Страны-производители

3.2.2.3. Фирмы-поставщики

3.2.2.4. Регионы и фирмы-получатели

3.2.2.5. Виды импортной яйцепродукции

3.2.2.6. Помесячная динамика импорта яйцепродукции

3.3. Экспорт яиц и яйцепродуктов

3.4. Потребление яиц и баланс рынка сухих яйцепродуктов в России

4. АНАЛИЗ ПОТРЕБИТЕЛЕЙ ПРОДУКТОВ ПЕРЕРАБОТКИ ЯЙЦА

4.1. Масложировая отрасль

4.1.1. Производство майонеза

4.1.2. Роль компаундов в производстве майонеза

4.2. Кондитерская и хлебопекарная отрасли

4.3. Мясо- и рыбоперерабатывающая отрасли

4.4. Сегмент общественного питания

4.5. Другие отрасли

5. АНАЛИЗ ЦЕН

5.1. Сравнение цен на продукты яйцепереработки отечественного и импортного производства

5.2. Структура цены

5.3. Сезонность

6. ДИСТРИБУЦИЯ И ЛОГИСТИКА

6.1. География производства, импорта и дистрибуции по основным регионам потребления

6.2. Основные пункты пересечения таможенной границы

6.3. Особенности дистрибуции в таможенном союзе

7. ГОСУДАРСТВЕННАЯ ПОЛИТИКА

7.1. Общие меры по государственной поддержке птицеводства как отрасли АПК

7.2. Таможенно-тарифное регулирование импорта ПЯ

8. ПЕРСПЕКТИВЫ РЫНКА ПЕРЕРАБОТКИ КУРИНОГО ЯЙЦА

Список рисунков и графиков:

Рисунок 1. Регионы-лидеры производства яйца в России, 2011

Рисунок 2. Ассортимент яиц и яйцепродуктов, производимых российскими предприятиями

Рисунок 3. Объёмы производства яиц и яйцепродуктов в России

Рисунок 4. Представленность ПЯ отечественных производителей по видам продукции

Рисунок 5. Доли стран-импортёров яйцепродукции в Россию в 2011 году

Рисунок 6. Доли стран-производителей яйцепродукции, импортируемой в Россию в 2011 году

Рисунок 7. Доли стран-производителей яйцепродукции, импортируемой в Россию в 2006 году

Рисунок 8. Доли фирм-поставщиков яйцепродукции в Россию в 2011 году

Рисунок 9. Доли регионов-получателей яйцепродукции, импортируемой в Россию в 2011 году

Рисунок 10. Доли компаний-экспортёров яйцепродукции в 2011 году

Рисунок 11. Структура импорта продуктов переработки куриного яйца по видам продукции в 2006 и 2011 гг.

Рисунок 12. Динамика импорта в натуральном и денежном выражении

Рисунок 13. Баланс рынка сухих яйцепродуктов в России в 2011 году

Рисунок 14. Пищевые отрасли – потребители яичный продуктов

Рисунок 15. Отрасли реализации ПЯ производителями

Рисунок 16. Динамика производства майонеза в России

Рисунок 17. Производство майонеза и майонезной продукции по регионам России в 2010 году

Рисунок 18. Основные игроки на рынке майонеза России, 2010 год

Рисунок 19. Динамика производства кондитерских изделий в России

Рисунок 20. Динамика производства хлеба и хлебобулочных изделий недлительного хранения в России

Рисунок 21. Яйца, упакованные в аэрозольный баллон – пример новой упаковки

Рисунок 22. Структура научно-технического сопровождения яичных продуктов в рамках их жизненного цикла (потенциальные направления работ ГНУ ВНИИПП)

Таблица 1. Структура потребительских расходов домашних хозяйств

Таблица 2. Основные продукты переработки куриного яйца, представленные на российском рынке

Таблица 3. Производство яиц и яйцепродуктов в России в 2005-2012 гг.

Таблица 4. Ассортимент продуктов яйцепереработки, производимых российскими предприятиями

Таблица 5. Объёмы производства ПЯ основными российскими производителями

Таблица 6. Список стран-производителей яйцепродукции, поставляемой в Россию в 2011 году

Таблица 7. Список производителей яйцепродукции, импортируемой в Россию в 2011 году

Таблица 8. Список регионов- получателей яйцепродукции, импортируемой в Россию в 2011 году

Таблица 9. Список фирм-получателей импортной яйцепродукции в 2011 году

Таблица 10. Структура импорта продуктов переработки куриного яйца по видам продукции в 2011 году

Таблица 11. Экспорт яиц из России, 2007-2011 гг.

Таблица 12. Российский экспорт яичных продуктов в 2011 году

Таблица 13. Потребление яиц и яйцепродуктов в России

Таблица 14. Основные поставщики ПЯ и отрасли их потребления

Таблица 15. Сравнение средних цен российских производителей и потребителей ПЯ

Таблица 16. Сравнение средней стоимости импортных и отечественных ПЯ

Таблица 17. Ставки ввозных таможенных пошлин на территорию Таможенного союза из третьих стран

Таблица 18. Таблица ежегодных снижений конечных связанных ставок ввозной таможенной пошлины для ПЯ

Анализ рынка яичных желтков в РФ, текущее состояние и прогноз по 2030 г. С сегментами.

ROIF EXPERT

100 200 ₽

Анализ рынка яичных желтков в РФ, текущее состояние и прогноз по 2030 г. С сегментами.

ROIF EXPERT

100 200 ₽

Анализ рынка яичных продуктов в России - 2024. Показатели и прогнозы

TEBIZ GROUP

99 900 ₽

Анализ рынка яичных продуктов в России - 2024. Показатели и прогнозы

TEBIZ GROUP

99 900 ₽

Маркетинговое исследование рынка переработанной яичной продукции в России 2016-2022 гг. Прогноз на 2022-2026 гг. Август 2022.

ТК Солюшнс

95 900 ₽

Маркетинговое исследование рынка переработанной яичной продукции в России 2016-2022 гг. Прогноз на 2022-2026 гг. Август 2022.

ТК Солюшнс

95 900 ₽

Российский рынок яичных продуктов: комплексный анализ и прогноз

AnalyticResearchGroup (ARG)

98 900 ₽

Российский рынок яичных продуктов: комплексный анализ и прогноз

AnalyticResearchGroup (ARG)

98 900 ₽

― Какие тренды наблюдались в категории fashion на вашей платформе в 2024 году? Какие внешние и внутренние факторы оказали наибольшее влияние на динамику развития сегмента?

Статья, 23 июня 2025

РБК Исследования рынков

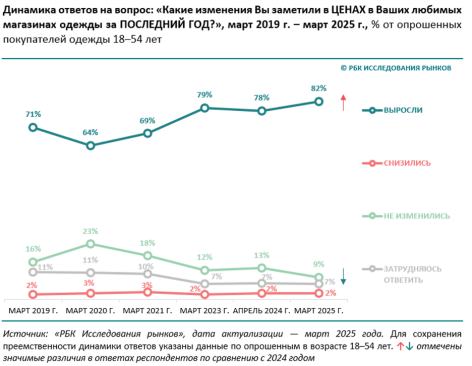

Цены на одежду в 2024 году росли быстрее в онлайн-канале

В 2024 году сохранялась тенденция роста цен на одежду. Согласно данным Росстата, продукция подорожала на 3,7%, что на 0,9 п.п. выше показателя 2023 года

Статья, 23 июня 2025

РБК Исследования рынков

Цены на одежду в 2024 году росли быстрее в онлайн-канале

В 2024 году сохранялась тенденция роста цен на одежду. Согласно данным Росстата, продукция подорожала на 3,7%, что на 0,9 п.п. выше показателя 2023 года

Мониторинг предложения ведущих маркетплейсов (Wildberries, Ozon), проведенный «РБК Исследованиями рынков»в мае 2025 года, также подтвердил данные Росстата. По оценкам РБК, приведенным в обзоре «Одежный ретейл 2025», в онлайн-сегменте одежда за год подорожала на 5,6%.