Объем исследования – 1049 страниц

Дата выхода – февраль 2019

Язык русский - русский

Шрифт - Times New Roman

Размер шрифта - 11

Исследование содержит 48 таблиц и 84 диаграммы и графика во втором разделе «Аналитическая часть. Сводный анализ деятельности агрохолдингов».

Во второй и третьей частях исследования «Профили агрохолдингов (актуальные)» и «Предприятия, по которым не имеется актуализированной информации/предприятия с финансовыми проблемами» имеется более 270 таблиц и 100 диаграмм и графиков, но их названия не выносятся в общий список таблиц и диаграмм и графиков.

Форма предоставления – в электронном виде в форматах .pdf и MS Word (архив).

Структура исследования:

Исследование разделено на три части:

1. В первой части проведён сводный анализ деятельности всех представленных агрохолдингов:

- общие тенденции развития агрохолдингов в России,

- распределение агрохолдингов по отраслям деятельности,

- распределение посевных площадей агрохолдингов по сельскохозяйственным культурам,

- производственные мощности предприятий зернового направления,

- производственные мощности предприятий сахарного направления,

- обзор рынка мяса и мясосырья в России,

- производство жиромасличных культур и масел,

- производство молока-сырья в России,

- производство овощей защищённого грунта в России,

- географическое распределение агрохолдингов.

В настоящей обновленной версии добавлены краткие обзоры по следующим видам сырья и продукции в России:

- выращивание рапса и производство масла

- производство свежих фруктов в России

В разделе «Обзор рынка мяса и мясосырья в России» приводится информация по отечественному производству индейки, как наиболее быстро растущему сегменту в производстве мяса птицы.

В разделе «Общие тенденции развития агрохолдингов в России» добавлен подраздел:

- «Иностранный капитал в российских холдингах».

В обзорах рынка мяса и мясосырья в России, производства жиромасличных культур и масел, производства молока-сырья в России и прочих подобных приводятся обновленные данные.

2. Во второй части представлены профили действующих агрохолдингов:

- общие данные и краткая история

- основные акционеры

- регионы деятельности

- предприятия, входящие в состав холдинга

- финансовые показатели

- производственные показатели

- особенности развития и перспективы

- специализация и посевные площади

- дополнительная информация по некоторым предприятиям, входящим в холдинг

- справочно-адресная информация по головным офисам и их подразделениям (адреса, телефоны подразделений агрохолдингов, контактные лица)

В исследование введены профили агрохолдингов «Группа компаний КАБОШ», Сельскохозяйственный холдинг «АгриВолга», сгруппированы в один холдинг по «АФК Система» данные о «Группе компаний РЗ Агро» и «Агрохолдинг Степь», в один холдинг «Волго-Дон Агро-Инвест» данные о компаниях «ВАПК», «ЛАПК» и «Агро-Инвест», добавлен профиль «Группы компаний СОДРУЖЕСТВО».

3. В третьей части приведены профили агрохолдингов, по которым не имеется актуализированной информации/предприятия с финансовыми проблемами (структура аналогична части 2)

Методология исследования включала сбор и анализ вторичной информации, а также проведение выборочных интервью с представителями управляющих компаний агрохолдингов и входящих в агрохолдинги отдельных предприятий. Всего было рассмотрено и включено в отчёт 112 крупных агрохолдингов России, 84 из них действующие. В отчет включены крупнейшие производители свинины, мяса птицы, муки, молока. Количество агрохолдингов варьируется год от года, поскольку появляются новые холдинги, банкротятся старые, происходит слияние компаний, что отражается в настоящем отчёте.

Впервые это исследование было выпущено в 2007 году. В связи с повышенным интересом к агрохолдингам данная работа ежегодно обновляется. В отчете есть финансовые данные по итогам 2010-2017 годов.

Также представлены новостные данные 2012-2018 годов. Устаревшие данные также частично сохраняются для сравнительного анализа и динамики. В отчет включена группа достаточно закрытых компаний, о которых представлена информация за 2007-2009 годы, но, по нашему мнению, эти игроки также могут быть интересны.

Выдержки из исследования

В данной работе проведено исследование деятельности агрохолдингов, имеющих в распоряжении как собственные посевные площади, так и арендованные. Рассмотрено всего 113 наиболее крупных агрохолдингов России, в том числе 85 действующих, объединяющих предприятия разного профиля в разных регионах России и СНГ.

К 2009 году в России действовало около 200 агрохолдингов, которым принадлежит около 14,5 млн. га сельхозугодий, в том числе 11,3 млн. га пашни (около 10% ее общей площади), при этом они обеспечивали 20–25% объема производства в отрасли.

В 2016 году сохраняется около 80 действующих холдингов, с учётом некоторых прекративших деятельность и появившихся новых.

В среднем за последние годы устойчивый рост показывают такие крупные холдинги как «Мираторг», «Группа Черкизово», «Приосколье», «Русагро».

В июле 2016 года «Русгрэйн холдинг» приобретает «Синявинская им. 60-летия СССР птицефабрики» в Ленинградской области. «Синявинская» - крупнейший производитель промышленного яйца в России, доля 3% от общероссийского производства.

В конце февраля 2018 года агрохолдинг «Белая птица» признал, что у него есть финансовые трудности. Нехватка денег возникла из-за невыплат субсидий на пополнение оборотных средств и по инвестиционным кредитам. В общей сложности сумма долга превышала 2 млрд руб. В апреле того же года активы агрохолдинга были выставлены на продажу.

В птицеводстве наблюдается самый высокий уровень концентрации производства среди отраслей мясного животноводства: 58% продукции мясного птицеводства сконцентрировано в 10 крупнейших компаниях.

Что касается производства свинины, тот здесь наблюдается продолжение процесса концентрации производства.

Группа «Черкизово», произведя 615 тыс. тонн мяса бройлеров и 38 тыс. тонн индейки, по итогам 2017 года вышла на первое место среди российских производителей мяса птицы, потеснив «Приосколье», которое сохраняло лидерство с 2012-2013 годов.

Лидером по производству свинины уже который год является АПХ «Мираторг», 422 тыс. тонн в 2018 году. Занимающая второе место в топ-20 промышленных производителей свинины ГК «Черкизово» отстаёт от «Мираторга» более чем на 200 тыс. тонн.

Производство муки в РФ достаточно рассредоточено территориально. Практически в каждом крупном городе присутствует своё мукомольное предприятие, частично обеспечивающее потребности местного рынка в муке. Доля самого крупного производителя ОАО «Макфа» - 4,6% (2013).

На рынке белого сахара действуют 5 крупных вертикально-интегрированных структур: группы компаний «Сюкден», «Продимекс», «Русагро», «Доминант» и «Разгуляй», в состав которых входят более 30 сахарных заводов, на долю которых приходится около 50% от объема товарного рынка.

В среднем агрохолдинги выпускают 70−75% комбикормов в стране, независимые заводы — 10-20%, предприятия, которые не отчитываются – около 15%. Общий объём производства комбикормов в 2018 году составил 28,8 млн тонн.

По итогам 2017/2018 МГ объем производства подсолнечного масла отечественными предприятиями составил более 4 500 тыс. тонн, что на 3% ниже, чем в прошлом сезоне.

В тройке лидеров - «Юг Руси», «ЭФКО», «Солнечные продукты». Суммарная суточная мощность по переработке семян подсолнечника на предприятиях ГК «Юг Руси» составляет практически 7300 тонн в сутки.

Валовой сбор маслосемян рапса в России в 2017 г. составил рекордные 1,5 млн тонн. Это пока всего лишь 1-2% всего мирового объема производства маслосемян рапса.

Первоначально в нашей стране рапс выращивали преимущественно на кормовые цели. Сегодня направлений его использования гораздо больше: рапсовое масло применяется в химической, пищевой промышленности, для изготовления биотоплива.

Значительная доля сырья идет на экспорт. Крупнейшим экспортером рапсового масла является группа «Содружество».

Производство молока в сельхозорганизациях России в последние годы достаточно стабильно и составляет около 15 млн тонн.

Крупнейшими производителями молока являются ООО «ЭкоНиваАгро» и АО «Агрокомплекс» им. Н. А. Ткачёва» (холдинги, рассматриваемые в настоящем исследовании).

Производство молока является неконсолидированным: доля топ-50 крупнейших производителей составляет только 9,4%.

Объем производства овощей защищённого грунта в сельскохозяйственных организациях России в 2017 году составил 922 тыс. тонн. В 2019 году объём российского производства превысит 1 млн тонн. В дальнейшем к 2023-2025 году достигнет 1,5 млн тонн.

В основном выращивается огурец – около 63% от общего объёма производства. Но в последние годы появляются тепличные комплексы, специализирующиеся на томатах. Например, тепличный комплекс «Агро-Инвест»; производит около 25 различных сортов.

И дальнейший рост отечественного производства тепличных овощей будет происходить засчёт увеличения объёмов производства томатов.

Ёмкость рынка яблок в 2017 году составила 2 266 тыс. тонн. В 2013-м рынок уже достигал даже 2,9 млн тонн, однако уменьшился из-за снижения объёмов импорта после введения продовольственного эмбарго.

В связи с высоким дефицитом отечественной продукции в последние годы многие компании выразили интерес к выращиванию яблок, в том числе и агрохолдинги. Например, «АФГ Националь», который в 2015 году начал закладку суперинтенсивного сада в Краснодарском крае.

Лидер отечественного производства – ООО НПГ «Сады Придонья» - около 14% промышленного производства яблок.

Методология

1. Аналитическая часть. Сводный анализ деятельности агрохолдингов

1.1. Структура отчета

1.2. Общие тенденции развития агрохолдингов в России

1.2.1. Определение понятия «агрохолдинг»

1.2.2. Характерные черты агрохолдинга

1.2.3. Основные тенденции развития российских агрохолдингов

1.2.4. Иностранный капитал в российских холдингах

1.2.5. Значение холдингов в АПК России

1.2.5.1. Площади сельскохозяйственных земель, контролируемые холдингами

1.2.5.2. Выручка некоторых крупнейших агрохолдингов

1.2.6. Слияния и поглощения

1.2.7. Расширение специализации, диверсификация бизнеса

1.2.8. Развитие агрохолдингов после запрета импорта сельскохозяйственной продукции, сырья и продовольствия в августе 2014 года

1.2.9. Развитие агрохолдингов после роста курса валют осенью 2014 года

1.2.10. Развитие агрохолдингов в 2015 году

1.2.10.1. Инвестиционная активность игроков

1.2.10.2. Слияния и поглощения

1.2.11. Развитие агрохолдингов в 2016 году

1.2.12. Перспективы развития агрохолдингов в 2017 году

1.3. Распределение агрохолдингов по отраслям деятельности

1.4. Распределение посевных площадей агрохолдингов по сельскохозяйственным культурам

1.5. Производственные мощности предприятий зернового направления

1.5.1. Краткий обзор зернового рынка России

1.5.2. Экспорт зерна

1.5.3. Баланс зернового рынка и прогноз

1.5.4. Обзор предприятий зернового направления (мощности по хранению)

1.5.5. Производство муки

1.5.6. Производство комбикормов

1.6. Производственные мощности предприятий сахарного направления

1.6.1. Производство сахарной свёклы в России

1.6.2. Обзор предприятий сахарного направления

1.7. Обзор рынка мяса и мясосырья в России

1.8. Производство жиромасличных культур и масел

1.8.1. Производство подсолнечного масла

1.8.2. Выращивание рапса и производство масла

1.9. Производство молока-сырья в России

1.10. Производство овощей защищённого грунта в России

1.11. Производство свежих фруктов в России

1.12. Географическое распределение агрохолдингов

2. Профили агрохолдингов (актуальные) – даются отдельными файлами в формате MS Word (в архиве)

……………………………………………………………………………………………………………..…..

32. «Группа компаний Агро-Белогорье»

………………………………………………………………………………………………………………....

44. «Комос Групп» Агропромышленный холдинг

………………………………………………………………………………………………………..………..

66. «Русская Молочная Компания» ООО (РУСМОЛКО)

…………………………………………………………………………………………………………………

85. «Юг Руси» Агропромышленная группа ……….

3. Предприятия, по которым не имеется актуализированной информации / предприятия с финансовыми проблемами (даются отдельным файлом в формате .pdf)

1. «Агрика Продукты Питания» ОАО……………………………………………………………………

………………………………………………………………………………………………………..………..

«ВАМИН Татарстан» ОАО…………………………………………………

28. «Терра-Инвест»………………………………………………….…..……………………….……...

Список диаграмм и графиков

Рисунок 1. Некоторые российские агрохолдинги, учредителями которых являются иностранные компании

Рисунок 2. Лидеры по увеличению земельных активов под контролем за 2012-2017 годы, тыс. га

Рисунок 3. Лидеры рейтинга с 2012 по 2017 год

Рисунок 4. Крупнейшие владельцы сельскохозяйственной земли в России на май 2018 года, тыс. га

Рисунок 5. Лидеры по увеличению земельных активов под контролем с апреля 2016 года по апрель 2017 года, тыс. га

Рисунок 6. Динамика изменения земельного банка у лидеров рейтинга 2017 года, тыс. га

Рисунок 7. Крупнейшие владельцы сельскохозяйственной земли в России на апрель 2017 года, тыс. га.

Рисунок 8. Крупнейшие владельцы сельскохозяйственной земли в России на апрель 2016 года, тыс. га

Рисунок 9. Крупнейшие владельцы сельскохозяйственной земли в России на апрель 2015 года, тыс. га

Рисунок 10. Площадь сельскохозяйственных земель во владении на 1 января 2013 года, тыс. га

Рисунок 11. Динамика объёма выручки некоторых холдингов за 2007-2017 гг., млрд руб.

Рисунок 12. Рост объёма выручки некоторых холдингов за 2008-2017 гг., руб.

Рисунок 13. Динамика структуры импорта свинины в России

Рисунок 14. Динамика цен сельскохозяйственных производителей России на мясо свиней, руб./кг в живом весе (без НДС)

Рисунок 15. Динамика рентабельности активов в растениеводство и животноводство

Рисунок 16. Индексы производства в растениеводстве и животноводстве в 2013-2016 годах и прогноз на 2017 год

Рисунок 17. Специализация выращивания сельскохозяйственных культур исследуемыми агрохолдингами

Рисунок 18. Распределение посевных площадей по видам сельскохозяйственных культур по 14 агрохолдингам

Рисунок 19. Динамика валовых сборов, посевных площадей и урожайности зерновых и зернобобовых культур в сельскохозяйственных организациях в России в 2008-2017 гг.

Рисунок 20. Динамика экспорта российского зерна

Рисунок 21. Топ-30 экспортеров российского зерна в 2017/18 году

Рисунок 22. Рейтинг компаний-экспортеров зерна в сезонах 2014/2015 и 2015/2016 гг.

Рисунок 23. Доли основных экспортёров зерна в 2013 году

Рисунок 24. Структура экспорта по видам зерновых культур

Рисунок 25. Основные пункты отгрузки зерна из России в 2017/18 году

Рисунок 26. Основные пункты отгрузки зерна из России

Рисунок 27. Крупнейшие страны-покупатели российского зерна в сезоне 2017-18

Рисунок 28. Основные направления экспорта зерна из России в сезоне 2014/2015 г.

Рисунок 29. Прогноз на урожай-2018

Рисунок 30. Структура мощностей хранения зерна по типам предприятий, млн тонн

Рисунок 31. Обеспеченность зернового подкомплекса РФ элеваторными мощностями (данные за 2016 г.)

Рисунок 32. Производство муки пшеничной и пшенично-ржаной в Российской Федерации, тыс. тонн

Рисунок 33. Структура производства муки пшеничной и пшенично-ржаной по федеральным округам

Рисунок 34. Доля пшеничной и пшенично-ржаной муки в общем объеме производства, %

Рисунок 35. Динамика производства комбикормов за 2010-2016 годы, млн тонн

Рисунок 36. Структура производства комбикормов в России за 2015-2016 и 2016-2017 гг., млн тонн

Рисунок 37. Структура комбикормовых предприятий по годовой мощности, число предприятий в 2017 году

Рисунок 38. Распределение производства комбикормов в 2016 году, млн тонн

Рисунок 39. Топ-20 производителей комбикормов в 2015-2016 и 2017 гг.

Рисунок 40. Динамика валовых сборов, посевных площадей и урожайности сахарной свёклы в сельскохозяйственных организациях в России в 2008-2017 гг.

Рисунок 41. Динамика производства сахарного песка, млн тонн

Рисунок 42. Объём продаж сахара в 2014 году, тыс. тонн

Рисунок 43. Некоторые сахарные заводы России по данным Союза сахаропроизводителей

Рисунок 44. Длительность переработки в сезоне 2016/2017, суток

Рисунок 45. 27% сахара произвели 10 заводов в сезоне 2016/2017

Рисунок 46. Доля свекловичного и сырцового сахара на российском рынке, млн тонн

Рисунок 47. Крупнейшие производители мяса птицы в 2017 году, тыс. тонн

Рисунок 48. Доли крупнейших производителей мяса птицы в 2014 году, в убойном весе в %

Рисунок 49. Доли крупнейших производителей мяса птицы в 2013 году, в убойном весе в %

Рисунок 50. Крупнейшие компании по производству мяса птицы, их бренды и объём производства, тыс. тонн в убойном весе в 2013 году

Рисунок 51. Крупнейшие производители свинины в 2015 году, в живом весе в % (по данным Национального союза свиноводов)

Рисунок 52. Топ-10 российских компаний мясоперерабатывающей отрасли, выручка по результатам 2016 года, млн руб.

Рисунок 53. Производство продуктов мясопереработки в 2012 году, в натуральном выражении в % (по данным Группы "Черкизово", Мясного союза России)

Рисунок 54. Динамика потребления мяса в России, кг на душу населения

Рисунок 55. Структура потребления мяса и мясопродукции (в пересчете на сырое мясо) в России

Рисунок 56. Потребление мяса в России по видам, кг/чел./год

Рисунок 57. Структура импорта мяса в 2013 году и прогноз на 2020 год, тыс. тонн

Рисунок 58. Ёмкость рынка мяса по видам в России за 2014-2016 годы, тыс. тонн

Рисунок 59. Прогноз объёмов производства мяса по видам в России к 2021 году, тыс. тонн

Рисунок 60. Структура холдингов по отраслям животноводства

Рисунок 61. Рейтинг крупнейших производителей подсолнечного масла в 2017/18 году

Рисунок 62. Экспорт подсолнечного масла из России

Рисунок 63. Крупнейшие экспортеры подсолнечного масла

Рисунок 64. Посевные площади маслосемян рапса в РФ за 2001-2017 годы

Рисунок 65. Валовой сбор и площади рапса за 2012-2017 годы

Рисунок 66. Структура посевных площадей под рапс в разрезе федеральных округов в 2018 году

Рисунок 67. Экспорт рапсового масла из России за 2008-2018 годы

Рисунок 68. Внутреннее потребление рапсовых шрота и жмыха в России за 2008-2018 годы

Рисунок 69. Производство рапсового масла в России в 2018 году

Рисунок 70. Динамика объёмов товарного (произведенного в сельхозорганизациях) производства молока, поголовья коров и их продуктивности за 1990-2017 гг.

Рисунок 71. Структура производства молока-сырья в сельскохозяйственных организациях по федеральным округам в 2017 году, тыс. тонн

Рисунок 72. Регионы-лидеры в производстве молока-сырья в СХО в 2017 году, тыс. тонн

Рисунок 73. Топ-20 крупных производителей молока-сырья в 2017 году

Рисунок 74. Топ-10 предприятий-производителей молока-сырья по итогам 2017 года

Рисунок 75. Топ-10 предприятий-производителей молока-сырья по итогам 2016 года

Рисунок 76. Динамика потребления молока и молокопродуктов в расчёте на душу населения, кг/год

Рисунок 77. Динамика валового сбора овощей защищённого грунта в СХО в России за 2009-2017 годы, тыс. тонн (теплицы зимние и весенние, без парников)

Рисунок 78. Сравнение структуры производства тепличных овощей в СХО в России за 2013 и 2017 годы, тыс. тонн

Рисунок 79. Структура производства тепличной продукции в отдельных странах мира и в России в 2015 г., %

Рисунок 80. Динамика урожайности овощей защищённого грунта в СХО в России за 2009-2017 годы, кг/м2

Рисунок 81. Сравнение урожайности овощей защищённого грунта в некоторых странах и в России в 2015 году, кг/м2

Рисунок 82. ТОП-10 тепличных комплексов России

Рисунок 83. Объем производства семечковых культур * по категориям хозяйств, тыс. тонн

Рисунок 84. Структура производства яблок и груш по категориям хозяйств, %

Во второй и третьей частях исследования «Профили агрохолдингов (актуальные)» и «Предприятия, по которым не имеется актуализированной информации/предприятия с финансовыми проблемами» имеется более 270 таблиц и 100 диаграмм и графиков, но их названия не выносятся в общий список таблиц и диаграмм и графиков.

Таблица 1. Классификация по выручке и площади

Таблица 2. Количественная информация по приведенным примерам холдингов

Таблица 3. Перечень системообразующих организаций в пищевой промышленности и агропромышленном комплексе от 6 декабря 2016 года

Таблица 4. Перечень системообразующих организаций в пищевой промышленности и агропромышленном комплексе на февраль 2015 года

Таблица 5. Динамика площадей сельхозугодий некоторых крупнейших землевладельцев России

Таблица 6. Лидеры рейтинга 2018 года

Таблица 7. Новые компании в рейтинге 2018 года

Таблица 8. Лидеры по количеству сельхозземель на апрель 2017 года

Таблица 9. Новые компании в рейтинге 2017 года

Таблица 10. Площади, подконтрольные агрохолдингам России (представленным в настоящем исследовании)

Таблица 11. Крупнейшие сельхозпроизводители РФ, вошедшие в рейтинг Forbes за 2017 год

Таблица 12. Прочие агрохолдинги

Таблица 13. Крупнейшие инвестиционные проекты 2015 года

Таблица 14. 15 самых крупных инвестиционных проектов в АПК России 2016 года

Таблица 15. Распределение агрохолдингов по отраслям деятельности

Таблица 16. Распределение посевных площадей агрохолдингов по сельскохозяйственным культурам и подконтрольная им площадь

Таблица 17. Распределение посевных площадей некоторых агрохолдингов по видам выращиваемых сельскохозяйственных культур, тыс. га

Таблица 18. Динамика посевных площадей под зерновыми и зернобобовыми культурами в сельскохозяйственных организациях в России в 2008-2013 и 2016 гг., тыс. га

Таблица 19. Динамика валовых сборов зерновых и зернобобовых культур в сельскохозяйственных организациях в России в 2008-2013 и 2016 гг., тыс. тонн

Таблица 20. Урожайность зерновых и зернобобовых культур в сельскохозяйственных организациях в России в 2008-2013 и 2016 гг., ц/га

Таблица 21. Прогнозный баланс зернового рынка РФ на 2014-2016 гг., млн тонн (по данным ОЗК)

Таблица 22. Прогнозный баланс ресурсов и использования зерна РФ на 2017-2018 гг., млн тонн

Таблица 23. Производственные мощности предприятий зернового направления

Таблица 24. Баланс муки из зерновых и зернобобовых культур в России в 2015-2017 годах, тыс. тонн

Таблица 25. Баланс сахара в Российской Федерации в 2007–2017 гг., тыс. тонн

Таблица 26. Топ-10 по суточной переработке свеклы (2016)

Таблица 27. Топ-10 по переработке свеклы за сезон (2016)

Таблица 28. Число действующих в России сахарных заводов на 2012 год

Таблица 29. Доля сельскохозяйственных организаций в общем поголовье основных видов сельскохозяйственных животных в России по итогам 2017 года, тыс. голов

Таблица 30. Производство скота и птицы на убой в убойном весе в СХО за 2000, 2010 и 2015-2017 годы, тыс. тонн

Таблица 32. Доли 5-ки и 10-ки крупнейших производителей мяса птицы и свинины в России в 2013-2017 годах

Таблица 33. Рейтинг крупнейших российских производителей птицы по итогам 2015 года по данным журнала «Агроинвестор»

Таблица 34. Динамика производства скота и птицы в убойном весе в 2006-2017 гг.

Таблица 35. Топ-20 крупнейших производителей свинины по итогам 2017 года

Таблица 36. Рейтинг крупнейших российских производителей свинины по итогам 2016 года

Таблица 37. Крупнейшие производители свинины в 2014 году, в живом весе (по данным НСС)

Таблица 38. Крупнейшие производители свинины в 2013 году, в живом весе (по данным НСС)

Таблица 39. Крупнейшие производители свинины в 2012 году, в живом весе (по данным НСС)

Таблица 40. Динамика производства мясной продукции в России за 2010-2017 гг., тыс. тонн

Таблица 41. Ресурсы и использование мяса и мясопродуктов по РФ, тыс. тонн

Таблица 42. Краткий анализ холдингов, занимающихся животноводством (на момент обновления)

Таблица 43. ТОП-10 холдингов России по переработке семян подсолнечника в 2015-2016 годах*

Таблица 44. Регионы-лидеры по продуктивности коров в сельскохозяйственных организациях в 2015-2017 гг.

Таблица 45. Крупнейшие инвестиционные проекты федерального уровня по производству овощей защищённого грунта (томат и огурец) в России

Таблица 46. Структура производства ягод по категориям хозяйств, тыс. тонн

Таблица 47. Крупнейшие производители яблок в России

Таблица 48. Топ-30 эффективных землепользователей России

Во второй и третьей частях исследования «Профили агрохолдингов (актуальные)» и «Предприятия, по которым не имеется актуализированной информации/предприятия с финансовыми проблемами» имеется более 270 таблиц и 100 диаграмм и графиков, но их названия не выносятся в общий список таблиц и диаграмм и графиков.

Бизнес-план производства роботизированного комплекса для тушения лесных пожаров

VTSConsulting

28 000 ₽

Бизнес-план производства роботизированного комплекса для тушения лесных пожаров

VTSConsulting

28 000 ₽

Бизнес-план производства роботизированного комплекса для тушения лесных пожаров (с финансовой моделью)

VTSConsulting

33 000 ₽

Бизнес-план производства роботизированного комплекса для тушения лесных пожаров (с финансовой моделью)

VTSConsulting

33 000 ₽

Бизнес-план организации производства автономных вегетационных комплексов и питательных концентратов

VTSConsulting

25 000 ₽

Бизнес-план организации производства автономных вегетационных комплексов и питательных концентратов

VTSConsulting

25 000 ₽

Бизнес-план организации производства автономных вегетационных комплексов и питательных концентратов (с финансовой моделью)

VTSConsulting

30 000 ₽

Бизнес-план организации производства автономных вегетационных комплексов и питательных концентратов (с финансовой моделью)

VTSConsulting

30 000 ₽

Статья, 9 декабря 2025

Компания Гидмаркет

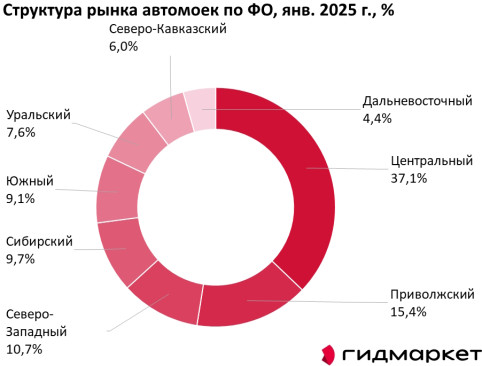

Центральный округ собрал более трети всех российских автомоек

На Центральный федеральный округ, включая Москву, приходится 37,1% всех автомоек в стране, что делает его абсолютным лидером по концентрации этого бизнеса

Статья, 9 декабря 2025

Компания Гидмаркет

Центральный округ собрал более трети всех российских автомоек

На Центральный федеральный округ, включая Москву, приходится 37,1% всех автомоек в стране, что делает его абсолютным лидером по концентрации этого бизнеса

Российский рынок услуг по мойке автомобилей представляет собой динамичную и неравномерно распределенную по территории страны сферу предпринимательства. Его география напрямую отражает ключевые экономические и демографические реалии: плотность населения, уровень автомобилизации и покупательной способности граждан. Анализ структуры расположения автомоек по федеральным округам, основанный на данных на начало 2025 года, позволяет выявить четкие закономерности и центры притяжения для этого бизнеса.

Статья, 9 декабря 2025

Компания Гидмаркет

Как выбирают реабилитационный центр в 2024 году

Анализ потребительский предпочтений в контексте развития рынка медицинской реабилитации

Статья, 9 декабря 2025

Компания Гидмаркет

Как выбирают реабилитационный центр в 2024 году

Анализ потребительский предпочтений в контексте развития рынка медицинской реабилитации

Сфера медицинской реабилитации в России активно развивается. Всё больше людей понимают важность профессионального восстановления после болезней, операций или травм. Реабилитационный центр сегодня — это не просто место для ухода, а полноценное лечебное учреждение, где команда врачей, психологов и инструкторов помогает человеку вернуться к активной жизни.

Статья, 9 декабря 2025

Компания Гидмаркет

Центр России лидирует в производстве глины в 2024 году

Воронежская область стала лидером по производству глины в России в 2024 году, опередив Челябинскую область на 0,1%

Статья, 9 декабря 2025

Компания Гидмаркет

Центр России лидирует в производстве глины в 2024 году

Воронежская область стала лидером по производству глины в России в 2024 году, опередив Челябинскую область на 0,1%

Анализ географического распределения производства глины в России по итогам 2024 года выявил ярко выраженную концентрацию ключевых мощностей в европейской части страны.