Чего ждать на рынке сельхозтехники

Сельскохозяйственное машиностроение - это одна из ключевых отраслей российской экономики. Она выполняет очень важную задачу обеспечения агропромышленных предприятий необходимой для работы техникой, но при этом вынуждена существовать в условиях низкого уровня платежеспособности своих потребителей. Поэтому основной проблемой для предприятий этого сегмента является высокая зависимость от целевых государственных программ, стимулирующих спрос со стороны сельхозорганизаций.

В будущем следует ожидать уменьшения объемов производства рассматриваемого товара в силу спада российской экономики из-за санкций на фоне геополитических отношений с Украиной. Помимо этого факторами, которые могут притормозить развитие отрасли, являются: беспрецедентный рост цен на металл, постоянно растущие тарифы на электроэнергию, а также увеличение цен на горюче-смазочные материалы. При этом в среднесрочной перспективе стоит ожидать повышения уровня производства сельскохозяйственной техники в России на фоне роста спроса на товар со стороны российских потребителей. Государству выгодно поддерживать инвестиции в обновление сельхозтехники, поскольку российский АПК остается не дооснащенным современной техникой, а кое-где парки сельхозпредприятий нуждаются в тотальной замене из-за полного устаревания.

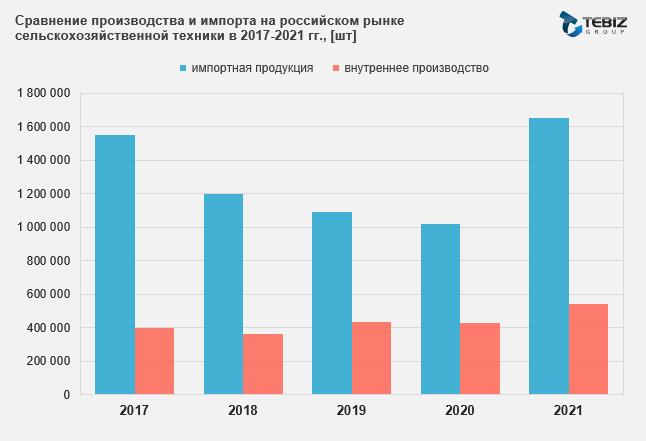

Рынок сельскохозяйственной техники в России, по оценкам TEBIZ GROUP, резко вырос в 2021 году за счет резкого роста импорта (рост более 33%) и внутреннего производства (более 25%) и превысил 4,4 млрд. долларов.

Ситуация с импортозамещением

С 2017-2020 гг. приток иностранной техники в страну резко падал на фоне растущего производства, однако ситуация коренным образом изменилась в 2021 году вследствие резкого увеличения объемов ввоза. Большая часть рынка формируется продукцией импортного производства - более 75% в 2021 году против 69% в 2020 году. По оценкам TEBIZ GROUP, объем внутреннего производства превысил 530 тысяч единиц техники.

Структура рынка сельскохозяйственного оборудования

Наибольшую долю в структуры продаж в натуральном выражении занимали сенокосилки и прочие косилки (около 44%). Более 26% занимали бороны, рыхлители и культиваторы, около 5% приходилось на оборудование для птицеводства.

Какие виды сх техники производят российское машиностроение?

Российские производители выпускают различную технику, но самыми крупными сферами сельхозмашиностроения являются дробилки для кормов, культиваторы, минитракторы, плуги, рыхлители, птицеводческое оборудование, бороны и сх погрузчики.

Основные производители сельскохозяйственной техники в России

Среди крупнейших производителей техники такие российские производители как:

- ООО `КЗ `РОСТСЕЛЬМАШ`

- АО `ПЕТЕРБУРГСКИЙ ТРАКТОРНЫЙ ЗАВОД`

- ООО `МИГ `КТЗ`

- ЗАО СП `БРЯНСКСЕЛЬМАШ`

- ООО `ДЖОН ДИР РУСЬ`

- ООО `СИЭНЭЙЧ ИНДАСТРИАЛ РУССИЯ`

- ООО `КЛААС`

- АО `КЛЕВЕР`

- АО `ЕВРОТЕХНИКА`

- ООО `РОПА РУСЬ`

- ООО `ГРИММЕ-РУСЬ`

- ООО `ТЕХНА`

- ЗАО `КО - НЕВА`

- ООО `ПЕГАС-АГРО`

- ООО `ХОРШ РУСЬ`

- ООО `РОМАКС`

- ООО `ВОРОНЕЖСЕЛЬМАШ`

- ООО `АГРО`

- ООО `КВЕРНЕЛАНД ГРУП СНГ`

- ООО СП `УНИСИБМАШ`

Какие импортные бренды сх техники есть на рынке?

Основные импортные бренды на российском рынке сх оборудования в 2021 году:

- JOHN DEERE - более 150 млн.долл.

- CLAAS - более 60 млн.долл

- NEW HOLLAND - более 55 млн.долл

- PONSSE - более 50 млн.долл

- VADERSTAD - более 40 млн.долл

- HORSCH

- BIG DUTCHMAN

- AMAZONE

- HUTER

- BOURGAULT

- HARTMANN

- CASE IH

- KUHN

- KRONE

- MACDON

- LEMKEN

- MASCHIO GASPARDO

- KOMATSU

- MAKITA

- VALLI

Какие страны заработали больше всего на продаже сх техники в РФ?

Германия является лидеров по стоимости проданного в Россию сх оборудования, объем поставок достигал почти 400 млн.долларов. Ранее также высокие объемы импорта имели Нидерланды, но в последние годы поставки из страны сократились более чем в 2 раза. Активно наращивает свое присутствие на российских полях техника из Беларуси и Китая, которые в ближайшие годы выйдут в лидеры поставок на фоне санкций.

На импортном рынке сх оборудования наблюдается интересный сезонный тренд - цены минимальны в начале года и вырастают к началу посевного сезона в 2-3 раза. В октябре каждый год цены обваливаются до прежнего минимального уровня, после чего наблюдается скачок в ноябре до летних показателей и затем снова обвал в декабре и выход на минимальный уровень к началу следующего года.

Основные сегменты импорта

В стоимостном выражении основные ТОП-5 сегмента импорта продукции в РФ выглядят так:

- Машины для уборки урожая, машины или механизмы для обмолота - 26,2%

- Прочее оборудование для лесного хозяйства - 20,2%

- Бороны, рыхлители, культиваторы, полольники и мотыги - 10,0%

- Сеялки, сажалки и рассадопосадочные машины - 9,7%

- Сенокосилки, косилки для газонов - 5,4%

Экспортная активность

Более 55% экспорта отправляется в Казахстан. Также существенная часть отправляется в ближайшие страны, такие как Беларусь, Украина, Литва.

Из российского экспорта наибольший доход производителям приносили машины для уборки урожая, машины или механизмы для обмолота, бороны, рыхлители, культиваторы, полольники и мотыги, сеялки, сажалки и рассадопосадочные машины.