Дата выхода: 02 ноября 2022 года

КОНСУЛЬТАЦИЯ КЛИЕНТА ПО ТЕЛЕФОНУ

Перед покупкой исследования мы готовы предоставить Вам бесплатную консультацию по телефону о каждом из интересующих Вас рынках. Это позволит Вам принять обоснованное и взвешенное решение.

Цель исследования

Текущее состояние и перспективы развития рынка сервисных компаний по обслуживанию металлообрабатывающего оборудования в России.

Задачи исследования:

Методы сбора и анализа данных

ФСГС РФ (Росстат): часто информация об объемах производства продукции не содержится в данных ФСГС РФ (Росстат) и процесс ее получения является очень трудоемким и сложным. В текущем исследовании мы имеем дело именно с таким случаем.

Анализа финансово-хозяйственной деятельности производителей: сведения о ряде производителей были получены в результате анализа показателей их финансово-хозяйственной деятельности, информации из открытых источников об их деятельности, мнений экспертов и наших собственных знаний о компаниях.

Интервью с производителями: также мы провели интервью с производителями и получили сведения как о них самих, так и о деятельности их конкурентов.

Mystery-Shopping с производителями: кроме того, информацию об объемах производства и ценах мы получили, вступив в переговоры с производителями в завуалированной форме (Mystery-Shopping) от имени потенциального заказчика.

Мониторинг документов: в качестве основных методов анализа данных выступают так называемые (1) Традиционный (качественный) контент-анализ интервью и документов и (2) Квантитативный (количественный) анализ с применением пакетов программ, к которым имеет доступ наше агентство.

Контент-анализ выполняется в рамках проведения Desk Research (кабинетное исследование). В общем виде целью кабинетного исследования является проанализировать ситуацию на рынке сервисных компаний по обслуживанию металлообрабатывающего оборудования и получить (рассчитать) показатели, характеризующие его состояние в настоящее время и в будущем.

Источники получения информации

Объем и структура выборки

Процедура контент-анализа документов не предполагает расчета объема выборочной совокупности. Обработке и анализу подлежат все доступные исследователю документы.

К отчету прилагается обработанная и пригодная к дальнейшему использованию база данных с подробной информацией об импорте в Россию и экспорте из России сервисных компаний по обслуживанию металлообрабатывающего оборудования. База включает в себя большое число различных показателей:

Содержащиеся в базе данных сведения позволят Вам самостоятельно выполнить любые требующиеся запросы, которые не включены в отчет.

|

Содержание |

|

|

Список таблиц и диаграмм |

10 |

|

Таблицы: |

11 |

|

Диаграммы: |

12 |

|

Резюме |

13 |

|

Глава 1. Методология исследования |

15 |

|

Объект исследования |

15 |

|

Цель исследования |

16 |

|

Задачи исследования |

16 |

|

Метод сбора и анализа данных |

16 |

|

Источники получения информации |

17 |

|

Объем и структура выборки |

17 |

|

Глава 2. Классификация и основные характеристики сервисных услуг металлообрабатывающего оборудования |

17 |

|

Сервисное обслуживание оборудования |

17 |

|

Глава 3. Объем рынка металлообрабатывающего оборудования в России |

20 |

|

Объем производства |

23 |

|

Динамика внутреннего потребления и производства металлообрабатывающего оборудования |

28 |

|

Производство комплектующих |

30 |

|

Производство и потребление инструментальной продукции |

32 |

|

Глава 4. Объем и темпы роста рынка сервисных компаний по обслуживанию металлообрабатывающего оборудования в России. Рыночные доли участников рынка. |

34 |

|

Конкурентная ситуация на рынке сервисных компаний |

34 |

|

Объем оказанных услуг, компаниями, основным видом деятельности которых является оказание услуг по ремонту и техническому обслуживанию металлообрабатывающего оборудования и станков |

36 |

|

ТОП-30 компаний, основным видом деятельности которых является оказание услуг по ремонту и техническому обслуживанию металлообрабатывающего оборудования и станков |

40 |

|

Объем оказанных услуг, компаниями, основным видом деятельности которых является производство станков, машин и оборудования для обработки металлов, и прочих твердых материалов |

43 |

|

ТОП-30 компаний, основным видом деятельности которых является «Оборудования металлообрабатывающее» |

48 |

|

Объем оказанных услуг, компаниями, основным видом деятельности которых является оптовая торговля металлообрабатывающими станками |

49 |

|

ТОП-30 компаний, основным видом деятельности которых является «Торговля оптовая металлообрабатывающими станками» ОКПД 2 46.62.2 |

54 |

|

Объем оказанных услуг, компаниями, дополнительным видом деятельности которых является оказание услуг по ремонту и техническому обслуживанию металлообрабатывающего оборудования и станков |

55 |

|

Глава 5. Тендеры на обслуживание металлообрабатывающего оборудования |

56 |

|

Государственные закупки |

56 |

|

Коммерческие закупки |

64 |

|

Глава 6. Факторы, определяющие ситуацию на рынке сервиса по обслуживанию металлообрабатывающего оборудования в России |

68 |

|

Факторы, определяющие текущее состояние и развитие рынка сервисных услуг по обслуживанию металлообрабатывающего оборудования в России |

68 |

|

Факторы, препятствующие росту рынка сервиса по обслуживанию металлообрабатывающего оборудования в России |

75 |

|

Глава 7. Ключевые тенденции и перспективы развития рынка сервиса по обслуживанию металлообрабатывающего оборудования в России |

78 |

|

Глава 8. Факторы, определяющие ситуацию на рынке металлообрабатывающего оборудования в России |

80 |

|

Факторы, определяющие текущее состояние и развитие рынка металлообрабатывающего оборудования в России |

80 |

|

Факторы, препятствующие росту производства металлообрабатывающего оборудования в России |

81 |

|

Глава 9. Основные события рынка металлообрабатывающего оборудования в России |

83 |

|

Уход из России западных игроков |

87 |

|

Siemens объявила о полном прекращении бизнеса в РФ |

87 |

|

Структурные изменения корпорации Sandvik Coromant |

88 |

|

Антисанкционные меры и решения |

89 |

|

Правительство поддержит российских станкостроителей, работающих в условиях санкций |

89 |

|

Первый в России станкостроительный кластер подтвердил соответствие федеральным требованиям |

90 |

|

Московский инструментальный завод предлагает импортозамещающую продукцию |

92 |

|

Резидент ОЭЗ «Технополис «Москва» запустит новое импортозамещающее производство режущего инструмента |

93 |

|

Компания АО «Инструментальный завод – пермские моторы» объединилась с АО «ОДК-Авиадвигатель» |

94 |

|

Глава 10. Прогноз рынка сервиса по обслуживанию металлообрабатывающего оборудования в России до 2025 г. |

96 |

|

Прогноз развития станкостроительной и инструментальной промышленности |

99 |

|

Глава 11. Финансово-хозяйственная деятельность участников рынка сервисных компаний по обслуживанию металлообрабатывающего оборудования в России |

103 |

|

АО «ИПК ФИНВАЛ» (г. Москва) |

103 |

|

ООО «СТАНКОРЕМСЕРВИС» (г. Москва) |

106 |

|

ПАО «ТЯЖПРЕССМАШ» (Рязанская область) |

108 |

Перечень приложений к отчету; количество и названия таблиц, диаграмм, графиков:

Отчет содержит 35 таблиц и 10 диаграмм.

Таблица 1. Перечень металлообрабатывающего оборудования по коду ОКПД 2 28.41

Таблица 2. Объем производства металлообрабатывающего оборудования по группам, шт.

Таблица 3. Производство отдельных подгрупп продукции станкостроения в России, шт.

Таблица 4. Производство отдельных подгрупп продукции станкостроения в России, тыс. руб.

Таблица 5. Классификатор кодов ОКПД2 33.12, категорий и групп услуг

Таблица 6. Суммарная выручка компаний, основным видом деятельности которых является «Услуги по ремонту оборудования» по коду ОКПД 2 33.12, тыс. руб.

Таблица 7. Суммарная выручка компаний, основным видом деятельности которых является «Услуги по ремонту оборудования» (всех типов) , в разрезе субъектов, тыс.руб.

Таблица 8. ТОП-30 компаний, основным видом деятельности которых является «Услуги по ремонту и техническому обслуживанию металлообрабатывающего оборудования и станков» по выручке

Таблица 9. Классификатор кодов ОКПД2 28.4, категорий и групп товаров

Таблица 10. Суммарная выручка компаний, основным видом деятельности которых является «Оборудование металлообрабатывающее» по коду ОКПД 2 28.41, тыс. руб.

Таблица 11. Суммарная выручка компаний, основным видом деятельности которых является «Производство оборудования металлообрабатывающего и станков» , в разрезе субъектов, тыс.руб.

Таблица 12. ТОП-30 компаний, основным видом деятельности которых является «Производство оборудования металлообрабатывающего» по выручке

Таблица 13. Классификатор кодов ОКПД2 46.62, категорий и групп товаров/услуг

Таблица 14. Суммарная выручка компаний, основным видом деятельности которых является «Торговля оптовая металлообрабатывающими станками» по коду ОКПД 2 46.62.2, тыс. руб.

Таблица 15. Суммарная выручка компаний, основным видом деятельности которых является «Торговля оптовая станками» по коду ОКПД 2 46.62, тыс. руб.

Таблица 16. Суммарная выручка компаний, основным видом деятельности которых является «Торговля оптовая металлообрабатывающими станками» по коду ОКПД 2 46.62.2 , в разрезе субъектов, тыс.руб.

Таблица 17. ТОП-30 компаний, основным видом деятельности которых является «Торговля оптовая металлообрабатывающими станками» из кода ОКПД 2 46.62.2 по выручке

Таблица 18. Крупнейшие компании, оказывающие услуги по ремонту и техническому обслуживанию металлообрабатывающего оборудования и станков, но которые не являются основным видом их деятельности, по выручке

Таблица 19. Объем государственных закупок на рынке сервисных компаний по обслуживанию металлообрабатывающего оборудования, тыс. руб.

Таблица 20. Объем государственных закупок на рынке сервисных компаний по обслуживанию металлообрабатывающего оборудования, тендеров.

Таблица 21. Объем государственных тендеров на рынке сервисных компаний по обслуживанию металлообрабатывающего оборудования по регионам в России, тыс. руб.

Таблица 22. Объем государственных закупок на рынке сервисных компаний по обслуживанию металлообрабатывающего оборудования в разрезе типа станков, руб.

Таблица 23. Объем государственных закупок на рынке сервисных компаний по обслуживанию металлообрабатывающего оборудования в разрезе вида станков, тыс. руб.

Таблица 24. ТОП-30 государственных закупок на рынке сервисных компаний по обслуживанию металлообрабатывающего оборудования в разрезе суммы закупки и по заказчикам в России, тыс. руб.

Таблица 25. ТОП-30 государственных закупок на рынке сервисных компаний по обслуживанию металлообрабатывающего оборудования в разрезе суммы закупки и по заказчикам в России, тыс. руб.

Таблица 26. ТОП-30 государственных закупок на рынке сервисных компаний по обслуживанию металлообрабатывающего оборудования в разрезе суммы закупки и по заказчикам в России, тыс. руб.

Таблица 27. Объем коммерческих закупок на рынке сервисных компаний по обслуживанию металлообрабатывающего оборудования, шт.

Таблица 28. Количество коммерческих закупок на рынке сервисных компаний по обслуживанию металлообрабатывающего оборудования в разрезе типа станков, закупок

Таблица 29. Количество коммерческих закупок на рынке сервисных компаний по обслуживанию металлообрабатывающего оборудования в разрезе вида станков, закупок

Таблица 30. ТОП-10 государственных закупок на рынке сервисных компаний по обслуживанию металлообрабатывающего оборудования в разрезе суммы закупки и по заказчикам в России, закупок

Таблица 31. ТОП-10 государственных закупок на рынке сервисных компаний по обслуживанию металлообрабатывающего оборудования в разрезе суммы закупки и по заказчикам в России, закупок

Таблица 32. Целевые значения ключевых показателей эффективности реализации стратегии развития станкоинструментальной промышленности на период

Таблица 33. Финансовая отчётность АО «ИПК ФИНВАЛ», тыс. руб.

Таблица 34. Финансовая отчётность ООО «СТАНКОРЕМСЕРВИС», тыс. руб.

Таблица 35. Финансовая отчётность ПАО «ТЯЖПРЕССМАШ», тыс. руб.

Диаграмма 1. Объем производства металлообрабатывающего оборудования по группам, шт. и %.

Диаграмма 2. Суммарная выручка компаний, основным видом деятельности которых является «Услуги по ремонту оборудования» по коду ОКПД 2 33.12, тыс. руб. и %.

Диаграмма 3. Структура распределения компаний, основным видом деятельности которых является «Услуги по ремонту оборудования», по выручке 2021 г. в разрезе субъектов, %

Диаграмма 4. Суммарная выручка компаний, основным видом деятельности которых является «Оборудование металлообрабатывающее» по коду ОКПД 2 28.41, тыс. руб. и %.

Диаграмма 5. Структура распределения компаний, основным видом деятельности которых является «Производство оборудования металлообрабатывающего и станков», в разрезе субъектов, %

Диаграмма 6. Суммарная выручка компаний, основным видом деятельности которых является «Торговля оптовая металлообрабатывающими станками» по коду ОКПД 2 46.62.2, тыс. руб. и %.

Диаграмма 7. Суммарная выручка компаний, основным видом деятельности которых является «Торговля оптовая станками» по коду ОКПД 2 46.62, тыс. руб. и %.

Диаграмма 8. Структура распределения компаний, основным видом деятельности которых является «оптовая торговля металлообрабатывающими станками» по коду ОКПД 2 46.62.12, в разрезе субъектов, %

Диаграмма 9. Суммарная выручка компаний, основным видом деятельности которых является «Оборудование металлообрабатывающее» по коду ОКПД 2 28.41, тыс. руб. и %.

Диаграмма 10. Объем коммерческих закупок на рынке сервисных компаний по обслуживанию металлообрабатывающего оборудования, шт. и %.

Маркетинговое исследование рынка услуг механической обработки стали и чугуна в РФ, 2023 г.

АИПР (Агентство исследований промышленных и потребительских рынков)

115 000 ₽

Маркетинговое исследование рынка услуг механической обработки стали и чугуна в РФ, 2023 г.

АИПР (Агентство исследований промышленных и потребительских рынков)

115 000 ₽

Анализ рынка форм и моделей для литья металлов в России - 2024. Показатели и прогнозы

TEBIZ GROUP

89 900 ₽

Анализ рынка форм и моделей для литья металлов в России - 2024. Показатели и прогнозы

TEBIZ GROUP

89 900 ₽

Маркетинговое исследование рынка механообрабатывающего и заготовительного оборудования в РФ, 2022 г.

АИПР (Агентство исследований промышленных и потребительских рынков)

115 000 ₽

Маркетинговое исследование рынка механообрабатывающего и заготовительного оборудования в РФ, 2022 г.

АИПР (Агентство исследований промышленных и потребительских рынков)

115 000 ₽

Анализ рынка механических ножниц по металлу в России в 2018-2022 гг, прогноз на 2023-2027 гг в условиях санкций

BusinesStat

80 000 ₽

Анализ рынка механических ножниц по металлу в России в 2018-2022 гг, прогноз на 2023-2027 гг в условиях санкций

BusinesStat

80 000 ₽

Статья, 17 июля 2025

BusinesStat

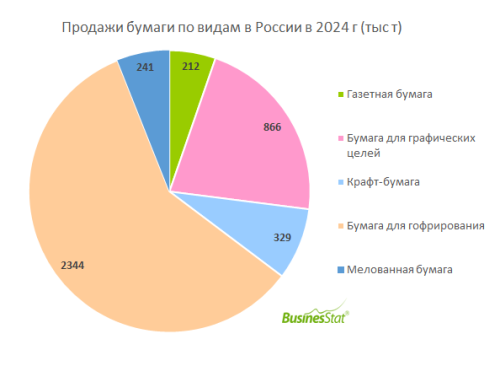

За 2020-2024 гг продажи бумаги в России увеличились на 7%: с 4,1 до 4,3 млн т.

Рынок растет за счет сегментов бумаги для гофрирования и крафт-бумаги.

Статья, 17 июля 2025

BusinesStat

За 2020-2024 гг продажи бумаги в России увеличились на 7%: с 4,1 до 4,3 млн т.

Рынок растет за счет сегментов бумаги для гофрирования и крафт-бумаги.

По данным «Анализа рынка бумаги в России», подготовленного BusinesStat в 2025 г, за 2020-2024 гг ее продажи в стране увеличились на 7%: с 4,1 до 4,3 млн т. Наибольшую долю в структуре продаж занимает бумага для гофрирования, используемая преимущественно при производстве гофрированного картона. Бумага для гофрирования и крафт-бумага являются основным растущим сегментами рынка.

Статья, 17 июля 2025

BusinesStat

За 2020-2024 гг в России выручка клиник от дистанционных врачебных консультаций выросла в 3 раза: с 5,6 до 15,8 млрд руб.

Пациенты оценили удобство онлайн-консультаций по полисам ДМС.

Статья, 17 июля 2025

BusinesStat

За 2020-2024 гг в России выручка клиник от дистанционных врачебных консультаций выросла в 3 раза: с 5,6 до 15,8 млрд руб.

Пациенты оценили удобство онлайн-консультаций по полисам ДМС.

По данным «Анализа рынка телемедицины в России», подготовленного BusinesStat в 2025 г, за 2020-2024 гг в стране выручка клиник от дистанционных врачебных консультаций выросла в 3 раза: с 5,6 до 15,8 млрд руб. Рост обеспечивался как за счет увеличения количества консультаций, так и в результате повышения средней цены. В 2023-2024 гг телемедицина активно применялась в полисах ДМС. Страховщики увеличили количество дистанционных консультаций в корпоративных программах, что поддержало спрос на телемедицину со стороны физлиц. Пациенты оценили удобство онлайн-консультаций по полисам ДМС и готовы самостоятельно оплачивать телемедицинские услуги для себя и своих близких независимо от работодателя. Развитию рынка способствовал также экспериментальный правовой режим, установленный в августе 2023 г. В результате, врачи получили возможность корректировать лечение и диагноз, выписывать рецепты посредством дистанционных технологий.

Интерес к порошковым покрытиям в последние 10 лет сильно возрос как на мировом рынке, так и на российском. Несмотря на многие преимущества порошковых ЛКМ по сравнению с жидкими (технические, экономические, экологические), их доля в общем объеме производства лакокрасочной продукции в среднем в мире не превышает 10%, а в России — ~5% (для сравнения: в странах ЕС этот показатель достигает 15-18%). В период 2021-2022 гг. рынок порошковых красок демонстрировал положительную динамику. В 2024 г. имело место снижение на уровне 2,5-3% в тоннаже.