Адаптация данного бизнес-плана возможна под любой проект на территории России, Украины и стран СНГ

К данному бизнес-плану прилагается финансовая модель в отдельном файле, которая позволяет с легкостью выстроить новый финансовый план методом ввода соответствующих данных

***

Идея проекта: организация сети филиалов, в которых заемщики и кредиторы смогут совершать сделки, как залоговые (ломбарды и комиссионные магазины), так и без залоговые (микрокредиты).

Рыночная ситуация:

1. По состоянию на 22.10.2021 в Государственном реестре ломбардов состояло *** ломбардов. Большинство ломбардов можно отнести к малому бизнесу. Более ***% компаний – это небольшие ломбарды с портфелем не более ** млн руб. и штатом сотрудников менее *** человек. Общее количество ломбардов с портфелем, превышающем *** млн руб. не превышает *** организаций. Более половины ломбардов работают на рынке свыше *** лет.

2. Объем выданных займов по состоянию на конец июня 2021 г. составил *** млрд руб., что на ***% выше показателя на конец марта и на 41% выше значений объема рынка, оцениваемых Центральным банком России на конец июня 2020 г. Средняя сумма займа в ломбарде с II квартала 2020 года выросла на ***% и в конце II квартала 2021 года составила *** тыс. рублей. Большинство договоров в ломбарде заключается на краткосрочный – до 1 месяца (***%) и среднесрочный – 1-3 месяца (***%) периоды. По срокам и суммам займы в ломбарде сопоставимы с займами МФО.

3. В 2021 году рынок МФО вернулся к допандемической динамике. В течение года наблюдалась реализация отложенного спроса на микрозаймы. Темп роста портфеля в 2021 году соответствовал значениям 2019 года: в среднем ***% за квартал; ***% за год (в 2019 году – 29,5%). Доля займов, выданных субъектам МСП, в совокупном портфеле рынка на конец года составила ***%. Объем займов, выданных за 2021 год, немного снизился относительно значений 2020 года (*** млрд против *** млрд руб. соответственно).

Финансовые показатели проекта:

|

Показатель |

Ед. изм. |

Значение |

|

Необходимые инвестиции |

тыс. руб. |

3 721 801,80 |

|

NPV |

тыс. руб. |

*** |

|

IRR (годовая) |

% |

43% |

|

PI |

раз |

*** |

|

Срок окупаемости |

мес. |

61 |

|

Дисконтированный срок окупаемости |

мес. |

*** |

Выдержки из исследования

Рынок ломбардов и комиссионных магазинов в Российской Федерации

По состоянию на 22.10.2021 в Государственном реестре ломбардов состояло *** ломбардов. За последние 2 года наблюдается концентрация рынка, на которую влияют два основных фактора:

• портфель и объем выдаваемых займов увеличиваются при снижении числа участников;

• на рынке растет доля крупных сетевых ломбардов.

Объем выданных займов по состоянию на конец июня 2021 г. составил *** млрд руб., что на ***% выше показателя на конец марта и на ***% выше значений объема рынка, оцениваемых Центральным банком России на конец июня 2020 г. Данные цифры говорят о значительном влиянии пандемии COVID-19 на рынок ломбардов, поскольку часть офисов закрылась.

Рисунок 1. Объем выданных займов (за отчетный период), млрд руб.

***

Проведение специальной военной операции на территории Украины в феврале 2022 г. может увеличить объем рынка ломбардов в России. Ухудшение общеэкономической ситуации, рост инфляции окажут положительное влияние на динамику рынка ломбардов, поскольку население будет искать способы дополнительных доходов для поддержания привычного образа жизни.

Большинство ломбардов можно отнести к малому бизнесу. Более **% компаний – это небольшие ломбарды с портфелем не более 10 млн руб. и штатом сотрудников менее *** человек.

При этом четверть рынка занимают крупные организации – ломбарды с портфелем более *** млн рублей. Среди таких ломбардов можно выделить таких игроков:

• ломбарды с широкой сетью обособленных подразделений в крупных экономически развитых регионах;

• ломбарды, сотрудничающие с сетями по реализации золотых изделий, которые используют площадки магазинов.

На диаграмме ниже показано распределение ломбардов по размеру портфеля.

Диаграмма 1. Распределение ломбардов по размеру портфеля, в % от общего количества

***

Общее количество ломбардов с портфелем, превышающем *** млн руб. не превышает *** организаций.

Более половины ломбардов работают на рынке свыше *** лет.

Условно рынок можно разделить на 3 сегмента:

Таблица 1. Сегментация рынка ломбардов в России

***

На региональные ломбарды приходится доля рынка в ***% от общего количества офисов, сетевые организации занимают второй место в рейтинге с показателем ***%. Ожидаемо на автоломбарды приходится наименьшая часть рынка, которая составила на конец июня 2020 г. 2,3%.

С начала 2020 года сетевые ломбарды увеличили присутствие на рынке – доля сегмента в общем портфеле ломбардов увеличилась до ***% (+*** п.п.). Доля региональных ломбардов за аналогичный период сократилась до ***% (*** п.п.).

С учетом нынешней ситуации в экономике страны можно прогнозировать рост количества сетевых ломбардов, незначительное падение рынка региональных ломбардов. В связи с дефицитом иностранных автомобилей и значительного роста цен доля автоломбардов в обозримом будущем уменьшится или останется на прежнем уровне.

Рынок ломбардов достаточно сильно концентрирован по региональному признаку – большинство ломбардов находится в регионах с высокой долей городского населения и городах федерального значения:

• на топ-5 регионов по величине портфеля приходится ***% портфеля рынка и ***% объема выданных займов по итогам 2020 года;

• на топ-15 – ***% портфеля рынка и ***% объема выданных займов по итогам 2020 года.

Диаграмма 2. Топ-15 регионов по величине портфеля (по фактическому месту деятельности)

***

Профиль заемщика ломбарда выглядит следующим образом:

• ***% клиентов ломбардов приходится на возрастную группу 45 лет и старше;

• ***% заемщиков – женщины;

• ***% от заемщиков – постоянные клиенты (притока новых клиентов в период пандемии не произошло).

Средняя сумма займа в ломбарде с II квартала 2020 года выросла на ***% и в конце II квартала 2021 года составила *** тыс. рублей.

Большинство договоров в ломбарде заключается на краткосрочный – до 1 месяца (***%) и среднесрочный – 1-3 месяца (***%) периоды. По срокам и суммам займы в ломбарде сопоставимы с займами МФО.

Диаграмма 3. Распределение договоров по сроку займа (по количеству договоров)

***

Основное количество договоров заключается под залог золотых изделий – более ***%. Также клиенты ломбардов могут брать займы под залог предметов искусства, бытовой техники, оригинальных вещей знаменитых брендов, изделий из серебра. Под залог смартфонов и компьютерной техники, автотранспорта выдаются по ***% займов от общего количества соответственно. На залоги под бытовую технику приходится ***% всех займов.

Большинство сделок по реализации невостребованного имущества покрывает всю сумму задолженности (***% ломбардов) либо превышает ее (***% ломбардов).

Основными площадками реализации являются сами ломбарды (***% ломбардов) и организации, занимающиеся переработкой драгоценных металлов – ***%.

Более ***% реализаций происходит в течение 1 месяца, в том числе ***% – до 5 дней.

Диаграмма 4. Виды залога (по количеству заключенных договоров)

****

***% ломбардов занимаются только выдачей потребительских займов. Ломбарды остаются одним из наиболее консервативных видов бизнеса – ***% организаций не планируют осваивать новые направления деятельности, ***% планируют открытие новых подразделений, а ***% – расширение видов залога. ***% от всех опрошенных представителей ломбардов планируют в ближайшее время выйти в онлайн-формат.

В качестве возможных направлений развития участники рынка выделяют следующие:

• открытие новых обособленных подразделений, в том числе в иных регионах, не по месту регистрации ломбарда;

• использование в деятельности ломбарда современных решений: онлайн-оценка залога и выезд к клиенту. Небольшое число организаций используют мобильное приложение для оплаты процентов, оплату процентов по QR-коду через онлайн-банкинг.

Клиенты выбирают ломбард по территориальной принадлежности, в связи с чем большинство ломбардов используют традиционные инструменты для привлечения клиентов – наружную (***% ломбардов) и печатную (***% ломбардов) рекламу. В целях сохранения клиентской базы ***% компаний используют программы лояльности, позволяющие увеличить сумму займа на основе рейтинга клиента. Таргетированную рекламу в Интернете и смс-рассылку по базам клиентов используют ***% ломбардов.

К основным проблемам рынка, влияющим на его развитие, является нехватка денежных ресурсов и рост уровня конкуренции. На уровень конкуренции влияет также наличие на рынке МФО и кредитных организаций. Основным видом недобросовестной конкуренции является деятельность «серых» ломбардов.

Заемщики крайне редко жалуются на ломбарды. За 8 месяцев 2021 г. поступило в Банк России всего лишь ***жалобы от клиентов.

Комиссионные магазины занимаются тем же, что и ломбарды, но не регулируются Центральным банком Российской Федерации. Это связано с тем, что залог оформляют в форме договора комиссии за продажу изделия. Когда кредитор возвращает кредит, договор расторгается и комиссионному магазину выплачивается штраф за досрочное расторжение договора, что я составляет доходную часть от залогового кредитования. Размер данного рынка, по мнению большинства экспертов, в 5 раз превышает объем ломбардного рынка. Учитывая эти данные ориентировочный объем рынка комиссионных магазинов в денежном выражении составляет *** млрд руб. В количественном выражении объем рынка оценивается в более чем *** работающих организаций по всей территории России.

Рынок микро кредитных организаций в Российской Федерации

В 2021 году рынок МФО вернулся к допандемической динамике. В течение года наблюдалась реализация отложенного спроса на микрозаймы:

• Темп роста портфеля в 2021 году соответствовал значениям 2019 года: в среднем ***% за квартал; ***% за год (в 2019 году – ***%);

• Доля займов, выданных субъектам МСП, в совокупном портфеле рынка на конец года составила ***%. Объем займов, выданных за 2021 год, немного снизился относительно значений 2020 года (*** млрд против *** млрд руб. соответственно).

• Емкость сегмента определяется объемами выделяемого финансирования со стороны государства, при этом спрос малого бизнеса на финансирование со стороны МФО в 2021 году оставался достаточно высоким.

Концентрация на рынке МФО в 2021 году оставалась на умеренном уровне, в конце года произошло небольшое увеличение доли топ-50 и топ-100 компаний (до уровня начала 2020 года).

При этом основной прирост рынка обеспечили 32 МФО: прирост портфеля данных компаний за 2021 год составил около ***% от совокупного прироста портфеля рынка:

• значительная часть компаний из указанной выборки увеличила портфель более чем в два раза;

• растущие компании в 2021 году работали в различных бизнес-моделях (PDL, Installment, финансирование бизнеса, смешанные продукты).

Портфель микрозаймов на 31.12.2021 г. составил *** млрд руб., что на ***% выше значения предыдущего квартала. Объем выданных микрозаймов на 4 квартал 2021 г. равен *** млрд руб., что на ***% выше 3-го квартала 2021 г. и на ***% превышает значение 4-го квартала 2020 г.

Рисунок 2. Основные показатели рынка МФО, млрд руб.

***

Основные факторы, влияющие на развитие рынка микрокредитования описаны в таблице ниже:

Таблица 2. Факторы, влияющие на рынок МФО в 2021 году

***

В течение 2021 года задолженность продавали около *** МФО, то есть около ***% от общего числа организаций на рынке:

• основной объем задолженности реализует относительно небольшое количество МФО, относящихся к категориям крупных и средних (около *** компаний);

• ***% объема реализованной задолженности приходится на МФК (в основном несколько крупных игроков).

На уровень просроченной задолженности в том числе влияет долговая нагрузка заемщиков. Так, доля договоров с ПДН более ***% в структуре потребительского портфеля (основной долг и проценты) составляет ***% (по займам до *** тыс. руб. МФО вправе не рассчитывать ПДН).

В 2021 году произошло существенное изменение структуры финансирования МФО: доля привлеченных средств от физических лиц сократилась на *** п.п., до ***%, от юридических лиц, не являющихся кредитными организациями, – на *** п.п., до ***%. В то же время существенно вырос портфель привлеченных средств от банков: доля банковского финансирования в общей структуре привлеченных средств достигла ***%, при этом портфель привлеченных средств от банков с начала 2021 года в абсолютном выражении вырос в *** раза. Количество МФО, которые привлекают финансирование от банков, остается стабильным с начала 2020 года (около ***). Из них большинство компаний не являются аффилированными с кредитными организациями. Однако следует отметить, что около ***% задолженности по привлеченным средствам приходится на две крупные организации, аффилированные с банками.

В целом соотношение объема привлеченных средств за квартал к объему выданных займов за квартал в 2021 году находилось в интервале от *** до ***%, то есть рынок МФО в большей степени ориентирован на работу с собственными средствами.

Диаграмма 5. Структура портфеля привлеченных средств в разрезе источников финансирования, %, на 31.12.2021 г.

***

Оценка доходности ломбардов

Проанализируем финансовые показатели деятельности одного ломбарда на примере сети ломбардов ООО «ЗАЛОГ УСПЕХА «ЛОМБАРД». В 2016 году было опубликовано интервью с собственником сети на портале «РБК.Исследование рынков». По данным официального сайта компании в сети насчитывается 48 ломбардов. Согласно официальной отчетности организации, оборот в 2021 году составил 2 млрд руб. Определим основные финансовые показатели деятельности одного ломбарда (см. таблицу ниже).

Таблица 3. Финансовые показатели деятельности 1-го ломбарда

***

|

Перечень таблиц, диаграмм, рисунков |

4 |

|

Резюме проекта |

7 |

|

Раздел 1. Описание проекта |

9 |

|

1.1. Суть и идея проекта |

9 |

|

1.2. Основная терминология |

10 |

|

Раздел 2. Анализ рынка |

12 |

|

2.1. Рынок ломбардов и комиссионных магазинов в Российской Федерации |

12 |

|

2.2. Рынок микро кредитных организаций в Российской Федерации |

19 |

|

2.3. Оценка доходности ломбардов |

22 |

|

Раздел 3. Организационный план |

24 |

|

3.1. Первоначальные инвестиции |

24 |

|

3.2. Операционные затраты |

25 |

|

3.3. График открытия филиалов |

26 |

|

3.4. Монетизация проекта |

27 |

|

Раздел 4. Финансовый план |

28 |

|

4.1. Допущения, использованные при расчетах |

28 |

|

4.2. Сезонность |

30 |

|

4.3. Изменение цен |

31 |

|

4.4. Объемы реализации услуг |

33 |

|

4.5. Выручка от реализации услуг |

34 |

|

4.6. План найма персонала |

35 |

|

4.7. Затраты |

36 |

|

4.8. Налоговые платежи |

37 |

|

4.9. Собственный оборотный капитал |

38 |

|

4.10. Первоначальные инвестиции |

40 |

|

4.11. Капитальные вложения в проект |

40 |

|

4.12. Амортизация |

41 |

|

4.13. Отчет о прибылях и убытках |

41 |

|

4.14. Расчет ставки дисконтирования по методу WACC |

44 |

|

4.15. Отчет о движении денежных средств |

47 |

|

4.16. Прогнозный баланс |

48 |

|

4.17. Показатели экономической эффективности проекта |

49 |

|

Раздел 5. Анализ рисков проекта |

53 |

|

5.1. Анализ чувствительности |

53 |

|

5.2. Анализ безубыточности |

59 |

|

Раздел 6. Предварительная оценка бизнеса (модель Гордона) |

61 |

|

ИНФОРМАЦИЯ О КОМПАНИИ «VTSConsulting» |

64 |

|

Диаграммы |

|

|

Диаграмма 1. Распределение ломбардов по размеру портфеля, в % от общего количества |

13 |

|

Диаграмма 2. Топ-15 регионов по величине портфеля (по фактическому месту деятельности) |

15 |

|

Диаграмма 3. Распределение договоров по сроку займа (по количеству договоров) |

16 |

|

Диаграмма 4. Виды залога (по количеству заключенных договоров) |

17 |

|

Диаграмма 5. Структура портфеля привлеченных средств в разрезе источников финансирования, %, на 31.12.2021 г. |

22 |

|

Диаграмма 6. Сезонность по продажам, % от максимальной за год |

30 |

|

Диаграмма 7. Сезонность по среднему чеку, % от максимальной за год |

31 |

|

Диаграмма 8. Годовая динамика выручки от реализации услуг по проекту, тыс. руб. |

34 |

|

Диаграмма 9. Центры прибыли, в % от общего |

35 |

|

Диаграмма 10. Динамика чистой прибыли (убытка) по проекту, тыс. руб. |

43 |

|

Диаграмма 11. EBITDA/Чистая прибыль по проекту, тыс. руб. |

44 |

|

|

|

|

Рисунки |

|

|

Рисунок 1. Объем выданных займов (за отчетный период), млрд руб. |

12 |

|

Рисунок 2. Основные показатели рынка МФО, млрд руб. |

20 |

|

Рисунок 3. Движение денежных средств по проекту, тыс. руб. |

48 |

|

Рисунок 4. Денежные потоки по проекту (накопленным итогом), тыс. руб. |

52 |

|

Рисунок 5. Точка безубыточности, тыс. руб. |

60 |

|

Таблица 1. Сегментация рынка ломбардов в России |

14 |

|

Таблица 2. Факторы, влияющие на рынок МФО в 2021 году |

20 |

|

Таблица 3. Финансовые показатели деятельности 1-го ломбарда |

22 |

|

Таблица 4. Первоначальные инвестиции на организацию ИТ-инфраструктуры |

24 |

|

Таблица 5. ФОТ центрального офиса |

25 |

|

Таблица 6. Операционные показатели филиалов |

27 |

|

Таблица 7. Прогнозные допущения по проекту |

28 |

|

Таблица 8. Этапы запуска проекта |

29 |

|

Таблица 9. Начальные числовые допущения по проекту |

29 |

|

Таблица 10. Стоимость реализации услуг с учетом инфляции |

32 |

|

Таблица 11. Изменение постоянных расходов с учетом инфляции |

32 |

|

Таблица 12. Объемы реализации по сделкам |

33 |

|

Таблица 13. Предполагаемая выручка от реализации услуг, тыс. руб. за год |

34 |

|

Таблица 14. ФОТ и налоги на ФОТ, тыс. руб. |

35 |

|

Таблица 15. Затраты по проекту, тыс. руб. |

37 |

|

Таблица 16. Распределение налогов, тыс. руб. |

37 |

|

Таблица 17. Норматив СОК, дней |

39 |

|

Таблица 18. Расчёт собственного оборотного капитала по проекту |

39 |

|

Таблица 19. Первоначальные инвестиции |

40 |

|

Таблица 20. Капитальные вложения в проект, тыс. руб. без НДС |

40 |

|

Таблица 21. Срок полезного использования (мес.) |

41 |

|

Таблица 22. Амортизационные отчисления, тыс. руб. |

41 |

|

Таблица 23. Отчет о прибылях и убытках, тыс. руб. |

42 |

|

Таблица 24. Расчет ставки дисконтирования |

46 |

|

Таблица 25. Движение денежных средств по проекту, тыс. руб. |

47 |

|

Таблица 26. Прогнозный баланс проекта (на конце периода), тыс. руб. |

48 |

|

Таблица 27. Показатели экономической эффективности в целом по проекту |

50 |

|

Таблица 28. Расчет точки безубыточности, тыс. руб. |

59 |

|

Таблица 29. Оценка стоимости компании через 15 лет |

62 |

Российский рынок ломбардов: итоги 2021 г., прогноз до 2025 г.

NeoAnalytics

50 000 ₽

Российский рынок ломбардов: итоги 2021 г., прогноз до 2025 г.

NeoAnalytics

50 000 ₽

Обзор российского рынка ломбардов. Июль, 2022

AnalyticResearchGroup (ARG)

70 000 ₽

Обзор российского рынка ломбардов. Июль, 2022

AnalyticResearchGroup (ARG)

70 000 ₽

Бизнес-план создания сети ломбардов, комиссионных магазинов и микро кредитных организаций

VTSConsulting

30 000 ₽

Бизнес-план создания сети ломбардов, комиссионных магазинов и микро кредитных организаций

VTSConsulting

30 000 ₽

Маркетинговое исследование рынка ломбардов в Москве и Московской области 2015-2019гг., прогноз до 2024г.

Компания Гидмаркет

60 000 ₽

Маркетинговое исследование рынка ломбардов в Москве и Московской области 2015-2019гг., прогноз до 2024г.

Компания Гидмаркет

60 000 ₽

Статья, 25 октября 2023

Компания Гидмаркет

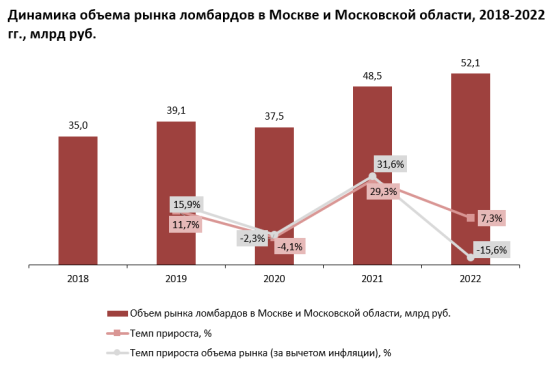

Рост объема рынка ломбардов в Москве и Московской области

В 2023 году наблюдается небольшой рост спроса на услуги ломбардов, а изменения в предоставлении займов и клиентском поведении формируют новые тенденции на рынке.

Статья, 25 октября 2023

Компания Гидмаркет

Рост объема рынка ломбардов в Москве и Московской области

В 2023 году наблюдается небольшой рост спроса на услуги ломбардов, а изменения в предоставлении займов и клиентском поведении формируют новые тенденции на рынке.

Сервисы ломбардов в Москве и области традиционно оцениваются по объему предоставленных ломбардных займов. Исследование рынка за последние несколько лет показало интересную динамику, характеризующуюся сокращением и ростом в зависимости от внешних факторов.

В ходе исследования, проведенного NeoAnalytics на тему «Российский рынок ломбардов: итоги 2021 г., прогноз до 2025 г», выяснилось, что в 2021 г. российский рынок ломбардов продолжил свое развитие. По итогам года вектор динамики конъюнктуры существенно коррелировался проводимой регулятором политики по структуризации рынка. Действия регулятора вносят изменения в структуру рынка и усиливают конкурентную борьбу компаний-участников.

Статья, 12 августа 2022

AnalyticResearchGroup (ARG)

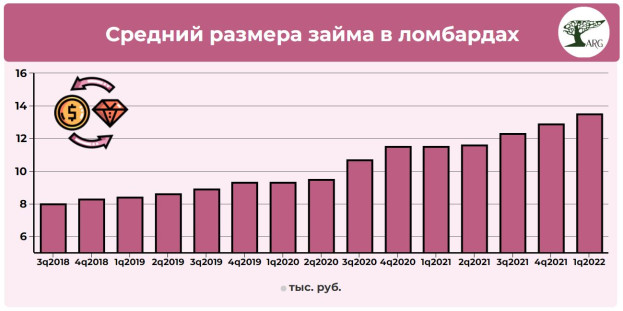

Какие суммы займов предлагаются клиентам ломбардов?

Краткосрочные залоговые займы в ломбардах выдаются на суммы от 100 руб., но фактически средний размер займа уже превысил 13 тыс. руб.

Статья, 12 августа 2022

AnalyticResearchGroup (ARG)

Какие суммы займов предлагаются клиентам ломбардов?

Краткосрочные залоговые займы в ломбардах выдаются на суммы от 100 руб., но фактически средний размер займа уже превысил 13 тыс. руб.

Средний размер займа в ломбарде демонстрировал положительную динамику на протяжении 2021 года и в первом квартале 2022 года достиг рекордных 13,5 тыс. руб. Эта тенденция сопровождалась ростом объема выдаваемых займов, составившим 12,4% по итогам 2021 года. В первом квартале 2022 года было выдано займов на сумму 61,6 млрд. руб., что на 9,8% больше, чем кварталом ранее и на 16,9% больше показателя 2021 года. Такая динамика объясняется увеличением стоимости залога, принимаемого ломбардами: золотых изделий, бытовой техники и транспортных средств, а также увеличением спроса на услуги ломбардов в условиях роста котировок золота, курсов иностранных валют и высоких ставок по альтернативным займам для физических лиц на фоне значительного изменения ситуации в экономике.