Адаптация данного бизнес-плана возможна под любой проект на территории России и стран СНГ

К данному бизнес-плану прилагается финансовая модель в отдельном файле, которая позволяет с легкостью выстроить новый финансовый план методом ввода соответствующих данных

***

Идея проекта: создание компании, специализирующейся на розничной торговле автозапчастями.

География реализации автозапчастей: вся территория РФ.

Рыночная ситуация:

1. За первое полугодие 2023 года в России было продано *** тыс. машин. Прогноз на конец года – общие продажи *** тыс. новых автомобилей. Прогнозируется, что дилеры будут все более активно продавать машины с пробегом. Примерно ***% движущегося парка будет перепродано в 2023 году. Изменится средний период владения автомобилем – новый срок будет около *** лет.

2. Гарантийный парк автомобилей в России продолжает уменьшаться. По итогам 2022 года он составлял *** млн ед., в 2023 году эксперты прогнозируют снижение до *** млн ед. В 2024 году в парке будет насчитываться менее *** млн машин. Такое снижение приведет к значительному спаду загрузки сервиса официальных дилеров.

3. Движущийся автопарк России по итогам 2022 года снизился на *** тыс. авто или на ***%. За первое полугодие 2023 года снижение парка продолжилось и уже составило ***% или меньше на *** тыс. автомобилей.

4. Позитивный тренд на рынке выражается в количестве машинозаездов на автосервис. В первом полугодии 2023 года этот показатель составил *** машинозаезда. АRPU (средняя сумма, потраченная за год автовладельцем в сети) выросла и составляет в 2023 году в среднем около *** тыс. руб.

5. В 2022 году емкость российского рынка новых автозапчастей в денежном выражении составила *** трлн руб., а в натуральном – *** млрд шт. Емкость вторичного рынка автозапчастей составила *** трлн руб., в том числе для иномарок – *** трлн руб., а *** трлн руб. россияне потратили на запчасти для автомобилей отечественных брендов. Средняя стоимость автозапчастей на легковые и легкие коммерческие автомобили (LCV) в России выросла с начала 2023 года на ***%.

6. Наивысший рост финансовых показателей произошел у компаний, торгующих автозапчастями в розницу. Для розничных магазинов маржинальность выросла до ***% в 2022 году, по сравнению с ***% в 2021-м. Одновременно чистая прибыль этих компаний выросла на рекордные ***% и составила *** млрд руб. (*** млрд руб. годом ранее). Совокупная выручка составила *** млрд руб. (*** млрд руб. в 2021-м).

Конкурентное окружение: AvtoALL, Autodoc, Движком, Автопрофи, Exist.ru.

Маркетинговые инструменты: сайт, участие в тендерах, сотрудничество с техцентрами по ремонту спецтехники, исходящая работа менеджеров с потенциальными клиентами, SMM-продвижение, размещение объявлений на Avito.

Финансовые показатели проекта:

|

Показатели для компании |

Ед. изм. |

Значение |

|

Необходимые инвестиции |

тыс. руб. |

123 313 |

|

NPV |

тыс. руб. |

*** |

|

Индекс прибыльности (PI) |

раз |

4,78 |

|

IRR |

% |

*** |

|

Срок окупаемости |

мес. |

20 |

|

Дисконтированный срок окупаемости |

мес. |

*** |

Предполагаемая доля инвестора в проекте – ***% от чистого денежного потока.

|

Показатели для инвестора |

Ед. изм. |

Значение |

|

Необходимые инвестиции |

тыс. руб. |

137 312 |

|

NPV |

тыс. руб. |

*** |

|

IRR (годовая) |

% |

87% |

|

PI (индекс прибыльности) |

раз |

*** |

|

Срок окупаемости |

мес. |

28 |

|

Дисконтированный срок окупаемости |

мес. |

*** |

Выдержки из исследования

Анализ российского авторынка

Ежемесячные продажи новых автомобилей в России в 2023 году находятся в пределах *** тыс. автомобилей. За первое полугодие 2023 года продано *** тыс. машин. Прогноз на конец года – общие продажи *** тыс. новых автомобилей.

Диаграмма 1. Продажи автомобилей, РФ, январь-июнь 2022-2023 гг., тыс. шт.

***

Прогнозируется, что дилеры будут все более активно продавать машины с пробегом. Примерно ***% движущегося парка будет перепродано в 2023 году. Изменится средний период владения автомобилем – новый срок будет около *** лет. Люди будут чаще перепродавать свои авто, поэтому изменится срок лояльности к автосервису. Продав машину, водитель, скорее всего, изменит и станцию обслуживания.

Топ-10 автомобильных марок за год значительно изменился. Если раньше на втором и третьем местах по продажам были корейские бренды, то теперь эти позиции заняли китайские производители. Причем китайские бренды приблизились к корейским в объемах продаж, однако все еще их не перегнали. А лидером рынка новых автомобилей в России остается LADA. Причем отечественный производитель в 2023 году практически удвоил продажи в годовом сравнении.

Диаграмма 2. ТОП-10 брендов автомобилей, РФ, январь-март 2023 г., шт.

***

Гарантийный парк автомобилей в России продолжает уменьшаться. По итогам 2022 года он составлял *** млн ед., в 2023 году эксперты прогнозируют снижение до *** млн ед. В 2024 году в парке будет насчитываться менее *** млн машин. Такое снижение приведет к значительному спаду загрузки сервиса официальных дилеров. Гарантийный парк будет генерировать *** машинозаездов в месяц или не более *** клиентов на один подъемник.

Ключевой показатель для рынка послепродажного обслуживания – объем движущегося автопарка. Движущийся автопарк России по итогам 2022 года снизился на *** тыс. авто или на ***%. За первое полугодие 2023 года снижение парка продолжилось и уже составило ***% или меньше на *** тыс. автомобилей.

Диаграмма 3. Движущийся парк автомобилей, РФ, 2019-янаварь-июнь 2023 гг., млн ед.

***

Второй важнейший показатель автобизнеса – средний пробег легковых автомобилей в России. Негативный тренд здесь также продолжается. За первые полгода 2023 года пробег уже ниже, чем в 2019 году. Он составляет – *** км за первые 6 месяцев 2023 года, *** км за 2022 год, *** км за первые 6 месяцев 2019 года.

При этом позитивный тренд на рынке выражается в количестве машинозаездов на автосервис. В первом полугодии 2023 года этот показатель составил *** машинозаезда, что пока не достигает докризисного уровня *** заезда в год.

Следующий ключевой показатель рынка – АRPU (средняя сумма, потраченная за год автовладельцем в сети) также вырос и составляет в среднем около *** тыс. руб.

Рынок автозапчастей

Емкость российского рынка новых автозапчастей растет в последние годы – как в деньгах, так и в единицах товара. В 2022 году емкость рынка в денежном выражении составила *** трлн руб., что на ***% выше в сравнении с 2021 годом и на ***% в сравнении с 2020 годом. В товарных единицах объемы выросли не столь значительно – с *** млрд шт. в 2020 году до *** млрд в 2022 году.

Диаграмма 4. Емкость рынка новых автозапчастей, РФ, 2020-2022 гг., трлн руб.

***

По итогам 2022 года емкость вторичного рынка автозапчастей составила *** трлн руб., в том числе для иномарок – *** трлн руб., а *** трлн руб. россияне потратили на запчасти для автомобилей отечественных брендов.

Диаграмма 5. Структура емкости вторичного рынка автозапчастей, РФ, 2022 г., трлн руб.

***

Средняя стоимость автозапчастей на легковые и легкие коммерческие автомобили (LCV) в России выросла с начала 2023 года на ***%. Средняя стоимость кузовных деталей выросла на ***% (*** руб.), элементов салона – на ***%, а лобовые стекла, наоборот, подешевели на ***% (*** руб.). Стоимость базовых расходников – масел и автохимии – выросла на ***%.

По данным аналитиков, дефицита запчастей на российском рынке в 2023 году нет. Тем не менее на рынке остается ряд деталей, с поиском замены которых могут возникнуть сложности, как правило, это подержанные двигатели в сборе и блоки управления к ним. На этом фоне цены на новые двигатели для популярных иномарок выросли в цене на ***%.

По-прежнему напряженной остается ситуация с электрооборудованием, которое в 2022 году резко стало дефицитным. На ***% подорожали блоки управления двигателем: спрос на них не падает, а предложение продолжает снижаться. Кроме того, на 5% подорожали датчики расхода воздуха.

Тормозные диски и колодки подорожали в среднем на ***% за год, причем сильнее всего – на российские и японские машины. На ***% выросли цены на лампы, но по этой номенклатуре ситуация существенно разнится в зависимости от марки. Например, для Ford такие компоненты подорожали на ***%, а для Lada, наоборот, подешевели более чем на ***%, следует из статистики. Из расходников подешевели только фильтры и неоригинальные амортизаторы.

Диаграмма 6. Финансовая емкость рынка автозапчастей, РФ, 2022 г., млрд руб.

***

Согласно исследованию Inc., выручка *** тыс. юрлиц в 2021 году составила *** млрд руб. В 2022 году эти же фирмы заработали *** млрд руб., что на ***% больше позапрошлого года. Тренд роста наблюдается третий год: в 2020 году они выручили ***млрд руб.

Растет и чистая прибыль. В 2020 году исследованные фирмы получили «чистыми» *** млрд руб., а в 2021-м – уже *** млрд руб. По итогам 2022 года тренд сохранился: совокупная чистая прибыль выросла на ***% год к году – до *** млрд руб.

Не все автомагазины и сервисы, фактически занимающиеся оптовой и розничной торговлей запчастями, а также ремонтом, используют перечисленные выше коды ОКВЭД. Поэтому в выборку не попали некоторые крупные игроки, например компания «Авторусь». Ее основной вид деятельности – «торговля розничная прочими товарами в специализированных магазинах». Выручка и чистая прибыль основного юрлица компании – «Авторусь Ритейл» – также выросла. Если первый показатель изменился незначительно, то прибыль выросла почти вдвое. В 2021 году она составила *** млн руб., в 2022-м – *** млрд руб.

Таблица 2. Финансовые показатели компаний, осуществляющих деятельность на рынке автозапчастей, РФ, 2020-2022 гг., млрд руб.

***

Причины роста выручки и прибыли автомагазинов и СТО в том, что произошел рост стоимости запасных частей и, соответственно, увеличилась их маржинальность в натуральном выражении. Рост стоимости запасных частей, в свою очередь, обусловлен ограничениями в автоотрасли, которые возникли из-за санкций.

Наивысший рост финансовых показателей произошел у компаний, торгующих автозапчастями в розницу. Об этом свидетельствует рост маржи, рассчитанной как разница между выручкой и переменной себестоимостью.

Для розничных магазинов маржинальность выросла до ***% в 2022 году, по сравнению с ***% в 2021-м. Этот показатель отражает, сколько бизнес зарабатывает. Одновременно чистая прибыль этих компаний выросла на рекордные ***% и составила *** млрд руб. (*** млрд руб. годом ранее).

Совокупная выручка у *** магазинов составила *** млрд руб. (*** млрд руб. в 2021-м). В подсчеты вошли как офлайн-, так и онлайн-магазины, поскольку этот ОКВЭД охватывает и онлайн-продажи. В 2021 году розничные продавцы запчастей получили только на ***% больше чистой прибыли, чем в 2020-м.

У оптовой торговли хоть и выше абсолютные показатели (в том числе за счет большего числа фирм в выборке), но темпы роста с 2021 года, наоборот, снизились. Тогда они получили на ***% больше чистой прибыли, чем в 2020-м, а в 2022-м чистая прибыль увеличилась лишь на ***%.

Ремонтные мастерские росли по выручке в 2022 году медленнее, чем остальные участники рынка. Выручка, подскочившая в 2021 году с *** млрд до *** млрд руб., замедлила темпы роста. Их доходы в 2022 году составили *** млрд руб.

Маржинальность СТО по итогам прошлого года находится на уровне ***% – это на 3 п. п. больше, чем в 2021 году, при этом чистая прибыль растет стабильно на ***% год от года. В 2021 году она составила *** млрд руб. (+***% к 2020 году), в 2022-м – *** млрд руб. (+***% к 2021 году).

|

Перечень таблиц, диаграмм, рисунков |

4 |

|

Резюме проекта |

7 |

|

Раздел 1. Описание проекта |

9 |

|

1.1. Идея проекта |

9 |

|

1.2. Преимущества бизнеса для инвесторов |

10 |

|

Раздел 2. Анализ рынка |

11 |

|

2.1. Анализ российского авторынка |

11 |

|

2.2. Рынок автозапчастей |

14 |

|

Выводы |

18 |

|

Раздел 3. Конкурентное окружение |

20 |

|

3.1. Конкурентные проекты |

20 |

|

3.2. Конкурентные преимущества проекта |

23 |

|

Раздел 4. Стратегия плана продаж |

24 |

|

4.1. Разработка сайта |

24 |

|

4.2. Участие в тендерах |

25 |

|

4.3. Сотрудничество с техцентрами по ремонту спецтехники |

25 |

|

4.4. Исходящая работа менеджеров с потенциальными клиентами |

26 |

|

4.5. SMM-продвижение |

27 |

|

4.6. Размещение объявлений на Avito |

27 |

|

4.7. Бюджет на маркетинговые инициативы |

28 |

|

Раздел 5. Организационный план |

29 |

|

5.1. Офис |

29 |

|

5.2. Постоянные затраты |

29 |

|

5.3. Склад ответственного хранения |

29 |

|

5.4. Оборудование и инвентарь |

30 |

|

5.5. Персонал |

30 |

|

Раздел 6. Финансовый план |

31 |

|

6.1. Допущения, принятые для расчетов |

31 |

|

6.2. Сезонность |

33 |

|

6.3. Цены |

33 |

|

6.4. Объемы реализации |

34 |

|

6.5. Выручка от реализации услуг |

34 |

|

6.6. Персонал |

35 |

|

6.7. Затраты |

36 |

|

6.8. Налоговые отчисления |

37 |

|

6.9. Расчет собственного оборотного капитала (СОК) |

38 |

|

6.10. Первоначальные инвестиции |

39 |

|

6.11. Капитальные вложения |

40 |

|

6.12. Амортизация |

40 |

|

6.13. Отчет о прибыли и убытках |

41 |

|

6.14. Отчет о движении денежных средств |

43 |

|

6.15. Баланс |

45 |

|

6.16. Расчет ставки дисконтирования методом WACC |

46 |

|

6.17. Показатели экономической эффективности |

48 |

|

Раздел 7. Анализ рисков проекта |

52 |

|

7.1. Анализ чувствительности |

52 |

|

7.2. Анализ безубыточности |

58 |

|

ИНФОРМАЦИЯ О КОМПАНИИ «VTSConsulting» |

61 |

|

Таблица 1. Целевая аудитория проекта |

9 |

|

Таблица 2. Финансовые показатели компаний, осуществляющих деятельность на рынке автозапчастей, РФ, 2020-2022 гг., млрд руб. |

17 |

|

Таблица 3. Профиль конкурентного проекта AvtoALL |

20 |

|

Таблица 4. Профиль конкурентного проекта Autodoc |

20 |

|

Таблица 5. Профиль конкурентного проекта Движком |

21 |

|

Таблица 6. Профиль конкурентного проекта Автопрофи |

21 |

|

Таблица 7. Профиль конкурентного проекта Exist.ru |

22 |

|

Таблица 8. Ежемесячный бюджет на маркетинговые инициативы |

28 |

|

Таблица 9. Затраты на офисное помещение |

29 |

|

Таблица 10. Ежегодный бюджет на маркетинговые инициативы |

29 |

|

Таблица 11. Оборудование и инвентарь |

30 |

|

Таблица 12. Штата персонала |

30 |

|

Таблица 13. Описание базовых допущений |

31 |

|

Таблица 14. Числовые значения базовых допущений |

32 |

|

Таблица 15. Рост цен с учетом инфляции, без НДС |

33 |

|

Таблица 16. Объемы реализации заказов |

34 |

|

Таблица 17. Выручка от реализации заказов |

34 |

|

Таблица 18. Фонд оплаты труда и налоги на фонд оплаты труда, тыс. руб./год |

35 |

|

Таблица 19. Затраты по проекту, тыс. руб. без НДС |

36 |

|

Таблица 20. Распределение налоговых отчислений, тыс. руб. |

37 |

|

Таблица 21. Норматив собственного оборотного капитала (СОК), дней |

38 |

|

Таблица 22. Собственный оборотный капитал, тыс. руб. без НДС |

39 |

|

Таблица 23. Первоначальные вложения в развитие бизнеса, руб. с НДС |

39 |

|

Таблица 24. График капитальных вложений, тыс. руб. без НДС |

40 |

|

Таблица 25. Амортизационные отчисления, тыс. руб. без НДС |

40 |

|

Таблица 26. Отчет о прибылях и убытках, тыс. руб. без НДС |

41 |

|

Таблица 27. Отчет о движении денежных средств, тыс. руб. |

44 |

|

Таблица 28. Бухгалтерский баланс, тыс. руб. |

45 |

|

Таблица 29. Расчет ставки дисконтирования методом WACC |

47 |

|

Таблица 30. Показатели экономической эффективности по проекту |

50 |

|

Таблица 31. Показатели экономической эффективности для инвестора |

51 |

|

Таблица 32. Расчет точки безубыточности, тыс. руб. |

59 |

|

Диаграмма 1. Продажи автомобилей, РФ, январь-июнь 2022-2023 гг., тыс. шт. |

11 |

|

Диаграмма 2. ТОП-10 брендов автомобилей, РФ, январь-март 2023 г., шт. |

12 |

|

Диаграмма 3. Движущийся парк автомобилей, РФ, 2019-янаварь-июнь 2023 гг., млн ед. |

13 |

|

Диаграмма 4. Емкость рынка новых автозапчастей, РФ, 2020-2022 гг., трлн руб. |

14 |

|

Диаграмма 5. Структура емкости вторичного рынка автозапчастей, РФ, 2022 г., трлн руб. |

15 |

|

Диаграмма 6. Финансовая емкость рынка автозапчастей, РФ, 2022 г., млрд руб. |

16 |

|

Диаграмма 7. Сезонность по среднему чеку, % в зависимости от месяца |

33 |

|

Диаграмма 8. Сезонность по объемам продаж, % в зависимости от месяца |

33 |

|

Диаграмма 9. Динамика выручки по проекту, тыс. руб. без НДС |

35 |

|

Диаграмма 10. Распределение затрат по группам (усредненно), % |

37 |

|

Диаграмма 11. График капитальных вложений, тыс. руб. без НДС |

40 |

|

Диаграмма 12. Чистая прибыль/убыток, тыс. руб. без НДС |

42 |

|

Диаграмма 13. Чистая прибыль (убыток)/EBITDA, тыс. руб. без НДС |

42 |

|

Диаграмма 14. Денежные средства на конец периода, тыс. руб. |

44 |

|

Диаграмма 15. Денежные потоки по проекту накопленным итогом, тыс. руб. |

50 |

|

Диаграмма 16. Денежные потоки по проекту накопленным итогом для инвестора, тыс. руб. |

51 |

|

Диаграмма 17. Расчет точки безубыточности графическим методом, тыс. руб. |

59 |

Расчет емкости рынка автокомпонентов и запчастей для грузовых автомобилей в России

АВТОСТАТ

67 410 ₽

Расчет емкости рынка автокомпонентов и запчастей для грузовых автомобилей в России

АВТОСТАТ

67 410 ₽

Расчет емкости рынка автокомпонентов и запчастей для легковых автомобилей в России

АВТОСТАТ

67 410 ₽

Расчет емкости рынка автокомпонентов и запчастей для легковых автомобилей в России

АВТОСТАТ

67 410 ₽

Анализ рынка пакетов железа ротора и пакетов железа статора в России в 2022-2023 гг.

DISCOVERY Research Group

90 000 ₽

Анализ рынка пакетов железа ротора и пакетов железа статора в России в 2022-2023 гг.

DISCOVERY Research Group

90 000 ₽

Анализ рынка автозапчастей в РФ, текущее состояние и прогноз по 2029 г. С разбивкой.

ROIF EXPERT

96 900 ₽

Анализ рынка автозапчастей в РФ, текущее состояние и прогноз по 2029 г. С разбивкой.

ROIF EXPERT

96 900 ₽

Статья, 9 декабря 2025

Компания Гидмаркет

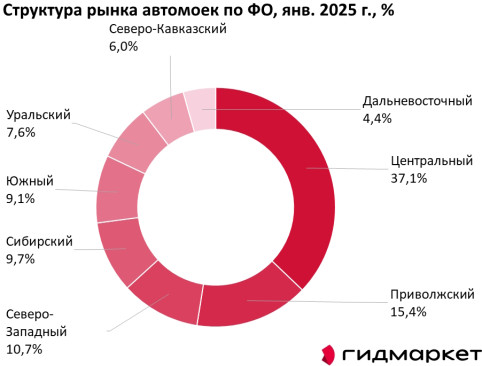

Центральный округ собрал более трети всех российских автомоек

На Центральный федеральный округ, включая Москву, приходится 37,1% всех автомоек в стране, что делает его абсолютным лидером по концентрации этого бизнеса

Статья, 9 декабря 2025

Компания Гидмаркет

Центральный округ собрал более трети всех российских автомоек

На Центральный федеральный округ, включая Москву, приходится 37,1% всех автомоек в стране, что делает его абсолютным лидером по концентрации этого бизнеса

Российский рынок услуг по мойке автомобилей представляет собой динамичную и неравномерно распределенную по территории страны сферу предпринимательства. Его география напрямую отражает ключевые экономические и демографические реалии: плотность населения, уровень автомобилизации и покупательной способности граждан. Анализ структуры расположения автомоек по федеральным округам, основанный на данных на начало 2025 года, позволяет выявить четкие закономерности и центры притяжения для этого бизнеса.

Статья, 9 декабря 2025

Компания Гидмаркет

Как выбирают реабилитационный центр в 2024 году

Анализ потребительский предпочтений в контексте развития рынка медицинской реабилитации

Статья, 9 декабря 2025

Компания Гидмаркет

Как выбирают реабилитационный центр в 2024 году

Анализ потребительский предпочтений в контексте развития рынка медицинской реабилитации

Сфера медицинской реабилитации в России активно развивается. Всё больше людей понимают важность профессионального восстановления после болезней, операций или травм. Реабилитационный центр сегодня — это не просто место для ухода, а полноценное лечебное учреждение, где команда врачей, психологов и инструкторов помогает человеку вернуться к активной жизни.

Статья, 9 декабря 2025

Компания Гидмаркет

Центр России лидирует в производстве глины в 2024 году

Воронежская область стала лидером по производству глины в России в 2024 году, опередив Челябинскую область на 0,1%

Статья, 9 декабря 2025

Компания Гидмаркет

Центр России лидирует в производстве глины в 2024 году

Воронежская область стала лидером по производству глины в России в 2024 году, опередив Челябинскую область на 0,1%

Анализ географического распределения производства глины в России по итогам 2024 года выявил ярко выраженную концентрацию ключевых мощностей в европейской части страны.