Срок предоставления отчета 10 рабочих дней. База продается с обновлением.

В настоящем обзоре представлена база ТОП-100 по выручке юридических лиц[1], зарегистрированных в ОКВЭД2 26.6 «Производство облучающего и электротерапевтического оборудования, применяемого в медицинских целях», без объединения их в холдинги или группы компаний.

Период исследования: 2022 г. (в тех случаях, когда данные опубликованы статистической службой на момент обновления)

Объект исследования: крупнейшие юридические лица по выручке, зарегистрированные в ОКВЭД2 26.6 «Производство облучающего и электротерапевтического оборудования, применяемого в медицинских целях».

Предмет исследования: географическое распределение предприятий отрасли, выручка, темпы прироста выручки участников базы, контактные данные юридических лиц, краткое описание деятельности, оценка конкурентной концентрации

Цель исследования: составление рейтинга предприятий в отрасли по критерию «выручка».

Задачи исследования:

Основные блоки исследования:

База ТОП-100[2] предприятий отрасли «Производство облучающего и электротерапевтического оборудования, применяемого в медицинских целях»: профили участников базы предприятий ТОП-100

Контактная информация ТОП-100 предприятий отрасли «Производство облучающего и электротерапевтического оборудования, применяемого в медицинских целях»

Региональное распределение ТОП-100 предприятий отрасли «Производство облучающего и электротерапевтического оборудования, применяемого в медицинских целях»

Оценка степени конкурентной концентрации

Краткие выводы

Источники информации:

Методы:

[1] Без учета ИП

[2] По выручке юр.лиц по ОКВЭД2 26.6, без учета ИП.

Аннотация

1. База ТОП-100 предприятий отрасли «Производство облучающего и электротерапевтического оборудования, применяемого в медицинских целях»

1.1. Профили участников базы предприятий ТОП-100

1.2. Контактная информация ТОП-100 предприятий отрасли «Производство облучающего и электротерапевтического оборудования, применяемого в медицинских целях»

1.3. Региональное распределение ТОП-100 предприятий отрасли «Производство облучающего и электротерапевтического оборудования, применяемого в медицинских целях»

1.4. Оценка степени конкурентной концентрации

2. Краткие выводы

Диаграмма 1. Распределение базы предприятий ТОП-100 отрасли «Производство облучающего и электротерапевтического оборудования, применяемого в медицинских целях» по федеральным округам по количеству, %

Диаграмма 2. Распределение базы предприятий ТОП-100 отрасли «Производство облучающего и электротерапевтического оборудования, применяемого в медицинских целях» по федеральным округам по объему выручки, %

Диаграмма 3. Доля выручки ТОП-10 в структуре выручки ТОП-100 предприятий отрасли «Производство облучающего и электротерапевтического оборудования, применяемого в медицинских целях», %

Диаграмма 4. Доля выручки ТОП-20 в структуре выручки ТОП-100 предприятий отрасли «Производство облучающего и электротерапевтического оборудования, применяемого в медицинских целях», %

Таблица 1. Профили ТОП-100 предприятий отрасли «Производство облучающего и электротерапевтического оборудования, применяемого в медицинских целях»

Таблица 2. Контактная информация базы предприятий ТОП-100 отрасли «Производство облучающего и электротерапевтического оборудования, применяемого в медицинских целях»

Таблица 3. Распределение ТОП-100 предприятий отрасли «Производство облучающего и электротерапевтического оборудования, применяемого в медицинских целях» по субъектам РФ по количеству, %

Таблица 4. Распределение ТОП-100 предприятий отрасли «Производство облучающего и электротерапевтического оборудования, применяемого в медицинских целях» по субъектам РФ по выручке, %

Готовый бизнес-план медицинского центра неврологии с оперблоком (с фин. расчетами и маркетингом)

ЭКЦ "ИнвестПроект"

44 900 ₽

Готовый бизнес-план медицинского центра неврологии с оперблоком (с фин. расчетами и маркетингом)

ЭКЦ "ИнвестПроект"

44 900 ₽

Анализ рынка аппаратов магнитотерапии в России - 2024. Показатели и прогнозы

TEBIZ GROUP

89 900 ₽

Анализ рынка аппаратов магнитотерапии в России - 2024. Показатели и прогнозы

TEBIZ GROUP

89 900 ₽

Анализ рынка медицинских кроватей в России - 2024. Показатели и прогнозы

TEBIZ GROUP

89 900 ₽

Анализ рынка медицинских кроватей в России - 2024. Показатели и прогнозы

TEBIZ GROUP

89 900 ₽

Анализ рынка наборов для иммунологической IN VITRO диагностики туберкулеза в России в 2019-2023 гг.

DISCOVERY Research Group

70 000 ₽

Анализ рынка наборов для иммунологической IN VITRO диагностики туберкулеза в России в 2019-2023 гг.

DISCOVERY Research Group

70 000 ₽

Статья, 24 марта 2025

SYNOPSIS consulting&research

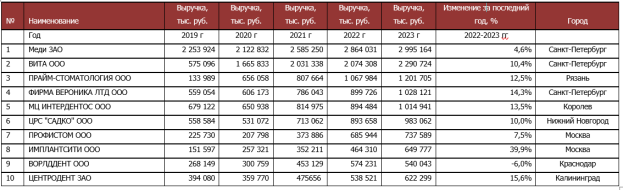

В 2023 г на ТОП-10 Стоматологий в России приходилось 12 млрд. руб.

В 2023 г наибольшая выручка в сегменте Стоматологическая практика приходилась на ЗАО Меди – 3 млрд руб, что больше, чем годом ранее на 4,6%

Статья, 24 марта 2025

SYNOPSIS consulting&research

В 2023 г на ТОП-10 Стоматологий в России приходилось 12 млрд. руб.

В 2023 г наибольшая выручка в сегменте Стоматологическая практика приходилась на ЗАО Меди – 3 млрд руб, что больше, чем годом ранее на 4,6%

По данным исследования SYNOPSIS «База данных Крупнейших Стоматологий России – Рейтинг ТОП-100 по выручке» в 2023 г наибольшая выручка в сегменте Стоматологическая практика приходилась на ЗАО Меди – 3 млрд руб, что больше, чем годом ранее на 4,6%.

Статья, 25 января 2024

Компания Гидмаркет

Финансовая устойчивость в отрасли аренды и лизинга медицинского оборудования показывает положительный тренд

По итогам 2022 г. коэффициент обеспеченности собственными оборотными средствами составил 37,5%.

Статья, 25 января 2024

Компания Гидмаркет

Финансовая устойчивость в отрасли аренды и лизинга медицинского оборудования показывает положительный тренд

По итогам 2022 г. коэффициент обеспеченности собственными оборотными средствами составил 37,5%.

ГидМаркет было проведено исследование рынка аренды и лизинга медицинского оборудования, при этом на основании данных по финансовым показателям лидирующих компаний рынка проведен анализ отраслевых показателей финансово-экономической деятельности.

Статья, 24 декабря 2020

AnalyticResearchGroup (ARG)

Производство медицинской аппаратуры и оборудования в 2020 году в денежном выражении превысит 30 млрд. рублей

За 10 месяцев 2020 года показатели рынка практически достигли значений полного 2019 года.

Статья, 24 декабря 2020

AnalyticResearchGroup (ARG)

Производство медицинской аппаратуры и оборудования в 2020 году в денежном выражении превысит 30 млрд. рублей

За 10 месяцев 2020 года показатели рынка практически достигли значений полного 2019 года.

Выпуск медицинского оборудования (включающего категории оборудования для облучения, электрического диагностического и терапевтического оборудования) в России по итогам прошлого года оценивался в 25,5 млрд. руб. За год производство в денежном выражении выросло на 38,6%, а по сравнению с 2017 годом прирост был двукратным.