Адаптация данного бизнес-плана возможна под любой проект на территории России, Украины и стран СНГ

***

Цель проекта: создание компании по взысканию задолженностей в пользу предприятий жилищно-коммунального комплекса и прогнозирование деятельности данного предприятия на 2021-2024 гг.

Рыночная ситуация:

1. В Москве в 2020 году было начислено (предъявлено) населению платежей за жилое помещение, капитальный ремонт и коммунальные услуги ***тыс. руб., а в Московской обл. – 138 701 173,3 тыс. руб.

2. Дебиторская задолженность исполнителей коммунальных услуг в 2020 году в Москве составила *** тыс. руб., а в Московской обл. – 44 544 984,4 тыс. руб.

3. Объем рынка долгосрочной задолженности населения за ЖКУ перед управляющими компаниями, ТСЖ и ЖСК в 2020 году составил ***тыс. руб. в Москве и 8 599 472,7 тыс. руб. в Московской обл.

4. Доля рынка компании» по взысканию долгосрочной задолженности населения за ЖКУ в 2020 году составила ***%.

5. В Москве и Московской области осуществляют деятельность 4 330 управляющих компании и 2 749 ТСЖ, ЖСК. Наибольшее количество управляющих компаний в Москве расположено в ЮЗАО и ЦАО, а в Московской области – в 7 городских округах (Балашиха, Красногорск, Одинцовский, Пушкинский, Сергиево-Посадский, Королев и Химки).

Конкурентное окружение: ООО «***», ООО «***», ООО «***», ООО «***». Индекс рыночной концентрации Херфиндаля–Хиршмана HHI = ***. Это тип высококонцентрированного рынка. На данных рынках степень монополизации высокая, конкуренция слабая.

Финансовые показатели:

|

Показатели для компании |

Ед. изм. |

Значение |

|

Необходимые инвестиции |

тыс. руб. |

*** |

|

NPV |

тыс. руб. |

64 785 |

|

IRR |

% |

*** |

|

Индекс прибыльности (PI) |

раз |

14,66 |

|

Срок окупаемости |

мес. |

*** |

|

Дисконтированный срок окупаемости |

мес. |

10 |

Выдержки из исследования

Задолженность населения за ЖКУ

По данным Росстата за время пандемии COVID-19, долги населения в РФ за жилищно-коммунальные услуги выросли на 55 млрд. руб. Если к октябрю 2019 года общая задолженность жителей составляла 570 млрд. руб., то к октябрю 2020 года она выросла до 625 млрд. руб.

Около *** млрд. руб. население задолжало управляющим компаниям, ТСЖ и ЖСК. Из них *** млрд. руб. (56%) было недоплачено за содержание жилого помещения, 51 млрд. руб. (***) – за отопление, 14,9 млрд. руб. (***) – за холодную и 24 млрд. руб. (9%) – за горячую воду, 14,5 млрд. руб. (5%) – за водоотведение, 12 млрд. (5%) – за электроэнергию и 0,82 млрд. руб. за газ.

Долги жителей непосредственно ресурсоснабжающим организациям составили *** млрд. руб., в том числе *** млрд. руб. (41%) за тепло, 62 млрд. руб. (***) за электричество, *** млрд. руб. (***) за газ. Заметно выросли с начала 2020 года долги за воду (с 32 до 38 млрд. руб.), водоотведение (***.) и вывоз мусора (с 16 до 29 млрд. руб.).

В Москве в 2020 году было начислено (предъявлено) населению платежей за жилое помещение, капитальный ремонт и коммунальные услуги *** тыс. руб., что на 9,6% выше начислений в 2019 году. В Московской обл. было начислено в 2020 году ***тыс. руб., что на 9,5% ниже значения 2019 года.

Задолженность населения за ЖКУ перед управляющими компаниями, ТСЖ и ЖСК в 2020 году составила ***% от общей суммы начисленных платежей в Москве и 32,1% – в Московской обл. Необходимо отметить, что процент задолженности завышен, так как сумма задолженности включает в себя счета, которые оплачиваются в следующем месяце, а также счета, которые в среднем задерживаются на 1-2 месяца.

В среднем по РФ объем неоплаченной задолженности за ЖКУ составляет 6,2% по услугам, предоставленным через организации-посредники.

Целевая аудитория проекта

В Москве осуществляют деятельность 2 562 управляющих компании и 1 972 ТСЖ, ЖСК и иных специализированных кооперативов, которые обслуживают 32 971 дом общей площадью ***кв. м.

В Московской обл. осуществляют деятельность 1 768 управляющих компании и 777 ТСЖ, ЖСК и иных специализированных кооперативов, которые обслуживают 49 144 дома общей площадью ***кв. м.

Наибольшее количество управляющих компаний расположено в ЮЗАО –15% и ЦАО – 14%, а наименьшее Зеленоградском и Троицком АО по 1%.

Макроэкономические факторы в России, влияющие на развитие компании

Экономика России в 2020 году столкнулась с беспрецедентной остановкой деловой активности ради борьбы с пандемией, обвалом цен на нефть и спадом спроса на экспорт. Пандемический кризис привел к значительному падению российского ВВП, рекордному сокращению реальных располагаемых доходов населения, росту безработицы, торможению потребления и инвестиций и, наконец, по оценке самих российских властей, к «гигантскому» дефициту бюджета. Оценки масштаба и перспектив завершения пандемического кризиса менялись на протяжении всего года, и на сегодняшний день диапазон прогнозов остается широким.

Согласно прогнозу Министерства экономического развития Российской Федерации, снижение ВВП в 2020 году оценивается на уровне ***%. В 2021 году прогнозируется рост ВВП на ***%. В своем прогнозе Минэкономразвития России исходит из постепенного восстановления мировой экономики в том числе возобновления внешнего спроса на экспортные товары. В структуре товарного экспорта будет преобладать не нефтегазовый экспорт.

В Москве в 2020 году было начислено (предъявлено) населению платежей за жилое помещение, капитальный ремонт и коммунальные услуги *** тыс. руб., а в Московской обл. – *** тыс. руб.

Дебиторская задолженность исполнителей коммунальных услуг в 2020 году в Москве составила ***тыс. руб., а в Московской обл. – *** тыс. руб.

Объем рынка долгосрочной задолженности населения за ЖКУ перед управляющими компаниями, ТСЖ и ЖСК в 2020 году составил *** тыс. руб. в Москве и ***тыс. руб. в Московской обл.

В Москве и Московской обл. осуществляют деятельность 4 330 управляющих компании и ***ТСЖ, ЖСК. Наибольшее количество управляющих компаний в Москве расположено в ЮЗАО и ЦАО, а в Московской обл. – в 7 городских округах (Балашиха, Красногорск, Одинцовский, Пушкинский, Сергиево-Посадский, Королев и Химки).

Конкурентное окружение

Согласно данных «Единого реестра субъектов МСП» (***) состоянием на 04.09.2021 г., в Москве осуществляют детальность 122 компании с основным видом деятельности 82.91 «Деятельность агентств по сбору платежей и бюро кредитной информации», из которых 5 являются индивидуальными предпринимателями.

Основными конкурентами выступают 4 компании, профили которых представлены в таблицах ниже.

Финансовый план

Предполагается постепенное развитие компании до показателя плановой загрузки в 100%. До конца 2021 г. средняя загрузка составит 20%, за 2022 г. запланирована загрузка на уровне ***, в 2023 г. – ***, в 2024 г. и до конца прогнозного периода – ***. В финансовой модели приводятся месячные показатели загрузки, а в таблице ниже показаны агрегированные значения по годам.

Потребность в персонале обусловлена особенностями процесса предоставления услуг в сфере деятельности организации и определяется в соответствии со штатным расписанием для отдельных структурных подразделений (департаментов).

Статья «***» включает основную и дополнительную заработную плату сотрудников компании. В эту статью также включаются премии за реализационные результаты, надбавки к тарифным ставкам и окладам за профессиональное мастерство и другие выплаты.

Численность персонала в прогнозном периоде принималась в соответствии с потребностями, нормами и сроками реализации проекта.

Стартовые ставки оплаты труда, включая оклады и премии, в модели принимались на базе среднемесячного дохода на 1 работника соответствующей категории в Российской Федерации на дату разработки бизнес-плана.

Дополнительная индексация стартовых окладов на годовой темп роста номинальной зарплаты в расчетах производилась и составляет 3% в год.

Статья «Налоговые отчисления на фонд оплаты труда» включает обязательные отчисления по установленным законодательством нормам пенсионного фонда и медицинского фонда.

Затраты

Затраты по проекту делятся на себестоимость и управленческие расходы. При прогнозе затрат были приняты следующие допущения:

Расчет собственного оборотного капитала (СОК)

Изменение собственного оборотного капитала (СОК) отражает временное несовпадение притока и оттока денежных средств.

Расчет изменения СОК осуществлялся следующим образом:

Расчет оборотного капитала производился прямым методом. Оборотный капитал представляет собой сумму денежных средств, авансированных в следующие статьи баланса на отдельно взятый период времени:

|

Содержание |

2 |

|

Перечень таблиц, диаграмм, рисунков |

4 |

|

Резюме проекта |

6 |

|

Раздел 1. Описание проекта |

8 |

|

1.1. Цель проекта |

8 |

|

Раздел 2. Анализ рынка |

9 |

|

2.1. Задолженность населения за ЖКУ |

9 |

|

2.2. Целевая аудитория проекта |

13 |

|

2.3. Макроэкономические факторы в России, влияющие на развитие компании |

15 |

|

2.3.1. ВВП |

15 |

|

2.3.2. Цены на ресурсы |

16 |

|

2.3.3. Инфляция |

17 |

|

2.3.4. Оплата труда |

17 |

|

Выводы |

18 |

|

Раздел 3. Конкурентное окружение |

19 |

|

Раздел 4. Организационный план |

23 |

|

4.1. Постоянные издержки |

23 |

|

Раздел 5. Финансовый план |

24 |

|

5.1. Допущения, принятые для расчетов |

24 |

|

5.2. Сезонность |

25 |

|

5.3. Цены |

26 |

|

5.4. Объемы реализации |

26 |

|

5.5. Выручка от реализации услуг |

27 |

|

5.6. Персонал |

28 |

|

5.7. Затраты |

29 |

|

5.8. Налоговые отчисления |

30 |

|

5.9. Расчет собственного оборотного капитала (СОК) |

30 |

|

5.10. Первоначальные инвестиции |

32 |

|

5.11. Отчет о прибыли и убытках |

32 |

|

5.12. Отчет о движении денежных средств |

34 |

|

5.13. Баланс |

36 |

|

5.14. Показатели экономической эффективности |

37 |

|

Раздел 6. Анализ рисков проекта |

41 |

|

6.1. Анализ чувствительности |

41 |

|

6.2. Анализ безубыточности |

47 |

|

ИНФОРМАЦИЯ О КОМПАНИИ «VTSConsulting» |

50 |

|

Диаграммы |

|

|

Диаграмма 1. Структура задолженности населения за ЖКУ перед управляющими компаниями, ТСЖ и ЖСК, % |

9 |

|

Диаграмма 2. Структура задолженности населения за ЖКУ перед ресурсоснабжающими организациями, ТСЖ и ЖСК, % |

10 |

|

Диаграмма 3. Начислено (предъявлено) населению платежей за жилое помещение, капитальный ремонт и коммунальные услуги, г. Москва и Московская обл., 2019-2020 гг., тыс. руб. |

11 |

|

Диаграмма 4. Дебиторская задолженность исполнителей коммунальных услуг, г. Москва и Московская обл., 2019-2020 гг., тыс. руб. |

12 |

|

Диаграмма 5. Распределение управляющих компаний по административным округам, г. Москва, % |

14 |

|

Диаграмма 6. Распределение управляющих компаний по городским округам, Московская обл., % |

15 |

|

Диаграмма 7. Рейтинг проектов по размеру активов, тыс. руб. |

21 |

|

Диаграмма 8. Структура постоянных издержек |

23 |

|

Диаграмма 9. Сезонность по объемам взысканий, % в зависимости от месяца |

26 |

|

Диаграмма 10. Динамика выручки по проекту, тыс. руб. |

27 |

|

Диаграмма 11. Чистая прибыль/убыток, 2021 – 8 мес. 2024 гг., тыс. руб. |

33 |

|

Диаграмма 12. Чистая прибыль (убыток)/EBITDA, 2021 – 8 мес. 2024 гг., тыс. руб. |

33 |

|

Рисунки Рисунок 1. Сезонность по среднему чеку, % в зависимости от месяца |

25 |

|

Рисунок 2. Денежные средства на конец периода, тыс. руб., 2021 – 8 мес. 2024 гг. |

36 |

|

Рисунок 3. Аккумулированные денежные потоки по проекту, 2021 – 8 мес. 2024 гг., тыс. руб. |

40 |

|

Рисунок 4. Точка безубыточности, тыс. руб. |

48 |

|

Таблица 1. Профиль конкурентного проекта ООО «***» |

19 |

|

Таблица 2. Профиль конкурентного проекта ООО «***» |

19 |

|

Таблица 3. Профиль конкурентного проекта ООО «***» |

20 |

|

Таблица 4. Профиль конкурентного проекта ООО «***» |

20 |

|

Таблица 5. Расчет индекса Херфиндаля-Хиршмана |

22 |

Маркетинговое исследование рынка промышленного насосного оборудования для ЖКХ в РФ, 2023 г.; 1-е полугодие 2024 г.

АИПР (Агентство исследований промышленных и потребительских рынков)

244 000 ₽

Маркетинговое исследование рынка промышленного насосного оборудования для ЖКХ в РФ, 2023 г.; 1-е полугодие 2024 г.

АИПР (Агентство исследований промышленных и потребительских рынков)

244 000 ₽

Анализ розничных цен на услуги по эксплуатации домов ЖК, ЖСК, ТСЖ 2024: динамика в рознице и инфляция 2000 – июнь 2024. Россия, федеральные округа, регионы

Экспресс-Обзор

45 000 ₽

Анализ розничных цен на услуги по эксплуатации домов ЖК, ЖСК, ТСЖ 2024: динамика в рознице и инфляция 2000 – июнь 2024. Россия, федеральные округа, регионы

Экспресс-Обзор

45 000 ₽

Бизнес-план создания компании по взысканию задолженностей в пользу предприятий жилищно-коммунального комплекса (с финансовой моделью)

VTSConsulting

30 000 ₽

Бизнес-план создания компании по взысканию задолженностей в пользу предприятий жилищно-коммунального комплекса (с финансовой моделью)

VTSConsulting

30 000 ₽

Маркетинговое исследование рынка ЖКХ в Москве и Московской области 2015-2019 гг., прогноз до 2024 г.

Компания Гидмаркет

60 000 ₽

Маркетинговое исследование рынка ЖКХ в Москве и Московской области 2015-2019 гг., прогноз до 2024 г.

Компания Гидмаркет

60 000 ₽

Статья, 9 декабря 2025

Компания Гидмаркет

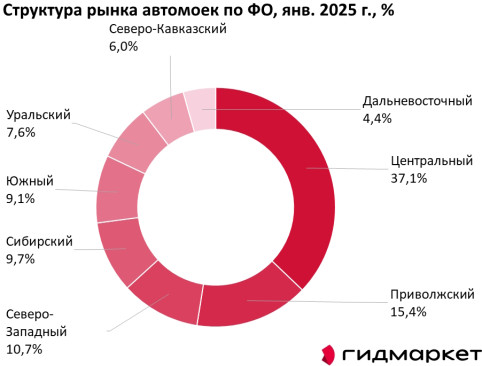

Центральный округ собрал более трети всех российских автомоек

На Центральный федеральный округ, включая Москву, приходится 37,1% всех автомоек в стране, что делает его абсолютным лидером по концентрации этого бизнеса

Статья, 9 декабря 2025

Компания Гидмаркет

Центральный округ собрал более трети всех российских автомоек

На Центральный федеральный округ, включая Москву, приходится 37,1% всех автомоек в стране, что делает его абсолютным лидером по концентрации этого бизнеса

Российский рынок услуг по мойке автомобилей представляет собой динамичную и неравномерно распределенную по территории страны сферу предпринимательства. Его география напрямую отражает ключевые экономические и демографические реалии: плотность населения, уровень автомобилизации и покупательной способности граждан. Анализ структуры расположения автомоек по федеральным округам, основанный на данных на начало 2025 года, позволяет выявить четкие закономерности и центры притяжения для этого бизнеса.

Статья, 9 декабря 2025

Компания Гидмаркет

Как выбирают реабилитационный центр в 2024 году

Анализ потребительский предпочтений в контексте развития рынка медицинской реабилитации

Статья, 9 декабря 2025

Компания Гидмаркет

Как выбирают реабилитационный центр в 2024 году

Анализ потребительский предпочтений в контексте развития рынка медицинской реабилитации

Сфера медицинской реабилитации в России активно развивается. Всё больше людей понимают важность профессионального восстановления после болезней, операций или травм. Реабилитационный центр сегодня — это не просто место для ухода, а полноценное лечебное учреждение, где команда врачей, психологов и инструкторов помогает человеку вернуться к активной жизни.

Статья, 9 декабря 2025

Компания Гидмаркет

Центр России лидирует в производстве глины в 2024 году

Воронежская область стала лидером по производству глины в России в 2024 году, опередив Челябинскую область на 0,1%

Статья, 9 декабря 2025

Компания Гидмаркет

Центр России лидирует в производстве глины в 2024 году

Воронежская область стала лидером по производству глины в России в 2024 году, опередив Челябинскую область на 0,1%

Анализ географического распределения производства глины в России по итогам 2024 года выявил ярко выраженную концентрацию ключевых мощностей в европейской части страны.