Адаптация данного бизнес-плана возможна под любой проект на территории России, Украины и стран СНГ

***

Идея проекта: организация производства по фасовке орехов.

Продукция:

Объем упаковки: 120 гр., 200 гр.

Рыночная ситуация:

1. Объём предложения орехов на российском рынке в целом за пятилетний период вырос на 38,1%: с *** тыс. тонн до *** тыс. тонн. За январь-ноябрь 2019 года импорт свежих и сушеных орехов в Россию составил *** тыс. тонн.

2. Объем производства орехов, арахиса (земляных орехов), обжаренных, соленых или приготовленных другим способом в России в 2019 году составил *** тыс. тонн, что на ***% выше объемов 2018 года и в *** раз – в сравнении с 2015 годом. В СЗФО производится ***% от общего объема (*** тыс. тонн) орехов, арахиса (земляных орехов), обжаренных, соленых или приготовленных другим способом.

3. Потенциальный объем рынка составил *** кг в год.

4. Ассортимент продукции в г. *** представлен 8 производителями, из которых 7 отечественных и 1 турецкий. В ассортименте ***% приходится на миндаль, ***% – на кешью, по ***% – на грецкие орехи и фундук и ***% – на арахис.

Конкурентное окружение: ЗАО «ОРЕХПРОМ», ООО «СЕМУШКА», ООО «МОК-производство», ГК «ГУД-ФУД».

Маркетинговые инструменты: разработка дизайна упаковки, сайт, организация собственной сбытовой сети, контекстная реклама, SEO-продвижение.

Финансовые показатели проекта:

|

Показатель |

Ед. изм. |

Значение |

|

Необходимые инвестиции |

тыс. руб. |

10 794 |

|

NPV |

тыс. руб. |

*** |

|

Индекс прибыльности (PI) |

раз |

2,59 |

|

IRR |

% |

*** |

|

Срок окупаемости |

мес. |

36 |

|

Дисконтированный срок окупаемости |

мес. |

*** |

Выдержки из исследования

Рынок орехов России

Объем орехов, предложенный к продаже в стране, равен сумме складских запасов орехов на начало года и всех орехов, которые были произведены внутри страны и завезены в Россию в течение года.

Объём предложения орехов на российском рынке в целом за пятилетний период вырос на ***%: с 235,12 тыс. тонн до *** тыс. тонн.

Диаграмма 1. Объем предложения орехов, Россия, 2015-2019 гг., тыс. тонн

***

По данным сервиса SeaNews ТСВТ, за январь-ноябрь 2019 года импорт свежих и сушеных орехов в Россию составил *** тыс. тонн.

Поставки лесных орехов составили *** тыс. тонн. Основными экспортерами были Азербайджан и Турция.

Кешью было импортировано *** тыс. тонн. Большая часть продукции поставлялась из Вьетнама и Беларуси.

Ввоз фисташек составил *** тыс. тонн. Наибольшие объемы шли из Ирана.

Крупнейшими экспортерами в Россию миндаля в январе-ноябре 2019 года были Чили, Китай и Беларусь. За отчетный период в Россию завезли *** тыс. тонн миндаля.

Импорт кокосовых орехов составил *** тыс. тонн. Основными поставщиками были Филиппины, Индонезия и Кот д’Ивуар.

Грецких орехов было ввезено *** тыс. тонн. Большая часть объема приходилась на Чили, Китай и Беларусь.

Поставки орехов пекан составили *** тыс. тонн. Наибольшие объемы шли из Мексики и Южной Африки.

Диаграмма 2. Структура импорта орехов, Россия, январь-ноябрь 2019 г., тыс. тонн

***

Объем производства орехов, арахиса (земляных орехов), обжаренных, соленых или приготовленных другим способом в России в 2019 году составил *** тыс. тонн, что на ***% выше объемов 2018 года и в *** раз – в сравнении с 2015 годом.

Диаграмма 3. Производство орехов, арахиса (земляных орехов), обжаренных, соленых или приготовленных другим способом, Россия, 2015-2019 гг., тыс. тонн

***

Лидером по объемам производства орехов, арахиса (земляных орехов), обжаренных, соленых или приготовленных другим способом является ЮФО на который приходится ***% от общего объема. В СЗФО производится ***% (*** тыс. тонн) орехов, арахиса (земляных орехов), обжаренных, соленых или приготовленных другим способом.

Диаграмма 4. Структура производства орехов, арахиса (земляных орехов), обжаренных, соленых или приготовленных другим способом по федеральным округам, Россия, 2019 г., тыс. тонн

***

В период с января по май 2020 года в СЗФО произведено *** тонн орехов, арахиса (земляных орехов), обжаренных, соленых или приготовленных другим способом.

Диаграмма 5. Производство орехов, арахиса (земляных орехов), обжаренных, соленых или приготовленных другим способом, Россия, СЗФО, январь-май 2020 г., тонн

***

Потенциальный объем рынка

Целевой аудиторией проекта выступают женщины и мужчины в возрасте от 30 до 65 лет с доходом выше среднего.

Рекомендованная суточная норма потребления орехов составляет 30-50 грамм. Для расчётов взято средние значение 40 грамм/сутки.

Согласно сегментации потенциальных потребителей Ryan и Gross, проект при эффективной политике продвижения имеет возможность привлечь 2,5% потребителей от общей целевой аудитории.

Таблица 1. Потенциальный объем рынка проекта

***

Анализ предложения орехов в г. ***

Для анализа предложения орехов в г. *** был отобран ассортимент продукции в сети «Лента».

Таблица 2. Ассортимент продукции в сети «Лента»

***

Ассортимент продукции представлен 8 производителями, из которых 7 отечественных и 1 турецкий.

***% ассортимента продукции представлены 2-мя производителями ЗАО «ОРЕХПРОМ» и ООО «СЕМУШКА».

Минимальный вес упаковки составляет *** грамм (Peyman Kuruyemiş Gıda Aktariye Kim), а максимальный – *** грамм (ООО «БИОПАК»).

Диаграмма 6. Структура ассортимента продукции по производителям, %

***

В ассортименте ***% приходится на миндаль, ***% – на кешью, по ***% – на грецкие орехи и фундук и ***% – на арахис.

Диаграмма 7. Структура ассортимента по видам орехов, %

***

В таблице ниже представлен анализ цен на ассортимент продукции. Для сравнения цен взят вес *** грамм.

Таблица 3. Анализ цен на ассортимент продукции

***

|

Перечень таблиц, диаграмм, рисунков |

4 |

|

Резюме проекта |

6 |

|

Раздел 1. Описание проекта |

8 |

|

1.1. Идея проекта |

8 |

|

Раздел 2. Анализ рынка |

11 |

|

2.1. Рынок орехов России |

11 |

|

2.2. Потенциальный объем рынка |

15 |

|

2.3. Анализ предложения орехов в г. *** |

15 |

|

Выводы |

19 |

|

Раздел 3. Конкурентное окружение |

20 |

|

Раздел 4. Маркетинговый план |

26 |

|

4.1. Дизайн упаковки |

26 |

|

4.2. Сайт |

27 |

|

4.3. SEO-продвижение и контекстная реклама |

28 |

|

4.4. Организация собственной сбытовой сети |

29 |

|

Раздел 5. Организационный план |

31 |

|

5.1. Аренда помещений |

31 |

|

5.2. Персонал |

32 |

|

Раздел 6. Финансовый план |

34 |

|

6.1. Допущения, принятые для расчетов |

34 |

|

6.2. Сезонность |

36 |

|

6.3. Цены |

37 |

|

6.4. Объемы реализации |

38 |

|

6.5. Выручка |

39 |

|

6.6. Персонал |

40 |

|

6.7. Затраты |

41 |

|

6.8. Налоги |

43 |

|

6.9. СОК |

43 |

|

6.10. Инвестиции |

45 |

|

6.11. Капитальные вложения |

45 |

|

6.12. Амортизация |

46 |

|

6.13. Отчет о прибыли и убытках |

46 |

|

6.14. Отчет о движении денежных средств |

48 |

|

6.15. Баланс |

50 |

|

6.16. Расчет ставки дисконтирования по методу WACC |

52 |

|

6.17. Показатели экономической эффективности |

53 |

|

Раздел 7. Анализ рисков проекта |

58 |

|

7.1. Анализ чувствительности |

58 |

|

7.2. Анализ безубыточности |

66 |

|

ИНФОРМАЦИЯ О КОМПАНИИ «VTSConsulting» |

70 |

|

Диаграмма 1. Объем предложения орехов, Россия, 2015-2019 гг., тыс. тонн |

11 |

|

Диаграмма 2. Структура импорта орехов, Россия, январь-ноябрь 2019 г., тыс. тонн |

12 |

|

Диаграмма 3. Производство орехов, арахиса (земляных орехов), обжаренных, соленых или приготовленных другим способом, Россия, 2015-2019 гг., тыс. тонн |

13 |

|

Диаграмма 4. Структура производства орехов, арахиса (земляных орехов), обжаренных, соленых или приготовленных другим способом по федеральным округам, Россия, 2019 г., тыс. тонн |

14 |

|

Диаграмма 5. Производство орехов, арахиса (земляных орехов), обжаренных, соленых или приготовленных другим способом, Россия, СЗФО, январь-май 2020 г., тонн |

14 |

|

Диаграмма 6. Структура ассортимента продукции по производителям, % |

18 |

|

Диаграмма 7. Структура ассортимента по видам орехов, % |

18 |

|

Диаграмма 8. Конкурентная канва по ассортиментным позициям |

24 |

|

Диаграмма 9. Конкурентная канва по ассортименту упаковок |

25 |

|

Таблица 1. Потенциальный объем рынка проекта |

15 |

|

Таблица 2. Ассортимент продукции в сети «Лента» |

15 |

|

Таблица 3. Анализ цен на ассортимент продукции |

19 |

|

Таблица 4. Профиль конкурентного проекта ЗАО «ОРЕХПРОМ» |

20 |

|

Таблица 5. Профиль конкурентного проекта ООО «СЕМУШКА» |

20 |

|

Таблица 6. Профиль конкурентного проекта ООО «МОК-производство» |

21 |

|

Таблица 7. Профиль конкурентного проекта ГК «ГУД-ФУД» |

21 |

|

Таблица 8. Ассортимент продукции конкурентных проектов |

22 |

|

Таблица 9. Предложения аренды складских помещений в базе недвижимости «ЦИАН» |

31 |

|

Таблица 10. Предложения аренды офисных помещений в базе недвижимости «ЦИАН» |

32 |

|

Таблица 11. Штат персонала |

32 |

Маркетинговое исследование рынка фасованных орехов и сухофруктов в РФ, 2024 г.

АИПР (Агентство исследований промышленных и потребительских рынков)

120 000 ₽

Маркетинговое исследование рынка фасованных орехов и сухофруктов в РФ, 2024 г.

АИПР (Агентство исследований промышленных и потребительских рынков)

120 000 ₽

Анализ рынка орехов в России - 2025. Показатели и прогнозы

TEBIZ GROUP

99 900 ₽

Анализ рынка орехов в России - 2025. Показатели и прогнозы

TEBIZ GROUP

99 900 ₽

Рынок ореховых паст, орехового масла 2022: анализ спроса в России и регионах

Экспресс-Обзор

55 000 ₽

Рынок ореховых паст, орехового масла 2022: анализ спроса в России и регионах

Экспресс-Обзор

55 000 ₽

Маркетинговое исследование рынка жареных и соленых орехов в России 2016-2022 гг. Прогноз на 2022-2026 гг. Август 2022.

ТК Солюшнс

95 900 ₽

Маркетинговое исследование рынка жареных и соленых орехов в России 2016-2022 гг. Прогноз на 2022-2026 гг. Август 2022.

ТК Солюшнс

95 900 ₽

Статья, 29 января 2026

BusinesStat

За 2021-2025 гг продажи ювелирных изделий в России увеличились на 21%: с 73 до 89 млн шт.

Особенно активно росли продажи серебряных украшений.

Статья, 29 января 2026

BusinesStat

За 2021-2025 гг продажи ювелирных изделий в России увеличились на 21%: с 73 до 89 млн шт.

Особенно активно росли продажи серебряных украшений.

По данным «Анализа рынка ювелирных изделий в России», подготовленного BusinesStat в 2026 г, за 2021-2025 гг их продажи в стране увеличились на 21%: с 73 до 89 млн шт.

Статья, 29 января 2026

SYNOPSIS consulting&research

В 2025 г цена на общий анализ крови в России выросла на 10%

Средняя потребительская цена на Общий анализ крови в РФ на конец 2025 г составила 574,1 руб

Статья, 29 января 2026

SYNOPSIS consulting&research

В 2025 г цена на общий анализ крови в России выросла на 10%

Средняя потребительская цена на Общий анализ крови в РФ на конец 2025 г составила 574,1 руб

По данным Бизнес-плана Медицинской Лаборатории, разработанного SYNOPSIS, средняя потребительская цена на Общий анализ крови в РФ на конец 2025 г составила 574,1 руб, что больше, чем годом ранее на 10,0%.

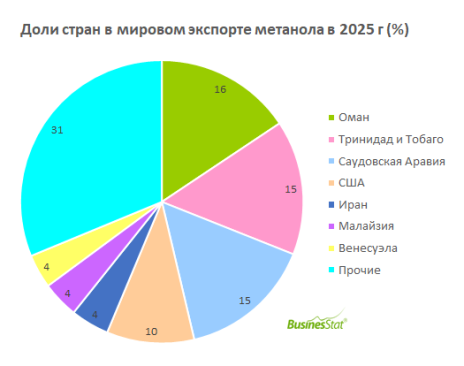

Статья, 28 января 2026

BusinesStat

В 2025 г объём мирового экспорта метанола составил 33 млн т.

Более 45% поставок обеспечивают Оман, Тринидад и Тобаго и Саудовская Аравия.

Статья, 28 января 2026

BusinesStat

В 2025 г объём мирового экспорта метанола составил 33 млн т.

Более 45% поставок обеспечивают Оман, Тринидад и Тобаго и Саудовская Аравия.

По данным «Анализа мирового рынка метанола», подготовленного BusinesStat в 2026 г, в 2025 г совокупный объём мирового экспорта метанола составил 33 млн т. Более 45% этих поставок обеспечила тройка стран-лидеров. Крупнейшим экспортёром стал Оман (16% мирового объёма), чьи мощности, такие как завод компании Oman Methanol Company (OMC), контролируемой консорциумом Proman и Consolidated Energy, традиционно ориентированы на рынки Азии. Вслед за ним с минимальным отрывом расположились Тринидад и Тобаго (15%) и Саудовская Аравия (15%).